一份零售流水增速不及预期的经营公告让李宁股价单日大跌近20%。

这份公告的杀伤力为什么这么大?流水失速是李宁独有的现象还是行业的普遍现象?李宁是不是迎来拐点?李宁的增量在哪里?

01 流水为何不及预期?

行将结束的2023年,公众对身边商业世界讨论最多的一个疑问是:“消费到底在降级,还是在分级?”。

《南方都市报》曾就今年“618”做的一轮民调显示,超六成受访者表示最看重性价比,超过七成受访者关注百亿补贴产品。

另一边,单价在30万元左右的问界系列汽车持续热销,进入下半年后问界M7的月销量不断创新高。

或许富人并不会因为放缓的复苏节奏而降低自己的消费标准,但大多数普通人并不没有这样的幸运。当钱袋子变瘪时,他们会优先降级自己的零食选择——从良品铺子等精包装零食切换成折扣店中的散装零食。

同一现象也发生在体育服饰消费领域。

根据中国百货商业协会数据,奥特莱斯今年上半年的销售额为1300亿元,已经超过了2021年全年的1000亿元,并与2022年全年的2100亿元仅差800亿元。或许,既要大牌和品质在身,又不想出太多钱的当下人,成了2023年消费行业最真实的写照。

消费者对平价商品的青睐,倒逼着这些年不断强调消费升级(涨价)的品牌加大折扣力度,这或许是上半年李宁“增收不增利”重要原因之一。

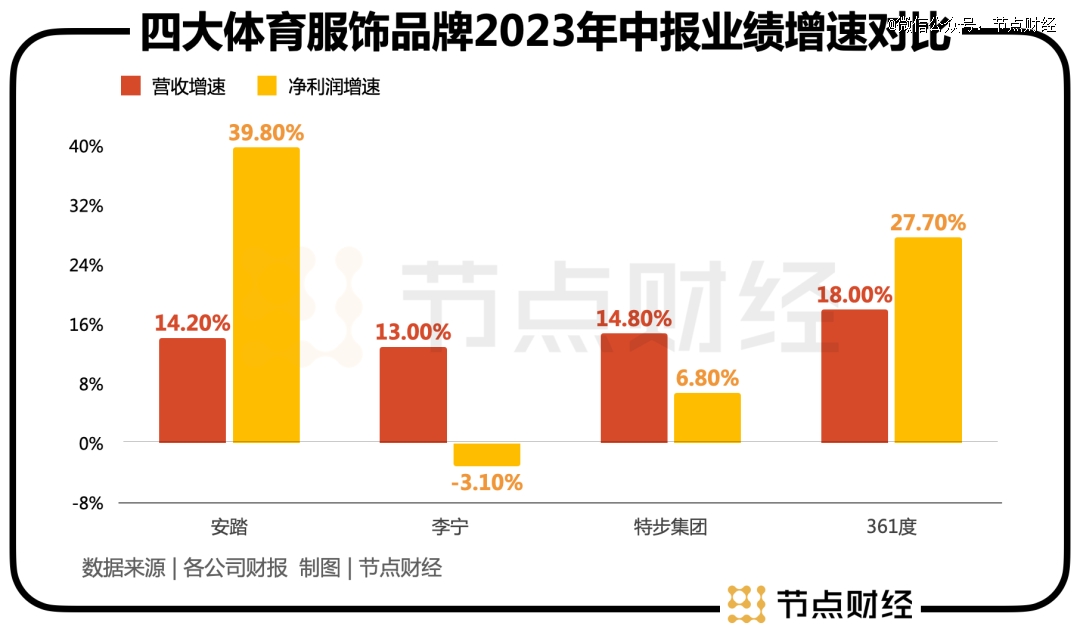

今年上半年,李宁交出了一份营收同比增长12.98%,归母净利润同比增速-3.11%的中报成绩单,这份中报不仅延续李宁2022年收入放缓的趋势,也让公司成了四大国产体育品牌中*一个净利润出现负增长的品牌。

同样的经营环境中,李宁何以成为*进入衰退的玩家?答案很可能在于李宁的持续提价。

在“国潮热”与“新疆棉”事件的接连催化下,李宁近些年不仅赚足了流量,还利用流量进行了一轮轮的提价。

以公司的跑鞋为例,李宁“超轻15”2018年的首发价为499元,2021年“超轻18”首发价变成了599元;2019年,李宁“烈骏4”的首发价为699元,今年李宁发布的“烈骏7pro”售价来到了1099元……

不断攀升的价格显然也不适应当前偏紧的消费趋势,加之体育服饰行业2022以来面临着巨大的清库存压力,此时只有给足折扣力度,李宁才能守住营收增长的面子。

上半年,除了加大奥特莱斯渠道的折扣力度外,李宁还加大了对正价店与电商渠道的促销力度,这也导致上半年李宁整体毛利率较去年同期下降1.2个百分点。

在双十一期间,《节点财经》走访李宁位于购物中心的门店时发现,李宁的商品的折扣力度多在在“5-7折”。

不过更为严重的问题是“降价促销仍然挡不住李宁流水增速的放缓”。李宁披露的Q3经营数据显示,三季度李宁主品牌(不包括李宁YOUNG)整个平台的零售流水同比增速为中单位数(4%-6%)。

这一增速水平不仅较公司2022年同期的“10%-20%中段增长”放缓明显,而且也明显逊色于同行。三季度安踏主品牌零售流水同比高单位数(7%-9%)增长,特步主品牌取得高双位数(17%-19%)的同比增长,361度主品牌线下流水同比增长15%,电商业务同比增长30%。

从历史数据上看,李宁主品牌的整体零售流水增速与公司的营收增速十分一致,这也预示着Q3李宁的营收增速将大概率落在4%-6%区间。受此影响,10月末,李宁管理层在面向投资者的内部会议上,将公司2023年全年收入从15%增速预期下调为10%以下。

10%的增速,都不及2022年的14.3%,这放在2023年复苏的大背景中显然是不可接受的。

02 渠道和营销还需再次变革?

加大折扣力度都卖不动货的李宁,除了上述提到的涨价的之外,另一个要素是“批发渠道”的拖累。

李宁2023年中报显示,上半年公司批发渠道的流水增速为“低单位数”,落后于零售渠道的“中单位数”,同时也落后电商渠道的“10%-20%的低段”。如果再往前追溯,李宁批发渠道的流水增速几乎都是垫底的,但批发渠道又一直是李宁的核心渠道。

李宁当然注意到了这样一个“移动缓慢的庞然大物”,公司于2019年聘任联席CEO钱炜来解决这一难题。在加入李宁之前,钱炜是优衣库(韩国)的行政总裁,其在优衣库长达23年的工作经验。

钱炜的入职,也标志着李宁率先开启了“零售改革”之路。在2021年初的一次对话中,钱炜称自己来李宁后的一年半时间主要做的就是从批发到零售思维的转型。

事实上,在电商出现之前,批发模式是体育品牌最主流的销售模式,即品牌们每年通过两次订货会将新款鞋服卖给经销商,这些经销商再通过线下的加盟店连接消费者,比如负责为耐克销货的滔博运动。

电商出现之后,体育品牌们率先将该渠道转为直营,这才慢慢增加了品牌商直面消费者(DTC)的机会。正如钱炜总结的——批发渠道遵循的是供给思维,即将货卖给经销商闭环就结束了,而零售遵循的需求思维,即直面消费者,通过研究消费者的需求,提供他们满意的产品来经营品牌。

一位连锁经营高层告诉《节点财经》,品牌直营的好处是显而易见的,首先是取掉了经销商的中间环节,直营业务的毛利率会更高,同时消费者支付的价格也更低;其次,直营模式能更快的反映消费者需求的变动,从而便于管理库存,能有效避免体育服饰品牌长期存在的“库存周期劫”。

但他同时补充道,体育服饰品牌搞直营的挑战也非常大。一方面,直营模式使得体育服饰公司的资产变重,当店铺变为直营店后,“租金、人员工资、库存”都归类于品牌方,资本开支加大;另一方面,要改造加盟商历史上形成的数量庞大、层次不齐的加盟店工作量巨大。

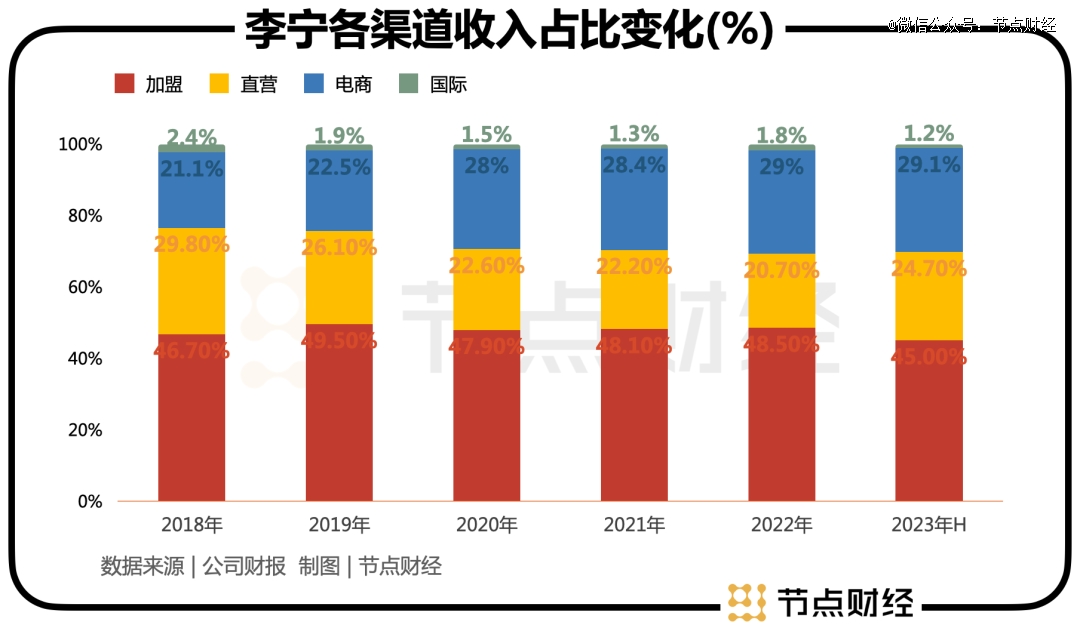

实际上从李宁门店的占比分布来看,钱炜任职李宁联席CEO的近四年时间,李宁直营渠道的收入占比不升反降了。

李宁财报数据显示,2018年-2022年,公司直营渠道的收入占比从29.8%降至20.7%,同期电商渠道的收入占比从21.10%上升至29%,直营渠道与电商渠道几乎走了个对调,加盟渠道略有下降,但占比依然高达45%。

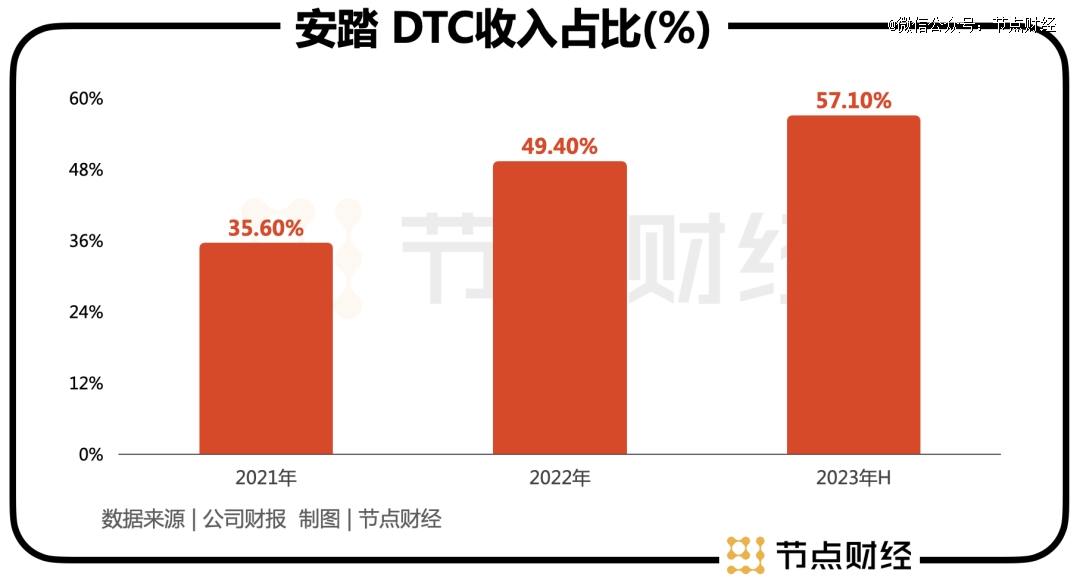

截至今年上半年,李宁总共有1423家直营店,仅占其门店总数的23%。相较2020年才开始DTC改革的安踏,目前直营店的数量占比已经来到了近一半。安踏2023年中报显示,公司截至2023年6月底的5500家门店中,有43%为品牌直营店,这些直营店为安踏贡献了57.1%的收入。

《节点财经》认为,“直营店占比的不足也是本次拖累李宁整体流水降至中单位数”的一个重要因素。

03 增量在哪里?

随着2022年李宁收入超过阿迪达斯中国,当前国内体育服饰品牌的格局已被改写为安踏、耐克与李宁分列前三名。

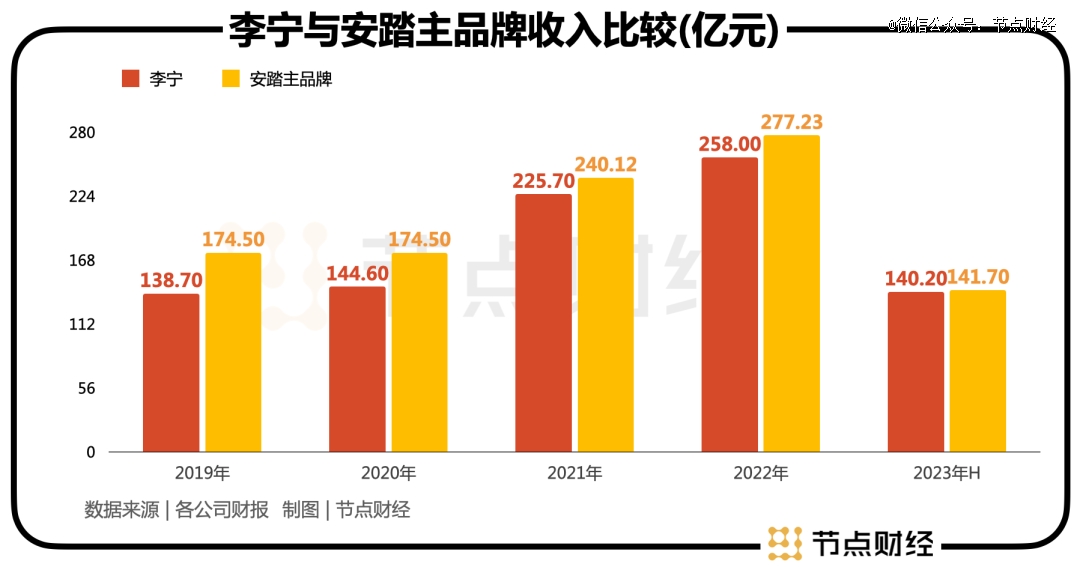

不过李宁虽然挤身三甲,但它与安踏及耐克的差距依然很大。2022年,安踏、耐克(大中华区)的营收分别为536.5亿元与514.2亿元,李宁的收入为258亿元。

安踏的营收体量之所以能够超过李宁2倍多,一个显见的原因是FILA的成功,2022年FILA部分营收为215.2亿元,占安踏总收入的40%。不过,即便抛去FILA,以及包括迪桑特、科隆在内的户外运动收入,李宁的收入也长期跑不过安踏主品牌。

问题究竟出在了哪?

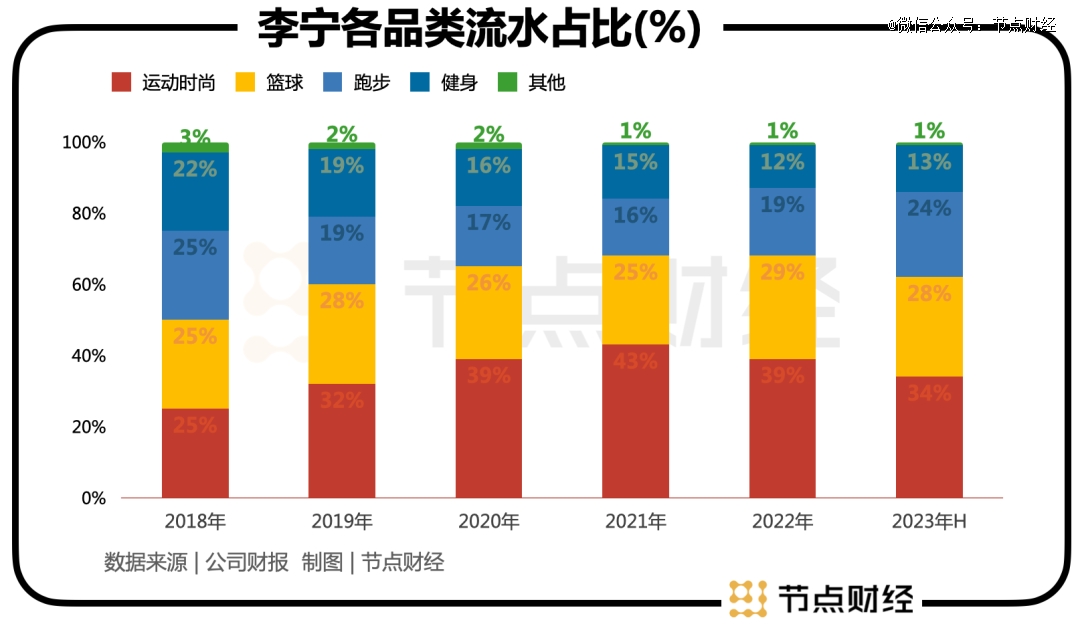

《节点财经》通过分析李宁历年的业务流水变化发现,“运动时尚板块的式微”或是关键。

2018年,李宁通过将国潮元素融入服饰,并以参与时装周首发的方式成功将“中国李宁”打造成中高端运动时尚品类。接着受“中国李宁”的推动,李宁的运动时尚业务流水占比从2018年的25%迅速爬升至2021年的43%。

但在过去的一年半内,李宁“运动时尚”板块的流水占比已经下滑至34%,仅比2019年中国李宁爆发初期的32%多两个百分点。从净额上看,李宁运动时尚板块的流水2022年及2023年上半年的下降幅度分别为6%与2%。

不过国潮风来得快也去得快,随着消费者新鲜感的褪去,很快中国李宁就陷入了创新匮乏的地步。比如,2022年,中国李宁系列的一款秋冬新品被贴上了“伪日”的标签,消耗了消费者的好感。

时尚的东西本身难以持久,优衣库老板就曾直言“那些希望矗立流行前端的公司会是一种风险”。他称当流行改变时,他们的业绩会出现更大幅度的颠簸,成本也会更高。

在《节点财经》看来,李宁的时尚运动版快正在经历这种的挑战。

而除了运动时尚板块外,李宁第二大核心阵地“篮球”板块也备受考验。今年上半年,李宁篮球板块的流水增速为6%,落后整体收入10%的增速。

一位篮球鞋评测博主告诉《节点财经》,有许多粉丝向他反映李宁的部分篮球鞋外观设计看上去不错,但上脚感觉真的很差,比如“闪击8系列篮球鞋右侧鞋面有明显的夹脚指现象”。或许这只是一部分的声音反馈,不足以代表全部,但这种现象的发生足以反应一定的问题。

此外,他还称李宁在篮球明星签约方面进步依然不明显。当前李宁口碑*的篮球鞋系列——韦德之道背后的球星德怀恩·韦德早已退役,李宁当前签约的*牌NBA球星吉米·巴特勒在粉丝影响力上也远不及安踏最近签约的独行侠球星凯里·欧文,许多篮球粉丝都是冲着球星买鞋去的。

在《节点财经》看来,李宁未来的增量主要来自两方面,一是内生,公司不仅要挽回运动时尚板块的颓势,还要补足篮球板块的产品问题与明星代言人影响力不足的问题。二是外延,如何让中国李宁的时尚运动之风刮到海外市场,这也是李宁要做的重要功课。

05 结语

钱炜自2019年任职李宁联席CEO以来,尽管在直营店扩张上的动作不大,但在降本增效方面让李宁的面貌焕然一新。

据《节点财经》统计,2019年-2022年,李宁在保持毛利率稳定的基础上,将净利率从10%左右提升至15%。接着公司的平均存货周期从68天降至58天,平均应收账款也从21天下降至14天。

此前,钱炜在采访中就谈到“我们更加关注建立单店的高利润可复制的运营模式”。换句话讲,对于DTC方向的零售改革,李宁换了种解题思路——不再过分关注直营店的占比,而更在乎将标杆利润门店的经验复制给其他门店,不论加盟与直营。

钱炜以ROE(投资回报率)的视角来进行门店价值的评估着实给让李宁的盈利提升了一个台阶。不过,李宁当前流水失速背后则折射出的是另一个问题——李宁以批发渠道为主的销售模式使得品牌与消费者的距离被拉远。要解决这一问题,钱炜不得不补足李宁DTC零售的短板。