休闲零食行业内卷的发动机,已然开动。

11月29日,良品铺子新任董事长、总经理杨银芬发布全员公开信表示,将启动新一轮改革。业务端将实施17年来*规模降价,300款产品平均降价22%,最高降幅45%,主要集中在成本优化但不影响品质以及复购率高的零食上。

同时,杨银芬在公开信中多次强调,要在坚持“良品”基础上,让产品价格变得更亲民,否则真的有可能失去在牌桌上的机会,用词不可谓不严重。

而在良品铺子宣布降价的同时,三只松鼠创始人兼CEO章燎原也在朋友圈中发声,表示三只松鼠早在一年前便实施了“高端性价比”的战略,为消费者提供更加低价且高质量的零食产品,并呼吁行业内进行合作,在相互的竞合中成就自我。

那么,究竟是什么让曾经的“高端零食*股”良品铺子放下了“高端尊严”,在公开场合表示,摆在其面前的已经是活不活得下去的问题?在性价比和效率的浪潮席卷到每个角落的背后,整个零食行业正在发生着怎样的结构性变革?又有哪些企业将会受益于这场零食赛道的效率狂欢呢?

01 量贩零食,如何成为行业鲶鱼?

12月10号是李玲慧的43岁生日,当晚她跟家人过完生日,打算去家附近的零食店买点面包和麦片当早点,不逛不知道,在自己家六公里范围内,她竟然连续看到四家折扣零食店,而且看招牌都是不同的店面,她感慨着还是现在的年轻人会享受。

不过回家后她就拆开了读大学的女儿给她寄的快递,没想到是一箱在网上买的零食,“女儿说线上零食旗舰店经常会做活动促销,我自己上淘宝搜还真是,同款商品差不多是在店里价格的七折,看来还是在网上买东西便宜。”

而现实情况也与消费者们的感受大抵相同,行业变革在2023年中加速演进,在量贩零食的大举进攻与从业企业们本身就不够效率的背景之下,零食赛道的内卷浪潮正在滚滚而来。

其中,量贩零食“破坏性”的质价与正规军一样的打法,成为了加速行业发展最直接的因素。

其实,量贩零食的概念早已出现,相关业态起步于2010年中,当时总部位于宁波的老婆大人在当地开出*家门店,有数千个SKU,采用散称销售的方式,销售国内外知名品牌以及白牌产品,与当时快速扩店的来伊份和良品铺子等自有品牌模式形成了巨大的差异。

此后,糖巢、戴永红、好想来、来优品等众多品牌也在摸索中不断出现,而在2017至2019年间,零食很忙、零食有鸣、赵一鸣、零食优选等日后叱咤风云的品牌也相继创立。

不过,在量贩零食业态创立发展的前十年中,大多都是围绕成立地区进行着小范围的拓展,远远未到席卷全国的地步,但这一进程,在2020年特殊时期的催化之下大大加速——无论是居民消费力及未来预期的下降,是相关政策导致消费者活动半径的变小,还是电商物流履约成本上升甚至阶段性受阻,都成为了量贩零食快速发展的催化剂。

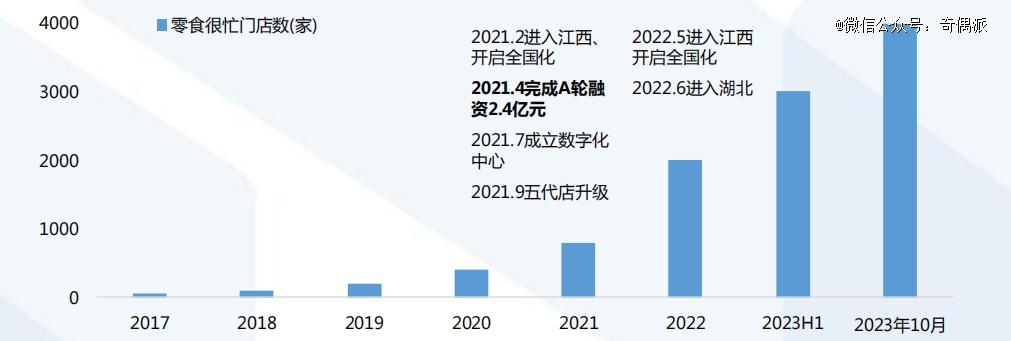

以零食很忙为例,自2017年开出*家加盟店后便快速拓店,并在2020年后加速崛起,截至2023年10月11日,零食很忙官宣门店数突破4000家。

数据来源:中国食品报 新经销,国泰君安证券研究

也正是在这个过程中,量贩零食凭借着强大的选品能力、正确的销售策略与可靠的供应链优势,正式成为了零食行业中的那条“鲶鱼”。

无论什么生意,选品永远是最重要的部分,像零食这样即时反馈的“嘴上生意”更是如此,而零食很忙们动辄一千个起步且保持高频更新的SKU,成为了其与良品铺子、来伊份等贴牌模式精品零食渠道的*区别。

零食很忙门店一角 图源:奇偶派拍摄

良品铺子们的模式是通过产品高毛利、单个SKU高销量来进行盈利的,但对于零食这样的“嘴上生意”来说,消费者天然就是喜新厌旧的,一个品牌花费数年建立起的用户黏性,甚至比不上一口好吃的零食。但想让像来伊份这样有自建工厂/长协合同的独立品牌快速更新品类、投放海量的产品跟上市场,实在是天方夜谭。

而零食很忙则不然,总部会根据门店动态监测以及市场动销情况,一般每个月都会调整门店产品,淘汰动销速率慢的10%+产品,上新进行替代,大大加速产品迭代过程,即只要市场不喜欢,那这款产品就该“死”。

同时,作为手握与消费者直接接触渠道的的一方,量贩零食品牌对上游有着极强的议价能力:对于那些知名品牌的产品,相关采购的价格会好一些,但对于白牌(由中小厂商生产的无品牌产品)来说,由于替代品众多且只签订半年至一年的合同,可以将价格压到*,于是便实现了在较低价格拿货的同时,还能拿下白牌产品30%+的利润率。

数据来源:公司官网 渠道调研,国泰君安证券研究

在巴中做豆制品的张强告诉我们,“前两年品牌商在线上线下渠道库存积压严重,产生了大量临期尾货,这给了门店很大的操作空间,搭配一些白牌商品做折扣绑定卖,不知道的还以为是联名款,毛利率能做到35%。门店在爬坡期会大量向我们白牌商家拿货,毕竟我们上新速度快,能迅速打高SKU,加上进价低利润高,能帮他们完成盈利目标。”

“后来量贩零食店疯狂扩张,他们做出规模效应了,就出现了压价的现象,有的店还会实行末位淘汰制,销量不合格的产品会被优化,我们这些小牌子肯定是主要挨刀的。主要现在只有这种店还会成吨地进货,逼得我们只能把利润做薄,像卖8.8元的手撕豆干都是3块2左右给的,以后恐怕是越来越难做哦。”

而在SKU丰富、价格低廉的同时,量贩零食品牌也会将所售产品分为极小的包装,通过采用散装的方式,实现低客单价的高频销售。

这样做的好处是可以与线上渠道进行错位竞争:线上购买零食更适合大量货物,而实体店可以在有限的面积内放置尽可能多的SKU(库存单位),从而提高每平方米的销售额。此外,货架不会被买空,消费者会有更好的购物体验,店员也有更多的时间来补货。

不仅如此,在线下走访的过程中,我们发现了有这样一个特殊的群体——每到放学时间,许多身着校服、处于学龄段的青少年往往会光顾量贩零食店,这样的学生群体无法承担高昂的零食价格,还有着对品类数量口味的需要,零食很忙则很好地满足了这类群体的需求,而这本质上也就是广大消费者需求的具象化表现。

图源:奇偶派拍摄

此外,强大的供应链能力与数字化优势,也已经将拓店做成了模板,可复制性大大增加。

据安信证券报道,零食很忙于2019年推行门店标准化机制,让门店开拓更易于复制;目前拥有长沙、衡阳、南昌、荆门超8万㎡现代化物流仓,并且具有专业的供应链团队、高强度的物流配送网和高周转效率的现代化供应系统,保障零食很忙全国门店货物24小时必达。

再比如零食魔珐通过自主的信息系统,打通了前端的用户分析、商品分析,门店的选址、传感热力图、进销存、ERP、CRM,中台的物流、仓储,以及后台实时的数据分析等,满足精细化运营的需求。

在上述两家量贩零食品牌外,目前只要是能叫得上名的量贩零食品牌,在他们各自官网加盟页面中,我们都能看到公司在供应链与数字化环节中所获取的成就,而这也成为了加盟商快速增长的*底气。

图源:赵一鸣零食,来优品,零食很忙官网

但在量贩业态所拥有的诸多优势之外,从赛道本身的发展阶段来看,过去很长一段时间零食行业是相对不够卷、不够有效率的赛道,这也成为了“零食很忙们”能摧枯拉朽抢占消费者份额的客观原因。

从行业的角度来看,零食赛道可以说是庞大且零散,相关品类和数量极多,在这样的大背景下,除了极少数较强成瘾性的大单品(如卫龙辣条)外,消费者很难对某单品形成强粘性,固化自己的偏好。

这就使得上游供给极度分散,存在巨大的长尾市场,且这部分巨额的长尾SKU难以进入商超与便利店渠道,而这也是整合了诸多产品的量贩零食品牌能展现出碾压式获客能力的核心原因。

而从竞争的角度来看,在产品端,耳熟能详的那些零食品牌究竟有多久没有出现一款让你真心喜爱的零食了?又有多少所谓的成功知名零食企业依靠贴牌便能卖出了翻一倍甚至翻数倍的价格?

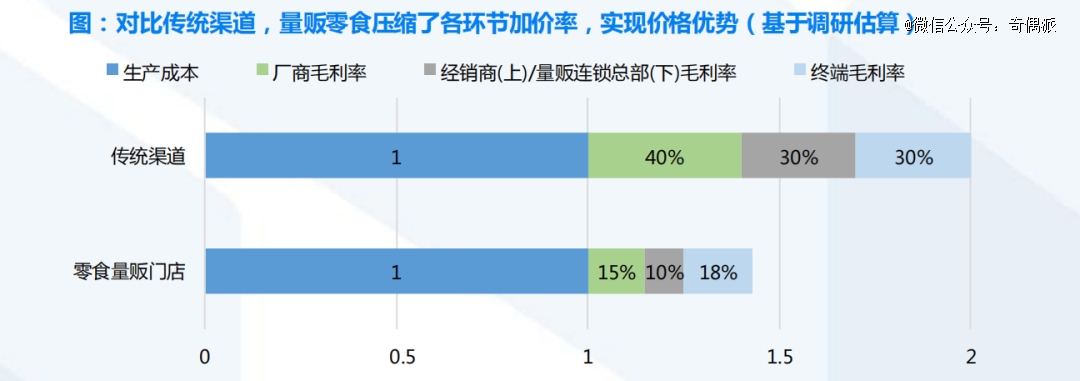

在渠道端,零食在大中型卖场中往往充当着赚钱利器的角色,在本就极高的利润率之下再叠加所谓的陈列费、条码费等渠道加价,让消费者感到压力山大简直再正常不过了。而量贩零食品牌则直接去掉KA、经销商等中间环节,直接对接上游零食供应品牌,精简进场费、陈列费等中间费用,价格自然亲民。

可以这么说,量贩零食的出现只是一个加速整个行业发展进程的导火索,零食产业早就该“卷”起来了!

也正是因此,在量贩零食快速并购的2023年中,各大依靠增加线下门店铺设数量但毛利感人的品牌,和那些还未“变重”,依靠贴牌便想卖出高价的企业们,真的要紧张起来了。

而在这样剧烈的行业变动之下,那些竞争力不强、没有积极向产业链上游拓展的企业势必受到剧烈的打击,但同时,市场也会奖励那些能为消费者提供更加高质低价产品的公司,那么,从资本市场角度来看,有哪些渠道企业与产品企业,值得我们关注呢?

02 渠道格局已变,新王们即将登基

在渠道端,量贩零食业态中有且只有一家企业目前已于A股上市,那便是万辰生物。

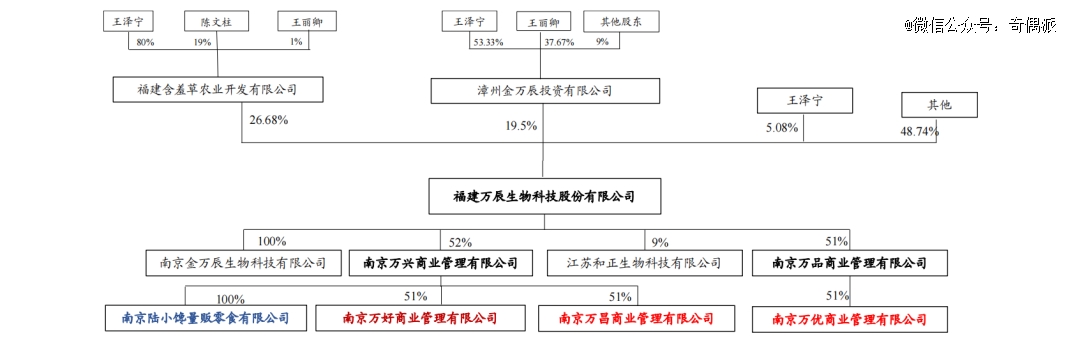

万辰生物最初是以菌菇类产品起家,主营业务为金针菇、真姬菇等食用菌,主销往农产品批发市场。而在量贩零食的热潮兴起后,2022年8月成立子公司南京万兴,明确拓展相关业务。

而之所以选择量贩零食为其第二增长赛道,并非一时上头,而是有着充足的上游零食生产及连锁运营经验。公司核心管理团队为家族企业,而其在万辰生物体外,有着“零食工坊”、“陆小馋”等零食品牌,而零食工坊早在2007年便已经开始布局,相关门店超过200家,运营经验丰富,且有着一定的品牌基础。

而在门店之外,大股东供应链集团旗下公司含羞草有上游果干、炒货等产能,含羞草是行业有名的果干供应链企业,2021年便实现了5.75亿元的营收,对陆小馋果敢、炒货类产品供应有着极大的帮助。

同时,含羞草与陆小馋在磨合摸索期间,也逐渐打通了更多品类的供应链,叠加含羞草已经拥有的完善现代化物流仓储中心与成熟信息化数据运维体系,为公司在上游供应链提供了巨大的支持。

在陆小馋跑通商业逻辑后,公司快速通过持股多层持股的方式,控股来优品26.01%的股份,且拥有优先购买相关股权的权力;此后,上市公司持续外拓,在股权方面也与好想来、吖嘀吖嘀完成相关利益共同体的构建,至此,旗下四大品牌矩阵凑齐,正式开始在全国范围内持续加速。

资料来源:Wind,天眼查,信达证券

而在持续拓店的同时,公司也在不断加码供应链的深度,在仓储体系中,公司在南京和漳州已经建成了现代化物流仓储中心,计划定增在河南驻马店、洛阳、山东潍坊等地区建设完善零售仓储场地,进一步扩大零售业务的仓储覆盖支持面。以确保公司对各门店的配送规模配送时放,提升全渠道、差异化服务水平,在日趋激烈的零售市场确立*优势,进而提升公司运营效率和竞争力。

立足当下,目前行业还处于发展的前期,当前节奏核心为跑马圈地,而万辰生物当前*的优势在于快速“卡位”的能力,与其他成立于南方的零食量贩品牌对比,万辰旗下品牌好想来和来优品分别是江苏和安徽的头部零食量贩品牌,毗邻河南、山东等华北区域,天生有着向河南、山东等人口大省进军的潜力,叠加公司策略快速提升市场份额几乎为板上钉钉的事。

展望未来,量贩零食中长期竞争的重中之重在于供应链与效率,而供应链的效率则几乎完全取决于规模,万辰生物通过合资公司的模式整合门店,数量跻身行业*梯队,长期来看有望成为华东、华北地区的头部品牌,并在这个过程中加速提升盈利能力,展现于上市公司财务报表。

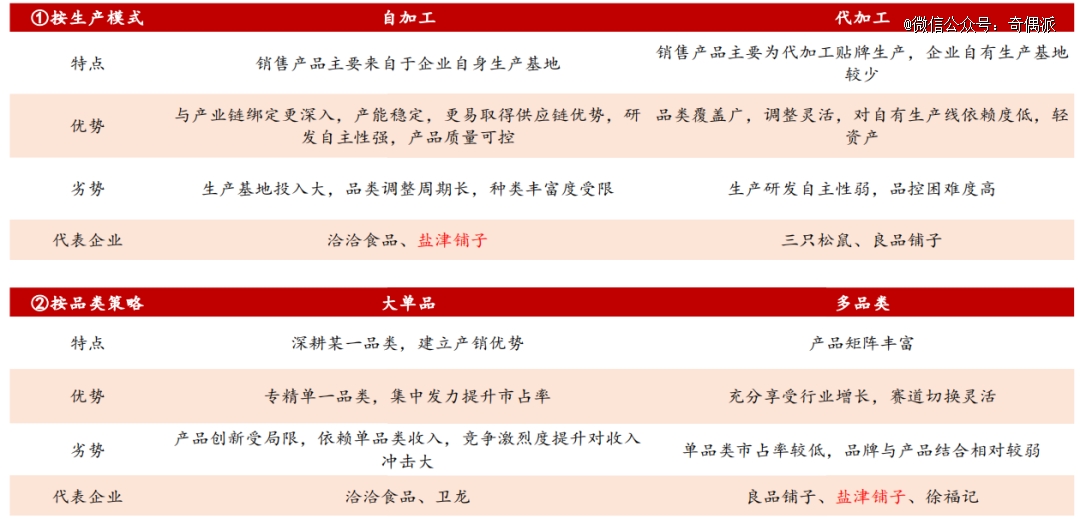

而在代表渠道端的新兴企业万辰生物外,零食行业中也有如盐津铺子一样早早便开启了产品与供应链革命的老牌企业,而这也成为了盐津铺子在这场内卷之中最核心的竞争力。

作为*意识到提升效率重要性的企业,盐津铺子早在2021年便开了工厂端的升级,同时,一直以来与“网红零食”完全相反的性价比打法,也符合目前的消费趋势,而总结近年来盐津铺子的战略发展核心,便是在组织效率驱动下,采取多品类策略、依托供应链优势,实现全渠道导入,共同支撑企业发展。

在产品方面,如上文所述,国内休闲食品是大行业、小赛道,本土特征决定其碎片化趋势,也导致了中国休闲零食的品类格局分散且具有明显的区域性。

而盐津铺子也敏锐地察觉到了这样的趋势,在赖以起家的散称包装咸味零食外,对烘焙、蜜饯等传统产品占比进行了更迭,大力发展其他品类产品,目前已经形成了辣卤制品、蛋制品、蒟蒻类、深海零食、烘焙、薯片、坚果果干七大品类为核心的产品矩阵。

供应链方面,无论在那个行业中,向上向下完成产业链上的并购都是提升利润率的办法。

而盐津铺子早早便认识到了自建工厂的重要性并付诸行动,在湖南、江西、广西、河南建立生产线及初加工公司,产品接近九成以上为自有产能生产,而传统的渠道型公司往往较为依赖代工,自有产能帮助盐津铺子将代工环节毛利留存,进而实现单一品系的毛利优势,较厚的毛利也给盐津铺子较大的渠道谈判空间。

资料来源:国联证券研究所

而在产品与供应链的共同加持之下,盐津铺子得以在多个渠道中都如鱼得水,游刃有余。

在高端渠道里,公司长期投入的研发支出与自建工厂的质量保证,成为了进军大型连锁商超的根本保证,近两年来直营渠道受部分系统关停影响有所下滑,但已有系统单店仍有增长,2023年至今表现超预期。

在中小渠道中,盐津铺子的产品正在利用大型商超获取的市场影响力,通过采用经销商模式完成地区连锁超市、小型超市等渠道下沉,有望保持两位数增长。

而在新兴渠道中,公司加速布局兴盛优选、美团优选等社区团购渠道,同时也在2021年中与零食很忙等量贩企业达成战略合作,此时盐津铺子自建工厂低成本的优势则被体现地淋漓尽致,凭借高质低价的特色打入量贩渠道,而2022 年零食很忙为盐津铺子*大客户,销售额达 2.1 亿元,占销售总额比例达到7.31%,至此,盐津铺子实现了销售的全渠道覆盖。

资料来源:淘宝,京东,国泰君安研究所

而这样通过多品类共同发展,建立供应链优势,进而完成全渠道导入的打法,也是盐津铺子得以成功的秘诀,伴随着以零食量贩为代表的行业新渠道趋势快速扩张,盐津铺子也有望借其之手获得更高的市占率,最终带动业绩持续提升。

03 写在最后

量贩零食连锁品牌自20年以来加速扩张,在经过近三年的跑马圈地与品牌吞并、合作后相关竞争格局已经初显雏形,成为了零食行业渠道的稳定组成部分,并将在未来继续加速发展。

而在这个过程中,也有不少曾经依托电商销售先发优势而选择“躺平数钱”的零食企业被彻底惊醒,他们吃惊地发现,消费者已经不再是那个“任人宰割”的羔羊,而有了新的选择,如果再不做出本质上改变,将会在这场竞争中被宣判死亡。

而量贩零食企业在经历过抢占店铺的草莽扩张后,竞争关键因素也转向效率,对供应链、加盟商及公司内部管理能力提出了更高的要求。

可以说,零食人们都处在一个精神紧绷,草木皆兵的状态之中,但不可否认的是,这样的竞争正在为消费者们创造出一个更加良好的消费环境,也为我国其他食品饮料行业的发展提供了很好的借鉴思路。