近日,lululemon公布了2023年第三季度财报。整体来看,公司业绩增速依旧稳定,分区域看,中国市场仍是“一骑绝尘”的存在。

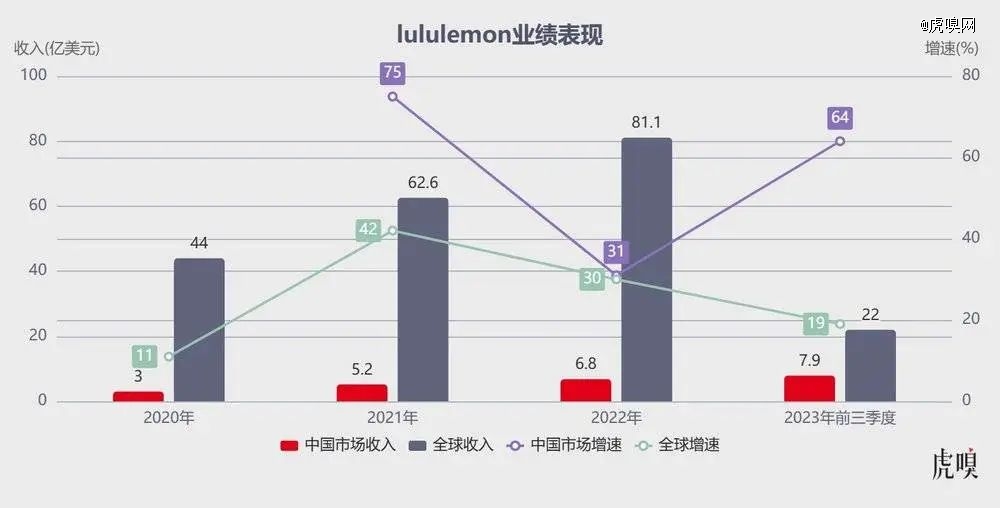

今年Q3,lululemon中国市场收入约2.7亿美元,同比增长53%。得益于中国市场的快速发展,第三季度,lululemon整体实现营收约22亿美元,同比增长19%。

但业绩增长的同时,lululemon也有“头疼”的地方:一是,公司之前收购的健身镜业务拖累利润;二是,美国“中产”正在减少服装支出,因此,公司第四季度的营收预期低于分析师平均预期。lululemon预计Q4营收在 31.4 亿美元至 31.7 亿美元之间,而接受彭博社调查的分析师平均预期为 31.8 亿美元。

聚焦到中国市场,lululemon同样面临着消费分层,以及竞品变多的挑战。

全球增速放缓,继续加码中国

中国市场,正在成为lululemon“全村的希望”。

截至今年第三季度,中国虽然仍是lululemon除美国、加拿大外的第三大市场,但中国市场的收入占比、营收增速却明显高于其他地区。

从收入占比看,今年前三季度,中国市场收入占lululemon总收入比重,从去年同期的9.1%,提高到了12.38%。与此同时,中国市场和加拿大市场的差距也在进一步缩小。今年前三季度,lululemon在加拿大市场的收入为8.57亿美元,比其在中国市场的收入多了6300万美元。而就在去年同期,这一数据还高达3亿美元。

拉长时间来看,lululemon中国市场的表现,显得更加亮眼。

从全球整体市场看,一个值得关注的事实是,近两年来lululemon的营收增速正在逐步放缓。2022年和2023年前三季度,lululemon的收入增速分别比2021年低了12个和23个百分点。

在全球增速放缓的情况下,lululemon中国市场的业绩增速,经历了去年的短暂下滑后,今年已经重新回到快速增长通道。

快速增长的中国市场,对lululemon的重要程度不言而喻。因此,lululemon也在不断加码中国市场。

11月上旬,lululemon首席执行官Calvin McDonald(麦克唐纳)在《财富》中国500强峰会上高调宣布,公司计划在三年半(截至2026年)内把国际市场的营收规模扩大四倍,中国市场将是其中极为重要的一环。

越开越多的门店,是lululemon加码中国市场的*例证。2022年1月底,lululemon在中国市场的门店数量86家,而据麦克唐纳说,截至今年11月上旬,这一数据已经增加到114家。

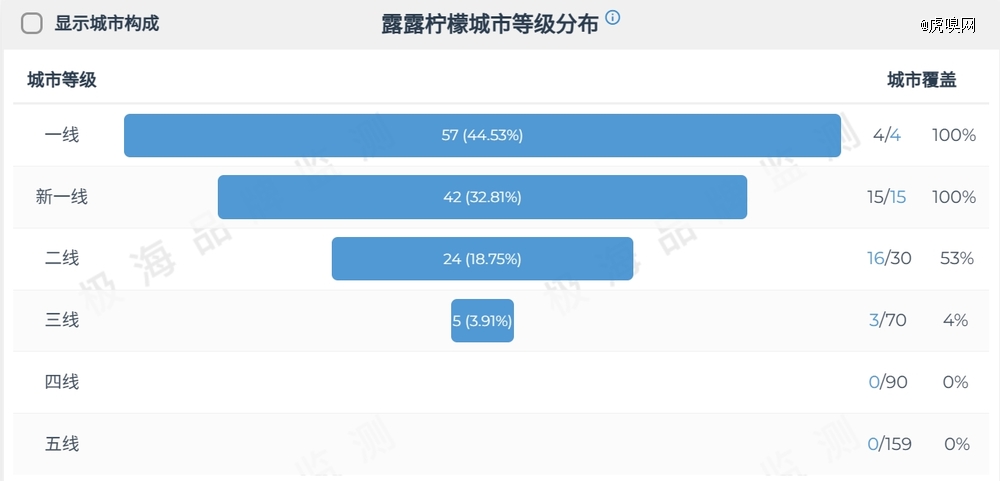

不仅门店总数在增多,lululemon在中国市场的“渗透率”也在提升。一个直观表现是,原本只在一线城市开店的lululemon,这两年也在加快其在二三线城市的布局。比如,今年6月底,lululemon就在石家庄开了河北地区的首家门店。

极海品牌监测数据显示,目前lululemon在二三线城市共有近30家门店,占总门店的20%以上。

除了线下店,电商也是lululemon的重要渠道和增长支撑。今年前三季度,lululemon电商渠道收入为26.4亿美元,占总营收的41%左右。增速方面,第三季度,电商渠道收入同比增长19%,比线下可比门店增速高出10个百分点。

“旧王”的挑战

虽然,今年前三季度lululemon依旧保持着*同行的业绩增速,但公司也有“隐忧”。

lululemon短期的“压力”来自一笔不划算的买卖——2020年斥资5亿美元收购的健身镜品牌Mirror。

今年第三季度,受到Mirror资产减值等影响,luluemon产生了约7450万美元的费用。这导致公司Q3在营收增长的情况下,净利润同比下滑了2.6个百分点。

实际上,这已经不是Mirror*次拖累lululemon的利润。这个曾被lululemon寄予厚望的品牌,2021年开始便出现了经营不振的局面。2022年,lululemon就对lululemon Studio业务部门(前身为公司收购的健身镜Mirror)进行了4亿美元的商誉和资产减值,公司净利润因此比2021年减少了1.3亿美元。

比起Mirror这个短期包袱,lululemon更长期的压力来自消费环境以及行业竞争格局的变化。

据媒体报道,在lululemon最重要的美国市场,消费者正变得谨慎起来,消费需求正在放缓。就连lululemonCFO在三季度业绩电话会上也表示,对第四季度持“谨慎态度”。

而在快速崛起的中国市场,中产的消费正在“分级”,其中一部分人会更加关注性价比,倾向于寻找平替。在lululemon曾经*的女子运动以及瑜伽服赛道,“平替”品牌早已如过江之鲫。

比如,前段时间因为被安踏收购,频频登上热搜的MAIA ACTIVE,就被一些女性消费者视为lululemon“平替”。据媒体报道,2022年这个品牌年销售额已经超过5亿元。

和MAIA ACTIVE一样,主打女子运动和瑜伽服的品牌还有很多。除了这些垂类品牌,耐克、阿迪以及国内的李宁等头部综合运动品牌,也早已把女子运动当成一个重要布局方向。这也意味着,女子运动这个赛道越发拥挤,“旧王”lululemon面临的竞争压力自然也就大了。

实际上,lululemon也在通过发力男士产品,让自己变得“综合起来”。不过,从今年前三季度的业绩表现看,其男士产品依旧有点“弱”:今年前三季度,男性产品为lululemon贡献了23%左右的收入,其收入增速也比女子产品低了约3个百分点。

“圈粉”男性用户,在“平替”变多的情况下,维持自身品牌定位和影响力,都是“旧王”lululemon更长久的挑战。