经历过2019年生死危机的李斌,将2023年的公司运转情况看得格外重要,“如果工作不力,2024年可能就又会成为2019 年。”

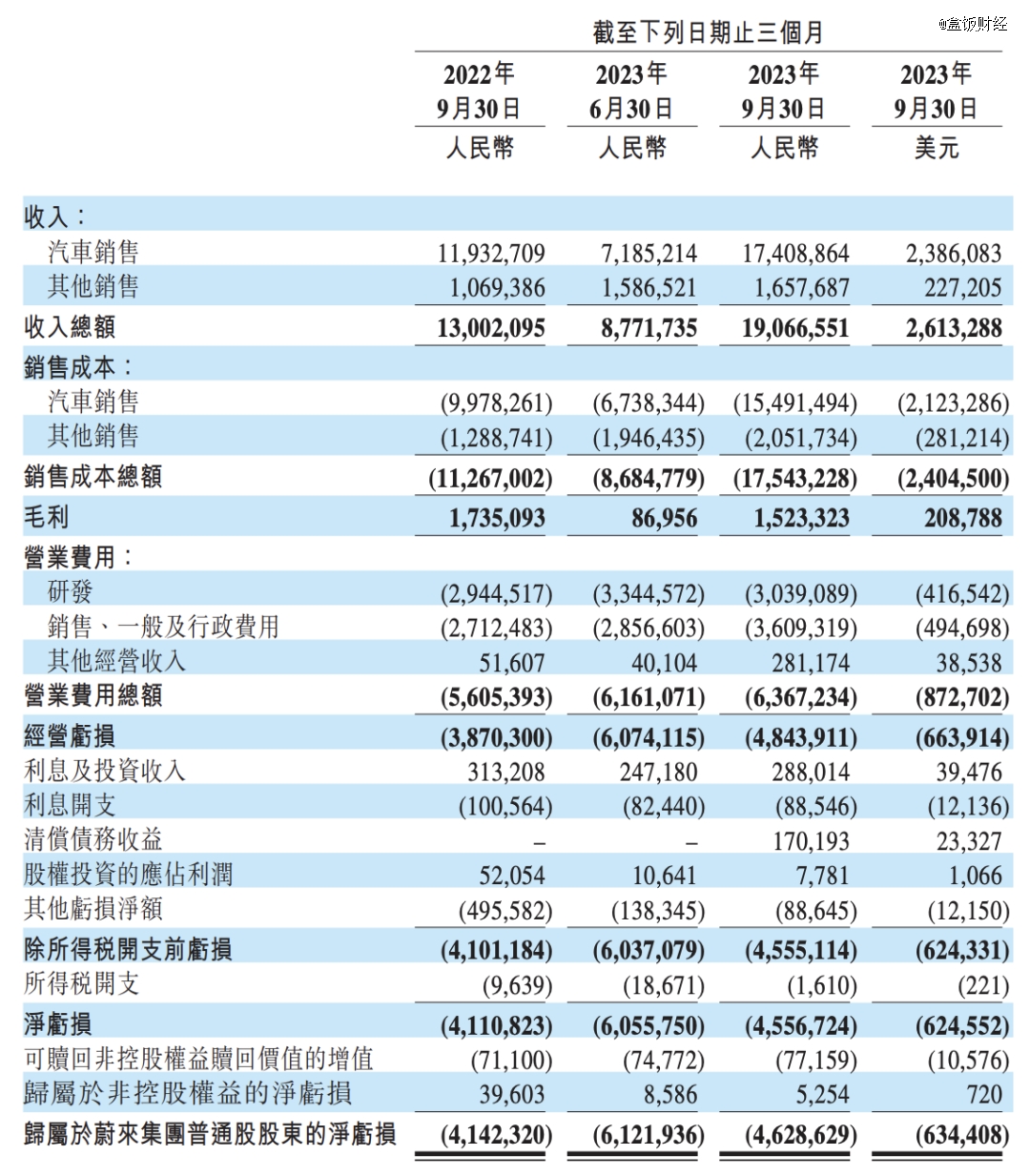

2023年行将结束,蔚来的新一轮“自救”进展如何了?近期发布的三季度财报给出了部分答案。三季度内,蔚来汽车交付量达到55432辆,同比增长75.4%,环比增长135.7%。蔚来总收入191亿元,同比增长46.6%,但低于市场预期的193亿元;毛利率从二季度的1%提升至8%,但仍低于去年同期的13.3%。汽车销量规模的增长,直接推动了蔚来营收和毛利率的增加。

汽车销量规模的进一步扩大,仍未能把蔚来拉出亏损泥潭。三季度,蔚来净亏损46亿元,同比增长10.8%,环比收窄24.8%。截至今年前三季度,蔚来净亏损总额已达到155亿元,超过去年全年的144亿元的净亏损。

造成蔚来增收不增利的主要原因之一,是李斌的激进布局。尽管蔚来汽车销量也在逐步提升,但其增速远不足以匹配蔚来新业务的版图扩张步伐,进而导致蔚来陷入周期性危机与自救之中,不断陷入“激进发展——遭遇危机——组织调整”的循环往复过程。

根据36氪PowerOn爆料,蔚来规划了2024年销量超23万辆的目标,这意味着明年蔚来需要达成月均近2万的销量水平。

面对再次过冬的蔚来,降本增效,是李斌找到的御寒新举措,包括但不限于裁员、扩建销售体系,以及对外开放换电网络和寻求独立造车生产资质等。

对于走向开放的换电网络,李斌在财报会上进一步提到,公司正在与一些投资机构洽谈换电业务分拆独立融资事宜。但李斌并未直面回应是否已经获得独立造车资质的问题,仅侧面解释道,“如果蔚来将整个制造环节完全在内部进行,总体来说,蔚来的制造成本将降低10% 左右。”

这些御寒手段能否让蔚来等来春暖花开时刻,尚留待时间考验。

01

蔚来在三季度汽车销量大涨的背后,离不开变相降价的刺激。6月份,李斌通过将换电权益从整车价格中解绑的方式,令蔚来全系车型降价3万元,7月份,蔚来月销量便突破了2万辆,并在8、9月份维持在了1.6万辆左右的月销水平。

但面对行业内仍在进行的价格战趋势,李斌在财报会上明确表态,蔚来不会参与价格战,“在激烈的竞争中我们仍然保持相当稳定的价格。”在李斌看来,以牺牲产品利润为代价来实现销量提升,并非维持企业健康发展的长久之计。

李斌将进一步刺激销量提升的因素,放在了扩建销售体系上。进入三季度以来,蔚来不仅扩大了销售团队,还增加了销售门店数量。这被李斌视为应对未来两年更加激烈的市场竞争的必要手段。

蔚来内部员工李明(化名)表示,销售渠道变革从7月份正式开始,蔚来一改从星巴克等消费企业或奢侈品店招收员工的规则,开始注重挖BBA(宝马、奔驰、奥迪)豪车品牌的成熟销售人员。李斌给内部传达的信息是,“BBA的销售团队规模是蔚来的六七倍。如果没有足够的人员或店面,蔚来就无法完成很高的试驾转化率。”

但这些新晋销售并非直接安排到一二线城市,“前期会优先投放到蔚来没有成熟充换电设施或门店的低线城市,借助这些经验丰富的销售人员所自带的网络和潜在用户群,帮助蔚来进行销售测试。”李明说道。

目前,蔚来一半的销量来自浙江、江苏和上海等三个地区。这是迫使李斌决定在低线城市进一步提升品牌知名度的一大现实因素。

除了坚持不降价外,产业供应链上碳酸锂原材料的价格暴降,也让蔚来有了更大底气去冲击更高的汽车毛利率。

进入12月后,电池级碳酸锂价格再次下跌2000元/吨,均价降至12.95万元/吨,相比2022年时60万元/吨的天价,已跌去八成。

理想汽车CEO李想甚至略带调侃发文表示:“为了支持我们明年卖纯电车型,碳酸锂也是拼了。”

新车型方面,李斌透露,蔚来将在12月23日的NIO Day上推出一款全新旗舰车型,但该车型不会在明年上市。

真正将于明年下半年上市的蔚来第二品牌“阿尔卑斯”,主打20万-30万元区间,*车型近期已经完成了VB(工程验证造车)阶段。

届时,“阿尔卑斯”将拥有自己的自营门店网络,但会共享蔚来现有的服务能力和设施,共享服务中心。

不过,据晚点 Auto爆料,在降本增效新举措之下,蔚来主品牌坚持直营模式之外,内部正在尝试旗下子品牌“阿尔卑斯”引入经销商模式,借此分摊门店建设和运营成本。

02

更多的降本增效举措,正在被李斌逐一用在蔚来身上。

进入11月份,李斌宣布了裁员10%的消息。根据财报数据,截至2022年底,蔚来员工总数为26763人,10%的裁员比例,意味着将有近2700人受到影响。这些被裁员工将集中在重复或效率低下的岗位方面。

与裁员一起到来的,还有蔚来非核心项目的推迟或终止。按李斌解释,“如果它们在未来三年内无法带来任何财务贡献,我们将考虑推迟或终止它们。”

*受到波及的项目之一是电池制造。蔚来高层经过评估认定,未来三年内,该项目不会帮助蔚来提高毛利率。不过,李斌并不打算全盘推迟自研电池计划,“电芯、电池材料和电池组的研发,仍将在内部进行。”

继裁员后,对外开放换电网络,则是李斌在降本增效方面的又一动作。

截至三季度,蔚来全球安装有2226个换电站,9400多个充电桩,以及11000多个目的地充电桩。同时,蔚来充电网络已接入超过146万个公共充电桩。

11月中旬以来,蔚来先后与长安汽车、吉利控股达成换电合作。未来,双方将联合推动建立换电电池标准,在统一的电池包标准基础上,联合研发可换电车型。

借助上述合作,蔚来有望摊薄换电站建设成本,且依赖对外技术输出,寻求新的商业变现可能性。

李斌在三季度财报会上透露,长安、吉利之外,“还有几项仍在谈判中。”未来,加入换电联盟的车企,需要按照蔚来的电池标准来设计和制造车辆。

蔚来的换电网络也将一分为二:一部分是蔚来和蔚来用户的专属网络,一部分是共享网络,既适用于蔚来用户,也适用于阿尔卑斯用户和其他车企品牌。

在充换电服务方面,李斌称整体“已经接近收支平衡”。具体到某些地区、某些充电站和某些换电站的运营上,“这些运营已经是盈利的。”李斌补充说道。

除了引进更多车企加入蔚来换电联盟,李斌还在筹划一个新的计划,即拆分换电业务对外独立融资。目前,蔚来已经与部分有意向的投资机构进行了初步交谈。

在今年4月份接受媒体采访时,蔚来总裁秦力洪曾提到,“如果换电站是一个独立的第三方公司,我们蔚来要从它采购服务的话,它分分钟就盈利了。”

03

一贯擅长长远布局的李斌,最近在降本增效上又有了更大的计划,即谋求独立造车资质。

三季度财报发布同一天,蔚来宣布将以31.6亿元价格,收购江淮汽车*先进制造基地和第二先进制造基地的生产设备和资产,对应的是江淮与蔚来合作的两座工厂——蔚来F1工厂和蔚来F2工厂。

财报发布前一天,工信部车辆生产企业信用信息管理系统显示,蔚来出现在“车辆生产企业信用信息管理系统”中。这被外界解读为,蔚来正式获得独立生产资质,其登记的生产地址安徽省合肥市经济技术开发区白塔路 299 号,对应的便是蔚来F2工厂所在地。

一旦蔚来拿到自主造车资质,其与江淮自2016年开始的代工生产模式也将宣告终结。在三季度财报电话会上被问及“蔚来汽车宣布收购江淮汽车的生产设施,是否意味着蔚来已经获得生产许可证?”时,李斌并未给出正面回应。

尽管蔚来需要一次性支付超30亿元资金,但从长远来看,这将有助于深化蔚来降本增效举措。

有汽车行业分析师表示,借助自有生产牌照,蔚来便可以自己获取政府补贴,赚取碳积分收益等。此外,蔚来也将每年省下高达数十亿元的代工费用。蔚来年报显示,除了每辆汽车的生产和加工费,蔚来还须向江淮支付“相关资产的折旧及摊销、购买的生产材料及相关税项”费用等。2020年-2022年,蔚来向江淮支付这些费用分别为5.3亿元、7.2亿元、11.3亿元。

更关键的是,独立造车后的蔚来,在降低管理复杂度的同时,还有望借助对供应链管控效率的提升,进而优化成本,如李斌所说,“如果我们将整个制造完全在内部进行,成本将降低 10%左右。”

不过,面对愈发激烈的新能源汽车市场竞争,过冬的蔚来,将要迎接的挑战也愈发严酷。

与蔚来终止代工合作的江淮,转头“傍”上了华为的大腿。近期,江淮与华为正式签订智能新能源汽车合作协议,双方被爆将联合打造80万-100万元的豪华纯电MPV,并将在明年交付。

在蔚来不断扩大换电联盟之际,随着江淮的新近加入,华为智选车业务的造车联盟也迎来大扩张。*与赛力斯合作的改款问界M7,大定订单累计已超过10万辆。借助M7的需求爆发,问界正在取代蔚来,与理想、小鹏组成新的“问小理”造车新势力三强。

最新的11月国内新势力销量排行榜中,理想以41030辆位居*,小鹏第二(20041辆),问界升至第三(18827辆),蔚来滑落至第五(15959辆)。

在冲击月销2万辆的前路上,李斌需要解决的难题,已经不再仅局限于蔚来内部。