12月4日,药明生物大幅下修2023年业绩预期,公司营收将比原定目标减少约4亿美元,主要预期下降来自于药物开发营收与生产营收。并指出由于生物技术融资放缓,CXO行业预计未来两年可能出现个位数增长。

不论是对药明生物还是CXO,一整年下来的温度已经非常明显,但此次药明生物是在药明康德调整业绩预期后再次下调,且作为龙头直接表示了整个行业将进入增长放缓的阶段,于是港股一众CXO、甚至整个创新药都受到冲击,港股创新药ETF骤跌近7%。截至2023年第三季度,港股创新药ETF前十大持仓中有近一半是CXO,药明生物更是占比超10%,因此CXO的走势也会影响创新药的表现。

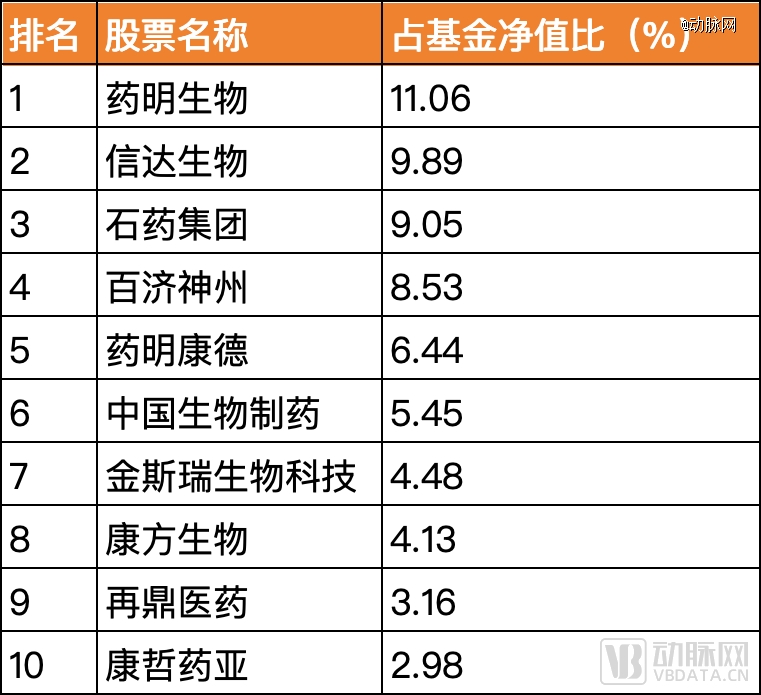

截至2023 Q3,港股创新药ETF前十大持仓

当生物医药行业的寒冬传导最终来到卖水人一环,此次生物医药的下跌,是真正的触底了吗?

药明生物的希望在哪里

如果不和过去两年迅速增长的业绩进行对比,药明生物的表现并没有太多问题:2023年营收增长10%,毛利率达到40% ,全年新冠相关收入已降至3%,招银国际预计非新冠业务收入的半年环比增长达5%。

今年药明生物的主要问题是项目数的骤跌,在此前的投资者开放日上,公司披露2023年上半年(6月20日前)新增CDMO项目为25个,而去年全年的新增CDMO项目为120个。

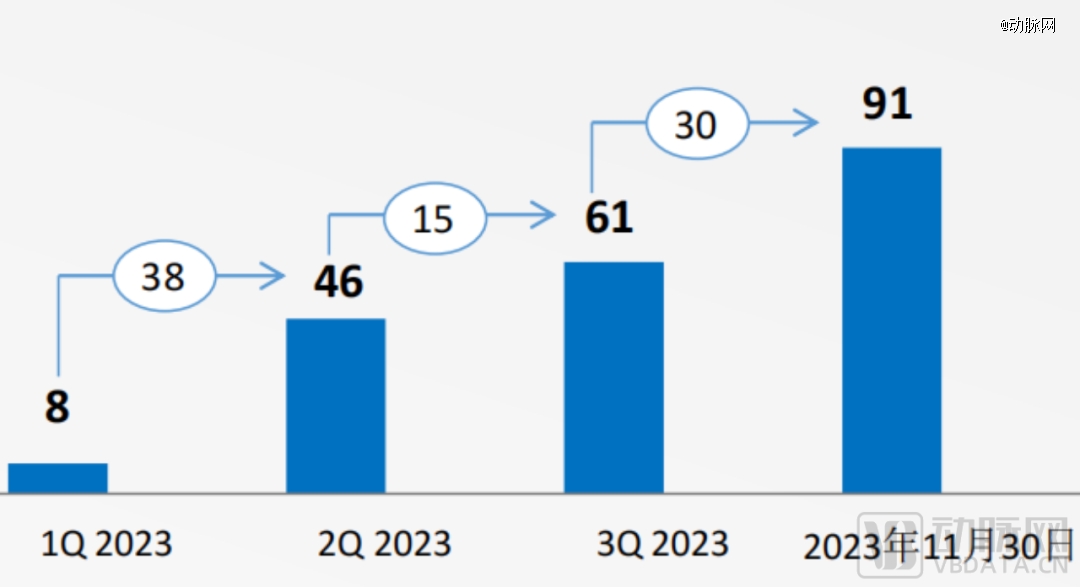

但是,此次业务更新,药明生物表示整体项目数量自今年二季度以来其实呈现了复苏,截至2023年11月,新增项目已达91个,今年有望成为药明生物上市以来新增项目数排名前三的年份(不含新冠相关项目)。

药明生物2023年新增项目数

药明生物2023年新增项目数

药明生物称今年的增长来自:北美作为创新的主力军,贡献约55%的新增项目;中国区新增项目数恢复至占比约20%;ADC受到追捧,增长强劲。

但药明生物也提前为净利润下滑做了铺垫。公司称,除了药物发现业务和药明合联的预期不变之外,药物开发业务营收下调18%~20%,药物代工业务营收下调15%~18%。预计2023年净利润将有个位数百分比的下降。

阵痛不可避免,不过药明生物也表示到2024年的时候,收入和利润都可以实现两位数增长,招银国际预计公司2024年收入增长在10-20%。2025年之后日子会好起来,综合业务更新与此前财报,一些可以对药明生物增长保持乐观的因素包括:

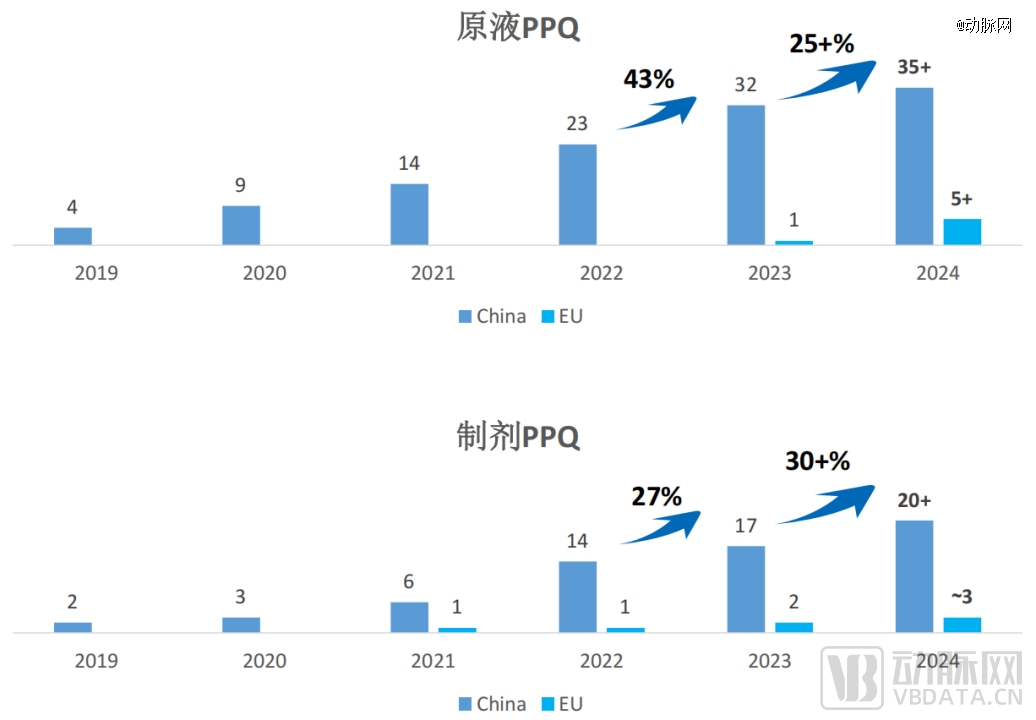

● 原液和制剂PPQ增长强劲,与CMO项目数同步增长,且2024年将新增更多。PPQ标志着产品工艺从设计和开发过渡到商业化生产,是BLA成功申报的坚实基础,药明生物PPQ成功率逾97%,为行业*水平之一。

药明生物先导指标PPQ批次稳步增长

● 药明生物长尾客户平均收入逐年上升,一方面体现客户的信任度加深,另一方面是一些早期阶段客户逐渐向后期和商业化阶段推进,逐渐成长为更丰厚的营收来源。

● 药明生物产能将继续提升,到2026年产能将达到58.8万升。明年爱尔兰基地将将执行商业化生产,2025年产能已接近订满,70%的项目通过“赢得分子”签定,且都是潜在重磅药物,大部分为已上市产品。

● 公司将在2025年推出2-3个重磅生物药项目,销售额达到20-30亿美元的峰值。

● 2023年已签署了30亿美元的合同,叠加药物发现端的里程碑可能达到50亿美元,创造了历史新高。

CXO 2023:争夺缩小的市场

新冠结束后的收入缺口,以及CXO需求疲软,不只是药明生物或药明系要面对的问题。要说业绩预期下调,赛默飞今年Q2和Q3连续第二个季度下调了年度利润预期;要说增长乏力,Lonza今年上半年营收同比增长3.2%;净利润同比下降17.5%;要说营收下滑,Catalent的2023财年总营收同比下降11%、净亏损同比扩大146%。

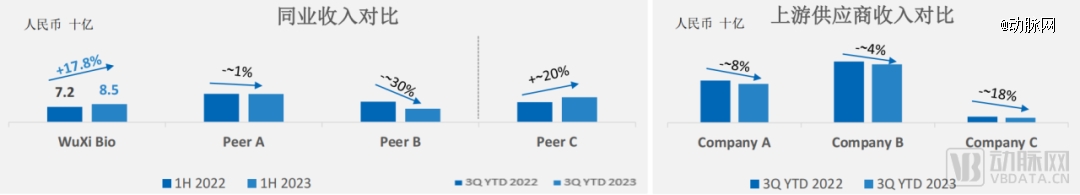

CXO正在经历下行周期,从同业收入和上游供应商收入来看,情况都不容乐观。药明生物指出:行业正从过去几年15%增长,进入到未来两年个位数增长的阶段。

来源:药明生物业务更新

另一方面,也是最明显的影响因素,自然是生物技术行业融资的收紧。

据浦发硅谷银行统计,2023年上半年国内生物制药领域融资交易数量为188起,而这个数量在2021年和2022年全年分别为842和604,是肉眼可见的断崖。

美国和欧洲市场在2022年在交易数量和交易金额上经历了大幅下滑。主要是由于上市窗口的关闭,及上市公司疲软的后市表现,对一级市场的公司估值产生了压力;以及由于一些海外的大规模后期基金放缓了pre-IPO投资,同时一些转型基金也暂停了医疗领域的新投资。

而在二级市场上,美股Biotech领域今年遭遇了严重的资金流出,比2008年金融危机和2016年Biotech泡沫破灭后的资金流出还要大。

药明生物还披露,今年下半年有3个来自大药企的重磅药延期,影响约1亿美元收入。FDA近年来批准上市的新药数量并不算少,2022年共批准上市37款,而今年截至11月已批准上市52款,只是标准趋于严格,为CXO业务带来更多的不确定性。

另外是今年常被讨论的:日韩甚至印度CXO高调加入业务瓜分行列。例如三星生物今年对外公开的订单价值已超过17亿美元,BMS、诺华、辉瑞等MNC今年连续为其下大单。

印度四家*的CDMO公司Syngene、Aragen Life Sciences、Piramal Pharma Solutions和Sai Life Sciences都表示今年备受欧美药厂青睐,其中Sai Life Sciences表示销售在最近几年增长了25%至30%。

不过药明生物的行业地位仍有保障,多年的成熟管理体系和短时间无法被超越的工程师红利,让药明生物的市占率持续攀升。

按销售额计算,药明生物的全球市场占有率由2017年的2.4%增至2022年的12.8%。此次药明生物在业务更新中虽然没有给出具体数据,但还是明确表示:2023年全球市场的大幅缩小的背景下,公司市场份额在持续提升。

“再蹲一会儿”

在生物医药行业最开始感到寒意时,一些投资人和相关公司纷纷转向了上游。而CXO的繁荣直接依赖于下游制药企业的需求,当资金都选择聚集到上游“避险”,CXO的订单开始迅速地消失。

然后就有了在岁末之际,由CXO将寒意传了回来。但CXO如果是最晚衰退的领域,那么必然也是更晚复苏的后周期领域,需要创新药领域活跃持续一段时间,才能进一步传导到业绩。

在慢半拍的CXO也触底之际,生物医药的反弹是不是真的能来了?

从资金环境来讲,随着美联储结束加息,利率即将进入下行通道,外部环境最严峻的时刻或已过去。今年美国生物医药市场的VC资金虽然较2021年相比大幅下降,但整体来看已稳定在60亿美元,与新冠疫情前的水平相当,这意味着生物医药领域的风投资金依然是充足的。

今年对于未盈利Biotech仍是难熬的,不过对MNC以及有一定规模和营收能力的Biopharma、Biotech来说是有成果的一年。

放眼全球,MNC并购资金滚滚而来。截至2023年10月,15家MNC的账上可用资金超过200亿美元,罗氏、默克、诺和诺德与诺华的可用资金更是超过600亿美元。港股医药公司中,差异化竞争能力增强、出海成果显著以及医保支付比例的提升下,也有不少公司交出了盈利成绩单。而这些公司是CXO的重要收入来源。

况且,CXO也并非全行业一片灰色,例如GLP-1药品供不应求带动CDMO及上游需求增长,ADC也进入新一轮产能比拼。

诺和诺德旗下Novo Holdings Ventures等投资机构近期还表示:随着之后融资环境趋于稳定,早期阶段的生物医药公司将采取将生产订单外包。因此,2024年临床阶段的CDMO需求将会迎来增加。

如果像药明生物所称,2024年上半年最难熬,2025年后重回强劲增长,那么现在要做的就是,再坚持蹲一会儿、并等待起跑。