因对新冠后遗症的担忧,保健品成为更多消费者的囤货必备。

双十一期间,京东平台辅酶Q10品类成交额同比增长3.5倍,鱼油品类成交额同比增长超过2.5倍。汤臣倍健、Swisse电商销售总额同比分别增长超20%、30%。

焦虑衍生的消费习惯得以延续,保健品企业也得到了真金白银的营收。2023年前三季度,汤臣倍健实现营收77.8亿元,同比增长26.34%;Swisse中国市场营收则同比增长了40.8%。

但二级市场的反应却不热烈。汤臣倍健股价已较年初跌近20%,Swisse母公司健合国际也跌去了30%。

“吸金”的保健品行业,为何不受投资者欢迎?

01 焦虑驱动的“新刚需”

从电商平台的销售数据看,维生素、辅酶Q10等与新冠康复相关的产品需求在今年初达到小高峰。

EarlyData数据显示,今年一季度,呼吸道健康产品同比增速达到288%。其商业分析总监Suya告诉36氪,今年一、二季度,电商保健品的同比增速超30%,三季度也维持着25%以上的同比增速,情绪健康、护肝、美容养颜、心脑血管健康类产品今年的需求都非常亮眼。

Suya补充道,放到更长的时间尺度来看,疫情三年间,无论是一线还是三四线城市,消费者对营养保健产品的接受程度都有普遍提高。

打开小红书也不难发现,大病没有、小毛病不断的年轻人早已“对症下药”:关注心脏健康的必备辅酶Q10、熬夜怕伤肝的会吃护肝片、担心肠道健康的会买益生菌……有人每天服用的胶囊、片剂加在一起甚至近十片。

尽管保健品的功效见仁见智,但一个明显的趋势是,年轻消费群体正接棒中老年群体,成为营养保健品消费的中坚力量。保健品消费的泛龄化,也将这个历史悠久的产业,再度推上了高速增长的快车道。

图源:艾媒咨询

欧睿数据显示,2022年维生素与膳食营养补充剂(VDS)行业零售总规模约2001亿元,较疫情前增长了19.8%,人均消费额及渗透率较美澳等发达国家有很大提升空间。

高客单价、高复购、低渗透率的特征,也吸引了资本和大批创业者。据36氪不完全统计,近三年以来,已有二十余家营养保健品牌斩获融资,其中绝大多数品牌的成立时间不超过五年。

图:部分功能性食品品牌融资情况 来源:36氪据公开报道整理

创立于2020年的BUFFX,在产品尚未上市的情况下,仅靠着“功能性成分+软糖”的概念,就获得了来自红杉中国和梅花创投的千万级天使轮融资。KOOYO、minayo等品牌,一年内就完成了三轮融资。

德勤管理咨询生命科学与医疗健康行业合伙人唐正晔告诉36氪,大众消费市场对健康管理的需求分散、变化速度快。因此,新兴品牌在精准触达某一类人群后,发展速度非常快。

值得注意的是,尽管新兴品牌们将原有的胶囊、片剂换成了日常化的饮料、软糖,竭力在包装上营造差异化,但其自身的技术壁垒并不明显。唐正晔也表示,目前市面上活跃的新兴品牌大多缺少研发、供应链的支持,也没有完整的体系规划,存在后劲不足的问题。

且由于我国现行法规中并不存在功能性食品的概念,监管对产品中功效成分的实际含量没有要求,“概念性添加”现象并不少见。包装花哨的新消费品牌,距离撼动整体保健品大盘,仍有一定的距离。

02 消费者更青睐“洋品牌”?

保健品在我国是一门历史悠久的生意,农夫山泉钟睒睒、娃哈哈宗庆后、巨人集团史玉柱,早年都是靠保健品赚到了*桶金。

只是如今,重现二十年前的保健品造富神话并不容易。

一方面,传统势力赖以生存的直销、药房渠道增速放缓,线上渠道的推广费用又连年上涨。或也因此,早年通过代购及海淘渠道成名的海外品牌,成为渠道结构转换的*受益者。

魔镜数据显示,2022年,中国保健食品市场以美国、澳大利亚、日本、新西兰等海外品牌为主,销售额约占总销售额的70%,国产保健品品牌占比约30%。

另一方面,由于国家对保健品原料目录的严格把控,国产品牌在品类创新上也有局限。

信达证券研报显示,中国保健品配方相比美国等发达国家较少,新增配方获批流程漫长。据其统计,企业“蓝帽子”(中国保健食品专用的标志)的获批时间接近五年。

相比之下,通过跨境渠道进入国内市场的保健品无需批文,仅需满足原产国的生产标准,即可向国内消费者展开零售,大大提高了企业应对市场需求的灵活性。

为抢占新兴赛道的市场份额,大型保健品企业、药企甚至食品企业,纷纷向海外品牌抛出橄榄枝。2015到2018年间,跨国并购的案例屡见不鲜。

2015年9月,当时还未更名的健合国际(原名合生元)宣布斥资13.9亿澳元收购澳大利亚知名企业Swisse 83%的股权。之后的2016年,健合国际又宣布,以3.11亿澳元收购Swisse剩余小股东17%的股权,实现100%控股Swisse。

随即,新希望也拿下了Australia NaturalCare,汤臣倍健靠着收购LSG获得了益生菌市场的发展红利。

从消费者的视角出发,Swisse、Blackmores等海外品牌在累积用户群体的同时,也潜移默化地抢占着消费者心智,功效成分含量明确的产品更获得认同。

这也导致,消费者对“洋品牌”更信任。有消费者对36氪表示,海外知名品牌的成立时间早、研发积累足,产品中有效成分的含量也更多,较国内品牌性价比高。

供职于国内某大型保健品原料厂商的王敏则认为,上述认知存在误解。他向36氪分析,国内对保健品服用量有严格的要求,以辅酶Q10为例,本土产品的添加量被限制在30到50mg,而海外品牌的添加量可以达到400mg,“标准的设定主要还是从国人的体质出发的”。

消费者对海外品牌的青睐,也为“假洋牌”留下了钻空子的空间。

“很多跨境小品牌的产品原料实际是由国内的中小厂流出的,只是在海外完成了贴牌包装程序,再通过跨境渠道回国销售。”王敏说,“这些产品的稳定性、降解速度是没法跟国内大厂比较的。”

03 新周期与旧问题

今年3月,汤臣倍健董事长梁允超在致股东信中写道:“后疫情时代,膳食营养补充剂一定会出现更多品类、更多品牌的增长机会。问题是,汤臣倍健能接住多少(机遇)?”

事实上,被公认为保健品龙头的汤臣倍健,如今正处于转型的档口,公司致力于打造的多品牌矩阵也尚未成型。

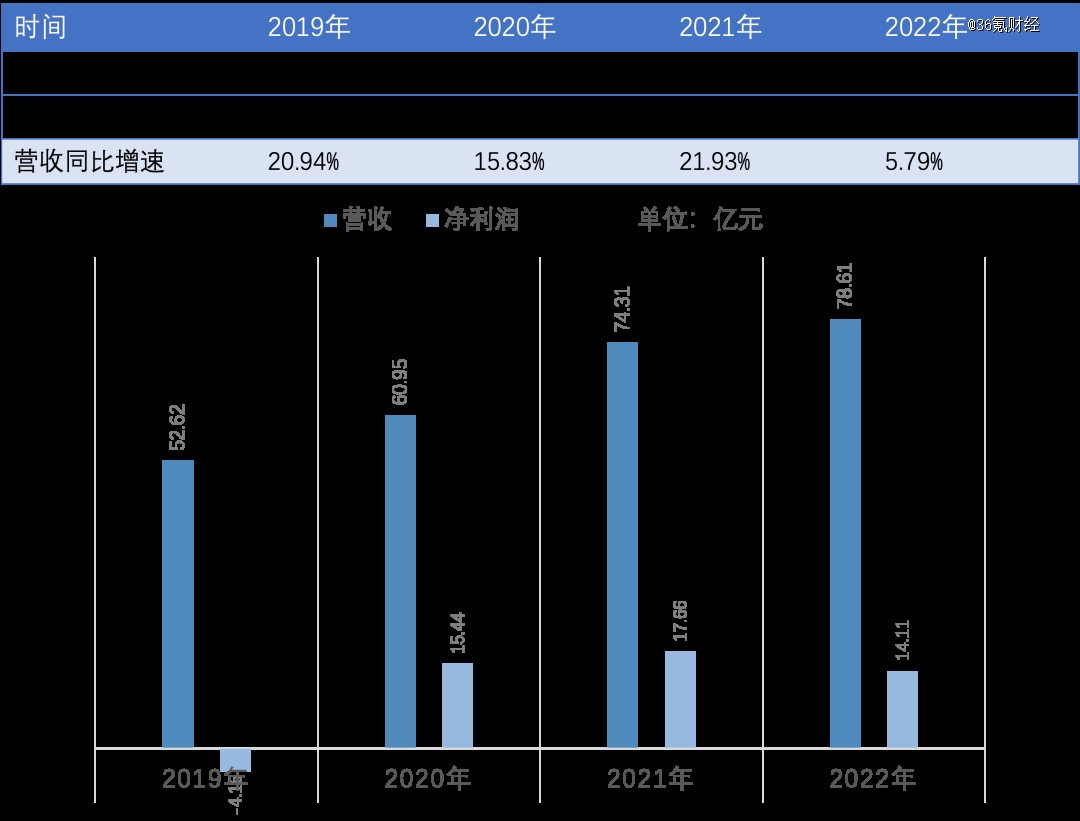

图:汤臣倍健近年业绩表现 来源:36氪制图

2019年至2022年,汤臣倍健营收增速逐年放缓,净利润波动明显。投资者对其业绩的稳定性报以怀疑,公司股价也随之大起大落。

汤臣倍健的问题并不是孤立的。对于众多从业者来说,新周期的到来,并不意味着行业留存的旧问题已经消失。

“只要有一个品类火了,大家就会一窝蜂地跟进。”

王敏举例道,“日本核污水排放的当天,朋友圈全都是卖碘钾片的。”再比如,维生素等基础补剂的市场已近饱和,“为了能多卖点货,从原料端到生产端,几乎每一个环节都在卷价格。”

《每日经济新闻》曾报道,益生菌领域存在诸多乱象。有益生菌代工行业的人士直言,某地益生菌代工厂,*的特点就是“敢写、乱标、价格压得低”,还有多位代工厂的工作人员指出,益生菌的代工价格很低,零售价基本是出厂价三倍以上。

究其根本,保健品行业的整体研发门槛不高,一个品类被热捧后,就会很快由蓝海变为红海。

阿里健康数据显示,2021年,益生菌行业商家数同比增长50%,商品数量同比增长82%。在同质化的市场竞争环境中,营销成了品牌制胜的关键。

2018年至2022年,汤臣倍健销售费用由16.5亿元涨至31.69亿元,预计未来两三年内销售费用率在35%到40%区间。同为保健品概念的东阿阿胶、燕之屋,2022年的销售费用率也在30%上下。

但在业内人士看来,行业靠营销驱动的发展模式并非长久之计,基于原料的产品创新仍有可为之处。唐正晔认为,国内产品的发展实际上是落后于客户需求的,市场上缺乏针对某一类人群的系统健康管理解决方案。

唐正晔表示,营养保健品的消费终究会回到场景化上来,年轻人的抗衰老、初老人群的三高,以及女性的美容、瘦身需求都是潜力很大的发展方向。

Suya则认为,国内消费者对保健品的认知还有提升空间,“在成熟度更高的欧美市场,保健品一般被视为对膳食的一种补充,消费更为‘日常化’。”

可以肯定的是,中国保健品市场仍处在发展中早期,疫情后部分品类的爆发式增长,只是行业发展过程中的一个注脚。在品类结构、销售渠道、需求群体的快速变化中,仍存诸多发展机遇。未来,如何在同质化的竞争中脱颖而出,将会是所有参与者共同面临的必考题。

(文中王敏为化名)

19179起

融资事件

7524.20亿元

融资总金额

9596家

企业

3010家

涉及机构

778起

上市事件

6.70万亿元

A股总市值