据媒体援引熟知内情的人士透露,SHEIN正在为最终在美IPO的筹备过程中,公司希望获得高达900亿美元的估值,这一数字远远超过了这家跨境电商巨头近期在非公开交易中获得的估值。

上述知情人士表示,该公司已告知潜在投资者,其上市目标是获得800亿-900亿美元的估值。上述人士称,鉴于近来市场的剧烈波动,具体的上市时间仍不确定。

知情人士表示,在非公开交易中,SHEIN近来的估值已低于5月份那轮融资获得的660亿美元估值水平——最近二级市场换手的股份对该公司的估值约为500亿至600亿美元。

虽然非公开交易中的估值并不一定反映公司的实际估值,但这一数字与最新传闻中的900亿美元IPO估值目标间的差距,显然不小,这也可能使SHEIN上市的计划变得更加复杂。

根据截止周一收盘时的最新市值统计,在800-900亿美元市值一档的企业排名中,市值最高的中概股公司是美团(约为897亿美元),而再往上统计,则已经能排到比亚迪(约941亿美元)之后。

SHEIN在上月底时曾宣布,为进一步拓宽市场,增加全球影响力,该公司已收购英国时尚零售集团星狮集团(Frasers Group)旗下快时尚品牌Missguided。业内人士当时就猜测,此次收购或有助于公司扩大业务版图,为其潜在的美股上市提高估值。

据悉,此次并购后Missguided旗下产品将由SHEIN负责生产,并在Missguided和SHEIN的官网同步销售,而原股东星狮集团将继续持有Missguided的全部房产和人力资源。此外,Missguided的知识产权将被转移到由SHEIN和Missguided创始人Nitin Passi共同成立的合资企业Sumwon Studios名下。该合资企业将管理和运营Missguided品牌。

SHEIN发展迅猛

SHEIN是一家B2C的快时尚跨境电商公司,以自有品牌服装销售为主要业务。

SHEIN的前身南京点唯信息技术有限公司成立于2008年,早期经营跨境婚纱电商;2012年以SHEINSIDE.COM的域名转型跨境女装,并采用独立站模式;2015年SHEINSIDE更名为SHEIN并驶入发展快车道。

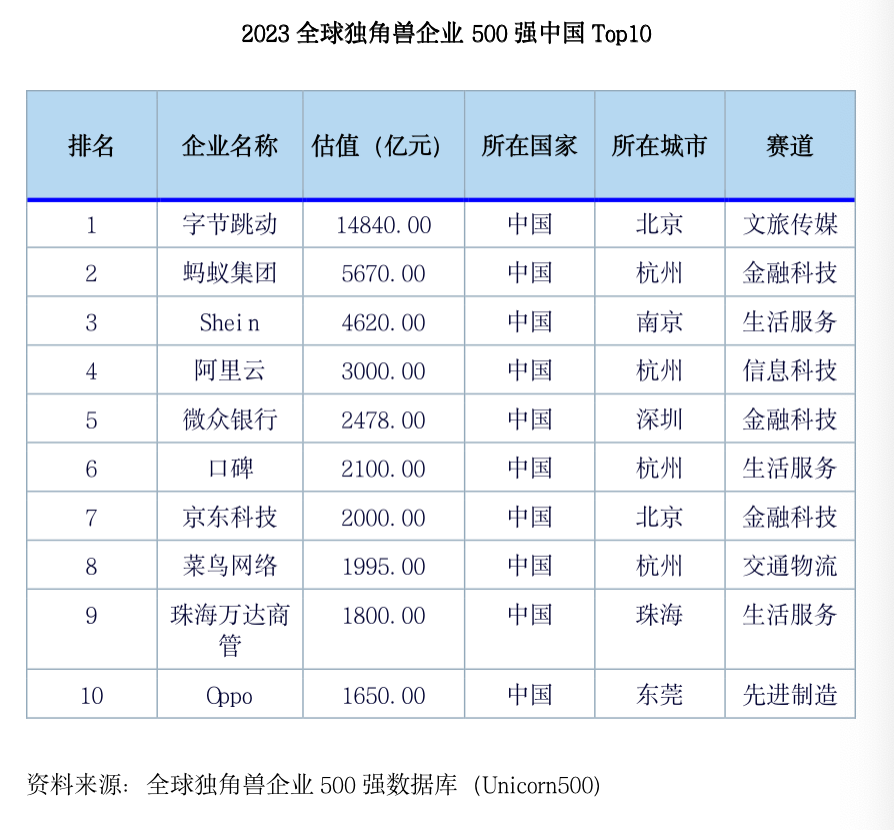

近年来,SHEIN已发展成为了全球*的独角兽企业之一,其深耕快时尚女装赛道,业务主要面向欧美、中东、东南亚等市场。在今年9月发布的《2023全球独角兽企业500强发展报告》中,SHEIN在全球独角兽企业500强中的排名高居第四,同时也跻身了中国独角兽企业的前三甲。

在财务状况方面,SHEIN当前已连续四年实现盈利,2022年达到7亿美元。不过,这相比2021年的11亿美元有所下降,因为高昂的空运成本和不断上升的生产成本侵蚀了利润。

SHEIN在今年6月新一轮融资中募集到了20亿美元,但是其在这一轮融资的估值仅为660亿美元,相比一年前的1000亿美元缩水了近三分之一。最新的一轮融资仍然由老股东红杉领投,General Atlantic等跟投。

2022年,SHEIN曾是全球第三大最有价值的初创企业,当时的F轮融资对该公司的估值一度高达千亿美元。但此后,随着全球经济前景不明朗和利率上升,投资者对风险资产的警惕性增强,该公司的估值与其他初创企业和科技公司一同大幅下跌。

知情人士表示,目前SHEIN的上市计划仍在讨论中,关于IPO的估值和时间尚未做出最终决定。