电动牙刷行业的竞争已进入白热化阶段。

2023年下半年以来,不少电动牙刷品牌纷纷发布了新品,比如素士科技推出了主打声波震动智能变频的云感系列电动牙刷;usmile推出了全球*数字牙刷F10系列,集硬件传感器、软件AI算法、云端互联于一体,开启电动牙刷智能化时代。同时,不少小家电品牌也跨界转向电动牙刷领域,并推出了电动牙刷产品,比如徕芬发布了*无限位器的电动牙刷产品徕芬扫振电动牙刷。

竞争对手推陈出新、跨界者实力强劲,令原本有望成为“电动牙刷*股”的素士科技压力倍增。

素士科技成立于2015年6月,主营个人护理小家电产品的设计、研发与销售,拥有“素士”、“Airfly”、“品敬”等自有品牌系列产品以及“米家”品牌系列产品。

2021年11月,深交所受理了素士科技的上市申请文件并审核,但在历时九个月后,素士科技于2022年8月申请撤回发行上市申请文件,深交所最终决定终止对其首次公开发行股票并在创业板上市的审核,这意味着素士科技冲击“电动牙刷*股”最终以失败告终。

不可否认,素士科技近年来的经营业绩增速相当迅猛,2019年至2021年,素士科技的总营收分别为10.25亿元、13.71亿元和18.71亿元,对应净利润分别为3637.59万元、6981.81万元和1.29亿元,然而在经营业绩飞速增长的背后,素士科技也面临着诸多隐忧,比如营销重于研发、大客户集中度较高等等,素士科技能否在未来继续保持增长势能?电动牙刷究竟是不是一门好生意吗?

01.狂热的电动牙刷

从电动牙刷的增长势头和市场空间来看,电动牙刷仍是一门好生意。

尽管电动牙刷进入中国市场已近二十年,但直到2015年,电动牙刷的市场渗透率仅3%左右。此后,随着智能家居、智能医疗等硬件市场的崛起以及口腔护理市场的消费升级,电动牙刷市场才开始呈现出爆炸式增长。

中商产业研究院的数据显示,2017年至2021年,中国电动牙刷呈现快速增长的态势,由43亿元增长至125亿元,2022年中国电动牙刷市场规模进一步增长至185亿元。值得的一提的是,2018年和2019年是电动牙刷行业的高光时刻,其复合年均增长率高达75.1%,阿里巴巴数据显示,2018年和2019年,电动牙刷在淘系平台的增速分为105%和175%。

弗若斯特沙利文预测,电动牙刷细分领域呈现出巨大的增长潜力,到2025年中国电动牙刷市场规模有望达到1522亿元。

不仅如此,电动牙刷行业还面临着渗透率较低的局面。根据尼尔森咨询、智研咨询等数据,2021年中国电动牙刷市场渗透率约10%,较美国和日本约42%和40%的渗透率差距巨大。可见,中国的电动牙刷市场远未饱和,随着消费升级及口腔清洁理念的增强,需求将逐步释放,未来行业发展空间十分广阔。

陷入狂热的电动牙刷行业,也引来了众多入局者。目前,参与其中的品牌主要可以分为三类:一是以飞利浦、欧乐B为代表的外资品牌;二是usmile、素士科技等新兴品牌,三是米家、徕芬等综合品牌。根据中国口腔清洁护理用品工业协会的数据,2023年1月至8月,重点电商平台口腔护理行业网络零售额为150.4亿元,同比增长5.3%。其中,usmile、飞利浦、欧乐B、飞科和米家的电动牙刷网络零售额位列前五,占比分别为28.1%、20.7%、9.7%、4.8%和4.5%。

不过,虽然电动牙刷仍是一门好生意,但素士科技似乎并不占优势。2021年,素士科技在个护市场零售额份额仅为2.5%,远低于行业头部位置的飞利浦、飞科,而与usmile相比同样处于落后地位。

不容忽视的是,电动牙刷主要由电池、电机、外壳和刷头几个部分组成,结构简单,技术门槛较低,也因此吸引了众多参与者入局分羹。由此可见,素士科技想要在同质化竞争中脱颖而出,还需要结合专业的口腔健康护理理念,并在产品力和智能化方面保持不断创新。

02.流量不是*钥匙

电动牙刷行业发展迅速,但大部分市场份额依然被飞利浦、欧乐B等外资品牌所掌控,而素士科技为了在竞争日益激烈的背景下打开市场,营销是一个重要的手段。

素士科技除了通过天猫、有品、抖音、小红书、拼多多等电商平台对外销售,还实行了与头部主播合作、明星代言和赞助热门综艺等多维度打法,比如素士科技与*和罗永浩均有过合作;2021年七夕期间,素士科技邀请利路修担任“素士理容大使”;9月邀请新青年代表辣目洋子为其*能按摩的复古吹风机背书;2022年5月,素士科技还官宣其电动牙刷代言人为檀健次等等。

硬币的另一面是,加大营销力度导致素士科技的销售费用居高不下。2019年至2021年,其营销费用分别为1.35亿元、2.61亿元和4.40亿元,占总营收的比例分别为13.17%、19.04%和23.52%,整体呈现大幅增长态势。

另外,根据素士科技公布的7.75亿元募集资金用途来看,其仍试图将1.46亿元的募集资金用于品牌推广及营销升级建设项目。

对此,素士科技在招股书中解释称,公司所在的个护小家电行业呈现用户结构年轻化、线上渠道占比不断提升、产品更新迭代速度快等特点,快速精准地向用户传播品牌内涵并获得认可对于业务规模的扩张至关重要。

其实不只是素士科技,“营销为王”的现象在电动牙刷行业十分普遍,比如根据薇美资的招股书,其赚来的钱多半被用在了营销上:2019年、2020年和2021年1-9月,薇美姿销售及经销费用分别为7.34亿元、6.31亿元和5.08亿元,占总营收的比例为44.2%、39.1%和41.3%。甚至远高于素士科技。

usmile在营销方面的投入也毫不吝啬。深谙流量真谛的usmile一方面通过微信公众号、微博、小红书等平台进行引流,另一方面与知名品牌推出联名款,并宣布肖战作为品牌代言人、开设线下快闪店、与众多头部主播合作以及植入电视剧等,足以见得其在营销费用上的支出巨大。

不可否认,营销的确有助于带来流量并扩大产品销量,但要想真正获得用户的认可,创新仍是重中之重,比如usmile推出的数字电动牙刷,可以实时反馈用户的刷牙时长和刷牙覆盖牙齿面积的百分比,还有一晤未来推出的planck O2,可以通过高清全彩屏实时显示刷牙数据,让刷牙过程可视化。

营销只能带来一时的流量,并非*钥匙,而通过创新提升产品力,才是素士科技拓宽护城河的关键。

03.产品质量深受诟病

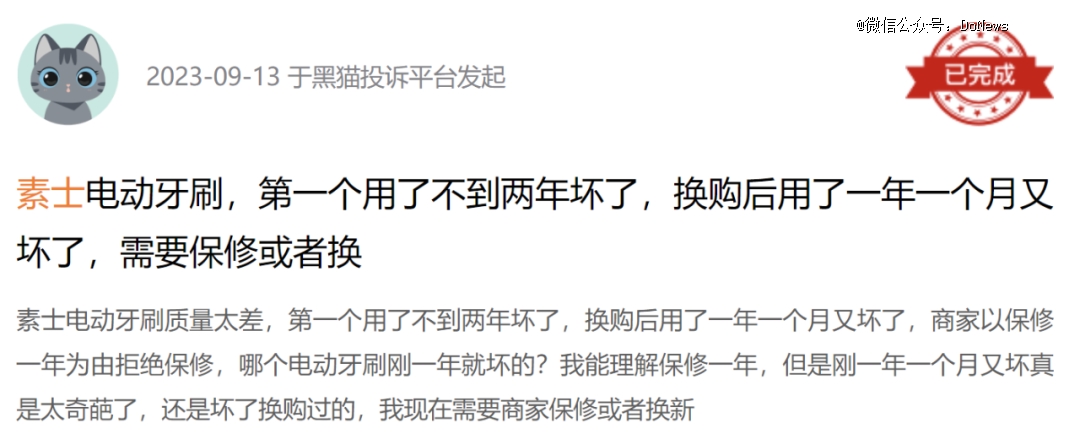

在消费者投诉平台黑猫投诉平台上,关于素士科技产品质量问题的投诉频出,投诉量甚至超过200条,投诉原因包括“电动牙刷充电着火”、“刚过保修期就出问题”、“保修期内无法保修”等等。

图源:黑猫投诉

图源:黑猫投诉

此外,在小红书、微博等社交平台,也有不少用户发布“避雷帖”,吐槽聚焦于产品质量问题,且不少用户称“过了保质期就坏”“素士电动牙刷是年抛”。

产品质量深受诟病,与素士科技实行代工模式和轻视研发关系巨大。

素士科技主要采取以产品研发设计和销售为主,代工生产的轻资产经营模式。招股书显示,素士科技目前的发展阶段主要集中于产品研发、设计创新和销售,产品生产采用代工生产模式,无自建生产工厂。

简而言之,从产品研发到进入市场的整个过程,素士科技只负责产品研发、设计和销售,而生产环节完全交给代工厂。代工模式虽然让素士科技实现了轻装上阵,但也有着不可忽视的缺点:素士科技无法实现对产品质量的全方位保障。过度依赖代工厂,使得素士科技不得不受制于代工厂的生产工艺、制造成本以及经营管理水平,一旦代工厂的生产环节不受掌控,必将导致品牌形象受到影响。

此外,研发费用投入常年偏低也会对产品质量带来不可忽视的影响。2019年至2021年,素士科技的研发费用分别为5003.8万元、4593.08万元和3225.26万元,占总营收的比例分别为4.88%、3.35%和3.56%,远低于行业平均水平。

素士科技在招股书中坦承,如果未来在激烈的市场竞争中,不能及时根据市场需求持续推出高品质的产品,提供高品质的服务,其经营业绩可能会受到一定的影响。

不容忽视的是,质量问题被长期诟病,只会加速消耗用户的信任度,从而在日益激烈的市场竞争中逐渐丧失竞争力。

凭借小米集团的扶持以及近几年有针对性的营销策略,素士科技的经营业绩增势迅猛,但长远来看,其采用的代工模式存在诸多隐患,并且产品也不具备不可替代性,未来很难继续保持增长势能。在市场竞争愈发激烈的电动牙刷行业,素士科技的前路并非坦途。