当地时间10月17日,阿拉伯商业最新报道显示,在2023年第三季度中,中东北非地区风险投资资金高达32.3亿美元,与第二季度相比增长了 32%。当前,沙特和阿联酋引领着中东的风投热潮,阿联酋的初创企业生态系统更是吸引着来自全球各地的风险投资人和创业者。

中国创投人能否抓住这次中东机遇?

1、阿联酋沙特,引领中东百亿风投热潮

当前,阿联酋和沙特正引领着中东的风投热潮。

根据MAGNiTT 发布的2023年第三季度中东和北非风险投资溢价报告,中东和北非地区风险投资资金在78笔交易中筹集了 32.2 亿美元,与 2023 年第二季度相比增长了 32%。

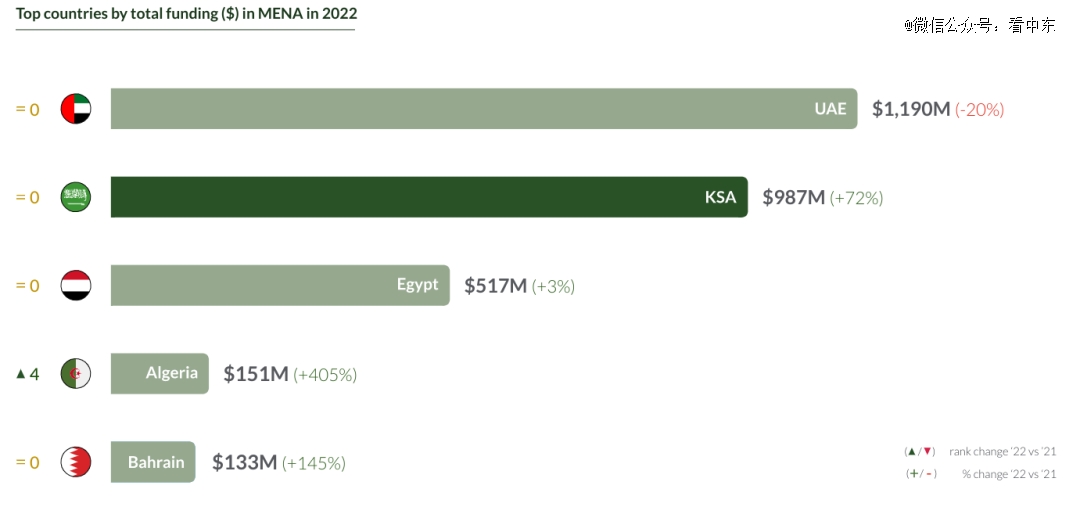

沙特和阿联酋的风险投资资金在该地区遥遥*,沙特的风险投资资金按季度增长了172%。与中东和北非其他国家相比,沙特在2022年实现了最高的风险投资增长率。2022 年,沙特占中东地区投资总额的31%,远超2021年的21%。此外,沙特对初创企业的风险投资猛增 72%,达到 9.87 亿美元。

阿联酋的新资金增加了55%,按交易数量计算,阿联酋的活动最多,占 2023 年前九个月中东和北非地区完成的所有交易的三分之一。

图为2022 年中东和北非地区总资金(美元)排名靠前的国家

在中东和北非地区,阿联酋的 Chimera Capital 和 Aliph Capital 启动了新基金,沙特阿拉伯的 IMPACT46 和 KAUST 也筹集了资金,部署到当地的初创企业中。MAGNiTT 创始人兼首席执行官菲利普-巴洛斯希(Philip Bahoshy)表示,2023年第三季度的表现归功于该地区一系列超大型交易(1 亿美元以上的投资交易)。菲利普强调,“事实上,23 年第四季度的投资活动将是 2024 年风险投资格局实力的良好指标。”

沙特风险投资公司(Saudi Venture Capital Company)首席执行官兼董事会成员纳比尔-科沙克博士(Dr. Nabeel Koshak)表示,由于政府推出了多项促进风险投资和初创企业发展的举措,沙特的风险投资将实现前所未有的增长。

他表示:“我们 SVC 致力于继续激励私营部门的投资者,为初创企业和中小型企业提供支持,使其能够快速成长,从而实现国民经济的多元化和沙特 2030 愿景的目标。”

2、中东VC,都在投什么

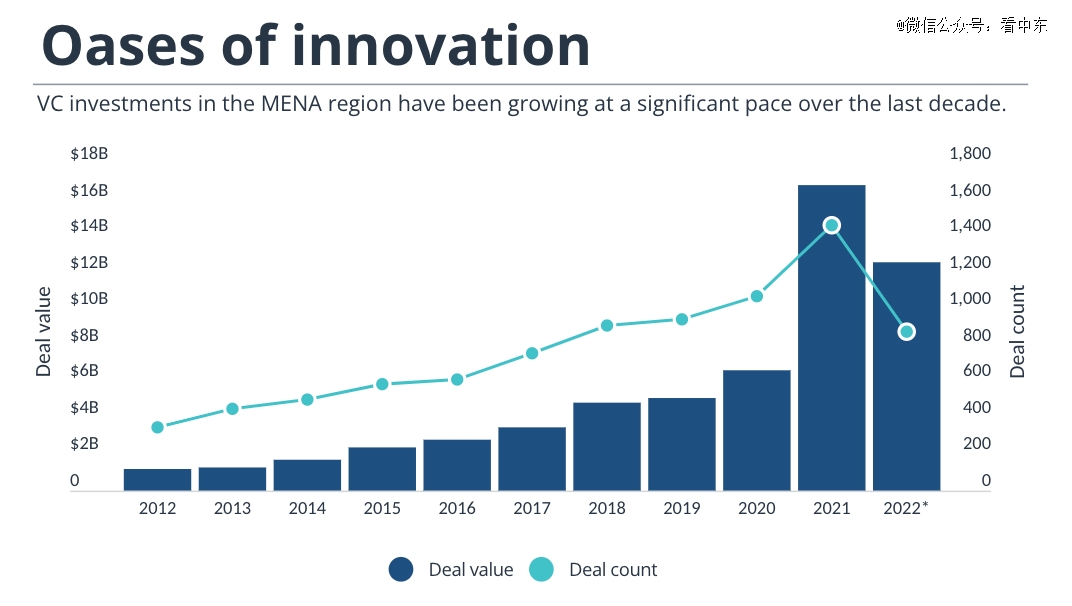

据Pitchbook数据报告显示,截至2022年,中东北非地区本土的风险投资呈现出迅猛的上涨趋势。同时,中东北非地区的天使轮及种子轮交易占比在2018年至2022年均维持在40%以上,同时中后期的交易占比呈现逐年上涨趋势。在项目退出方面,2022年有超过70%的项目通过收并购的方式完成,但值得注意的是以IPO的方式实现退出的项目占比自2018年起呈现上升趋势,并在2021年达到超25%的高峰值。

图为Pitchbook统计2012-2022年中东北非地区的风投交易量

2010年可以说是中东创投行业的起点。在2009年,阿拉伯世界最主要的门户网站Maktoob被雅虎收购,阿拉伯世界的互联网行业迎来春天。2010年是中东创投行业的起点,关注早期阶段的机构如MVI、MEVP、Jabbar Internet Group等都成立于这一年。

2021年以来,中东和北非地区的风险投资者向该行业投入了创纪录的资金,导致该行业的融资轮数和交易总额都有所上升。根据八月份的一份报告,中东和北非地区每四笔交易中就有一笔流向了金融科技初创企业,所募集资金的29%也流向了金融科技初创企业。

图为阿联酋对当地科创公司友好的Top风投公司(按字母排序)

其中比较具有代表性的中东风险投资公司包括:

MBC风险投资是一家总部位于迪拜的风险投资公司。他们主要投资于游戏、电子商务、媒体服务和移动行业。他们的投资范围高达50万美元,并专注于种子阶段的公司。MBC风险投资已经投资了多家公司,其中包括Zaytouneh、Kharabeesh、GlamBox、QsoftGroup、elCinema.com、SuperMama和Anghami。

图为MBC官网

此外,Middle East Venture Partners (MEVP) 是中东和北非地区一家*的风险投资公司。他们专注于对各领域的技术公司进行早期和成长期投资,包括电子商务、金融技术、医疗保健、教育和企业软件。他们的投资范围为1万美元至5万美元,专注早期公司,目前已经投资的公司包括Designer24、Eat、Golfscape、Matic、Eventtus、Fadel、Fresha、Instabug、Klangoo、Mamo Pay、MNT-Halan等。在整个投资过程中,该公司专注于支持企业家的成功之旅。这家风险投资公司针对不同的行业设立了不同的投资基金。

图为Middle East Venture Partners官网

BECO Capital 是一家总部位于迪拜的风险投资公司,该公司为早期技术型公司以及众多致力于筹资和软件开发的独具慧眼的公司提供融资预算。其投资范围从 50 万美元起,最高可达 500 万美元,主要投资处于种子轮阶段的公司。BECO投资的主要行业包括筹资, 网络, 技术, 软件。已投资公司包括 Fetchr, Property Finder, Laimoon, Round Menu, Ajar Online等。

图为BECO官网

基于阿联酋过去几年的经济表现,阿联酋的初创企业生态系统在全球迅速走红,吸引了来自全球各地的风险投资人和创业者。随着更多支持系统的建立,预计这一趋势将在未来数月和数年内获得进一步发展。这些支持系统包括获得先进的技术应用、更好的计算能力、优秀的专业人才和早期风险投资公司,这些都在不断降低该地区初创企业的准入门槛。

3、中国创投人,深度布局中东

目前,中国创投圈逐渐形成了一个共识,即从企业战略和投资角度来看,新兴国家已成为至关重要的部署和投资区域。

中国创业者和投资人正在迎来新的航海时代。

华兴资本集团董事长表示:“对于中国企业来说,新兴市场应该是*。”新兴市场与中国经济高度互补,拥有丰富的自然资源和年轻的劳动力。“中国在经济发展中所积累的经验和模式,对新兴市场有很高的借鉴价值。他们可能学不会美国,但学中国应该是有可能的。”

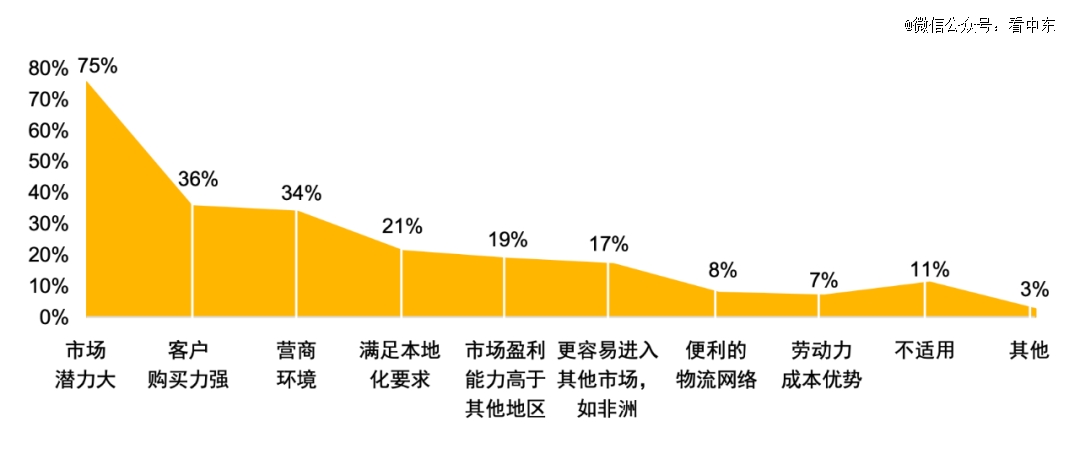

中国投资者选择了中东地区。根据普华永道的报告,在中东地区开展业务的中国投资者及企业高管表示,阿联酋和沙特是最主要的市场,分别有83%和73%的受访者表示在这两个国家有业务和市场拓展活动。75%的受访者认为中东市场具有巨大的潜力,这是他们投资的主要原因,还有19%的受访者认为中东市场的盈利能力高于其他地区,认为中东市场更容易进入其他市场。

图为普华永道统计的受访者选择在中东地区投资的主要原因

传统上,中东地区的产业结构以能源为主,但近年来,以沙特和阿联酋为代表的中东富裕国家推出了产业转型和开放政策。中东市场因其高生育率、高消费力、高互联网渗透率和高智能手机渗透率等特点受到了外界的广泛关注,吸引了来自中国各行业的上市公司和创业企业。

据报导,目前有82%的中国企业表示他们计划或将继续在中东市场深耕,其中沙特和阿联酋仍然是未来3-5年投资中东的主要目的地。超过一半的受访企业已在中东设立总部,其中82%的企业将总部设在阿联酋。在中东市场深耕超过10年的受访企业占总数的45%。

在电商生态、社交文娱、消费电子和消费品及企业服务四大传统出海中东的主力赛道上,许多深耕中东市场的中企已经小有成就。

以电商生态为例,目前,中资企业已经实现了从快递物流到电商平台的全链路出海。早在2018年,菜鸟与全球*的航空货运公司阿联酋航空货运部SkyCargo合作,在迪拜机场建设了一个覆盖亚洲、欧洲和非洲的数字贸易中心,迪拜成为菜鸟全球六个数字贸易中心之一,助力菜鸟实现“72小时全球交付”的目标。京东旗下的物流和电商业务也在中东市场有所布局。京东物流于2020年进入中东地区,其*自贸仓库于2021年在迪拜杰贝阿里港开设。

在电商平台方面,依托中国的供应链能力,SHEIN以柔性生产、快速反应和大数据驱动的模式取得了成功,成为国际快时尚电商品牌。中东是SHEIN的重要市场之一,SHEIN于2012年进入中东市场,当年的交易额达到4000万元。这一数字在2018年飙升至40亿元,到2019年增长到100亿元。

自去年12月习主席访问沙特开始,中国与中东的经贸关系就在持续升温中。时代造就传奇,在充满不确定性的当前,抓住中国和中东关系上升期这一历史机遇就是中国创投人*的底气。