“风水轮流转”。

疫情影响下,消费者对舒适与实用性的需求与日俱增,丑鞋们营造出的慵懒与松弛氛围,逐渐被大众推崇。

财报数据显示,2022年,在全球市场范围内,Crocs、Birkenstock共卖出40亿美元。有消费者对36氪直言,在欧洲旅游,勃肯鞋随处可见,“一脚踩上去,感觉能穿十年”。

“审丑自由”大行其道,“棕色拖鞋”自有拥趸,但资本市场似乎不买账。

美东时间10月11日,勃肯鞋背后的百年制鞋企业Birkenstock正式踏入资本市场,开盘首日即迎来破发,较发行价下跌达到12.6%。据伦敦证券交易所集团的数据,在近两年价值超10亿美元公司的IPO中,Birkenstock上市首日表现最差。

市场分析认为,Birkenstock破发一方面与全球市场环境相关,另一方面则因为其高于Crocs等同行的估值水平。香颂资本董事沈萌也对36氪表示,Birkenstock的股票定价太高,不符合当前奢侈品消费需求收缩的趋势。

全球经济震荡下,以Birkenstock为代表的中产鞋能够过冬,尚未可知。

01 “丑鞋”翻红

与近年在美股上市的其他新股不同,Birkenstock有近250年的历史,其产品以天然软木、乳胶的材质、舒适的软木鞋身、符合人体工学的设计而著称。

截至目前,Birkenstock已开发超过700款产品,其中76%的收入仍来自五大核心鞋型。最经典畅销的双搭凉鞋Arizona、包头凉鞋Boston,都已是卖了四十多年的老产品。

悠久的历史构成了Birkenstock的品牌底色,但公司真正实现业绩飞跃,其实是近十年的事情。

2013年,Birkenstock正式告别家族经营时代,开始集团化运营,并逐步跳出了“功能性”的局限定位,夯实了与工艺、品质、传统挂钩的叙事。

按照官方的说法,Birkenstock 95%的产品坚持在德国生产,材料和零部件主要来自欧洲的供应商,每双鞋的生产都需要50名工人的参与。

与此同时,Birkenstock也打通了时尚化营销的任督二脉,不仅登上时装周,还成为卡戴珊家族、小李子等明星红人的时尚单品。

2021年,LVMH旗下消费品基金L Catterton宣布40亿欧元收购Birkenstock的70%股份,公司的联名对象也随即升级为Dior、Valentino、Manolo Blahnik等奢侈大牌。

而这一切,都成为勃肯鞋切中中产消费人群的基础。

招股书显示,从入门级产品到*的合作款,勃肯鞋的价格区间横跨40欧元到1600欧元。有消费者发现,前年还卖600元左右的经典款双扣拖鞋(Arizona),售价也已在1000元以上。

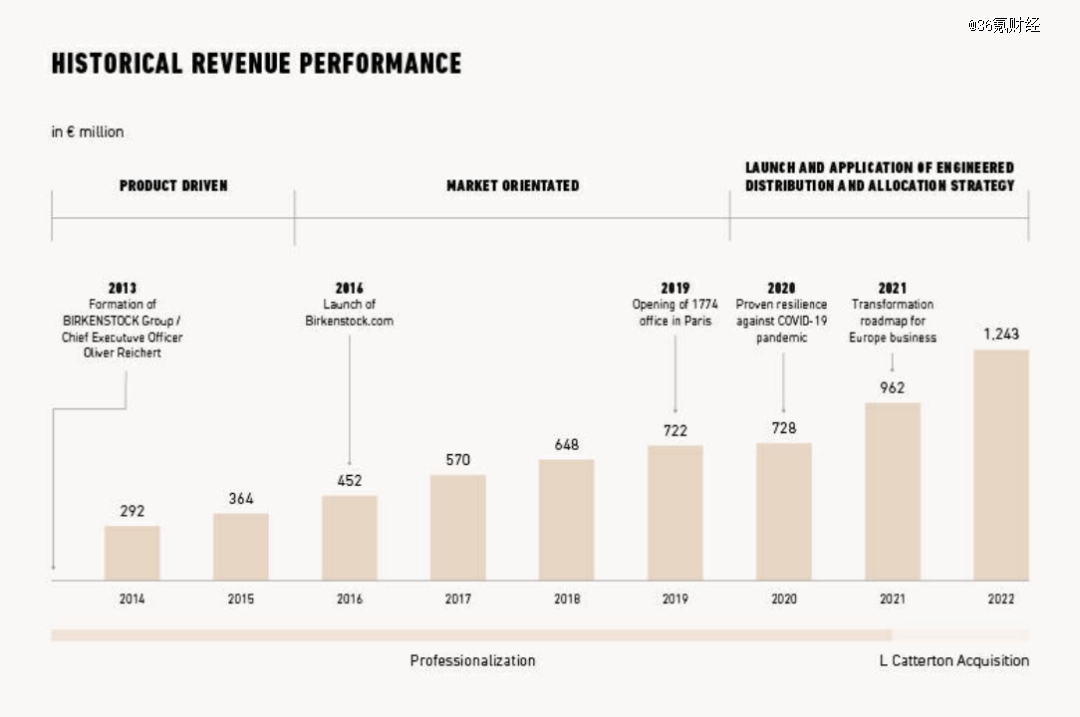

2020年至2022财年,该品牌分别实现营收7.28亿、9.5亿、12.43亿欧元,年复合增长率达30.67%,去年净利润为1.87亿欧元。

图源Birkenstock招股书

步入2023年之后,勃肯鞋的赚钱能力比去年更强。

截至2023年6月30日的9个月,Birkenstock收入为11.17亿欧元,相较2022年同期的9.21亿欧元,上涨了21.29%;毛利为6.81亿欧元,相较于2022年同期的5.44亿欧元,上涨了25.16%。

据披露,公司收入主要来源于美洲地区和欧洲地区,2022财年收入中来自美洲地区收入占到了54%,来自欧洲地区收入占到了36%。

在不久前上映的《芭比》电影中,女主角Margot Robbie穿着的粉色勃肯鞋更是一度脱销。

良好的营收与市场表现下,Birkenstock似乎大有可为。在此前,Birkenstock的估值一度达到86亿美元。然而,上市首日的破发,实则为这一股“丑鞋”带来的风潮泼了冷水。

02 经济周期、山寨与“过气风险”

一个可以与Birkenstock做对比的案例,是近年来大火的瑞士品牌On昂跑。

与Birkenstock相同,On昂跑以高辨识度、费德勒的明星效应、专注跑步科技的创新,明确击中了中产消费者对主流跑鞋品牌“审美疲劳”的心理。

2021年9月,On昂跑登陆纽交所,上市首日股价大涨45.83%。然而,在此后的光景中,On昂跑在资本市场却显露疲态,2022年内,其股价一度跌近50%。

在沈萌看来,Birkenstock与On昂跑并非*奢侈品牌,消费群体在很大程度上会受经济形势的影响,因此市场潜力规模容易形成波动性。

在疫情的黑天鹅事件下,近年来,全球经济面临消费分级,财富结构加剧变化,这无疑拉扯的是主打轻奢、追求格调与品质的中产人群。

在大前研一的著作《M型社会:中产阶级消失的危机与商机》中,曾描述了日本社会由原来以中产阶级为主流,转变为富裕和贫穷两个极端。当M型社会的富裕一端不断扩容,以及中产阶级逐渐消失,市场商机和营销法则也在随之改变。

这些都使资本市场对于以Birkenstock、On昂跑在内的“轻奢品牌”持审慎态度。此外,Birkenstock的另一潜在风险,在于时尚风潮的不可捉摸。

抛开市场竞争加剧的大环境,高定价和品牌效应或许能为品牌争得不俗的利润表现,但中产消费群体的喜好始终在变化。

十多年前,同为“丑鞋”的Crocs就经历了“过气”带来的阵痛。

为了降低季节性波动、摆脱品类受限的局面,Crocs曾横向拓展品类,卖起了高尔夫鞋、皮靴、太阳镜和T恤,结果导致品牌特性遭稀释,渠道及销售费用高企,于2013年再度出现亏损。

此后,Crocs砍掉大批门店与业务,开启了漫长的重组改革之路,直到2017年,公司的业绩和股价才有所改善。

时至今日,为保持营收增长,Birkenstock也在发展冬季产品、布局全球。值得注意的是,因技术门槛较低,Birkenstock在全球范围内面临山寨货泛滥的问题,而这将进一步稀释品牌稀缺性。

36氪搜索京东、天猫等平台,发现与Birkenstock同类型的“棕色凉鞋”比比皆是。在此前,Birkenstock也因盗版,终止了与亚马逊的合作。此后,公司又陆续收回了英国、法国、加拿大、日本和韩国等关键市场的分销权。

鞋服行业品牌管理专家、上海良栖品牌管理有限公司创始人程伟雄告诉36氪,品牌面对山寨问题一般有两种解决思路,要么快速迭代产品,使推新的速度快过抄袭的速度,要么通过高品质与市面上其他产品形成差异。

“然而,Birkenstock的垂直化供应体系在保证其产品品质的同时,也存在过于集中的问题,这可能会成为其全球化发展道路上的阻碍。”

过去三年,Birkenstock平均售价的年复合增长率达16%,公司的库存却从1.5亿欧元涨至2022财年的4.4亿欧元。

可以肯定的是,在不断加速分化的经济大环境下,以Birkenstock为代表的中产品牌,生存空间会进一步萎缩。

当丑鞋风潮过去,Birkenstock又将何去何从?