人人都在做的光电医美,跑出了一个IPO。

日前,武汉奇致激光技术股份有限公司(简称“奇致激光”)的IPO审核状态更新为“已受理”,将正式开启北交所冲刺之旅,保荐机构为长江证券。

看似名不见经传的奇致激光,到底有何来头?

二十多年前,奇致激光的掌门人彭国红将一种美容的光电仪器引入国内,并首创“光子嫩肤”这一火爆至今的概念,后带领团队研发出*台光子嫩肤设备。

处在高度景气的医美赛道,奇致激光其募资节奏从未停止。2015年,奇致激光在新三板挂牌,成为国内首家登陆资本市场的医疗激光企业;后来,公司又引进光谷人才基金、信中利资本作为战投;2021年,新氧科技以7.91亿元收购奇致激光84.49%的股份……

当下,光电医美行业的众多参与者来势汹汹,已站在资本市场门前的奇致激光,此番能否顺利圆梦IPO?

武大女博士,首创“光子嫩肤”概念

提到奇致激光,就不得不提到其“学霸”创始人彭国红。

翻开奇致激光的招股书,1990年,22岁的彭国红毕业于湖北大学,并取得化学专业的学士学位;1996年12月,彭国红获得华中理工大学西方经济学专业的硕士学位;2011年,彭国红获得了武汉大学西方经济专业的博士学位。

学术履历颇为丰富的彭国红,如何与光子嫩肤结下了不解之缘?

上个世纪90年代,彭国红赴美学习的时候,一款可以提亮除皱、改善毛孔的“光子返老还童”激光美容仪器引起她的注意,于是彭国红引入这台机器,并提炼出了“光子嫩肤”概念,这一医学美容新名词火爆至今。

回到国内,彭国红立即组织科研人员,结合亚洲人的皮肤的特点,对其加以改进。进入21世纪,彭国红创立的奇致激光,在中国率先推出的*台皇后光子嫩肤仪,通过性价比的优势快速抢占市场,并以此切入中国医疗美容市场。

新氧数据颜究院《2022年光电医美行业消费趋势报告》的数据显示,2022年医美消费者最钟爱/最想尝试的医美项目中,47.34%的调研用户最钟爱/最想尝试光电类项目。此外,光电医美品类光子嫩肤不仅是大多数医美达人的医美启蒙项目,还是美白嫩肤领域的“吸金兽”。

深耕激光领域二十多年,奇致激光一路发展壮大。

在招股书中奇致激光提到,公司是国内*的激光及其他光电医疗类设备提供商,产品涉及强脉冲光、紫外准分子光、固体激光、半导体激光、气体激光、LED光等多种技术。

此外,奇致激光还是高新技术企业、国家级专精特新“小巨人”企业,持有医疗器械生产许可证、医疗器械经营许可证,截至2023年6月30日,拥有21项医疗器械产品注册证,其中自产产品15项、进口产品6项,部分产品取得欧盟CE认证。

在上游“吸金”,获新氧收购

医美行业长期流行一种说法:上游躺着赚钱,中游坐着赚钱,下游不赚钱。

作为光电医美设备仪器企业,奇致激光就处在“吸金”的上游.

2020年、2021年、2022年及2023上半年,奇致激光实现营业收入分别约为1.8亿元、2.4亿元、2.45亿元和6258万元;归母净利润分别为2883.4万元、3356.8万元、4022.3万元和1112.3万元,毛利率达到55.5%、57.8%、55.6%和59.9%,处于较高水准。

这其中,销售设备是公司收入的主要来源。报告期内,公司光治疗设备、激光手术设备及其他的收入合计占主营业务收入的比例分别为 76.23%、81.70%、82.76%、83.65%。

伴随着公司业绩的高歌猛进,奇致激光募资节奏从未停下。

2015年7月,奇致激光于新三板挂牌;其后,在2016年连续完成两轮定增;2017年1月,奇致激光又引进了光谷人才基金、信中利资本作为战投;2017年6月,又向中誉厚德发起定增;2019年,奇致激光以股权融资的方式向如山资本、中杰投资募资。

2021年6月,奇致激光股东所持84.49%的股份,被新氧控股股东北京新氧万维科技咨询有限公司(下称“新氧”)以7.91亿元现收购。

在并购奇致激光后,次年,新氧宣布*代理玻尿酸独角兽产品爱拉丝提。由此可见,新氧在持续深入布局产业链上游。

对此,新氧方面告诉猎云网,此举首先肯定是希望能够给消费者带来更高效,普惠的服务;其次,从长远发展来看,新氧依然希望深耕医美市场,精细化发展,这也是医美行业未来发展的一个趋势。

招股书显示,目前奇致激光实控人为新氧创始人金星,新氧及其子公司泽奇科技分别为公司*、二大股东,分别持股约45.9%和41.7%,彭国红为第三大股东,持股仅剩约4.2%。

本次IPO,奇致激光计划募集资金3.12亿元,募集资金将用于医疗器械生产基地建设和新品研发等。

光电医美狂飙,竞逐赛开启

自轻医美在国内发轫以来,越来越多的求美者接受并爱上了相关项目。其中,尤以光电医美为甚。随着激光技术的进步和普及,全球激光及其他光电类医疗设备的市场空间逐步扩大。

根据美国研究机构 Fortune Business 统计数据,2021年全球激光及其他光电类医疗设备市场空间约为 41.50 亿美元,预计未来 8 年的复合增长率为 16.8%(数据只包括设备,不含服务)。

值得一提的是,随着医疗设备的成熟化、市场的同质化,国内激光和其他光电类医疗设备市场的竞争将越来越激烈。

共研产业咨询发布的数据显示,2022年中国光子嫩肤行业市场规模同比增长45.6%。同期,奇致激光营收增幅还不到4%,落后于市场平均增速。

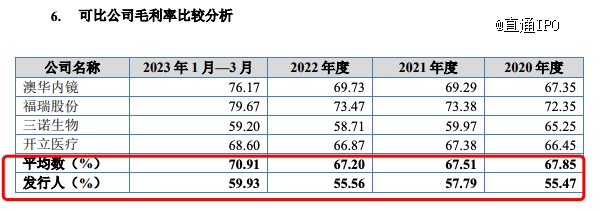

招股书中,奇致激光选取了澳华内镜、福瑞股份、三诺生物、开立医疗4家可比公司。以2022年数据为例,对比之下,与可比公司根本不在一个量级。

从营收来看,2022年,澳华内镜、福瑞股份、三诺生物和开立医疗营业收入分别为4.45亿元、10.09亿元、28.14亿元、17.63亿元。营收规模均高于奇致激光2.45亿的营收。

从毛利率来看,2020年、2021年、2022年及2023上半年,4家可比公司的毛利率平均数分别为67.85%、67.51%、67.2%、70.91%,均高于奇致激光的毛利率。

来源:招股书

在风险因素中,奇致激光也提到在激烈的竞争环境下,如果公司不能在服务质量、技术水平、销售模式、营销网络、人才培养等方面持续提升,将导致公司竞争力减弱,对公司未来业绩产生不利影响。

在资本市场的江湖上,IPO只是一个开始,对于奇致激光而言,如何形成品牌效应,打造护城河,才是企业应当思考的经营之道。