当资深羊毛党们在各大购物群寻找高性价比的产品时,有一家企业已经靠搭建薅羊毛平台成功上市。

2019年,值得买科技带着消费内容社区“什么值得买”成功登陆深交所,同时获得了一个吉利的股票简称:值得买。

“什么值得买”的运营模式很简单,即用户或者商家在社区内上传各大电商平台的优惠信息和购物链接,羊毛党通过购物链接可直接跳转至京东、淘宝、拼多多等电商平台交易,若商品成交,值得买则可以获得电商平台按比例支付的佣金。同时,当“什么值得买”通过上述模式积累到足够多的流量后,也开始向广告业务进军并从中赚取广告费。

2023年上半年, “什么值得买”的平均月活达到3719万人,从更直观的角度来看,这个月活水平已经与去哪儿、同花顺、搜狐视频等移动APP接近,显示出了相当不错的影响力,

凭借商业模式的稀缺性,值得买上市后获得资本市场的热捧,以约1亿元的利润水平享受到了超百倍的估值,并在2020年初一度跨过百亿市值。但在接下来的三年里,值得买的股价水平便开启了漫长的回调,至今市值已不足50亿元。

那么,连续下跌多年后,“值得买”到底还值得买吗?

01 电商出钱,薅自己的羊毛

从收入口径来看,值得买当下一共有四大业务,分别是信息推广服务、互联网效果营销平台服务、运营服务、品牌营销。

其中,信息推广服务包括导购佣金,以及电商平台、品牌商在网站上投放各类广告后支付的广告费。在成立之初,值得买的收入主要来源于导购佣金,但根据公司招股说明书披露,2017年时值得买的广告收入规模实际上就已经超过了导购佣金收入。

互联网效果营销平台服务是公司的第二大收入来源。该营销平台相当于广告投放中介平台,由值得买子公司星罗创想运营,品牌商、电商平台可通过该平台对接媒体资源,值得买则从中赚取服务费。当然,“什么值得买”网站也属于媒体资源,商家通过星罗创想在“什么值得买”网站投放的广告,也被计算在互联网效果营销平台服务收入中。

运营服务和品牌营销是值得买近两年核心发力的方向。2020年,在网红经济崛起后,值得买开始为一些品牌商提供抖音等平台的电商代运营业务,这部分收入体现为运营服务收入。

同时,为了抵御“直播带货”对公司网站导购业务的冲击,值得买还专门成立MCN机构“多元通道”,旗下已拥有夏厨陈二十、胖达Moer等达人,相关收入一部分体现为品牌营销收入,一部分则计入信息推广服务,不过公司并没有给出具体的分配数据。

如前文所述,从收入结构的角度来讲,其实值得买更像是一家媒体,而非电商平台。

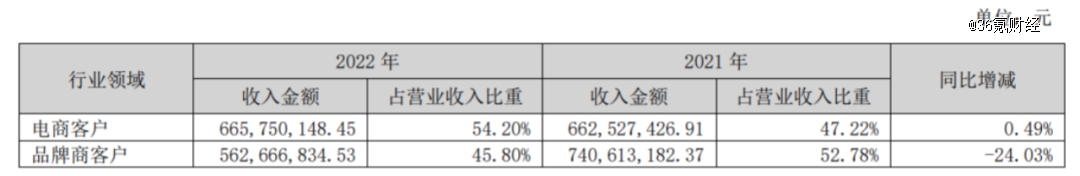

在客户结构方面,根据值得买2022年财报披露,公司电商客户占比54%,品牌商客户因广告投放预算减少,占比从2021年的52%下降至46%。具体来看,根据公司可转债募集书披露,2022年上半年,值得买的前三大客户分别为京东(32.71%)、阿里巴巴(13.29%)和蓝色光标(7.12%)。

图:值得买客户类型占比

资料来源:公司公告,36氪整理

02 纠结过后,稳住主业

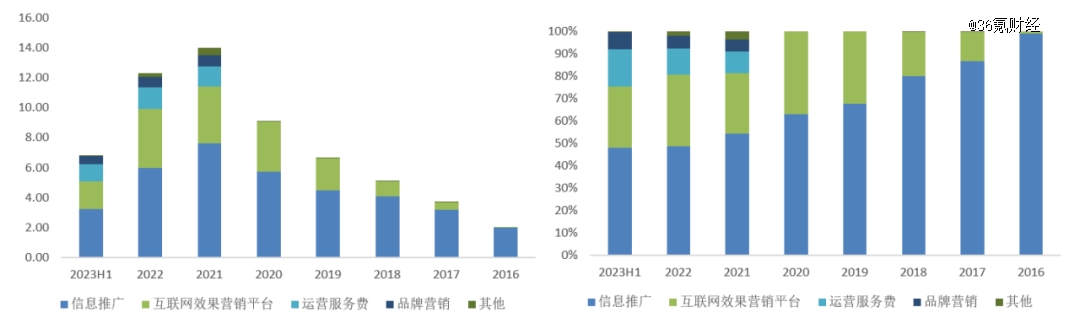

从具体的财务数据来看,2021年以前,得益于信息推广服务业务(特别是广告)的增长,以及营销平台等新业务的开辟,值得买的营收增长亮眼,从2016年的2.01亿元一路增长至2021年的14.03亿元。

然而在2022年,值得买却出现了营收和利润双降的局面,其中营业收入从14.03亿元下降至12.28亿元,归母净利润则从1.8亿元下降至0.85亿元。

针对业绩的下滑,值得买给出的解释是2022年宏观承压下,企业减少广告投放所致。其中值得买广告业务所属的信息推广服务的营收从7.6亿元下降22%至5.96亿元。

但通过分析,我们认为,其业绩下滑背后也和值得买定位的改变有一定关系。

“什么值得买”以为用户推荐高性价比产品的内容起家,但在2021年时,值得买想要拓展更多的内容方向,从而丰富客户结构和收入来源。于是,值得买对网站进行了改版,包括弱化“性价比”内容,提供更加多元化的消费内容推荐,但改版后的网站反响一般,当年“什么值得买”APP单用户日均启动次数下降3%,停留时长则下降9%。

2022年下半年,收入下滑带来的危机感,促使值得买及时将定位重新调整为“科学消费、认真生活”,随着2023年宏观环境修复,公司的营收也终于重回增长轨道。

财报披露,今年上半年,值得买的营业收入为6.77亿元,同比增长11.68%,其中品牌营销和电商代运营业务同比增长超80%,信息推广业务同比增长6.57%。

图:值得买营收结构变化

资料来源:Wind、36氪整理

03 牺牲盈利,要增长

我们也可以从值得买盈利能力的变化,侧面观察公司一系列的业务变动和战略调整。

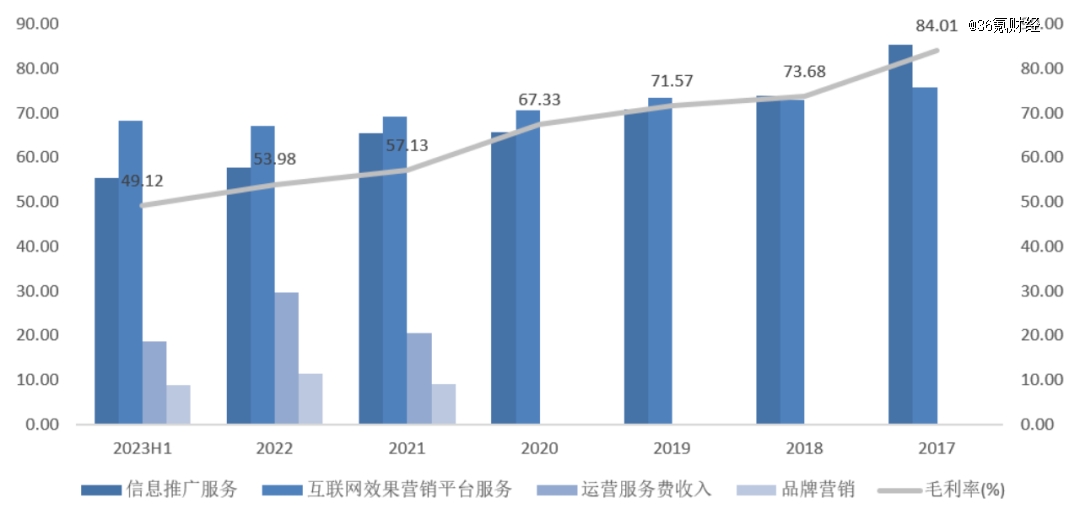

*时期,值得买的毛利率超过80%,但目前已经下降至50%左右。一方面,是由于公司近年来开辟的代运营、MCN业务毛利率水平仍偏低,从而拉低了综合毛利率;另一方面,则和公司过去定位调整后,导致IT资源成本、活动成本等增加有关。

图:值得买各业务板块毛利率情况

资料来源:Wind、36氪整理

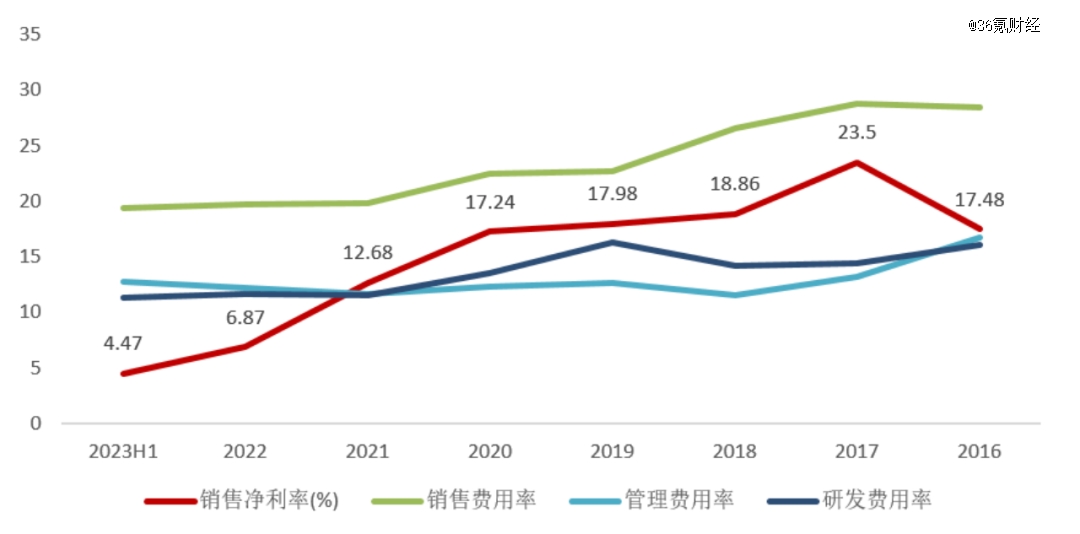

在费用端,近年来值得买的期间费用率基本稳定在42-43%。其中销售费用率最高,目前维持在约20%的水平。从具体的构成来看,职工薪酬占比超50%。2021年起,值得买招聘了大量的销售人员用于代运营、品牌营销(MCN)等新业务的拓展,导致人员薪酬支出大幅增加。

而在研发端,由于值得买一直比较注重运营数据的分析、处理,以及内容推荐机制的建设,因此研发费用率也一直处于10%左右的高水平。

最终,在费用率稳定、毛利率下滑的组合下,值得买的净利率从2017年时*的23.5%下滑至不到10%。受净利润率下滑的影响,值得买的净利润增速也就没有营收增速强劲,在2016-2021年,值得买营收增长约6倍,但同期归母净利润仅增长约4倍。

而到了2022年,受公司定位调整、以及整个广告行业增长低迷的负面影响,当期值得买的归母净利润更是同比下滑50%,扣非净利润同比下滑超60%。

图:值得买期间费用率、毛利率

资料来源:Wind、36氪整理

尽管值得买2022年的利润下滑幅度惊人,但其实公司想要扭转局势并不算难,那就是减少新业务的投入。不过,从近期公司的动态来看,很明显值得买目前并不缺钱,其对利润的优先级要求远不及开辟新业务带来的营收扩张。

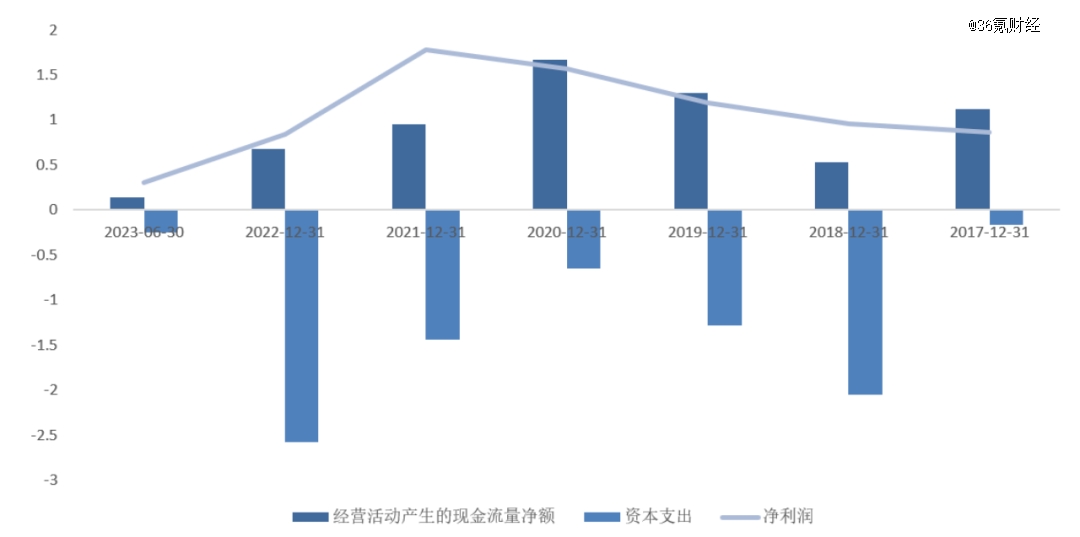

主营业务的轻资产属性,使得值得买的经营活动现金流非常优异,且凭此积淀了大量的资金。

从现金流出的角度来看,尽管值得买的资本支出自2018年以来持续大额流出,但这主要是公司在现金足够充裕的背景下斥资数亿元购买办公楼所致。截止到2023年中,值得买账面依然有8亿元的资金储备。

因此,对于当前的值得买而言,相比业务获取更多利润而言,其更在意的是新收入曲线的打造和成长能力的提升 。

图:值得买现金流情况

资料来源:Wind、36氪整理

04 未来有哪些看点?

过去值得买动作频频,试图将“什么值得买”的消费内容从性价比的转向更加个性化、多元化的定位。

原因也不难理解,从业务本质来看,“什么值得买”是以消费内容为基础引流,进而通过电商导购和广告业务变现。公司调整消费内容的定位,增加消费内容的丰富度,实际上就是在拓展用户基数,从而获得更高的电商导购GMV,以及吸引更多种类的广告投放。

然而,值得买的一系列举措结果却不尽人意。

首先,在时间节点选取上,近几年整个消费行业的价格带正处于下沉状态,值得买却反而逆势降低高性价比产品的推荐权重,不仅引起老用户的不满,影响了UCG内容社区的氛围,还错失一部分消费下沉背景下追求性价比的新用户;其次,在国潮、美妆等消费内容领域,已经有得物、小红书等企业占据用户心智,值得买想从中分一杯羹也并不容易。因此,什么值得买在发布对应的10.0版本APP后,网络上的反响并不算好。

好在值得买及时发现了这个问题。2022年下半年,公司将经营理念重新确定为科学消费,与当下的消费大环境相契合。同时,为了进一步增加用户粘性,什么值得买APP未来还将引入更加精准的内容推荐机制,对用户的偏好进行分层,从而实现消费内容的差异化发展。

根据值得买在近期业绩交流会中的披露,公司预计将会在双十一后上线新版本的APP,新的产品版本会基于用户的日常消费情况,更深度地判断用户的消费层次和消费能力,进而推荐更加符合其消费兴趣的产品和服务。

内容推荐机制完善后,值得买可以依托底层技术,同时照顾到各价格带消费偏好的人群。我们预计,在新版本APP发布后,什么值得买的打开次数、停留时长等运营数据的回暖或将是大概率的事。

另外,公司也正在训练自有的消费内容大模型,核心能力包括长短文等消费类文本内容的自动生成、消费图片和视频内容的生成等,并与购物或消费相关的对话式机器人、值得买辅助创作平台等进行结合。

可以确定的是,当“什么值得买”的定位及时回归到“科学消费、认真生活”后,公司的基本盘大概率算是稳住了。

就新业务拓展情况来看,值得买的电商代运营和MCN业务、消费数据业务同时踩中了直播和数字经济两大风口。

之前,由于收入基数较低,市场并没有把值得买当做MCN概念股,但是在公司持续的投入下,目前公司MCN和电商代运营对应的收入占比已经在稳步提高。根据公司财报披露,品牌营销业务(MCN)和运营服务费(电商代运营)在2021/2022/2023H1的合计营收分别约为2/2.1/1.6亿元,占比则达到15%/17%/24%。

其中,运营服务费的增长主要得益于子公司日晟星罗负责的抖音代运营业务的快速增长。2023年上半年,日晟星罗服务了包括宝洁集团、赫莲娜、科颜氏多个知名国际美妆个护品牌,并实现了全面盈利。

我们认为,电商代运营和MCN业务不仅可以帮助值得买打造新的增长曲线,还可以缓解电商直播对公司传统导购业务的冲击,甚至可以通过交叉引流的方式,与导购业务形成协同效应,为公司带来1+1>2的效果。

消费数据方面,值得买早在2021年就开始探索其消费内容板块和营销服务板块等数据资源的变现,公司在最近的投资者交流会中指出,目前正在设计一些对外的商业变现产品,包括用户洞察和行业洞察报告、指数型产品等。

鉴于此,我们认为,新业务的持续放量,不仅可以为公司打造第二增长曲线拓宽营收来源,而且,还能与传统业务形成协同效应,促进传统业务的进一步优化扩张;与此同时,公司多年来沉淀的大量消费数据,在数据资源入表的大背景下,实际上也正在迎来价值重估。

05 如何看待值得买当下的估值水平?

过去一年广告和传媒行业受宏观环境的影响,利润普遍受损,进而引发股价的大幅回调。

今年以来,随着经济逐渐修复带来行业盈利的回升,以及数字经济下估值的被动抬升,广告和传媒行业整体迎来股价的回暖。年初至今,万得广告指数上涨约14%,文化传媒指数则上涨约12%。

从估值情况来看,考虑到2023年行业处于盈利修复期,我们选取行业2024年的远期市盈率作为估值基准,其中,万得广告、传媒指数远期市盈率均在22倍左右。

回到值得买自身,如前文所述,公司近几年主要着眼于增长曲线的打造,对利润的优先级有所下调。今年以来,随着行业复苏以及公司新业务规模效应的逐步显现,值得买的利润表现也迎来修复,2023H1,其归母利润增长40%,扣非利润增长80%。

根据万得盈利预测数据,卖方机构对值得买2024年的一致预期利润均值为2.2亿元,最小值为1.85亿元,基本与2021年接近。

我们选取最小值作为估值基数,结合广告、传媒行业22倍的远期市盈率,综合计算下,值得买的合理市值约为40.7亿元,基本与公司当前水平接近。

但考虑到,在新的战略下,值得买的传统业务基本盘稳定,而MCN和代运营业务也在过去2-3年密集投入期后迎来收获期,有望贡献更多营收和利润;与此同时,背靠数字经济时代,公司大量的消费数据资源面临价值重估。综合来看,我们认为,当下处于行业平均估值水平的值得买,拥有获取α收益的潜力,或许会凭此跑出独立行情。