SHEIN和Temu冲突再起,这次战火蔓延至英国。

据外媒报道,SHEIN于8月伦敦高等法院递交的文件显示,它已经“发现了数千个案例”显示Temu 的卖家涉嫌从 SHEIN 平台上盗取图片来销售自己的产品,从而造成不正当竞争。

文件显示,SHEIN希望法院能够判决Temu禁止其卖家复制其图片,同时下架所有涉嫌图片侵权的商品,并要求Temu支付10万英镑赔偿金。

这是二者在英国发生的首次法律冲突,此前SHEIN和Temu在美国你来我往发生数次法庭交锋。

可以预见的是,随着Temu不断扩大市场版图,接连进入东南亚、拉美、中东等市场,双方的矛盾会愈发白热化。

毕竟,两者的商业模式已经愈发相似,都走性价比路线、主打低价产品,主要盈利来源都为购销价差。Temu以女装和日用品为核心品类,SHEIN则是以女装起家,去年年底转向平台模式两家跨境电商平台都依托于中国丰富的供应链资源,源源不断为其制造价格足够低的产品。这次“侵权”背后,实际上有更深刻的意味。当SHEIN和Temu用户增长发展到一定规模,最后的竞争势必是对供应链有限产品的争夺。相同的图片只是表象,更重要的是谁能拿到图片背后的供应商。

01 先砍一刀低价竞争

于SHEIN而言,Temu的低价产品策略刀刀砍在自己身上。

去年Temu正式登陆美国市场后,平台提前上架很多SHEIN同款产品,并且将价格拉低到SHEIN的53%-80%,甚至部分单品价格低至30%。在2022年黑五大促的时候,Temu平台中商品的价格几乎只有SHEIN同款的五折。

可供对比的是,SHEIN在过去数年时间都是是以快速上新、不超10美元的平均单价吸引大量欧美消费者。有数据表明,只有欧洲的Primark和美国的Forever 21这两家公司能够在价格上始终与之匹敌。

Temu完全改变这一态势。Temu在今年7月起诉SHEIN的文件中提到,自己平台上同类的产品价格通常会比SHEIN低10%-40%。Temu自认为“比其他公司都更有能力挑战SHEIN在美国的主导地位,提供更好的消费者价值。”

究其原因大概系于Temu对于供应商的牢牢把控。

国信证券介绍,在价格方面,依托于拼多多积累的超1100万家供应商,Temu能够直接触及供应链末端,以同品类*的价格获得品牌同质货源,形成价格优势。除此之外,为确保平台的价格优势,Temu拥有商品的核心控价权,平台可根据商品的销售数据不断对价格进行调整和优化。

在库存管理环节,为减轻库存压力,Temu于2022年11月推出了JIT预售模式,目前卖家供货可选择“先备货后出单”的VMI模式和“先 出单后发货”的JIT模式。在JIT模式下,卖家无需提前备货到仓,而是根据实际产生的销售订单发货,出单后商家需在24小时内发货, 商品需在48小时内到达Temu国内的官方仓。此外 Temu对库存动销管理严格,较长时间滞销的产品需降价或退出供货,对库存的严格要求提升了Temu跨境供应链的效率。

Temu对供应商要求十分严格,不断促使商家让利,为平台提供*价的产品。据霞光社报道,一位商家提到,在*次核价通过、顺利发货后,买手会以出现同款更低价产品的理由,要求商家再次降价,否则不予上架、直接退货,由商家支付退货运费。同时,在Temu上只有足够低价的商品才能获得更多流量、销量。

图片来源于国信证券

在营销推广方面,先有先声夺人的在“美国春晚”——超级碗上的两次30秒品牌广告,紧接着在平台方面推出大规模、高频次的促销活动不断获客并激发用户购买;以及平台上的部分商品有较大的折扣力度,例如女装品类中有上百件商品折扣在80%以上等优惠活动。

SensorTower数据显示,目前 Temu 持续位于北美地区iOS App Store和Google Play购物类应用下载榜榜首。

高盛分析师 Eric Sheridan表示,截至二季度末,Temu 全球下载量 1.2 亿次,其中最早进入的美国下载量超7000万次。

这确实是前所未有的增长。问题在于,中国供应商的SKU也不可能无上限地扩充,最终Temu和SHEIN的供应链必然会发生重叠。矛盾也因此激化。

02 反砍一刀“排他协议”

SHEIN虎视眈眈的同时,试图维系其护城河。

7月中旬,Temu的一纸诉状揭开SHEIN的应对策略。

彼时路透社消息称,拼多多跨境电商平台Temu在美国波士顿联邦法院对快时尚服装竞争对手SHEIN提起新诉讼,指控其违反美国反垄断法。

Temu在起诉书中称,SHEIN“利用市场支配力量强迫服装厂商签订*协议,阻止他们与Temu合作”。截至5月,“SHEIN已要求在SHEIN平台上供应或销售的约8338家制造商签署*经销协议。这阻止了这些制造商在Temu平台上提供产品或向Temu平台上的卖家提供产品”。

Temu表示,为SHEIN供货的这8000多家制造商,占有能力供应超快时尚的商家总数的70%-80%。

Temu称,SHEIN至少采取了四种遏制竞争的策略,包括对与Temu合作的供应商处以罚款,以及强迫供应商签署“忠诚宣誓”(Loyalty Oaths)等。

事实上,数十年在快时尚领域的深耕,让SHEIN确实有可能从供应链角度间接影响Temu对时装品类的进攻。

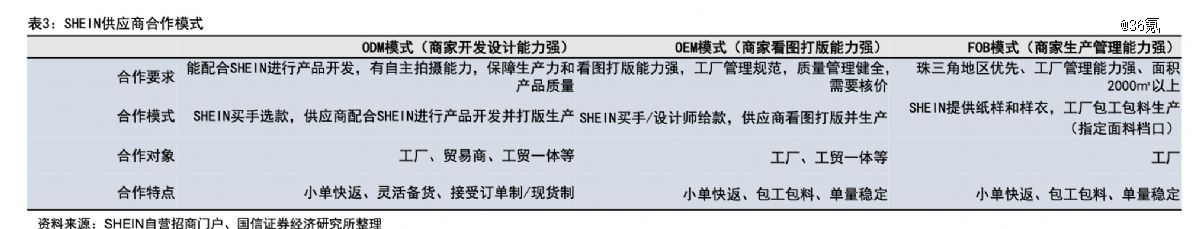

供应体系方面,SHEIN建立起小单快返的柔性供应链体系,为成衣供应商提供了ODM、OEM、 FOB三种不同的合作模式,整合了上游大量工厂的生产力,构建起了多层次、动态的供应商合作体系,

SHEIN会借助Google Trends Finder等大数据工具洞察消费者需求,识别和预判流行趋势,由需求端拉动企划端,再于市场中小批量投放产品,根据需求端的具体情况适时调整,实现以“天”为单位的产品迭代。

根据跨境眼报道,SHEIN在设计打版、面料采购、生产加工运营等环节全生态链打通柔性,公已形成从设计到生产仅需14天,从生产、销售到物流仅需7天的供应链效率体系,用数字化、规模化和集约化的方式重构供应链。

国信证券分析称,在库存管理环节,SHEIN基于按需精益生产模式,根据实时销售数据和预测模型,调整产品的推荐和展示及库存情况,热销产品及时补货、滞销产品降价清库存,销售量和库存周转率得以提高。

图片来源于国信证券

多年同供应商的合作以及对供应链的柔性改造,都让SHEIN在时装品类供应链体系方面具备一定的话语权。

Temu在诉讼文件中称:“作为占主导地位的快时尚零售商,SHEIN 知道供应商需要 SHEIN 的销量及其进入美国市场的机会,因此它能够强迫供应商做出安排,迫使供应商不与Temu开展业务。”

SHEIN并不承认这些控诉,表示 “TEMU的诉讼没有法律依据”,也有媒体采访供货商,对方表示没有签署排他协议,只是被通知不许降价以及不能在Temu提前销售。

无论是否存在排他,SHEIN和Temu对供应链的抢占都在所难免。

但不得不承认,Temu的低价竞争策略扰乱SHEIN原来规划的路线。此前为了改善盈利能力,一直走性价比路线的SHEIN,开始考虑是否要通过更昂贵的商品吸引高消费群体,并于去年付诸行动。2019-2022年上半年,SHEIN的客单价稳步提升,2022年H1平台客单价已达75美元。

Temu在低价女装市场的野蛮侵入,让SHEIN需要耗费更多时间去管理供货商。

而SHEIN已经不只是一家时装类跨境电商平台,其正在发多品类方向发展。这又是Temu更为擅长的领域。双方的斗争势必持续,温度会更灼热。