由于持家理念不同,“造车三兄弟”蔚小理境况迥异。

2023年上半年,蔚来卖一台车,哪怕要亏20万,也要咬牙往研发上血砸超过60亿。坚持长期主义的蔚来选择不计较眼前得失,坚定地要成为技术主义践行者。

小鹏自知打不过其他两位,索性加入了大众集团的派系,获得了大众集团的入股力挺,直接到手50亿,还与滴滴成功联姻。两大外援的输血助力已经令小鹏满血投入战斗。

理想后来者居上,上半年净利润超过30亿元,率先摘掉了造车新势力“贫困户”的标签,现阶段也只能先跟两位兄弟说句:“对不住了,哥们儿先走一步了。”

2014年至2018年间,中国造车热潮兴起,近百家车企涌入新能源汽车领域。有的鲤鱼跃龙门,成为行业翘楚。有的奋力前游,却被后浪一巴掌拍在了沙滩上。

彼时,蔚来、小鹏汽车和理想汽车初出茅庐,皆属于跨界造车的典型企业。蔚来的创始人李斌、小鹏汽车创始人何小鹏、理想汽车创始人李想分别是易车网、UC浏览器、汽车之家的创始人。作为已经功成名就的互联网大牛,重新披挂上阵进军汽车行业,三者难免备受瞩目。

同样的跨界背景,相似的入局时间,“蔚小理”历经磨难,也曾并肩站在造车新势力*梯队的聚光灯下,见证着中国新能源汽车的崛起。随着时局变化,有人几近上岸,有人依旧在苦海挣扎。外界不少声音开始判定“蔚小理”已分崩离析,各奔东西。

2023年上半年财报的面世,纵然三家数据上仍有差距,但境遇未必没有转机。

蔚来:卖一辆车亏20万,还要血砸60亿

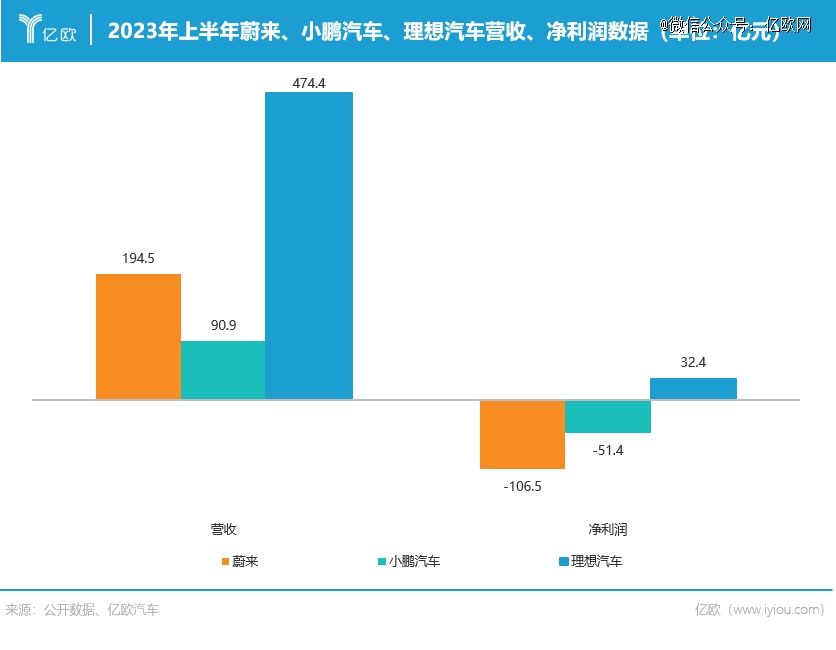

2023年上半年,蔚来过得有些艰难:亏损106.5亿元,销量只有5.5万辆,相当于每卖出一辆车,就亏损约20万元,在亏损的魔咒中越陷越深。

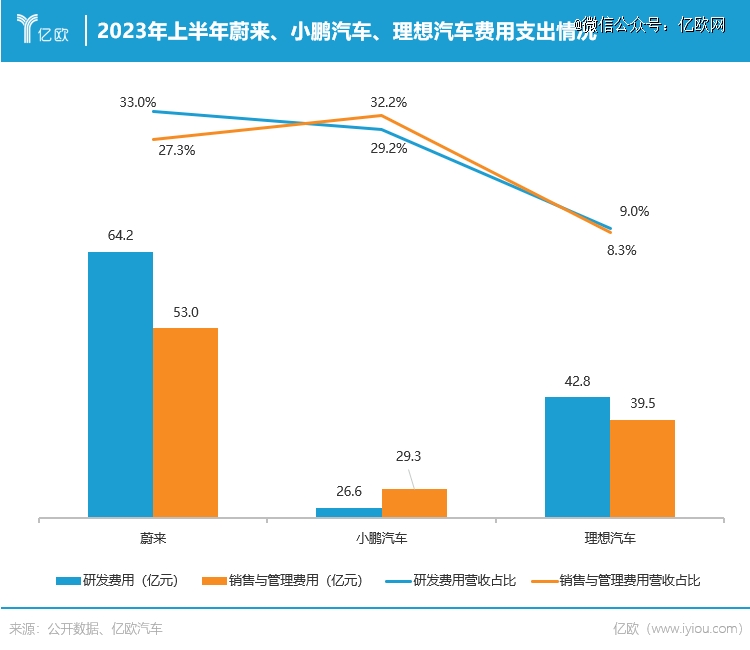

即便陷入如此困境,蔚来上半年在研发上仍然血砸了64.2亿元,超出理想研发投入21亿元,是小鹏研发投入的2.4倍。蔚来在赌一口气,赌技术能让产品更有市场吸金能力,赌厚积薄发,一日终将靠技术翻身。

受产品全面换代的影响,整个上半年,蔚来仅交付5.5万辆车,环比下降24%,略高于小鹏4.1万的交付量。反观理想汽车,整个上半年销量达14万辆,约蔚来和小鹏汽车的三倍,同比增长130.3%。

在营收方面,理想汽车2023年上半年实现营收474.4亿元,是蔚来194亿元营收的两倍多,小鹏91亿元营收的五倍多。论挣钱这件事,蔚来和小鹏合起来也没能打过理想。

与此同时,蔚来每辆车的均价从去年下半年的37.2万元,下降至30.1万元。被迫卷入价格战的蔚来,降价促销影响了车的均价,同时还影响到了毛利率。蔚来2023年上半年毛利率同比下降12.5个百分点至1.3%。按照李想对毛利率的评判标准,这个毛利率并没达到“一个健康生存的汽车企业基准要求”。

对于蔚来,2023年上半年销量表现不佳,发挥不出规模效应,每辆车分摊的研发、销售和管理成本都偏高,影响了毛利表现。

蔚来上半年在研发上仍然血砸了64.2亿元,超出理想研发投入21亿元,是小鹏研发投入的2.4倍。从研发费用营收占比来看,蔚来也居于首位。蔚来研发占比达33%,小鹏排第二,占比29%,最后是理想,占比9%。

在销售与管理成本方面,蔚来上半年共支出53亿元,小鹏为29.3亿元,理想为39.5亿元。高昂的造车费用和销售与管理投入,一定程度上也加剧了蔚来的亏损窘境。

蔚来当务之急应该是卖更多的车,产生规模效应,摊薄造车成本。好在随着产品换代逐渐完成,销售布局方面逐渐完善,蔚来的销量已出现反弹迹象。从2023年截止至8月底的销量来看,蔚来从6月开始重回万辆销量大队,7月和8月冲击着2万销量,蔚来正逐渐回血。

与此同时,蔚来还在渠道覆盖和销售能力方面暗自发力,加快订单转换。李斌表示:“(蔚来)从7月开始已经全面提升销售能力,目标达到每月锁单3万台的销售能力,9月底完成这项销售能力的建设,从10月开始销售能力建设的成果逐步显现。”

虽然2023年上半年的成绩单不尽如人意,但是蔚来前期种下的果子已经开始逐渐发芽,蔚来依旧有未来。

小鹏:打不过,就加入,50亿到手了

作为“蔚小理”中*一家毛利率为负的新势力,小鹏2023年上半年在交付量上不仅低于理想,甚至不及蔚来的二分之一。

小鹏自知实力暂时不如蔚来、理想两位兄弟,便避开了硬碰硬的打法,以“打不过,就加入”的策略,申请了强大的外援辅助,先有大众集团砸钱50亿元入股小鹏,后有滴滴奉上技术产品和渠道资源与小鹏联姻。两大外援对小鹏的输血助力,使得小鹏可以在短时间内回血,加入到下半场的激烈竞争中。

与理想汽车和蔚来不同,小鹏汽车的主力产品价格段正直面激烈的价格战和实力强劲的对手。前有同价格段燃油车促销一打再打,后有比亚迪、特斯拉类似竞品虎视眈眈,小鹏汽车销量失利也在意料之中。

小鹏汽车财务副总裁吴佳铭对外解释,小鹏汽车毛利率表现,一方面是因为与G3i相关的库存减记和库存购买承诺亏损,另一方面是因为促销活动增加以及新能源汽车补贴到期。

“随着G6等新品带动销量大幅增长,毛利率逐步恢复,以及运营效率持续提升,我们预计在2023年下半年实现经营性现金流的整体转正,四季度毛利率回正。”小鹏汽车董事长何小鹏在财报电话会上透露。

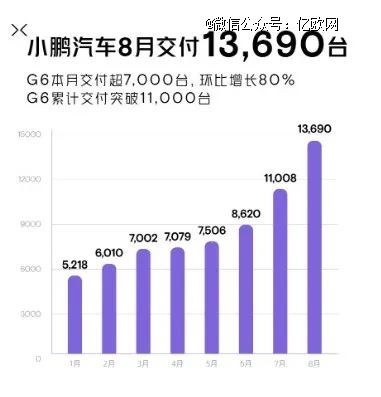

小鹏G6也不负所望为小鹏汽车的销量增长做出了一定贡献。搭载着800V快充、城市NOA等相对前沿技术的小鹏G6在7月中旬开启交付,并成功帮助小鹏汽车7月月交付量破万。8月是小鹏G6*个完整交付月,当月新车交付量超7000台,占小鹏汽车8月月销的一半以上。 但是,小鹏G6处于20-30万元价格区间,依旧需要从特斯拉等老牌选手虎口夺食,竞争压力大。其次,小鹏G6的较低定价加上高配置,注定这款车型的利润并不会很高,需要走薄利多销的路线。就目前小鹏G6的销量表现来看,虽然也算大卖,但是离爆款还有点差距,能否帮助毛利率的增长还有待时间证明。

但是,小鹏G6处于20-30万元价格区间,依旧需要从特斯拉等老牌选手虎口夺食,竞争压力大。其次,小鹏G6的较低定价加上高配置,注定这款车型的利润并不会很高,需要走薄利多销的路线。就目前小鹏G6的销量表现来看,虽然也算大卖,但是离爆款还有点差距,能否帮助毛利率的增长还有待时间证明。

小鹏汽车也曾试图促进品牌向上,2022年9月发布小鹏G9,但是这款承载着希望的新车销量并不尽如人意,没有帮助小鹏汽车提高盈利。

目前,小鹏正在积极向外求助。前脚,大众汽车刚刚向小鹏汽车增资约7亿美元(约50亿人民币),并以每ADS15美元的价格收购小鹏汽车约4.99%的股权。后脚,小鹏就通过增发股份收购滴滴智能汽车开发业务资产,并有意通过与滴滴联手推出的“MONA”品牌进入15万元以下市场,同时跨入共享出行赛道以拉动销量。

但是,小鹏和滴滴联合打造的“MONA”品牌预计是2024年量产上市,短期内对小鹏汽车销量的拉动和核心经营数据的改善帮助不大。加之下半年多家竞品新能源车企有再度发起“价格战”的趋势,8月以来,特斯拉、零跑等车企已加入降价让利大军,对小鹏汽车依旧是不小挑战。

满血复活的小鹏汽车仍在风雨飘摇。

理想:哥俩对不住了,我赚了30亿

2023年上半年,作为“蔚小理”中成立时间最晚、量产交付时间最晚、上市时间最晚的插班生理想汽车,销量、营收、净利润等核心数据都吊打蔚来和小鹏两位兄弟。

理想后来者居上,以满足消费者的即时性需求迅速抢占市场,在理想看来,说啥都是虚的,不如给消费者“冰箱彩电大沙发”来得实在。

作为务实主义者,在蔚来亏损106.5亿元,小鹏亏损51.4亿元的情况下,理想同学率先赚到了钱,上半年净利润达到32.4亿元,彻底甩掉了造车新势力“贫困破落户”的标签,正式与处于亏损困境里的蔚来、小鹏两位兄弟分野。理想汽车已经连续三季度实现盈利,也是继比亚迪和特斯拉后,第三家能连续保持季度盈利的新能源汽车企业。

就目前的成绩来看,理想汽车似乎远远甩下来昔日好兄弟,朝着上岸的方向狂奔不止,然而看似春风得意的理想汽车并非高枕无忧。

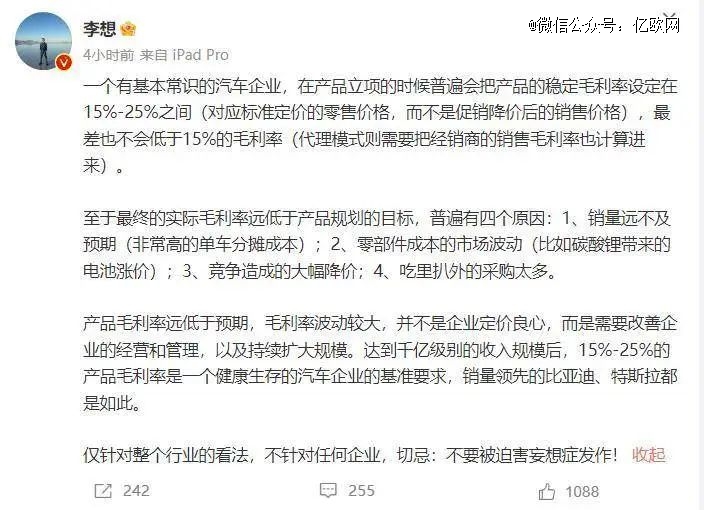

“一个有基本常识的汽车企业,在产品立项的时候普遍会把产品的稳定毛利率设定在15-25%之间,最差也不会低于15%的毛利率。”李想曾公开表示。

所以与蔚来1.3%的毛利率和小鹏负1.4%的毛利率相比,2023年上半年理想汽车毛利率高达21.2%,在新能源车企中算是佼佼者,这数据甚至高于新能源造车老将比亚迪20.7%的毛利率。

理想汽车优秀的毛利率水平得益于其产品结构和经营策略。从目前理想汽车的车辆矩阵来看,所有车型均为增程式,相对于纯电而言,开发成本更低,有利于毛利率的提高。

同时,理想汽车采取了“套娃”策略走上了规模化道路。所谓套娃策略,就是打造一个爆款,之后通过“套娃”复制成功经验,快速占领市场。“套娃”策略能够摊薄研发成本,零部件的通用也有助于提高效率、优化毛利率。

但是理想汽车的潜在风险在于其产能瓶颈、价格下探和产品转型。

年初时,李想考虑到行业形势等因素,把年交付36万辆的目标下调至年交付30万辆。而后续销量的强势上涨,超理想汽车预期。“目前,主要的瓶颈在零部件的供应环节,这主要是因为生产需求相比年初制定的目标有所提升。”理想汽车总裁兼工程师马东辉公开表示。

李想本人也在社交媒体承认:“本季度(第三季度)产能是(理想汽车)*瓶颈,且在本季度无解。”

其次,8月末,理想汽车宣布对8月30日至9月30日期间,新定购理想L9、理想L8、理想L7并通过合作保险机构购买车险的车主,给予1万元的保险补贴。此举无异于变相降价。同时,价格更低的理想L6也即将上市并承担走量使命。两方面都将影响理想汽车的毛利率。

最后,李想曾明确表示,到2025年,理想汽车将形成“1款超级旗舰车型+5款增程电动车型+5款高压纯电车型”的产品布局,面向20万以上的市场,全面满足家庭用户的需求。向纯电车型转型对于理想汽车来说无疑是个挑战,一方面,理想汽车的研发成本会随之增加。另一方面,纯电车型的生产对理想汽车产能又提出新的要求,且面临着销量不及预期的可能。

从2023年上半年财报来看,理想汽车确实是风光无限,但是离上岸,还有一段路要走。