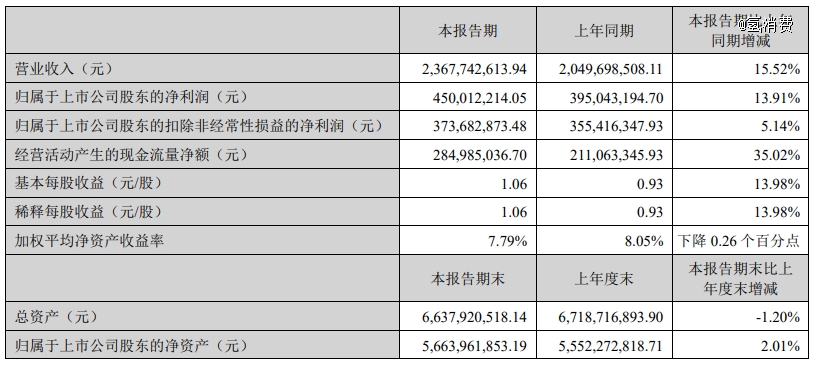

8月28日晚,贝泰妮披露半年度报告称,公司2023年半年度实现营业收入为23.68亿元,同比增长15.52%;归母净利润4.5亿元,同比增长13.91%。

(截图于贝泰妮2023年半年报)

从半年报的角度看,贝泰妮2023年上半年这一营收的增速,已创2021年上市以来同期增速的新低。

(截图于富途)

其实,这不是贝泰妮营收增速的*次大幅度下降。过去的2022年,贝泰妮的营收增速仅有24.65%,已创近五年新低。而且,2023年*季度,其季度营收同比增加仅有6.78%。

投资者也开始“用脚投票”,早在2022年,大股东就开始大幅度减持。2022年年中,贝泰妮的市值还在同类公司中居*位,如今已下滑至同类公司的末端。

截止8月30日收盘,其股价为每股100.75元,距离52周最高价193.34元,已下跌47.9%。

贝泰妮作为“淘品牌”薇诺娜背后的厂商,有过快速增长的高光时刻,但在2022年开始逐渐暗淡,甚至越陷越深。

目前,贝泰妮已经面临三对矛盾:面对淘宝天猫等货架电商红利的消失,贝泰妮虽有转向抖音的动作,但很难彻底转型“抖品牌”;大力发展线下,但又面临成本较高,导致盈利能力持续下滑的压力;单一品牌的精细化经营已遭资本市场不满,而多元化转型短期内也看不出效果。

这三对矛盾,对目前的贝泰妮来说,近乎无解。其遭受资本市场的“用脚投票”,也就不难理解了。

本文围绕贝泰妮的发展历程及三对矛盾,试图回答这几个问题:

1贝泰妮的发展是怎样从高光坠入深渊的?2贝泰妮能从“淘品牌”转型为“抖品牌”吗?3贝泰妮的线下渠道的打造,能提振股价吗?4贝泰妮的产品多元化转型的情况如何?

01 高光时刻

贝泰妮成立于2010年,其前身是云南老牌药企“滇虹药业”的医学护肤品项目。该项目瞄准的是敏感肌护肤品赛道,但在滇虹药业的各业务中,已被边缘化。

成立之初,面对赛道上强手如云的老牌护肤品,贝泰妮旗下薇诺娜品牌很难通过传统渠道求得生存,就选择了另一条道路——借助电商平台进行销售。成立的第二年,即2011年,薇诺娜就在淘宝商城成立了旗舰店。

事实证明,借助淘宝商城平台进行发展,是贝泰妮最正确的决策,但也为目前“危局”埋下了伏笔。

2011年的淘宝商城发展虽快,但处在质疑当中,因为出现有很多假货和知识产权侵权,还被美国贸易代表处列入市场黑名单。背后的原因在于,淘宝商城对知名品牌招商不顺利,不少大品牌担心线上渠道和价格体系冲击到实体渠道销售,不愿意进驻淘宝。

与大品牌相反的是,一些中小企业,特别是薇诺娜这样品牌,对淘宝商城显示出极大热情。这些品牌是新创立的,没有任何知名度,也没有实体渠道,互联网成为了*销售渠道。于是乎,淘宝商城与这部分企业开始了“双向奔赴”。

淘宝商城因此开始培育网货(即后来的“淘品牌”),重点推广这些由消费者订单推选出来的网货企业。这些网货品牌参加双十一活动,不仅没有太多费用,还可以获得平台资金和流量扶持。

借助这一黄金时机,一批淘品牌就此崛起。2012年,淘宝商城正式更名为天猫,据当时公布的数据来看,已扶持出121家天猫原创品牌。

贝泰妮就是*批吃到天猫流量红利的国产护肤品牌。对于这一点,创始人郭振宇本人并不讳言。他直言“过去十年,是国内电商发展的黄金时代。只要搭上电商这班车,就等于坐在电梯里向上走,无非我们跳得更高一些。”

坐在天猫这列“电梯”上,贝泰妮的营收快速增长,从2017年的7.98亿元,一直快速飙升到2022年5.14亿元。其薇诺娜品牌成为2018-2021年*一个连续4年入围天猫美容护肤类目榜单前十的中国品牌。而且,自2018年起,薇诺娜持续6年斩获天猫金妆奖,一度实现“3连斩”。

2021年3月,贝泰妮顶着“中国功效护肤品*股”光环,登陆深交所创业板。不到两个月时间,市值突破千亿。*时期市值超1200亿元,创下了国内护肤品行业的市值最高纪录,一度被称为化妆品界的“茅台”、“药妆*股”,在申万三级行业分类品牌化妆品中位列*,是第二名珀莱雅的2倍多。

02 跌落神坛

高光之后,往往就是落寞。

仔细观察贝泰妮营收增长速度,就可以发现,在2022年之前,其都处于快速增长之中,大部分年份的增长都在50%以上。但是,2022年,贝泰妮的增长速度仅有24.65%,创近五年新低。

分析贝泰妮的财报,就会发现,其营收增长与其营销费用的投入密切相关。

具体来看,2020年,贝泰妮31%的营销费用增长,带动了36%的营收增长;2021年为52%的营销费用增长,带来了53%的营收增长;到了2022年,其22%的营销费用增长,也带来25%的营收增长。

但靠增加营销费用来带动营收增长并不健康。而更关键的是,其盈利能力在这五年均处于不断下滑的态势。据贝泰妮的财报与招股书,2018年-2022年,公司毛利率分别为81.16%、80.22%、76.25%、76.01%、75.21%,一路下滑。

盈利能力不断下滑,是极度不利于贝泰妮股市表现的。投资者投资贝泰妮,投的是其未来的趋势。没有投资者会对一家营收增速放缓,且盈利能力下滑的公司产生较好预期。

因此,曾经将贝泰妮捧于手心的资本,悄然退场。据贝泰妮2022年财报信息,贝泰妮前十大股东中过半数减持了公司股份。其中,天津红杉聚业股权投资合伙企业持股减少847.2万股,厦门臻丽咨询有限公司持股减少60.17万股,厦门重楼创业投资合伙企业持股减少741.86万股,香港中央结算有限公司持股减少355.36万股。

资本带头减持,贝泰妮的股市表现自然急转直下。

直到2022年年中,贝泰妮市值还在同类公司中居*位。但此后,其股价就处于快速下跌之中。截至8月25日,其股价为96.69元,较2022年7月4日的219.07元,已跌去了55%,其公司市值也从同类公司的*名,下滑至同类公司的末端。

艾媒咨询CEO张毅在接受品牌数读采访时表示,贝泰妮市值大幅缩水的原因之一,就是增速放缓、大股东纷纷减持,市场对贝泰妮的成长性缺乏信心。

进入2023年,依靠不断提高营销费用的做法,也未必带动贝泰妮营收增长了。2023年一季度,贝泰妮的营收情况,不但没好转,而且“跌入深渊”。据其发布的2023年*季度财报,该季度营业收入仅8.63亿元,同比仅增加6.78%。

而2023年中报显示,该半年度,其营收为23.68亿元,同比增长15.52%;净利润为4.41亿元,同比增长11.80%。不仅该半年营收增速创2021年上市以来同期的新低;净利润的增速也创上市以来新低。

(图源:富途)

出现这一原因,最为根本的原因在于线上红利见顶,淘品牌集体处于没落境地。对此,贝泰妮董事长郭振宇深有感触,他接受《每日经济新闻》采访时就表示,“电商红利已经消失了”,10年前贝泰妮刚刚进入电商时,中国的网购人群只有2、3亿人,到今天已经达到了9亿人,再增加已是不可能。

电商红利快速退坡,乃至消失,体现在贝泰妮的财务数据中,就是其获客成本持续上升。据贝泰妮的招股书,其2017年到2020年上半年,其总体获客成本分别为2333.62万元、5708.59万元、11718.85 万元和9731.01 万元,获客费用率分别为 5.73%、8.46%、9.99%,14.66%,始终处于快速上升态势。

其实,贝泰妮一直在试图改变。郭振宇早已看到了淘宝等货架电商的没落,他认为:“风口正在从货架电商向内容和社交电商转变”,抖音等内容与社交电商的崛起,已在郭振宇等贝泰妮高管的关注之下了。

贝泰妮这个“淘品牌”能够顺利的转为“抖品牌”吗?

03 转型不利

贝泰妮发现了淘系这部“电梯”上升的速度渐缓,已经找到下一步换乘的工具——内容电商,譬如抖音。

如果说贝泰妮2011年进驻淘宝商城(天猫),是抓住了“淘品牌”爆发的风口;那么,这两年进驻抖音,从某种意义上看,也赶上了“抖品牌”快速发展的风口。

抖音对于淘品牌的入驻,采取了扶持措施。2022年初,抖音电商列出了天猫上销售额前两千名的品牌商家,目的是让这些品牌全部进入抖音“商城”。2021年6月,抖音电商发布抖品牌专项扶持计划,年目标是要打造100个过亿元(GMV)的新品牌。2022年,抖音电商又推出了新的品牌成长扶持计划。

为了转型“抖品牌”,贝泰妮积极行动。郭振宇公开指出,贝泰妮在加强淘系渠道的基础上,要把内容电商和社交电商做好。另外,贝泰妮参加世界皮肤科大会期间,负责营销渠道的高管就在社交平台不遗余力地转发着贝泰妮的抖音直播间。

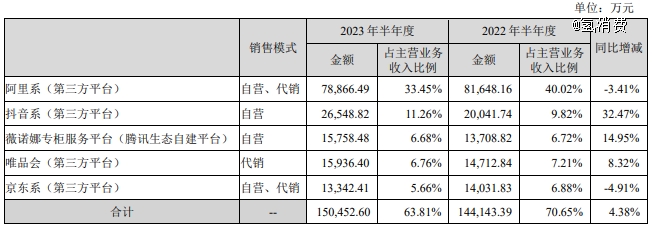

贝泰妮财报显示,2022年,贝泰妮在抖音系平台的同比增速达到了86.23%,看似增长很快,但是,相较于在贝泰妮体系内盘根多年的淘宝系及自建平台,在抖音系平台营收的整体占比还只有8.59%。

即使贝泰妮2023年半年报显示,抖音系平台营收同比增长达32.47%,占主营业务比重虽增长达11.26%,但占比依然很小。因此,很难认定贝泰妮已快速转变为“抖品牌”了。

更关键的是,在2023年上半年,贝泰妮在淘宝天猫等阿里系平台的营收已经开始下降,降幅为3.41%。其在阿里系平台的营收占主营业务营收,已从去年同期的40.02%降至如今的33.45%。

(截图于贝泰妮2023年半年报)

由此可看出,薇诺娜这个“淘品牌”不但没迅速转变为“抖品牌”,而且“淘品牌”的地位也开始下降。

薇诺娜之所以很难快速转型为“抖品牌”,原因就在于“淘品牌”与“抖品牌”的运营逻辑是不同的。

“淘品牌”的货架流量逻辑,“抖品牌”更多通过内容激发用户的兴趣或需求完成品牌资产的原始积累,加上KOL+KOC的种草效应与投流促销策略。因此,在淘宝、天猫上积累的方法论,在抖音上玩不转。

淘宝、天猫销售增长乏力,乃至下降,转战抖音的发展又不顺利,不仅对贝泰妮的营收带来影响,更是带来了贝泰妮公司内部的人事巨震。

3月1日,贝泰妮发布公告,公司联合创始人、副总经理、原电商业务负责人董俊姿因个人原因辞职,辞职后将不再担任公司任何职务。

董俊姿长期负责薇诺娜线上业务,被业内视作贝泰妮“二号位”,贝泰妮线上化迅猛发展的阶段,正处于董俊姿期间。

而线上化对贝泰妮的贡献巨大。在薇诺娜成为国内敏感肌护理品牌市占率*名的过程中,2018年-2021年,贝泰妮营收增长率基本都维持在50%以上,其中,不断增长的线上销售收入功不可没,譬如,2020年,贝泰妮线上收入占比就已高达82.38%。

董俊姿的离职,与贝泰妮线上化,尤其是转型“抖品牌”的不利,有着很大的关系。

实际上,不仅全面负责电商的董俊姿离职,负责贝泰妮抖快事业部的执行总经理的王熙雯,也于2022年11月离职并加入丸美公司任总裁助理兼电商部总经理。

其实,贝泰妮与其在不熟悉的抖音渠道上摸索,不如继续深耕淘宝的内容电商。

淘宝虽是传统货架电商,但已在快速向内容电商、社交电商转型。2023年,淘宝推出“优质内容账号激励政策”,根据用户停留时长、内容质量等指标,对直播间进行现金和流量进行双重补贴。相较于不熟悉的抖音渠道,贝泰妮对淘宝天猫渠道,深耕12年,如今跟随淘宝、天猫一起转型,反而更加简单。

针对淘系这*大渠道,郭振宇回答记者提问时,也表示过“我们仍然会去巩固和提升优势”。

04 渠道僵化

贝泰妮提高营收,还有一个重要的策略,那就是大力发展线下渠道。

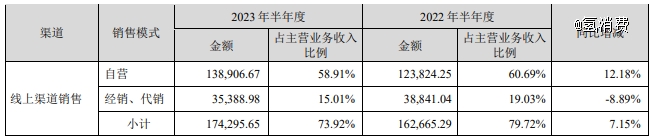

贝泰妮的线上渠道主要分为自营,经销、代销,这当中,自营占比非常大。2020年到2022年,贝泰妮的线上渠道销售收入(自营)分别实现16.58亿元、25.32亿元及31.57亿元,占主营业务收入比重的63.28%、63.19%和63.17%。加上经销、代销模式,贝泰妮线上销售渠道收入常年占贝泰妮主营收入的8成以上。

据贝泰妮最新发布的2023年半年报,其线上自营收入占比58.91%,经销、代销占比15.01%,线上共占比73.92%,占比依然很大。

(截图于贝泰妮2023年半年报 单位:万元)

不过,从另一方面看,若贝泰妮的线下渠道能快速发展,对增加营收,意义重大。

2022年,贝泰妮加大拓展线下渠道份额,之前被忽略的线下薇诺娜直营门店,在该年出现指数级增长,在全国共开出76家线下直营门店。而且,薇诺娜还在着手开设大店。

2022年11月,薇诺娜在上海开出首家薇诺娜零售精品店,成为进驻人民广场来福士一层化妆品专柜*国货品牌。区别于普通的专柜,薇诺娜在该门店配备了咨询桌,可以通过专业的肌肤检测仪器分析肌肤状态,并提供定制化服务。

但是,线下渠道中,占据大部分并不是直营门店这部分自营部分。据贝泰妮2023年半年报,2023年上半年,自营部分营收仅占总营收的0.59%;而线下的分销与代销占总营收的比重为25.49%。不过,2023年上半年自营部分增速很快,达到了515.46%,可看出贝泰妮对线下自营,如直营门店,十分重视,正大力推进。

(2023年上半年,贝泰妮线下前五名直营店的营收都非常低 截图于贝泰妮2023年半年报)

发展线下渠道,尤其是自营渠道,对贝泰妮的盈利能力的增加,其实还并没有起多大作用。

据贝泰妮的财报及招股书,贝泰妮曾在2018年开始关闭大量线下直营门店。其原因就在于成本高昂,线下自营模式需要承担的店铺租金、销售人员薪酬等运营成本,效益远不如线上。

此后,贝泰妮在线下销售渠道方面,主要集中资源发展线下分销渠道。具体来看,2019-2021年的三年间,贝泰妮几乎没有在线下扩张直营门店,只进入了专柜和屈臣氏等集合店渠道。

如今,贝泰妮重启线下门店,有点“病急乱投医”的意味。据子弹财经,2022年10月,一位原薇诺娜江浙地区销售代表就曾表示,其入职不到半年就离职的原因在于,公司不断调高全年销售目标,导致销售压力过大。

如此大力发展线下渠道,尤其是直营门店,却没有找到降低线下成本的方式,无疑会进一步降低其盈利能力。

进入2023年,贝泰妮不但没有放弃大力发展线下渠道的举措,且又开启了药店这一销售渠道。据一位贝泰妮内部人士透露,今年贝泰妮的重点就是发力线下渠道,其中便包括OTC连锁药房。这被作为贝泰妮的重要业绩增长突破点,且被给予厚望。

据经济观察报,贝泰妮OTC事业部总经理马春伟表示,薇诺娜和连锁药房的合作是真正从2016年开始。当时,薇诺娜的市场体量也就50万元左右。2022年,薇诺娜在连锁药房方面的销售已经突破了7.7亿元。相较于2021年薇诺娜在连锁药房渠道4.9亿元的销售金额,2022年在该渠道的营收同比增速为57.14%。但是,相较于2022年薇诺娜48.85亿的销售额,药店渠道占比并不多。

马春伟坦言,药店渠道的拓展并不轻松,有“三座大山”,譬如薇诺娜相关产品不在医保范围内,薇诺娜的品牌知名度不高,消费者层面认知不足,没有进药房购买薇诺娜的习惯。

因此,药店渠道并不能马上促进贝泰妮的线下销售的增长,目前贝泰妮在该渠道的打法是“通过一步一个脚印去一家家药店、一块块区域去做”。

05 产品单一

除了渠道僵化,产品单一而强大,是萦绕在贝泰妮身上的魔法也是咒语。

此前,郭振宇不止一次地公开表示,“窄路走宽”是贝泰妮成功的秘诀。他认为,“做窄,路就宽;扎住根,就可以去拓展了”。贝泰妮正是初创时选择了将敏感肌作为赛道,才凭借着从红杉融资到的5000万元一步步走到现在。

“如果薇诺娜什么都卖,消费者就不知道它到底卖的是什么。所以薇诺娜等于敏感肌,这是我们一开始设定的策略,这个策略到今天为止我认为是完全正确的。”郭振宇说。

这句话看似有道理,“敏感肌=薇诺娜”的强逻辑,让贝泰妮在功效性护肤品的赛道站稳了脚跟。但“薇诺娜=贝泰妮”的等号又将贝泰妮困在了自己划定的赛道内。2022年财报数据显示,该年内,薇诺娜贡献收入占比仍超过97%。

资本市场是讲究预期的。目前贝泰妮的主营业务盈利能力持续下滑,且面临着电商红利快速退坡、乃至消失的困境,急需对资本市场讲出薇诺娜之外的第二个具有想象力的故事。贝泰妮也已经在努力,郭振宇认为,贝泰妮要成为龙头产业的龙头公司,必须在赛道上用新的品牌来拓展。

在7月份的第25届世界皮肤病学大会,“财大气粗”的贝泰妮首次携旗下薇诺娜宝贝、瑷科缦、贝芙汀三个新品牌亮相。

郭振宇接受*财经专访时表示,未来十年贝泰妮将打造皮肤健康生态,专注三个赛道,一是皮肤学级护肤品,二是以人工智能驱动的皮肤测试,三是医美设备。

而2023年半年报显示,贝泰妮的产品已经扩展到舒敏、防晒、美白、抗老、祛斑、祛痘等多个领域。显然,贝泰妮并不满足于敏感肌这一赛道,已经开始多点下注。

目前这三个品牌的发展情况如何呢?

今年5月,贝泰妮收到深交所下发的年报问询函,在回复中,前述三品牌的真实运营状况首度披露。

据该回复,贝泰妮表示,公司近年来通过新设运营公司的形式拓展新品牌、新产品和新渠道等,已形成可抵扣亏损。到2022年末,公司可抵扣亏损金额0.91亿元,较上年末增加0.86亿元。具体来看,孵化瑷科缦的子公司形成可抵扣亏损4082.52万元,孵化贝芙汀品牌的子公司形成可抵扣亏损100.83万元,薇诺娜宝贝则在报告期内实现销售收入1.01亿元,是主品牌薇诺娜的五十分之一。

由此可见,这些新品牌不仅营收很小,且处于亏损状态。面对媒体,郭振宇也坦言,对于新品牌,要做好一两年内亏损的预设。无论是瑷科缦还是贝芙汀,“都打算亏个一年”。而且,目前即使是郭振宇也无法确定哪个新品牌能成为继薇诺娜之后的贝泰妮的第二增长曲线。资本市场会为贝泰妮这种多元化买单吗?

总之,目前的贝泰妮,营收增速持续下降,盈利能力持续下降,面临货架电商红利快速退坡,又在内容电商领域发展较慢;线下渠道转型,又面临成本增加;产品单一,多元化却又不断亏钱。面对这三对矛盾,贝泰妮采取的一系列举措,可谓基本无解,因此资本市场只能“先跌为敬”了。