今年7月,上海曾经最红的百货商场之一、经营了30年的太平洋百货发布公告称,将于8月31日正式终止运营,同日,经营近14年的武汉大洋百货汉阳店也将关闭。

老牌百货的黯然退场令人惋惜,但这样的消息近年来已屡见不鲜。

在渠道生态加速洗牌的当下,化妆品在百货和购物中心这样的线下“主战场”过得还好吗?从上半年的市场表现和市场走访看,还有哪些有价值的市场信息?

高端品牌一枝独秀

上半年在百货迎来双增长

总体来看,今年上半年化妆品在百货渠道已经实现初步回暖。

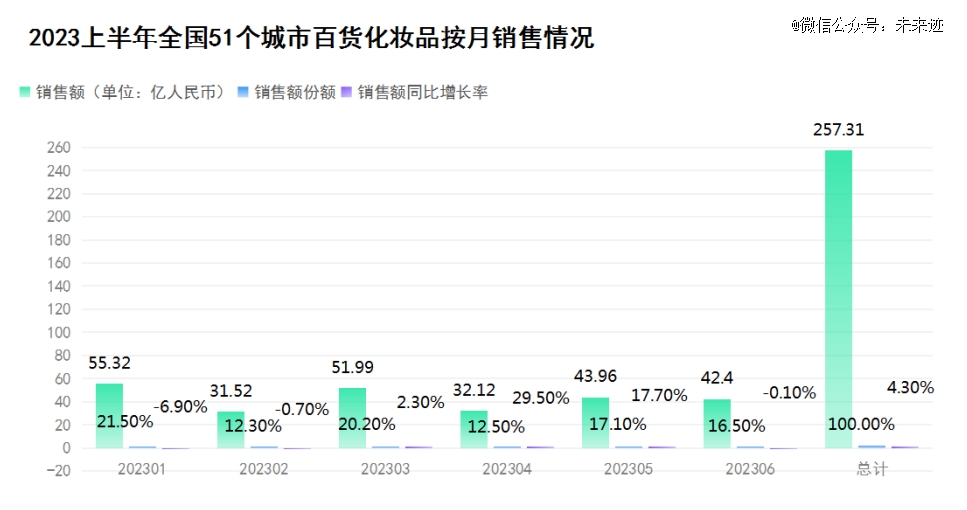

从GFK提供给《FBeauty 未来迹》的数据看,全国51个城市百货化妆品在今年上半年复苏势头良好,出现一个增长波谷。除了1月受疫情长尾效应影响出现6.9%的下滑,2月、6月基本持平,其余都为增长状态,且4月出现29.5%的强劲增长。

值得一提的是,考虑去年疫情因素的影响,上半年的同比增长数据具有一定的特殊性,比如三月和五月并未出现传统的销售小高峰。

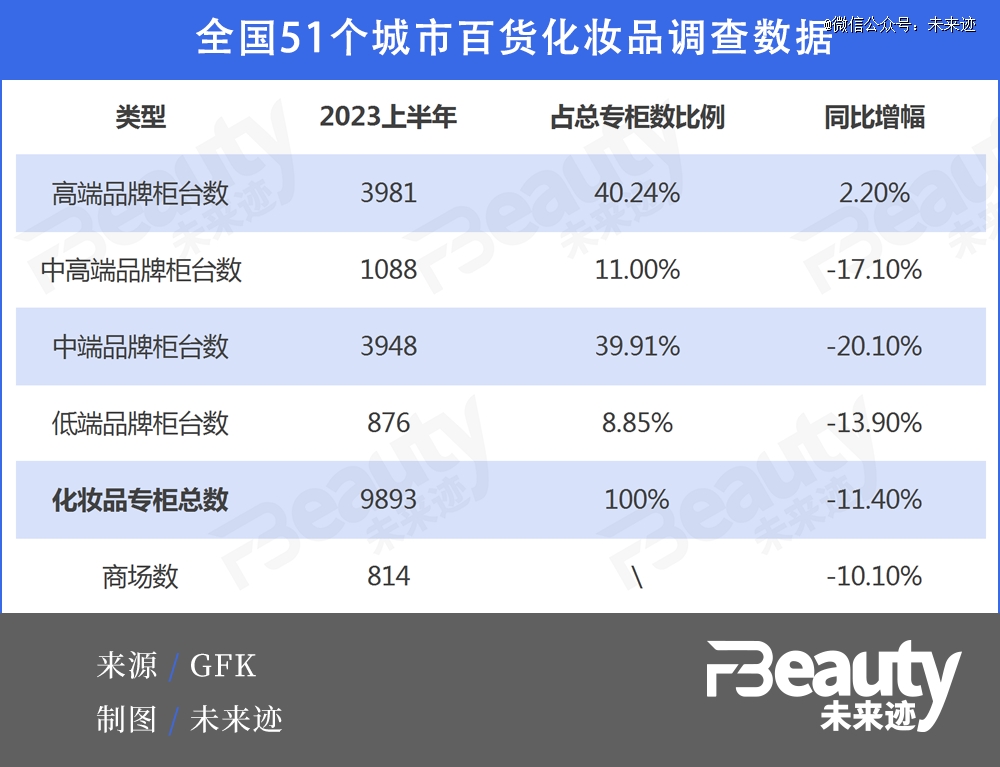

按照该监测机制下对化妆品品牌的四种分类,只有高端品牌实现销售额与销售量的双增长,其中,销售额同比增长10.2%,销售量同比增长7.2%。且高端品牌的销售额及销售量分别占有份额85.7%和68.5%,占比远超其余三类品牌档次的总和。

很明显,如今百货、购物中心的化妆品销售,已经大部分靠高端品牌来实现。

“一个头部商场的A类化妆品柜台,单月销量可能就破亿了。”一位全国连锁型购物中心华南采购负责人告诉《FBeauty 未来迹》,对于一线高端品牌来说,3000万左右的月销额算是一个分水岭,像兰蔻、雅诗兰黛这类品牌基本可以做到,而高奢化妆品的客单均价起码可以达到5000元以上。

与高端品牌双增长形成鲜明对比的是,中高端、中端及低端在今年上半年的销售额、销售量皆呈现双下滑。其中,中端品牌最为惨淡,销售额同比下滑近三成,销售量同比下滑近四成。而低端品牌的销售额下滑18.2%的同时,所占份额更是跌至0.3%,生存空间不断收窄。

该调查中的中端品牌主要指“三欧”即欧莱雅、欧珀莱、OLAY为代表的大众品牌,在十年前的百货商场,这些品牌曾是拉动百货销售的主要贡献者,风光无两。而今,兰蔻、雅诗兰黛、迪奥和香奈儿等“四大”已完全取代“三欧”,成为百货渠道整体业绩的主要来源。

除了销售额及销量迎来双增长,高端品牌在各大百货、购物中心的开柜速度也在加快。根据GFK数据,今年上半年,在全国814个商场中,化妆品高端品牌柜台数共有3981个,同比增长2.2%,这也是所有化妆品品牌档次中,*一个柜台数呈增长状态的品牌档次。

综合销售额的相关数据,可以看到,在高端品牌柜台数仅仅比中端品牌多出33个的情况下,高端品牌的销售额(220.49亿元)却是中端品牌销售额(21.05亿元)的10倍有余。由此可见,在极其注重坪效的百货渠道,经营状况不好自然会加速闭柜,留给中低端美妆品牌的空间越来越有限。

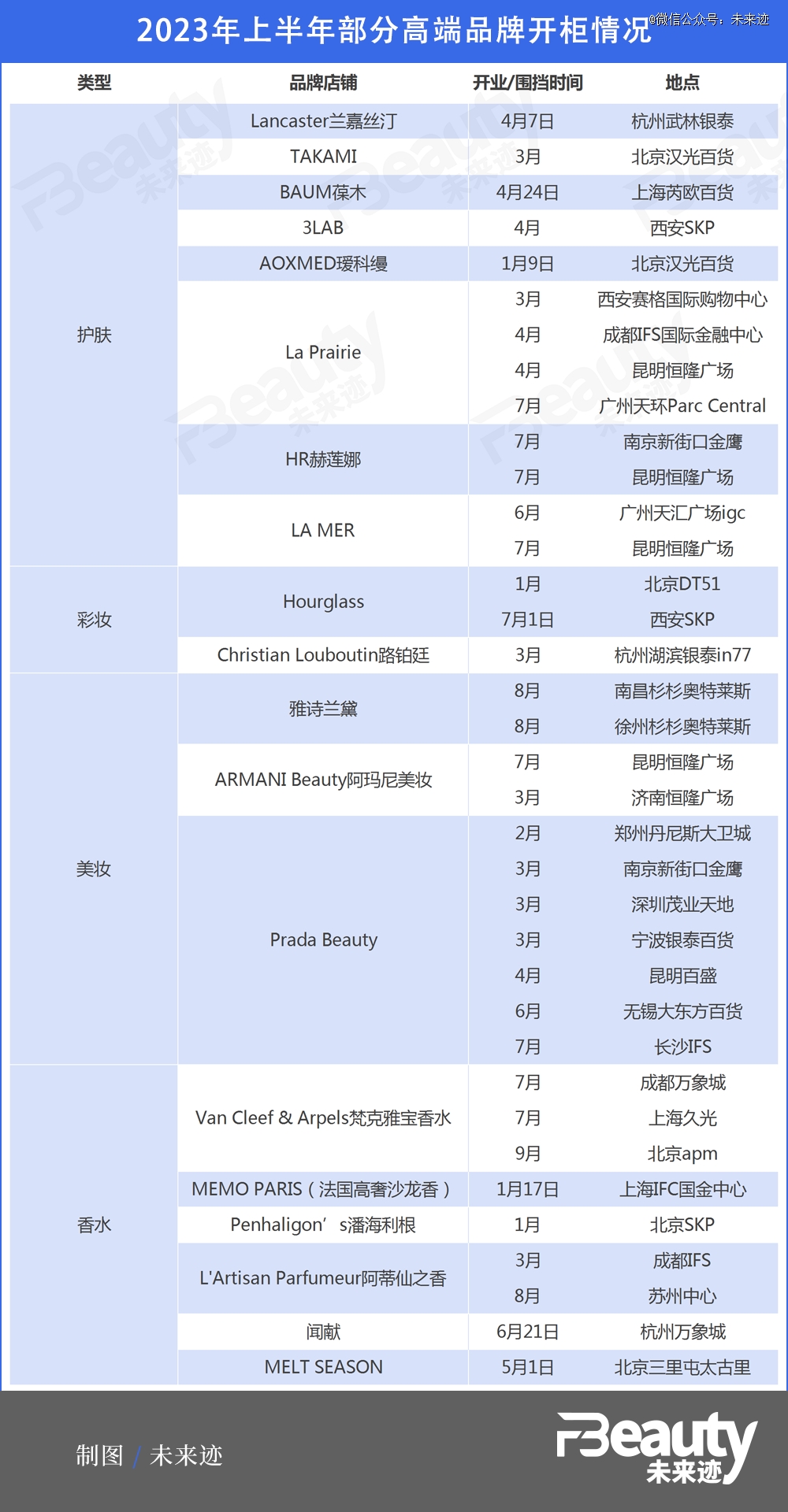

伴随着百货进一步面向高端的调整升级与高奢品牌的网点下沉,La Prairie、赫莲娜、LA MER等品牌因更高级的形象和更精准的受众层级在线下渠道的话语权变得更强。

“我们在今年上半年已经关停了一些小品牌,”华北一高端百货化妆品运营经理告诉《FBeauty 未来迹》,其所在的商场下半年也会进行一些品牌调整,并考虑引进一些高端品牌。她表示,目前该商场的生意已经恢复至疫情前的95%左右,且客单量及新客数都处于上升状态。

《FBeauty 未来迹》整理发现,上半年赫莲娜、LA MER等高端护肤品牌都有开柜动作,且Prada、阿玛尼、梵克雅宝等高奢品牌也针对美妆线进行开柜。其中,Prada 美妆的开柜速度最快。

上述全国连锁型购物中心华南采购负责人推测,这可能是因为欧莱雅内部对于欧珑Atelier Cologne和Prada这两个品牌进行的一些渠道资源置换调整。据了解,在今年上半年,欧珑因业绩等原因,已经关闭了上海来福士广场、杭州武林银泰、杭州万象城等专柜。

“整体看,上半年进驻线下开柜的品牌资源其实比较少,欧莱雅、LVMH等大集团旗下品牌动作相对多一些,香水比较热门。”上述负责人补充道。《FBeauty未来迹》统计发现,上半年,已经有接近20个国内外香氛品牌在北京、上海、深圳、杭州、南京和郑州等一线和新一线城市开设线下店。

线下掀起“功效热”

大牌从促销转向比拼服务

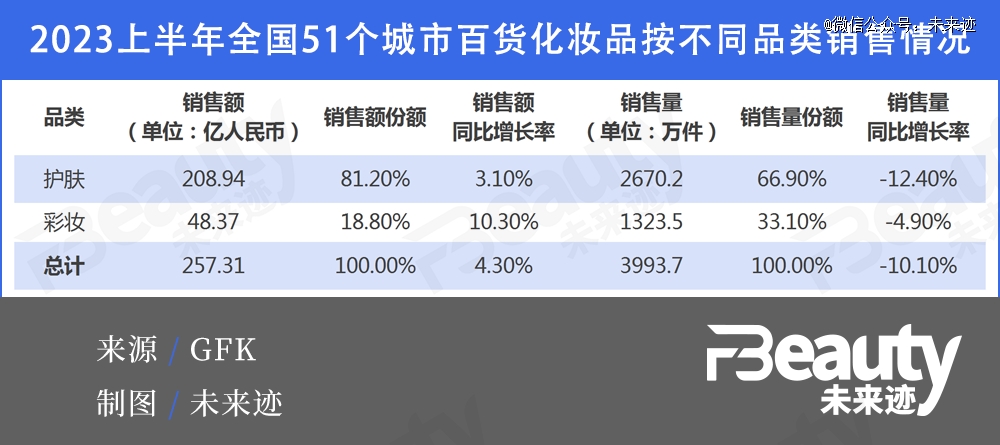

具体到品类看,护肤依然是带动百货购物中心化妆品业绩的王牌品类。

按不同品类来看,今年上半年全国51个城市百货化妆品销售情况中,护肤销售额占比超八成,达208.94亿人民币,同比增长3.1%。彩妆取得两位增长,销售额同比增长率达10.3%,占有份额18.8%。

值得注意的是,护肤与彩妆的销量都处于同比下降的趋势,其中护肤同比销量更是下滑12.4%,结合销售额的上升情况,能在一定程度上推算出化妆品单价有所上升,这也是高端品牌销售占百货渠道主导的一个侧面反映。

“我们店里经营的彩妆品类快要超过20%了,生意明显好转。”上述华北高端百货化妆品运营经理表示,其店内的阿玛尼等有高奢背景的彩妆销售情况都比较好。

对此,华东某购物中心高管向《FBeauty 未来迹》分析认为,彩妆的回暖其实基于许多品牌在去年就调整了品牌策略,疫情前很多品牌都是“一支口红打天下”。疫情之后,关注到消费者戴口罩的情况,品牌这两年其实更加侧重于底妆,类似于妆前乳、粉底、气垫等。她表示,相较于眼影、腮红等,底妆的价格更高,且更讲求功效,因此品牌这两年都在不断推出或更新底妆产品。

不过,另一位全国连锁型购物中心采购负责人则持不同看法,她认为彩妆销售额的上升本质上还只是“回暖”,因为彩妆受前几年的疫情影响太大了,如今实现一定程度的上升也属于正常现象,在其系统中还未能回到2019年的状态。

相对于彩妆品类回暖的“争议”,护肤品的高功效市场价值有目共睹。

数据显示,满足抗皱活肤这一功效需求的护肤品销售额高达153.12亿元,且是所有护肤品类中增长最快的功效类型,销售额同比增长7.1%,销售额份额占据73.3%。而保湿滋润、清爽控油等功效较为温和、中性的护肤品销售额都呈下滑状态。

伴随着消费者整体护肤知识水平的提升,各大高端品牌也尤其注重在产品推广中强调成分和功效,科学传播成为营销的重要内容。如雅诗兰黛推出的全新产品「SOS闪修精华」,将当家产品“小棕瓶”长久以来主打的“夜间修护”概念延伸到“敏感肌修护”市场;兰蔻最新推出的「菁纯流云霜」,蕴含“高浓度抗老活性”成分,主打玫瑰凝萃协同玻色因,从根源激活细胞活性,促生胶原蛋白;海蓝之谜新款精华面霜「奇迹云绒霜」,延续经典款的活性精萃Miracle Broth的同时,添加了玻尿酸胜肽+胶原六肽+祛皱肽三重胜肽。

走进商场化妆品区,可以发现许多专柜都突出宣传产品的功效。如雅诗兰黛新产品「SOS闪修精华」陈列台,就将“修护、年轻、淡纹”的字样重点标出;修丽可色修精华海报更是将“直击泛红成因”的字样标到*;赫莲娜新款黑绷带眼霜将功效以“上提拉+13%、中抚纹+12%、下紧实+21%”的方式直观呈现;科颜氏更是将产品按“抗氧抗老、防晒修护、淡纹紧致”等不同功效进行陈列。

上下滑动查看

《FBeauty 未来迹》在各专柜实地体验发现,推销人员在为顾客介绍产品时,会优先将产品的优势功效成分讲给顾客,并将产品在多长时间能取得效果、效果能达到什么程度一一介绍清楚。一些BA甚至将明星成分的浓度含量与竞品对比作为推销的话术。

除了打出“功效牌”,美妆在线下这个更有体验价值的场景中,也在挖掘有温度的服务带来的新价值。不断增多的美容坊就是体现。

近年来,LA MER、修丽可、CPB等高奢美妆都在加码美容坊,不少品牌更是在开柜时就要求开设美容坊。上述华东购物中心高管表示,早在2008年的时候,LA MER在全国没有多少店的时候,就对入驻商场提出必须给出条件开设美容坊的要求。如今,品牌对这方面的要求也越来越高,当初可能10平方米、两张床就够了,现在可能就必须要有15-20平方米,因为消费者护理的需求也变得更旺盛。

对此,华北某高端百货化妆品运营经理深有感受,她表示,自今年春节以来,店内的美容坊基本处于满床状态,因为疫情管控结束之后,大家对于线下护肤体验方面的需求越来越大。与此同时,这类服务也能满足消费者的一些社交需求。因此,她所工作的店内今年还给一些品牌增开了美容坊,并考虑为品牌提供多一些的空间去开设美容坊。

据了解,早在2020年,银泰百货就启动了美容坊扩容计划,其中包含银泰百货杭州武林店、银泰百货杭州西湖店、银泰百货宁波天一店、合肥银泰中心、西安开元钟楼店这家五店。2021年,银泰百货全国门店累计增加20多间美容坊,美容坊总数将近70间。

据悉,这些美容坊大多设在商场较为安静的位置,面积通常在10-25平方米之间,有半开或全封闭这种形式,主要营造安静、高端、私密的环境。对于美容坊的消费,不同商场及不同品牌设有不同机制,例如有的商场顾客凭品牌消费积分,就能享受这项会员权益。

不同品牌的美容坊护理服务,在项目上也有所不同。例如,LA MER会根据顾客的需求配置不同的手法和产品;希思黎则配备美容坊*的按摩精油;赫莲娜90分钟的黑珍珠护理使用独有的微电流仪器;资生堂美容坊则配备了皮肤检测仪,根据顾客的肤质匹配产品,还提供美容坊*面膜。

许多品牌是需要消费者达到一定的品牌会员等级,才能进行免费的美容坊服务体验,例如雅诗兰黛的金钻会员每个月可获得一次免费的白金焕肤1对1专柜美容服务,级别更高的黑钻会员则可享用两次,且该服务仅限会员本人出席体验。目前,大部分品牌美容坊都仅对品牌会员开放,所以想要体验相关服务的消费者,就必须满足一定消费门槛成为会员才能使用。

上述全国连锁型购物中心采购负责人表示,美容坊估计能带动品牌30%左右的销售额。这一方式既能刺激消费者购买欲望,培养用户粘性,还提升了消费者的品牌忠诚度。

不过,美容坊在某种程度上也是品牌实力和商场重要性的象征。该负责人表示,品牌并非在每个商场都设有美容坊,因为这在雇佣专业美容人员、购买设备等方面是一笔不小的投入,所以品牌往往会选择运营情况较好的商场去投入美容坊。

会员资产是核心

百货与品牌运营“双向奔赴”

在线上流量成本高企的背景下,能更好彰显品牌形象并提供有温度服务的线下百货专柜在今年更受品牌重视。与此同时,商场也在加速运营“内功”打造,其对于会员资产的维护,对于品牌尤其是高端品牌的价值巨大,在用户运营上实现“双向奔赴”。

“相较于其它渠道,我们*的优势就是我们的会员基础。”上述华北高端百货化妆品运营经理表示,近年来,他们的“会员盘子”也在不断更新,商场也非常注重开展丰富的会员精细化活动。

另一华东购物中心高管也表示,百货没有强大的会员基础是难于承接各大高端品牌的,而高端品牌导入这一类拥有强大会员基础的百货、购物中心也是比较保险。她透露,现在许多百货、购物中心的会员机制都非常完善,例如,它会要求会员在化妆品区域的消费频次一年达到一定数量,这对于入驻品牌的消费带动作用是非常大的。

事实上,商场与品牌在联动会员资产这一块,都在往精细化运营方向走。

一方面,商场会员能够拉动品牌销售。

大部分百货、购物中心成为其高端会员的条件,都需要满足一定额度的消费,如成为银泰中心in01的黑金卡会员,需要满足当日累计消费15万元,或当年累计消费30万元的条件。这一方式在为商场筛选高消费用户的同时,还能培养会员长期消费的习惯,这对入驻品牌的销售带动意义是巨大的。

与此同时,商场也会对会员提供一些权益,基础权益主要满足生活购物便利,包括停车、打车、改衣、私人导购与购物优惠等;增值权益贴近更定制化的需求,比如VIP室的免费使用和限量款、新款发售的预览特权或活动邀请。

在其中,高端品牌毫无疑问可以与商场进行限量款、新款发售等方面的合作,间接培养高质量用户群。

而商场与品牌也会在节假日活动进行一些联动,实现共赢。有华南百货高层透露,在思路对齐之下,与品牌联动策划活动效果非常好,往往都能实现三位数的增长。

许多商场也已在实践中,例如,成都王府井百货,针对七夕与美妆区开展了系列联动:会员可持卡购买美妆代金券,如900元团1000元;推出积分兑礼金券,如商场会员可以10000积分兑换SK-II专业肌肤测试和神仙水、面霜小样等。而成都SKP七夕活动中,也针对商场会员推出了朵梵美容坊体验服务等。

对于品牌的重要新品活动等,商场也会进行联动宣传,如北京SKP官方微信公众号,就在近期发布了「莱珀妮全新鱼子精华面霜」全球首发的相关推广信息,并针对该新品提供专柜限时礼遇。

另一方面,品牌会员也会帮商场进行“引流”。

如前文所说,许多品牌是会员消费达到一定门槛才能进商场体验美容坊服务,而这类消费者事实上也是商场需要的消费人群。

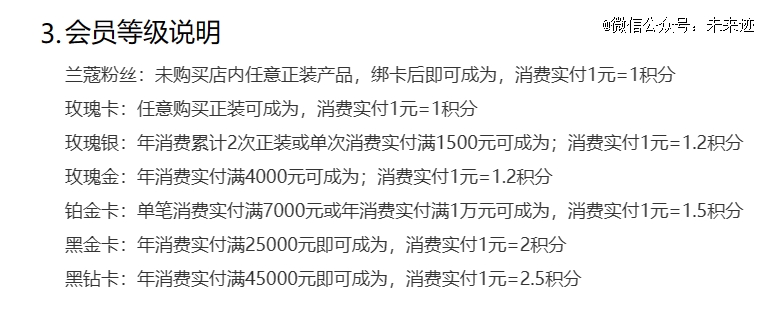

品牌会员和商场会员一样,也是设有门槛的,如兰蔻会员,要想成为最高等级的黑钻卡会员,年消费必须实付满45000元。在大部分品牌实现线下线上“会员通”的情况下,品牌会员在线下就近进行消费和体验的同时,能带动商场人流,且有机率转化为商场的会员。

截图自兰蔻官网

华北某高端百货化妆品运营经理表示,这几年,商场和品牌其实都在让利给消费者,包括品牌的赠品、资源的投入,其本质都是为了更好地稳固和更新“会员盘”。

值得一提的是,在这种对用户运营的“双向奔赴”过程中,商业体和化妆品品牌也更冷静地迎来双选期。

“经过三年疫情,其实每个品牌都在慢慢明确自己需要侧重的渠道,比如有的品牌就是在线上做得特别好,而有的品牌也发现他们的优势就是在线下。”上述华北某高端百货化妆品运营经理表示,商场在做选择的同时,品牌也在做选择。

“在商场本身销售额已经达到一定体量时,再想引入新的高化品牌其实并不难。”上述华东购物中心高管表示,传统百货其实难的是想引入一些小众高端品牌。在大部分商场都在努力把高端品牌做全的同时,如何进行差异化的错位竞争,也成为了商场们新的思考重点。

上述华东购物中心高管以Diptyque这类小众高端香水品牌的招商为例,商场如何给到小众品牌来开店的理由是新课题。目前情况看,可能只有北京SKP、武林银泰这类实力强劲的大型百货购物中心才能做到。

另一全国连锁型购物中心华南采购负责人也表示,针对差异化布局,商场其实有考虑往两个方向走,*类是小众香水,第二类是国货,都想将其做成规模化,但是很明显,一些品牌并没有准备好。她表示:“这类品牌很多都认为,做线下*个是投入太高,第二个是生意转化得没有线上快,且不是所有品牌都有实力去投入线下。”

但无论如何,做好高端品牌,线下一定是绕不开重要渠道之一。欧莱雅中国副总裁及高档化妆品部总经理马晓宇,曾在一次访谈中提到:“兰蔻的根始终在线下。客人在哪里,我们就去哪里做生意。”

不论是独有的体验服务,还是会员资产的融通转化,甚至是品牌的形象展示、市场地位的体现,百货及购物中心对高端品牌具有不可替代的重要意义。如今,在高端品牌撑起百货及购物中心的销售大盘的情况下,百货购物中心们更离不开高端品牌,也愿意拿出资源精耕细作化妆品业务。这种“双向奔赴”之下,两者的协同合力正成为影响美妆市场迭代升级的一股关键力量。