1990年初春,京都大学的樱花还未盛开。

本庶佑匆忙赶往医学部,他不知道身边千千万万人的上升空间即将闭合,一个国家可以停滞达到30年之久。

当年3月27日,日本央行发出《控制不动产融资总量的通知》,成为泡沫经济崩溃的导火索。这是事后才知道的,当时大部分日本人对命运的急遽转变还浑然不觉。

置身于时代风暴之外,本庶佑2年后在实验室发现T细胞抑制受体PD-1,后来与小野制药共同开发出*PD-1抑制剂——纳武利尤单抗,并于2014年在日本首次获批上市。

本庶佑以一己之力至少影响到中国10家以上创新药企的命运,其中一家是恒瑞医药。

命运的齿轮开始转动,中国的医药大厂将面临怎样的压力测试?未来穿越周期的成长线索有哪些?

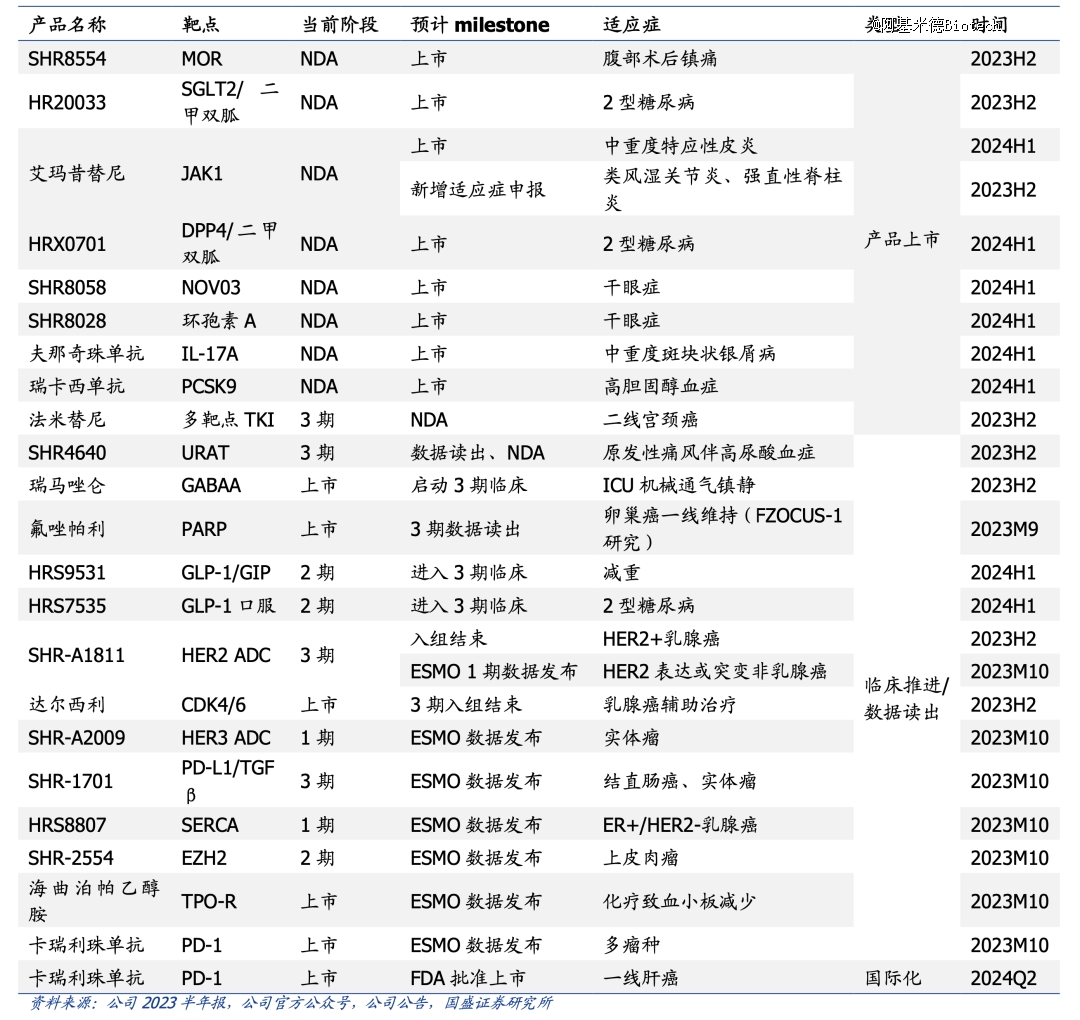

恒瑞医药NDA阶段产品

01

恒瑞医药

2023年8月18日傍晚,恒瑞医药发布中报,一个奇怪的现象是,大部人*时间围观的不是PD-1商业化进展,或创新药收入占比,而是销售费用有没有下降?

2023H1恒瑞销售费用率为32.9%,2022年为34.5%,2021年为36.2%,已经连续3年下降,你们还不满意吗?

面对医药领域反腐局势,恒瑞表示“将一如既往严守合规底线,加强组织建设,完善制度流程,高标准、严要求、全方位打造合规文化,促进公司健康可持续发展。“

预计恒瑞销售费用率将压缩到30%以下。

然而,对恒瑞的发展最重要线索是,公司首度承诺“坚决筛选淘汰低竞争力的me-too产品,力争使First-in-class及Best-in-class的高质量、差异化产品成为未来研发主体。”

第二轮转型正式开启,逐步走出Fast-follow的局限,整体管线质量的提升值得期待。

2023H1研发投入30.58亿元,同比增长5.1%,占营收比重高达27.4%。在新分子类型方面,已有 8 个新型、具有差异化的 ADC 分子成功获批临床,抗 HER2 ADC 产品 SHR-A1811 快速进入临床Ⅲ期研究阶段;2 个 PROTAC 分子已处于临床研究阶段;PD-L1/TGFβ 双抗SHR1701快速推进多项临床Ⅲ期研究,新一代 TIGIT/PVRIG 融合蛋白已顺利开展临床研究,还有 10多个双/多抗在研。

5款GLP-1类药物进入临床开发阶段,处于国内减重降糖赛道*阵营,包括GLP-1RA诺利糖肽(减重3期)、胰岛素/GLP-1复方HR17031(糖尿病2期)、口服GLP-1 HRS-7535(糖尿病2期)、GLP-1/GIP HRS9531(糖尿病、肥胖2期)、GLP-1/GCCR SHR-1816(糖尿病1期)。

恒瑞现有13款自研创新药、2款引入创新药获批,10款新药处于审评阶段,包括PCSK9药物(高胆固醇血症)、JAK1抑制剂(特应性皮炎)、IL-17A药物(银屑病)、环孢素A(干眼病)、NOVO3(干眼病)、HRX0701(糖尿病)。下半年催化剂,包括创新药SHR8554(MOR)、HR20033(SGLT2/二甲双胍)有望首次获批,法米替尼有望提交上市申请,艾玛昔替尼(JAK1)有望提交sNDA,SHR4640(URAT)、氟唑帕利卵巢癌一线维持治疗有望迎来III期临床数据读出。

*轮转型基本成功,已经走出集采阴影。2023H1创新药收入49.62 亿元(含税),占营收比重44.4%,对比2022年创新药收入86.13亿元(含税)占营收比重40.5%有所提升。2023H1仿制药收入基本持平,第二批集采涉及产品注射用紫杉醇(白蛋白结合型)、醋酸阿比特龙片销售额同比减少 5.23亿元,第七批集采涉及产品销售额同比减少5.78亿元,但无碍大局。

恒瑞2023Q2营收56.76亿元,同比增长19.5%,环比增长3.4%;净利润10.69亿元,同比增长21.2%,环比下降13.7%,主要原因是诊疗稳定后多款新上市创新药品种进行学术推广活动,投入销售费用增加(2023Q1为16.70亿元,Q2为20.09亿元)。

恒瑞即将面临两大压力测试。

平稳复苏的趋势可能被暂时打断,预计2023Q3业绩将会出现波动。

*国际多中心Ⅲ期临床研究——卡瑞利珠单抗联合阿帕替尼治疗晚期肝癌国际多中心Ⅲ期研究已达到主要研究终点,美国FDA 已正式受理卡瑞利珠单抗的 BLA。对获批前景保持审慎,目前恒瑞国际化仍以license-out海外权益获得首付款为主,自建商业化还需长时间铺垫。

恒瑞医药未来1年里程碑事件预计

02

华东医药

华东医药的特点是自我调整能力*,在快速的动态修正中,几乎没有固定的缺点。

把每一个上市产品价值*化,把不起眼的产品做成爆款,这是一种长期主义的能力,虽然在某些时期可能被视为缺点。2023H1,华东医药销售费用同比增长1.7%,远低于营收增速(12.0%),占营收比重为15.1%,并不算突出。

华东医药认为经过反腐和规范治理之后,医院的药品市场格局将会得到重塑,临床效果明确、产品力突出的优质仿制药及能够满足临床需求的创新药,都会获得长期受益。

华东医药2023Q2净利润6.79亿元,同比增长6.7%,历年Q2净利润都是环比下降,属于正常现象。扣除股权激励费用及参控股研发机构等损益影响,2023H1净利润16.56 亿元,同比增长20.6%。实现 2020 年以来半年度营收和净利润首次恢复双位数增长。

华东医药也处于减重降糖赛道*阵营。围绕GLP-1靶点密集布局,利拉鲁肽肥胖适应症于2023年6月获批上市,司美格鲁肽和德谷胰岛素目前均已完成I期临床并达到等效性研究终点,Ⅲ期临床研究工作已启动。GLP-1还布局有双靶点(HDM1005)、三靶点(DR10624)、小分子激动剂(HDM1002)。

医美业务2023H1营业收入12.24 亿元(剔除内部抵消因素),同比增长 36.4%,验证高端消费受周期影响小及医美行业的成瘾依赖性。其中全资子公司英国 Sinclair销售收入7629万英镑(约 6.69 亿元人民币),同比增长 26.07%,实现 EBITDA 1260 万英镑,实现经营性盈利;国内医美收入5.16 亿元,同比增长90.7%,领跑再生医美市场。

少女针(伊妍仕S型)维持强劲增长,全年有望实现收入10亿元,与爱美客濡白天使一起验证再生类医美产品的高景气。对比玻尿酸,再生类医美产品的维持时间更长,具有自然抗衰效果,可完全被人体降解,成为消费热点。国内再生类医美产品获批产品仅有三款,包括爱美客的濡白天使、华东医药的伊妍仕、长春圣博玛的艾维岚。

多个注射类产品临床进展顺利,其中高端玻尿酸MaiLiExtreme有望于2024年Q3提请注册、伊妍仕M型(较现有S型更长效)有望于2024年底提请注册。

华东医药既有严肃医疗也有医美消费,既有传统医药商业、原料药业务,也有ADC和CAR-T 的多维度管线布局,足以穿越迷雾。

03

片仔癀

有一种药企,既不用创新,也不用营销,这到底是一种*模式,还是作弊模式?

片仔癀2023H1销售费用同比下降12.7%,销售费用率仅为4.8%,体现出品牌中药的强势。研发费率为2.3%,也没有创新压力。

片仔癀2023Q2净利润7.71亿元,同比增长23.4%,营收24.16亿元,同比增长16.5%,稳如老狗。5月提价效应(片仔癀锭剂零售价格由590 元/粒上调至 760 元/粒)还未体现在业绩中,下半年还有后劲。

2023H1核心业务肝病用药(主要为片仔癀单品)营收同比增长14.3%,毛利率减少2.78个百分点,面对原材料大幅涨价的压力。

有投资者说毛利率80%是片仔癀单品的生命线,不能长期跌破,这不是通过提价顺利化解了吗?

提价反而可维护市场稳定,片仔癀单品2023年收入增速有望达30%。

心脑血管用药(主要为安宫牛黄丸)2023H1收入2亿元,同比增长59%。片仔癀牌安宫牛黄丸精选麝香、牛黄,遵循古法炮制与金箔包衣传统工艺制成,体培牛黄规格已上市,与现有双天然品规形成补充,可望维持高增长。

似乎没有烦恼,但片仔癀仍有一劫要渡。2023H1化妆品业务收入2.73亿元,同比下降21.9%,2022H2为2.85亿元,2022H1为3.50亿元,连续下滑。选择两膏(皇后牌片仔癀珍珠膏、御容臻致珍珠膏)、两霜(片仔癀牌雪肌无瑕润白雪融霜、皇后牌片仔癀珍珠霜)作为新增长点,但打造爆款谈何容易。

国内化妆品行业极度内卷,片仔癀掂量一下,自己有多少互联网基因和电商基因,或者离开老祖宗,自己到底有没有商业基因?

开拓新领域失利,可能是小烦恼,片仔癀化妆品紧锣密鼓准备上市,正在梳理IPO 尽职调查问题。