8月16日美股盘前,京东发布了2023年二季度财报。

财报显示,京东在23Q2实现收入2879亿元,同比增长7.6%;利润方面,京东同期的Non-GAAP经调整的归属普通股东的净利润录得86亿元,收入与利润均大幅超出市场预期。

随着二季度线上消费整体的显著复苏,行业景气度明显回升,与自身持续的业务结构优化,尤其是不断在加强供应链能力,是支撑京东在本季度实现业绩增长超预期的关键。

尽管京东的业绩表现亮眼,但受制于当下市场对消费行业的预期,加之美股大盘在近几个交易日连续调整的趋势也未有改善,京东美股股价在财报发布次日报收34.88美元/股,日内下跌3%。

展望未来,即便在经济弱复苏的背景下,新一轮的电商洗牌依然在持续,竞争烈度进一步加剧,京东通过“百亿补贴”、“春晓计划”等新的改革举措,为其业绩与经营带来了颇多积极的变化。

那么,京东在本季度的业绩增长都有哪些看点?京东的改革又将如何影响公司未来的业绩?中短期内京东是否存在明显的投资机会?

财报综述

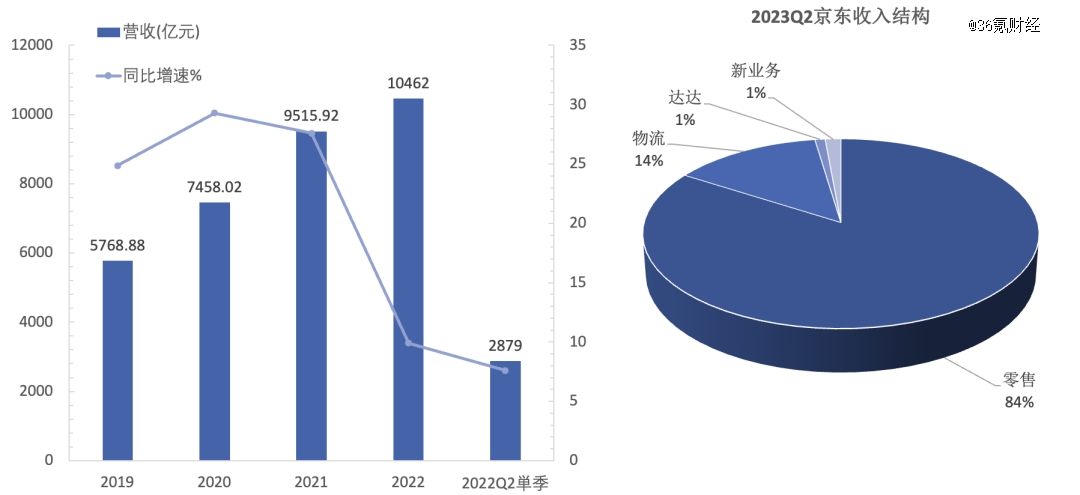

2023年二季度,京东实现营业收入2879亿元,同比增长7.6%,本季收入高于彭博一致预期的2791亿元。得益于线上消费在23Q2的显著复苏,京东整体的收入增长相比于今年Q1有明显加速。

收入结构方面,京东的收入按业务类型可划分为商品收入(1p)与服务收入(3p)。在本季度,京东实现商品收入2339亿元,同比增长3.5%;同期服务收入录得541亿元,同比增长30.1%。

根据业务板块,京东的收入主要来自于京东零售、京东物流、达达和新业务这四大业务板块。其中,京东零售在23Q2实现收入2533亿元,收入占比84%;京东物流同期收入410亿元,收入占比14%;达达同期收入28亿元,收入占比1%;新业务同期收入43.16亿元,收入占比1.5%。

从趋势来看,京东在近年来的收入结构总体上保持稳定,零售业务一直都是公司的支柱业务。本季度内,京东业务结构上的一大边际变化,是服务收入增长迅猛,可以说这是京东打通1p和3p后的新业态,当然也包含了一定的低基数因素。

图:京东的营收情况与单季度营收结构

图:京东的营收情况与单季度营收结构

资料来源:wind、公司财报、36氪

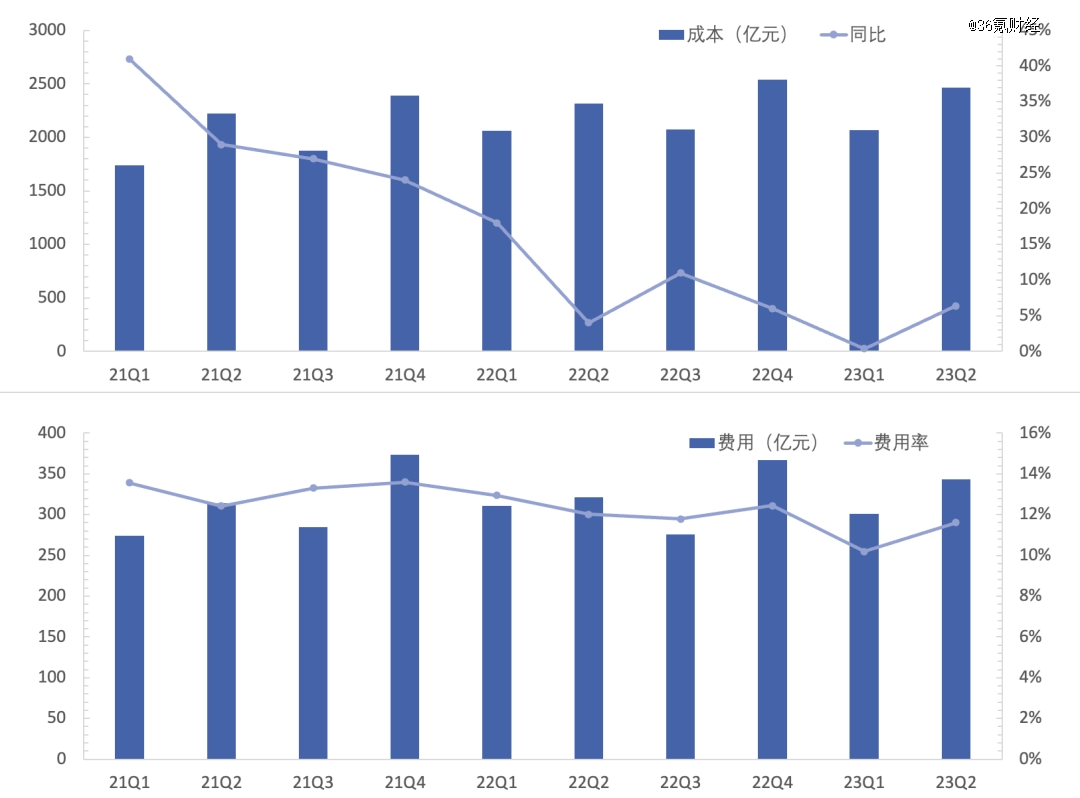

成本方面,京东在23Q2的营业成本支出了2465亿元,同比增长6.4%。费用方面,本季度京东在各项费用支出均有不同程度增长的情况下,费用支出合计343亿元,同比增长7%,费用率为12%。财务数据显示,成本与费用在本季度的增长相比之前有所抬头。

在结构方面,同期履约开支(采购、仓储、配送、客户服务及支付处理开支)为167亿元,同比增长2.3%;营销费用支出了111亿元,同比增长16.7%;研发费用支出录得41亿元,同比增长1.1%;一般行政开支24亿元,同比1增长.5%。

图:京东的成本及费用支出情况

图:京东的成本及费用支出情况

资料来源:wind、公司财报、36氪

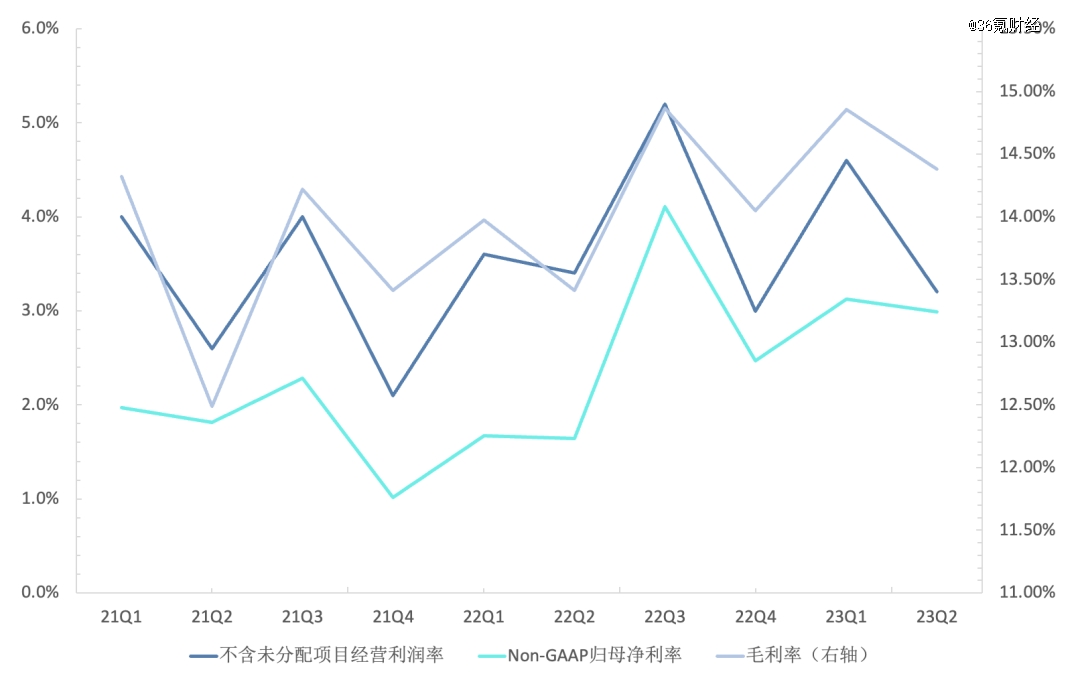

利润方面,京东在23Q2实现毛利润414亿元,同期毛利率为14.4%。毛利率与上一季度变化不大,毛利率中枢整体的小幅上移,主要是由部分门店1p改3p和收缩亏损业务共同驱动。

京东在本季度实现经营利润83亿元,同比增长118.4%;同期实现Non-GAAP经调整的归属股东净利润86亿元,同比增长32.3%,Non-GAAP归母净利率2.99%,利润与增长均大超市场预期。

图:京东的利润情况

图:京东的利润情况

资料来源:wind、公司财报、36氪

总的来看,当降本增效的边际效应不再显著,京东在本季度利润增长的核心动能主要来自于业务规模的增长。同时,也反映出京东的战略决策紧跟宏观形势的变化,在原本降本增效的框架下,京东适时地匹配了更高的销售费用,以应对线上消费在二季度明显回暖。

展望下半年,市场目前对经济预期仍存在较大的分歧,消费大盘未来依然具有一定的不确定性。由于Q3缺乏大的购物节庇佑,而且Q3是传统的消费淡季,投资者应对京东的Q3业绩不必抱以过高预期,而且在“百亿补贴”的对冲下与供应链能力的保障下,有望在一定程度上熨平Q3业绩增长的波动,Q4的业绩增长则相对更加确定。

财报要点解读

| 京东零售:消费电子依旧是公司业绩增长的核心动能

本季度,京东零售业务收入录得2532.8亿元,同比增长4.9%。23Q1时,由于疫情的影响存在一定惯性,经济又处于复苏的开端,京东零售收入在彼时出现了短暂的负增长;随着23Q2线上消费的显著复苏,京东零售业务亦因此而受益,并在618购物节的助力下,其收入同比在本季度迅速回正。

图:京东零售业务营收情况

图:京东零售业务营收情况

资料来源:wind,36氪

从构成上来看,京东零售主要包括了中国的自营业务(1p)、平台业务和广告服务。京东自营在本季度的收入为2339亿元,同比增长3.5%;其中,电子产品及家用电器商品实现收入1521.31亿元,同比增长11.36%;日用百货商品实现收入817.24亿元,同比减少8.59%。平台及广告服务实现收入225.09亿元,同比增长8.52%。

京东零售在23Q2有两大亮点,其一是消费电子类商品增长强劲,是实现公司收入超预期的重要支撑;其二是平台业务和广告服务收入同样增长迅猛,一定程度上显示出打通1p和3p后的改革成果。

作为京东的核心优势,消费电子类商品在零售业务中一直占据主导位置。今年以来,受经济弱复苏的拖累,我国消费电子大盘增长羸弱,同时还有自身高基数的扰动,京东消费电子品类的销售依然实现了远超大盘的增长。

论及原因,是京东在电商与消费电子零售行业的*地位起到了决定性作用。*地位的确立,除了京东品牌的号召力外,还包括京东对供应链的持续优化,以及一系列*行业的服务举措所带来的优质购物体验。

从盈利方面来看,京东零售业务23Q2不含未分配项目的经营利润率为3.2%,同比降低了0.2pct。利润率的微幅下滑显示了补贴竞争对于公司盈利能力的负面影响相对可控,市场不必对“百亿补贴”过度担忧。

京东在本季度内继续推进升级产品矩阵的结构改革,通过线上持续引入高端奢侈品牌,线下搭建零售实体店,来丰富其零售生态。线上方面,本季度意大利奢侈品时尚品牌Bottega Veneta和Missoni入驻京东,美妆方面,希思黎、修丽可等官方旗舰店在京东开业,同时梅森马吉拉、Byredo、Farmacy、Aesop等品牌全面入驻京东,进一步提升了京东高端美妆品牌矩阵。

线下方面,东莞及昆明京东Mall开业,同时11座城市的13家京东城市旗舰店相继开业。此外,京东家电专卖店在下沉市场新开724家门店。

总的来说,京东零售作为京东的支柱板块,通过线上线下齐发力,以期实现同频共振,带动业绩增长。展望下半年,经济复苏预计依旧偏弱,线下下沉市场的家电专卖店有望受益于“家电下乡”政策,成为特殊历史时期内驱动零售板块业绩增长的一大看点。而引入时尚、美妆高端品牌的贡献在现阶段主要在于提升京东的品牌价值,对业绩的实际拉动作用预计相对有限。

| 京东物流:营收增长小幅放缓,盈利能力大幅改善

本季度,京东物流业务实现收入410.33亿元,同比增长31.2%。增幅亮眼一方面是源于低基数的影响,去年同期德邦业务尚未并入表中;另一方面是因为23Q2线上消费强劲复苏对快递物流行业的拉动。从京东物流收入增长的变动趋势来看,同比增速相比Q1小幅放缓,也是受到了经济大环境的影响。

图:京东物流业务营收情况

图:京东物流业务营收情况

资料来源:wind,36氪

盈利能力方面,23Q2京东物流实现营业利润5.1亿元,同比扭亏;同期物流业务经调整后的营业利润录得8.25亿元,同比增长287.8%。京东物流的利润占比虽然不高,但是短期内的爆发式增长还是可以对公司整体的业绩增长贡献一定的边际力量。

报告期内,京东物流持续推进基础设施建设,提升仓储能力的同时,实现稳定提供更快、更好的物流服务。今年4月,京东航空北京至深圳货运航线正式开通,多个核心城市可实现“夕发朝至”;6月,京东物流昆山亚洲一号智能产业园“昆山亚一”2期正式投入使用,分拣包裹量已处世界*水平,有效缓解了各大购物节的物流压力。

值得注意的是,京东物流在4月正式发布供应链碳管理平台,以推动企业高效、低成本减碳,可见京东物流部门在展业的同时也开始担负起了减碳的社会责任。

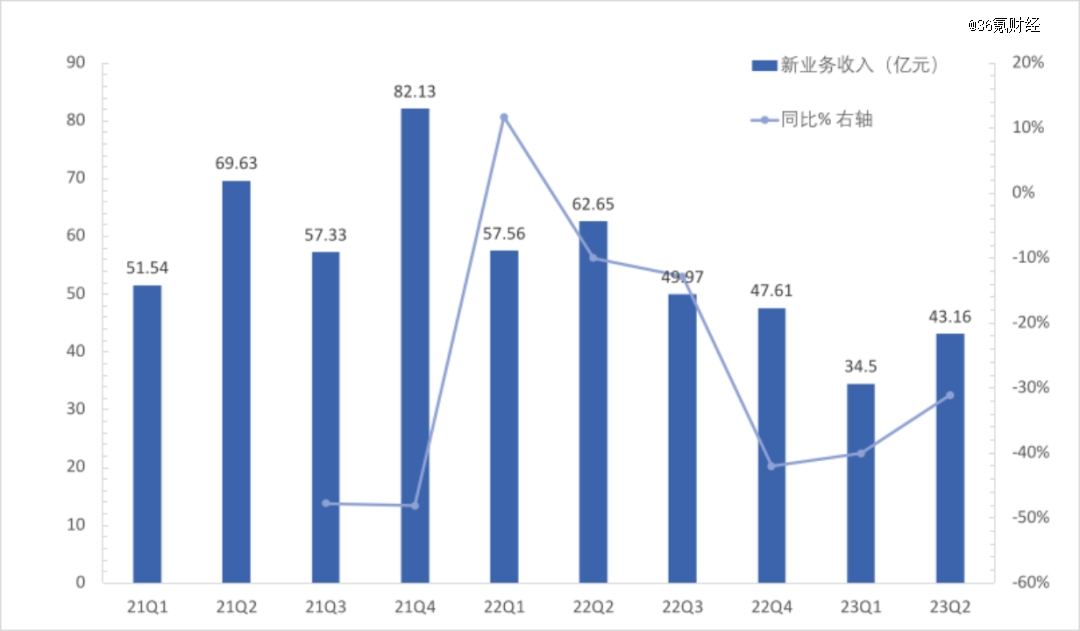

| 新业务:非核心业务在逐渐被剥离

京东新业务分部主要包括京东产发、京喜及海外业务。本季度,京东新业务收入录得43.16亿元,同比减少31.11%,相比上一季度同比减少的幅度缩窄。从收入结构的变动趋势来看,该分部的收入占比在不断下降,可见当前公司更加聚焦核心业务,同时也在进一步收缩京喜和国际业务。

图:京东新业务营收情况

图:京东新业务营收情况

资料来源:wind,36氪

盈利能力方面,新业务分部在本季度经营利润为10.61亿元,去年同期为亏损20.32亿元,实现扭亏为盈。其中,出售开发物产的经营利润为10.09亿元,是新业务分部本季最主要的利润来源。

虽然,新业务的利润增长为公司整体的利润贡献了一定增量,但是资产处置实现的利润增长,不仅不可持续,且具有极大的不确定性。同时,近几个季度陆续处置资产也再次印证了公司在聚焦核心业务的同时,新业务分部也正在逐步边缘化。

补贴是把双刃剑,带来了流量,侵蚀了利润

即便京东在23Q2的业绩增长超出了市场预期,但是这时候市场对京东的23Q2业绩存在分歧,其中偏负面的观点是认为京东在本季度的收入增长,低于同期在线消费整体的增长水平,说白了就是这部分投资者认为京东本季的业绩不差但也没有那么好,而这一观点也被部分price in了京东近期的股价里。

其实这里面存在一个结构性问题,即二季度的在线消费虽然非常强劲,但是消费电子整体(包含线上线下)的增长却相当疲软,由此可见二季度线上消费强劲主要是由非电子料产品驱动。

而京东的核心优势又在消费电子,在受到大盘拖累的情况下,京东消费电子品类的销售额同比依然超过了11%,其成长性远超大盘,这都要归功于行业*的供应链能力、履约能力,这都是京东近年来改革建设的重点,23Q2的业绩亦反映了京东的改革初见成效。

但是京东以消费电子为支柱的业务结构也决定了,在当下的宏观环境里,下半年的公司业绩存在隐忧。关键还是在于消费意愿,目前整个消费电子增长乏力,当这种增长乏力因着逆周期的缘故而持续,京东的消费电子零售就很难保持长期的高增长,独立行情的持续性并不确定。

关于京东日用百货商品销售额还在同比负增长的问题,可能包含了销售的状况,与部分门店1p改3p的影响,京东的改革对部分业务带来的短期的阵痛。但也要看到打通1p与3p后,京东加大了对商家的扶持力度,迎来了新增商家数量与服务收入的高速增长,丰富了京东的产品供给,由此构成了未来业绩增长的基础之一。

降本增效是近年来电商企业的主旋律,在逆周期的背景里,适时地通过成本控制来平滑利润波动是明智之选。虽然本季度京东费用支的增长再度抬头,其实降本增效在结构上还在延续,管理费用、研发费用都有环比微降。

随着边际效应递减的日渐显著,降本增效对业绩的帮助作用似乎也逼近极值。随着经济周期的演进,线上消费在今年二季度复苏明显,所以京东同期销售费用的大幅增长,一方面是公司紧跟宏观环境的变化,用更高的销售费用匹配当下强劲复苏的在线消费,另一方面则体现了“百亿补贴”带来的影响。

巨额补贴对电商利润的侵蚀在历史上已经上演过多次,同时“百亿补贴”作为线上消费的一个超级口号也为电商带来了丰厚的利润,补贴引流与费用侵蚀利润之间很难得出一个线性关系。但在目前的经济形势下,大量上市企业的货币资金也在创新高,对支出相当谨慎,而京东的“百亿补贴”多少有一种赌的味道,其对利润的负面影响直接可见,但是否能通过引流提升收入来对冲利润侵蚀却不那么确定。

估值方面,京东港股目前18倍的滚动PE距离历史底部位置不远,在长周期里已经具备相当的安全边际。近期京东的股价调整,既包含了市场对消费板块的预期,也是受到了港股市场自身流动性趋紧、交易价值下降的影响。

同时,宏观经济对京东的影响不可忽视。今年以来,经济整体弱复苏,同时消费也相对偏弱,京东作为国民级的电商,销售品类又以必选消费为主,这就决定了它的业绩增长与经济之间具有相当的同步性,京东在今年一季度的业绩增长明显放缓,直观体现了宏观经济对京东的影响。

所以未来,经济转暖是衡量京东投资价值的关键。当经济复苏确定时,市场目前对消费板块偏负面的预期有望得到逆转。届时,京东这个目前的估值洼地则有望率先受益,对于投资者而言,在估值修复的驱动下,存在相对确定的中短期投资机会。反之,逆周期对京东估值的压制亦将持续。