随着安斯泰来先后在中国、日本、美国、欧洲提交zolbetuximab(简称Z药)的上市申请,“明星”靶点Claudin18.2距离成药仅一步之遥。

Claudin18.2是一个极为理想的靶点,它本应隐藏在胃粘膜中,正常组织细胞表面是并不会出现这个靶点的。但在细胞癌变后,细胞表面遭到破坏,从而使肿瘤细胞表面的Claudin 18.2靶点暴露出来,进而形成高选择性的抗癌靶点。

相关数据显示,70%的胃癌患者Claudin18.2表达阳性,超过50%的胰腺癌患者Claudin18.2表达阳性,同时Claudin18.2阳性还出现在食管癌、肺癌等实体癌症中。

但就是这样一个选择性极高的靶点,却并未得到欧美大药厂的青睐,这或许是因为欧美国家胃癌发病率较低,因此对于这一潜力靶点重视度不足。与海外市场形成鲜明对比的是,胃癌在我国是发病率第二高的癌种,其他东亚国家也呈现较高的发病率,因此Claudin18.2靶点正成为一众国内创新药企争相布局的方向。

Z药虽然成为*个撞线的Claudin18.2靶点药物,但它同时也成为中国创新药企们对标的对象。Claudin18.2这个缺少欧美大药企布局的靶点,正遭遇中国药企的“围猎”。

01

疗效“围猎”

Z药是全球*款提交上市申请的Claudin18.2靶点药物,基于不俗的III期临床数据,安斯泰来向世人证明了Claudin18.2靶点的价值。

安斯泰拉之所以能够能够如此迅速的孵化Z药,本质还是凭借的资本力量。在2016年的ASCO大会上,德国公司Ganymed公布了Claudin18.2单抗IMAB362的早期临床数据,在与化疗联用的方案中,中位无进展生存期为7.9个月,中位总生存期13.2个月;明显长于仅采用化疗方案的4.8个月和8.4个月。IMAB362的惊艳表现征服了安斯泰来,后者最终豪掷14亿美元收购了Ganymed,一举拿下了这款潜力药物。

在当时,Claudin18.2靶点几乎是一片荒芜之地,Ganymed作为先行者,建立了极大的先发优势,除非Z药失败,否则它注定将成为First in class的药物。在研发速度这一点上,没有第二家企业会企图与安斯泰来竞争。

不过,尽管Z药拥有极为明显的先发优势,但它毕竟是一款基于十年前技术研发的产品,同时还是这个赛道诞生的*款产品,因此无可避免的存在不少硬伤。

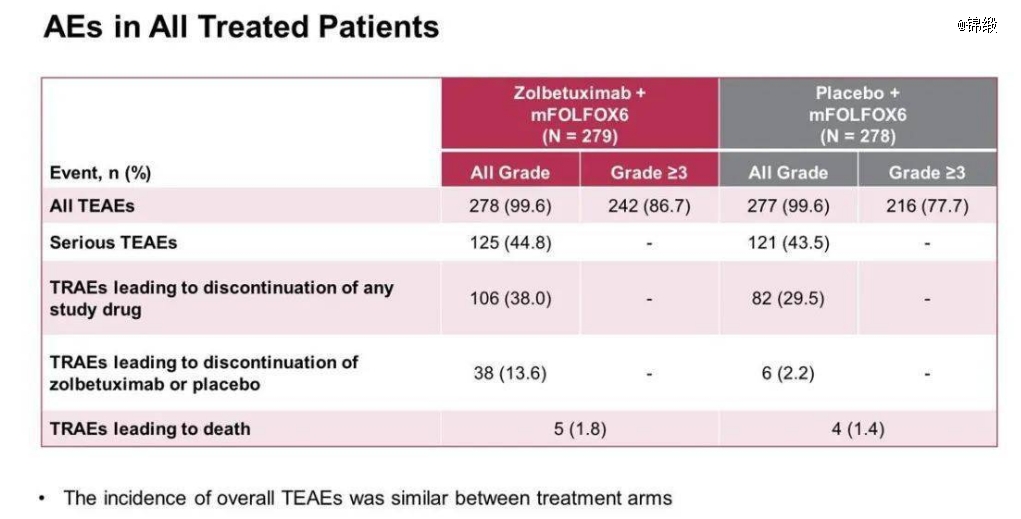

例如Z药在两项III期临床实验中,均将CLDN18.2表达水平设置为≥75%,而能够达到这样要求的患者可能只占到全部胃癌患者总数额30%左右。再比如,在不良反应方面,Z药发生率是要略高于对照组的,这也给后续药物研发留下不少进步的空间。

图:SPOTLIGHT试验中的不良率

图:SPOTLIGHT试验中的不良率

针对Z药的这些缺陷,已经有国内玩家做出了针对性的布局。

创胜集团的TST001是全球研发进度第二快的CLDN18.2药物。仅从目前数据观测,TST001似乎作为一款Me better药物正在冉冉升起。可投资者也不要忘了,目前TST001仅完成了小规模的II期临床试验,而越是后期临床失败的风险也就越大,因此在没有完成大规模临床之前是不应该过分追捧。

除对Z药紧追不舍的TST001外,再鼎医药、奥赛康、天广实生物、石药集团、齐鲁药业等多家国内公司也均开启关于CLDN18.2单抗的早期临床,大家争得就是看谁能做出疗效更加的药物。

图:CLDN18.2单抗药物竞争格局,来源:锦缎研究院

图:CLDN18.2单抗药物竞争格局,来源:锦缎研究院

聚焦CLDN18.2单抗赛道,Z药虽然一马当先,但却并不是一款*的产品,依然存在被其他单抗药物赶超的机会。在安斯泰来身后,一众中国创新药企已经在摩拳擦掌,寄希望于更优秀的疗效去击败Z药。

02

路线“围猎”

这些年来,随着Z药一步一步的走向市场,CLDN18.2的价值正在慢慢释放。如果Z药最终成功上市,那么CLDN18.2靶点就是一个“可成药”靶点,但这并不意味着单抗就是这个靶点的*路线。

单抗之外,依然有众多企业在布局ADC、CAR-T、双抗等更新颖技术路线,这其中或将存在意外之喜。即将上市的Z药无疑将成为一个标杆,几乎所有的路线都将以它为目标进行研发。中国企业对于安斯泰来的“围猎”已经延续到很多其他路线之中。

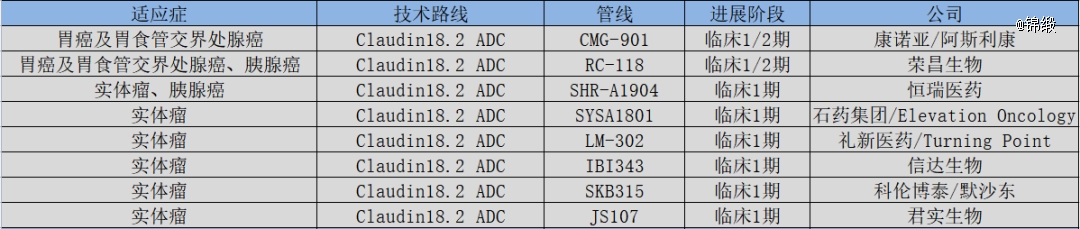

(1)ADC路线

ADC技术是目前最火热的路线之一,Claudin18.2靶点的ADC药物也是最被资本关注研究领域。由于“旁观者效应”的存在,ADC有望获得比单抗更加优秀的杀伤能力。

这条赛道中,具备核心竞争力的产品多为中国药企,荣昌生物、康诺亚、恒瑞医药、科伦博泰均将研发重点放到这一领域,海外药企多以引进中国药企研发管线的方式参与布局。

图:Claudin18.2靶点ADC路线竞争格局,来源:锦缎研究院

图:Claudin18.2靶点ADC路线竞争格局,来源:锦缎研究院

(2)CAR-T路线

CAR-T是另一条被认为可能颠覆医疗产业的技术。不过目前CAR-T只能应用于血液瘤之中,暂未有实体瘤产品获批,而拥有高选择性的Claudin18.2靶点被认为是CAR-T技术攻克实体瘤的*选择。

目前,这个赛道中科济药业的CT041进展最快,在I期临床取得不错的数据,并已经进入到II期临床之中。此外,信达生物、传奇生物、凯地医疗等公司也在布局这一路线,Claudin18.2靶点将成为验证CAR-T技术能够突破血液瘤“围城”的关键。

图:Claudin18.2靶点CAR-T路线竞争格局,来源:锦缎研究院

图:Claudin18.2靶点CAR-T路线竞争格局,来源:锦缎研究院

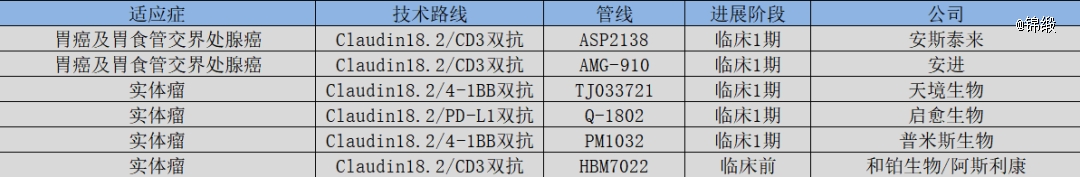

(3)双抗路线

与单抗相比,拥有两个靶点的双抗路线无疑拥有更强的特异性和更低的脱靶毒性,这无疑符合Claudin18.2靶点药物的迭代方向。

在目前的双抗路线布局中,安斯泰来和安进加入占据,均布局Claudin18.2/CD3双抗。与之相对,中国药企的布局更加广泛,如天境生物布局了Claudin18.2/4-1BB双抗,启愈生物布局了Claudin18.2/PD-L1双抗。

图:Claudin18.2靶点双抗路线竞争格局,来源:锦缎研究院

图:Claudin18.2靶点双抗路线竞争格局,来源:锦缎研究院

总体来看,凭借Z药的成功,单抗是Claudin18.2靶点最早成药的技术路线。不过在大批ADC、CAR-T和双抗等新技术路线的布局下,谁是Claudin18.2靶点的最终答案依然存在变数。

03

“梦开始的地方”

欧美大药企的缺席无疑给中国企业提供了一个*的机遇,Claudin18.2或将成为中国药企竞争力最强的靶点。目前这个靶点中,除了即将上市的Z药属于安斯泰来外,其他临床进度居前的产品均来自于中国药企,同时还有大量的创新药企正在开展这个靶点的早期研究。

对于大量中国药企“围猎”安斯泰来的竞争格局,或许很多投资者不以为意,认为研发企业数量并不能与竞争力画上等号。可BD交易是不会骗人的,因为这需要付出真金白银。

从2022年至今,中国创新药企中共出现5起关于Claudin18.2靶点的license-out交易,主要集中在ADC技术路线之上,管线引进方不乏阿斯利康、默沙东、BMS这样的国际巨头。虽然这5起BD交易的首付款都不高,但总的里程碑金额普遍能够达到十亿美元级别,这足以表明中国药企在Claudin18.2靶点的竞争力。

图:中国Claudin18.2靶点license-out一览,来源:锦缎研究院

图:中国Claudin18.2靶点license-out一览,来源:锦缎研究院

结合在研管线进度与BD情况,Claudin18.2靶点的机会就在于如何通过更佳的疗效去击败Z药,这其中ADC路线是最受海外大药企关注的,或将出现现象级的强力产品。

以目前Claudin18.2靶点的发展趋势观测,中国药企在这个新兴靶点上投入了大量的精力与财力,并且已经取得了一定的疗效,在各技术路线上都展现了*的竞争力。当然,这些潜力管线后续能否兑现预期还是一个未知数,毕竟III期临床才是最关键的。可即使失败也无需悲伤,任何的成功都不是一蹴而就的,在成功之前都需要大量的失败作为铺垫。

药企竞争力的养成,是一个由量变到质变的过程。无论中国药企最终能否称霸Claudin18.2靶点,但只要勇敢的迈出了抢占先机的*步,其实已经算是一种成功。而且很有可能,Claudin18.2靶点就是中国创新药企“梦开始的地方”。