国际化,不仅是医药医疗企业做大做强的必然之路,也是一种日渐紧迫的生存需求。

百济神州商业化团队超过3500人,其中,北美/欧盟超过500人,2023Q2单季人效达到惊人的50万美元左右,并且还在爬坡中。海外销售的高效率将助推百济2023Q3海外产品收入首次超过国内。

自建海外商业化团队,前提是药物达到BIC级别,并且大投入开展国际多中心大三期临床,门槛极高,但这将成为国内头部药企不得不尝试的选择。

形势将倒逼药企加速出海进程。

恒瑞医药本周下跌16%,但成立26年以来,什么运动没有经历过,其适应和变通能力久经考验。

恒瑞已经完成向创新药企转型,下一阶段挑战是向国际化药企转型。

医药行业是一个奇妙混合体,有着鲜明的科技属性,但没有哪个科技行业能够存活如此之多山岳一般古老的企业,时代的一粒灰,在其面前只不过是一粒灰。

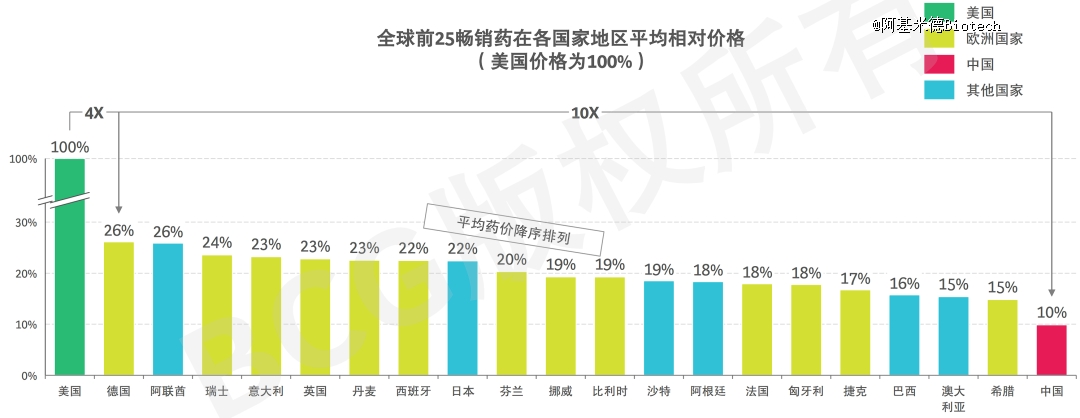

一张图说明为什么必须出海 来源:BCG分析

01

创新药国内进院难

在2020年第五届中国医药创新与投资大会上,华中科技大学同济医学院药品政策与管理研究中心主任陈昊提供的一组数据显示,近两年上市的创新药,其销售渠道主要是在DTP药房(俗称专业药房)而非医院,DTP药房的销售占比可达90%以上。相比医院,DTP药房开出首张处方时间缩短1到2个月。考虑到每家医院的采购周期、审批流程不同,创新药实际广泛覆盖三甲医院的时间要更久。

医院话语权强大,理顺医药购销环节,需要进行流程重整和系统治理。

据西南证券研报,纳入医保的新药到真正在院销售需要经历多个环节,包括科室提出临床申请、药事委员会审核、药品遴选、供应商遴选、执行药品采购。而且医院药事会多数是不定时召开,一年以上时间才召开一次。

创新药进院的方式主要包括特批、替换、药事会、临采四种,前三种为正式进院,第四种属于临时采购。每个环节都存在寻租空间。

美国是另外一种模式。商业医保是美国处方药的主要支付方,保险公司话语权远大于医院。美国民营医院(尤其是非营利性民营医院)占比高,与商保合作意愿强。

超过60%医疗保险机构将药品目录管理及其他药品服务项目委托给第三方,即PBMs(药品福利管理机构)。PBMs的重要职责是为各种保险计划制定报销目录,即处方集 (formulary)。PBMs 通过组建独立的医生、药师、临床专家委员会共同制定处方集。

商业医保机构掌握报销权,进而主导药品入院权,但报销目录是委托给第三方管理,第三方又把报销目录委托给第三方专业人士来制定或动态调整。

第三方是一个好的制度设计。

02

医药代表的原罪

医药代表职业是舶来品。

美国医药代表活得很滋润,据美国劳工统计局2018年资料,美国医药代表的年薪中位数是88200美元,大部分代表的收入介于51710美元至145730美元之间。还在上涨,据美国专业网站MedReps发布的美国医疗行业销售人员收入年度报告,2020年平均基本工资为12.0681万美元,平均年收入为18.1464万美元。

不过,入职门槛高,学历要求学士学位起步。

学术推广也是国际通行做法。医学及市场团队利用各类学术/科普平台普及最新疗法,助力专家学术水平提升,增强专家和患者对创新药的了解和用药经验,为产品打造更受市场和专家认可的定位。

药企的销售费用不必带有原罪色彩。医药行业是一个混合体,既有公益属性,也有市场属性。任何市场化的产品,都有销售推广费用,这是普遍的经济规律。

跨国药企营销费用占营收比重为30%左右。2020年销售费用率:阿斯利康41.52%,BMS37.72%,赛诺菲29.17%,GSK28.55%,诺华28.20%,强生26.08%,辉瑞17.23%,默沙东16.94%。

MNC重视研发是共识,但出乎意料的是,上述8家跨国药企中,除默沙东外,近年所有跨国药企的营销费用都超过研发费用,甚至有的营销费用接近研发费用两倍。

国内初创药企销售费用率较高,甚至销售费用大于产品收入,属于正常现象,因为还没有形成规模效应。受集采推动,2019年至2022年,国内93家化学制剂企业销售费用年均下降5.49%,销售费用率从30%下降至25%。但部分药企销售费用仍有挤压水分的空间。

2022年中药企业销售费用率,广誉远85%,步长制药50%,振东制药41%。片仔癀2023Q1销售费用率为5.49%。

03

是时候下决心国际化

在收缩周期,绝大多数日本制药企业的国内业务均处于下滑之中,而海外市场增速却非常可观,2005-2010年,日本13家创新药上市公司海外销售合计复合增速为11.6%。

日本药企的主要出海模式为,以创新药进入发达市场,通过战略性收并购,成立合资公司找到商业化切入口,利用其在当地的营销网络快速打开市场,后期逐步形成独立公司运作。发达市场国际化难度大,自建商业化是一个循序渐进的过程,需要经年累月持续投入。

浸润欧美主流市场的武田制药、*三共终成霸业。当时仍以日本国内为中心市场的企业腾泽药业、盐野义制药销售收入和利润均大幅下滑。

被逼全面出海。2019年,日本14家主要制药企业的海外收入占总收入比重达到60%。2022年,武田制药日本业务营收占比已萎缩至12.7%。

是时候下决心加速国际化。

迈瑞医疗预计2023Q2营收约 101亿元,同比增长约20%,环比增长约20%,净利润约38亿元,同比增长约20%,环比增长约48%,超出预期。医院试剂消耗和超声常规采购快速恢复,推动体外诊断和医学影像业务Q2实现显著反弹,其中体外诊断重磅仪器及流水线的装机表现十分亮眼。

这也体现出国内常规诊疗活动强劲复苏对医疗器械行业提振的共性逻辑,但因为去年业绩基数及今年特殊情况的原因,医疗器械Q3复苏势头可能将放缓。

迈瑞医疗Q2国际市场增速环比一季度显著提速,预计还会紧急加大对海外市场的开拓。

受制于海外供应链平台的缺失,迈瑞IVD业务出海,尤其是对高端客户突破一直面临瓶颈,最近收购全球IVD供应商德赛诊断,有助于完善全线IVD产品的海外供应链平台,达到延长试剂有效期、避免断供风险、减少运输成本的效果。

迈瑞医疗全年业绩增长目标应该可以完成。参考药明康德,多线平台型企业在平滑业绩上有优势。

创新药产业链中,国际化走在最前列的是CXO。2022年海外收入占比:博腾股份89.9%,凯莱英 84.7%,康龙化成81.8%,药明康德80.9%,九洲药业80.2%,药明生物75.6%,泰格医药49.2%。

泰格医药作为本土赋能的临床CRO,也在深化全球布局。2022年国内收入增速29.25%,海外收入增速则达到41.39。从区域划分也可看见增长动力来源,2022年国内单一临床项目达到430个(+11.7%),海外单一临床项目达到188个(+42.4%),国际多中心试验项目达到62个(+24.0%)。

只要后续泰格医药、凯莱英业绩基本符合预期,CXO(海外收入)比较优势的逻辑将完全成立。

据天风证券,针对2010-2020年FDA批准的50款FIC肿瘤药物的发起者进行统计,其中46%项目由小型biotech独立发起,16%涉及biotech合作,合计超过60%。多数FIC药物由Big pharma通过BD途径参与研发和商业化过程。

国内Biotech海外授权爆发(2023H1中国生物科技license-out TOP10交易总额达117.833亿美元),其实就是在自研能力进步后,开始参与全球创新药产业链药物发现环节的分工。

产品整体授权海外药企获授权费+销售分成,仍将是创新药企布局国际化的主要途径。但事情逐步开始变化,除百济神州外,恒瑞医药、信达生物也在海外组建完整的临床/研发团队,自主实现产品海外获批,或自建国际研发实验室,和黄医药已建立在美国的商业化和医学事务团队。

据BCG报告,美国药物价格显著高于全球各国,其余国际市场价格虽远低于美国,但仍比中国市场有价格优势。BIC/FIC产品出海值得一搏,美国发达市场为*,欧洲为次优先考虑市场,上市时间平均与美国相差0.5—1年,新兴市场凭借欧美获批优势可轻易突破,上市时间距美国上市1—3年。

参考日本药企漫长的跋涉,中国创新药企国际化自主权将逐步加强,掌控海外市场研发商业化运营全流程,未来收益上限将极高。