7月15日,昭衍新药发布2023年度中报业绩预告:上半年预计实现归母净利润7276.57-10987.77万元,较去年同期数据下降约70.4%到80.4%。

这个成绩单让市场大跌眼镜,7月17日午盘已收跌9.99%,报收36.86元每股。

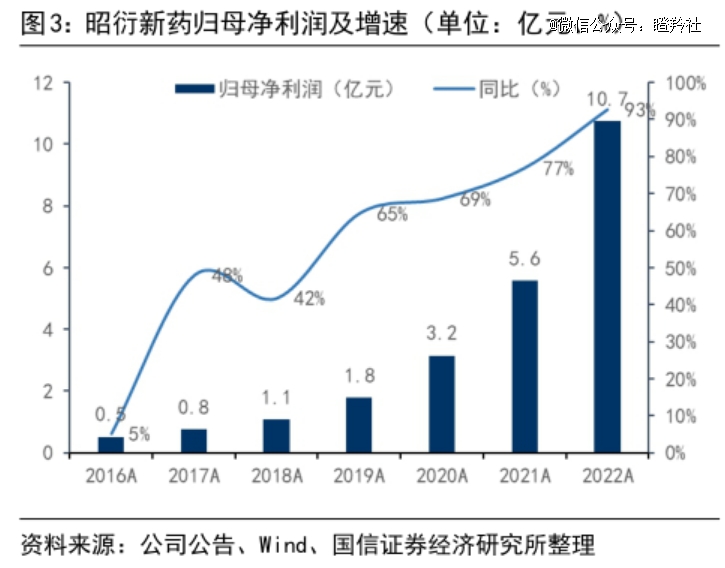

要知道,被称为“猴茅”临床前CRO安评服务龙头的昭衍新药一直是高成长的代名词。2018-2022年,公司归母净利润从1.08亿提升至10.73亿,年复合增速高达77.53%。

据业绩预告显示:实现营业收入约人9.73-10.51亿,同比增长约25.3-35.3%;其中实验室服务业务净利润约1.89-2.04亿,同比增长约26.3-36.3%。另外,资金管理(如现金理财)收益贡献净利润约6083.39-6826.78万元。

(2023年中报预告:扣非归母净利润中位值0.79亿=实验室服务贡献利润1.97亿-生物资产公允价值变动1.83亿+资金管理收益0.65 / 2022年中报:扣非归母净利润3.45亿=实验室服务贡献利润1.5亿+生物资产公允价值变动1.22亿+资金管理收益0.75亿)

不难看出,生物资产公允价值的变动带来的损失是造成昭衍新药业绩不及预期的核心原因。

一言以蔽之:猴价下跌了。

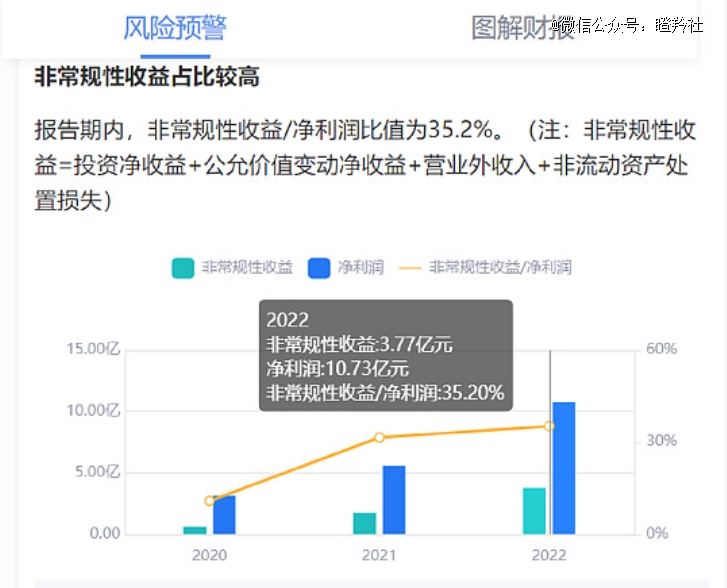

祸根在2021年埋下,昭衍新药决定变更会计政策,决定放弃成本法,选用公允价值对生物资产进行后续计量。近几年来,昭衍新药非经常性损益占比持续超过30%。2022年公司生物资产公允价值变动收益为为3.33亿元,占净利润超过31%。

(图源:鹰眼预警)

2022年昭衍新药以18.05亿元买下广西玮美生物和云南英茂生物,获得近2万只猴子,扩大了公允价值变动的幅度。

公司激进的会计政策和过往快速上涨的猴价,可能导致了这样的一个结果。

2022底,无论是食蟹猴还是恒河猴,单只价格被炒至23万元以上;2年以前,这个数字可能低于3万元。

2023年,实验猴的涨势戛然而止。

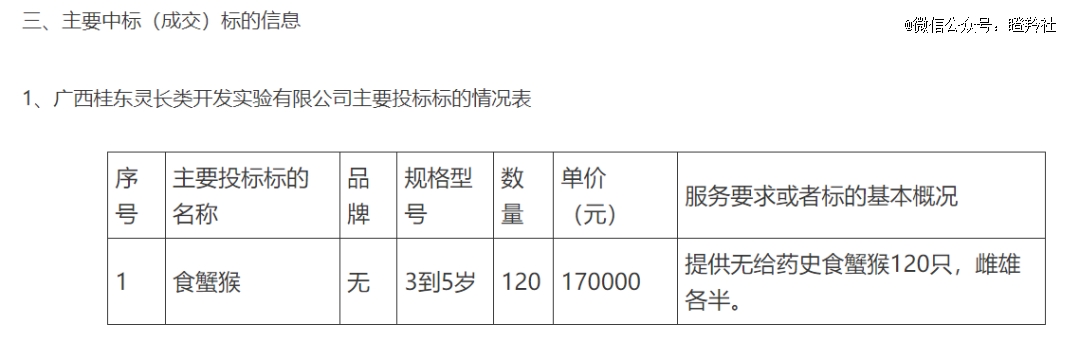

2023年4月,中检院食蟹猴采购项目以2240万购入120只食蟹猴,单价17万元。

(图源:中国采购网)

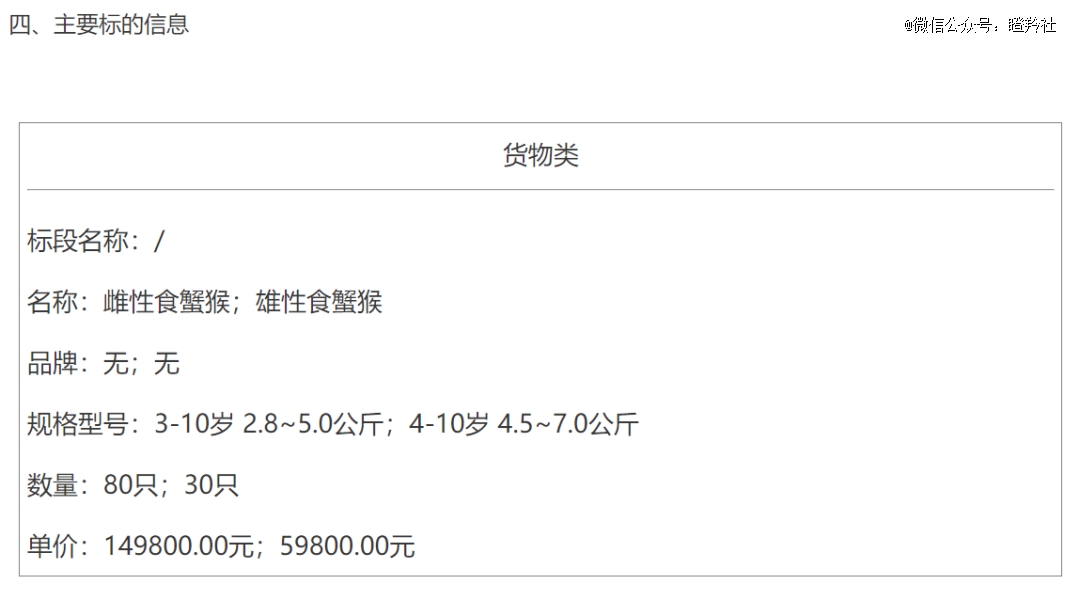

2023年6月,昆明理工大学食蟹猴采购中标公告显示,以1377.8万元购得雌性、雄性食蟹猴共110只,平均每只价格约12.53万元。

(图源:中国采购网)

从2022年底的超过20万单只的价格,到2023年4月的17万,再到2023年6月的12.5万,价格跌幅之快,令人难以想象。

依稀记得昭衍新药的管理层对猴价的波动有过预先解读:“猴价如果下跌,对公司来说是好事,公司可以接更多订单。”

2022年一季度新签订单超过10亿,而2023年一季度新签订单为5.7亿元,同比下滑了超过43%。

而在代表订单数据的合同资产指标上,昭衍新药的一季度数据也出现了增速下滑。

2022年一季度昭衍新药的合同负债为14.63亿元,同比12.55亿增长16.57%,而这一项数据2021年同比2020年增长82.15%。

*解释的原因就是:需求旺盛度下降,这一口径在2023年4月的公司交流中也有提及。

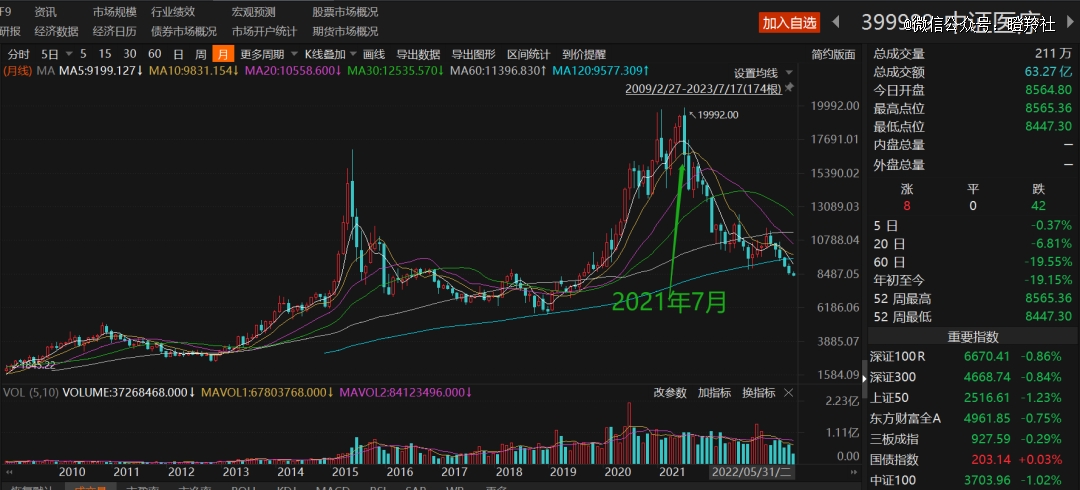

大环境的变化,亦是导致昭衍新药这样的CXO龙头业绩增速滑坡的重要原因之一。以中证医疗指数为例,2021年7月以来跌幅超过56%,已经回到了2019年9月的水平。

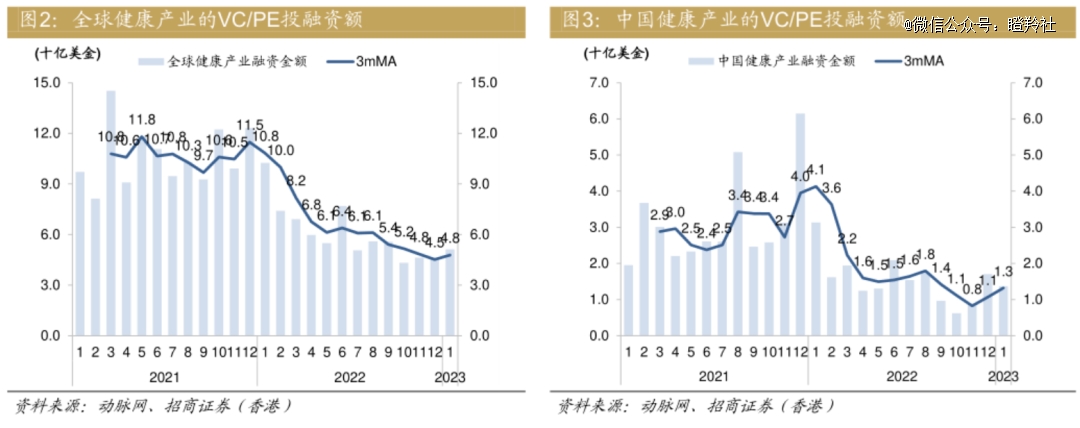

二级市场整体回撤并剧烈波动,压力传导到一级市场,导致企业融资遇冷,一级市场的交易数量和交易额也达到了近5年来的历史*点。

IPO和并购是国内一级VC/PE核心退出的两大渠道之一,据易凯资本统计:2022年国内医疗健康领域投资总金额为1798.3亿元,总金额同比2021年的3292.5亿下降45.4%;而同年国内医疗健康领域并购总金额592.9亿元,同比2021年的1040.3亿下降43%,

投融资环境对CXO业绩的负向传导,往往具备滞后性。

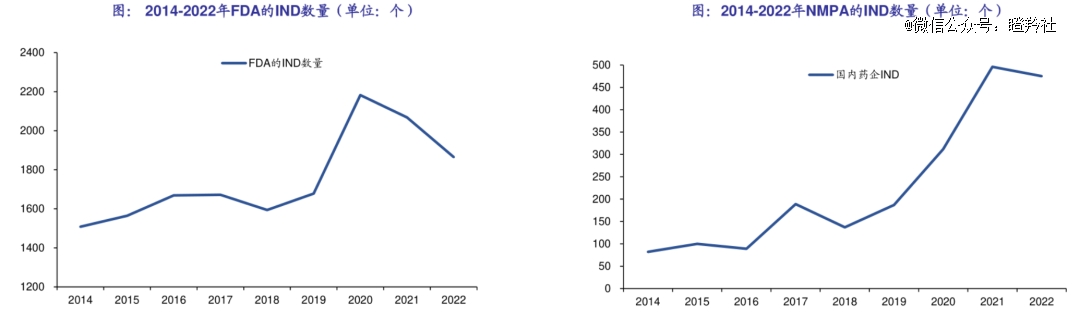

药物研发具有自身的周期特点,从立项到提交IND需要相当的研究积累,顺利的情况下大致的时间周期也需要约2年的时间。

2021年7月,CDE的《以临床价值为导向的抗肿瘤药物临床研发指导原则》发布,带来后续的一些系列大量国内me-too管线投入的出清,回头来看不仅是作为医疗健康板块整体二级走势的拐点,更是标立了板块CXO业绩承压的推导锚点。

临床前CRO业务的昭衍新药,实际是以IND数量作为指标导向,国内IND数量在2021年达到阶段性顶点,而2022年不可避免的出现回落,未来有稳步下行的可能。

旧周期的尾声,意味着新的周期的来临。

不过,CXO作为创新药上游衍生产业,从来都是一荣俱荣,一损俱损,尤其是目前昭衍新药境外收入占比不到17%,更加依赖国内创新药行情的复苏。

尽管昭衍新药基本盘营收能够稳住增长并且当前股价确实不贵,但公司的生物资产价值及公允价值变动仍然是一个“大盲盒”,虽然管理层一再坚称猴价不会继续下跌。

终究是活成了周期股的模样。