跨时一年有余的融资已然不了了之,在获得全面盈利与阿里宣布拆分之后,盒马仿佛内生出新的动力源。一场全国范围的扩张,正在加速进行。

近日,盒马在北京、上海、广州、深圳、杭州、西安、合肥、郑州等地,同时开出8家门店。并且宣布将在全国范围内同时开出12家新店,继续在北京、上海、广州、深圳、杭州、西安、合肥、郑州等地加强布局。

盒马正在应验此前侯毅所说的“今年的开店速度将远超以往”。

线下门店是盒马撬动流量和提供服务的一个重要支点,此时加大扩张力度,展示出良好的增长势头,勾勒出盒马意欲给资本市场讲述的故事主题。

但在策马奔腾的另一面,对这家命运长年摇摆不定,尝试业态多达十余种,创始人立场经常反复横跳,且盈利过程颇具争议的企业,外界又很难不去质疑:如此扩张会不会用力过猛,以致“虚不受补”?

01 扩张与后遗效应

2023年年初,联商网零售研究中心对联华超市、红旗连锁、永辉超市、京东七鲜等34家超市企业进行了不完全统计,得出一个令传统零售人辛酸的数字:2022年这些企业关闭门店超过680家。

但绝境往往也意味着生机,传统大卖场的停滞与收缩,同样可以为一家野心勃勃的新零售企业提供抄底的机遇,盒马正是后者。

对于盒马而言,运营了将近8年的大店模式已然相对成熟,此时只需松开去年勒紧的“裤腰带”,就可以以较低的成本进行高速“复制粘贴”。

这种扩张也绝非单纯的豪赌,通过扩店,盒马正在织一张更大的“网”,深入到更多的社区市场。从其今年的布局中也能看出一些伏笔。

3月底,盒马鲜生覆盖范围扩大,为距离门店3-5公里的区域提供“1小时达”服务。通过将扩张服务半径,一家盒马鲜生能够覆盖的服务范围能扩大近3倍;4月初,盒马又将云超覆盖范围从有盒马门店所在城市扩大至全国,扩张云超的动作,意味着盒马正式从生鲜跨向全品类经营,并转向平台化。

通过履约范围扩大和云超的扩张,盒马的服务力得到延展,填补了部分线下布局的空白,随着线下门店的增加,物流配送效率和覆盖范围又将进一步提升。

可是扩张同样也意味着巨额支出和资金风险,对于正在冲击IPO的盒马而言,背后优势似乎并不足以完全对冲风险。

从成本来看,一家盒马鲜生的开店成本需要约数千万元,而盒马mini也需耗费数百万。前店后仓模式所带来的财务压力早已超越了此前的前置仓模式,加上高比例的生鲜SKU占比,损耗率高,摊薄扣损前本就低的毛利水平。

尽管盒马对外表示现金流充足,且主力业态盒马鲜生已实现盈利,但目前盒马鲜生的盈利更多还是建立在缩小版图的“降本”之上,再次扩张,意味着盒马要重新面对此前未能*解决的成本难题。

从市场端来看,快速扩张对供应链和服务质量所带来的挑战也不小。事实上盒马开始自负盈亏以来,履约问题和品控问题便时有发生。

2022年3月盒马鲜生在黑猫投诉平台累计收到的投诉在3378单,如今一年过去,投诉量已经翻了接近一番。

在扩大配送范围之后,履约问题甚至进一步升级。许多城市每逢门店爆单时,盒马的配送就会出现问题。许多用户反映,盒马配送经常出现卡到最晚时限配送,有时一单甚至需要两个小时才能配送到。

而盒马此前所宣传的,门店范围扩大后,冻品订单和热食订单的送达品质不变,也存在一些出入。冻品化冻、汤汁溢出、忘配保温袋和干冰等情况,时有发生。

整体来看,扩张必然会带来较长的“后遗效应”:如果无法保证新门店的产品品质和服务水平与现有门店保持一致,那么必然会损害盒马的品牌形象。

而短期内财务压力的增大,又会对IPO的资本筹集带来一定挑战。如果再叠加新门店的运营表现不佳,那么很可能会对公司的整体业绩产生负面影响,进而影响投资者的信心。

在冲击IPO的当下,扩张其实宜缓不宜急。可是盒马为什么要急于此刻?

02 回答不了的哲学三问

在IPO之前扩张的企业,多有自身的战略考量,也不乏一些弄巧成拙的机会主义者。

互联网企业中,诸如美团、滴滴、字节跳动,都曾在冲击IPO前通过加大投资力度扩大市场份额;在餐饮零售行业中,也有海底捞曾在疫情期间进行抄底式的疯狂扩张,但也由此带来的经营亏损,往往贻害无穷。

盒马当下对扩张的渴求,更像是多年“唯快不破”养成的惯性。而在这种惯性背后,也隐隐暗含着对身份认同的渴求。

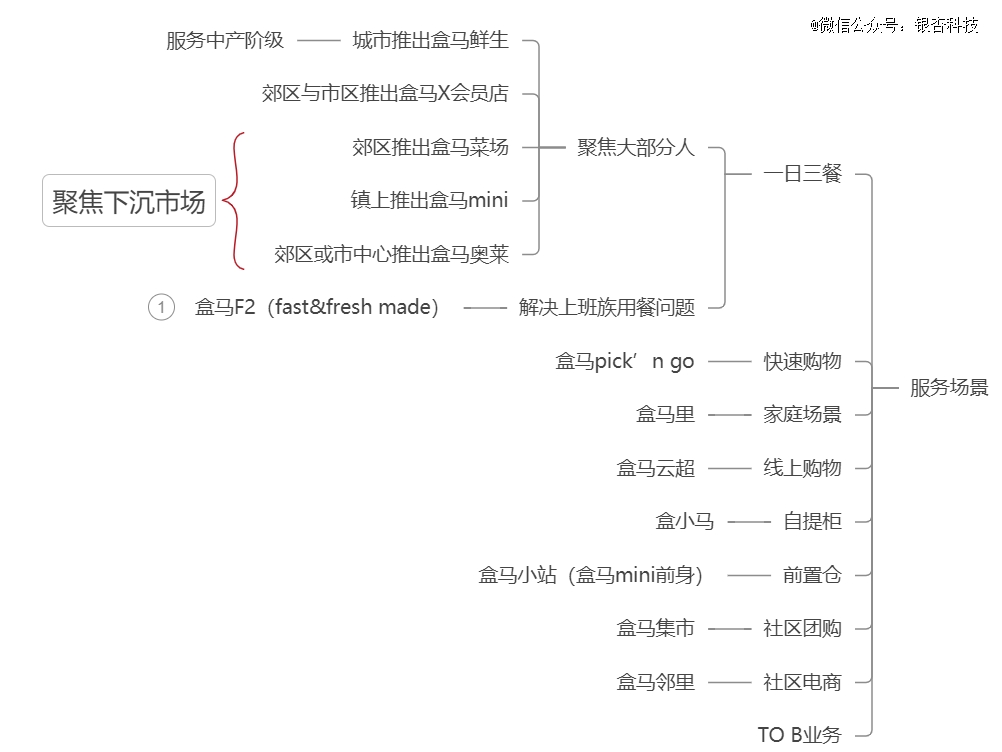

过去7年时间,盒马采取了一种类似于敏捷开发的方法,不断地进行迭代和试错,以求快速地验证自己的想法和商业模式。但随着盒马卷入一个又一个变幻莫测的风口之中,与阿里的融合也出现龃龉。

南辕北辙的摸索中,一种浓重的“身份认同焦虑”似乎开始萦绕在盒马团队中。这种焦虑可以用哲学经典三问来呈现:我是谁?我从哪里来?我要到哪里去?

我是谁?

新零售内参研究员云阳子曾形容盒马2018年前“见山是山”,2019年以后“见山不是山”。

盒马作为阿里昔日的明星项目,曾是*的super star,谁都知道盒马前路大有可为,但未来的轮廓到底是怎样的,却总是说不清,道不明。

和它的创始人一样,盒马的立场也总是摇摆不定。比如开盒马小站时,侯毅其实刚在几个月前表示不会碰前置仓模式,结果他用实际行动否定了自己的豪言壮语;盒马小站试错半年后,侯毅又迅速认定这条路确实走不通。2020年3月,盒马小站被叫停,暗仓转为明店,小站陆续升级为盒马mini。

这种似要破釜沉舟、孤注一掷,不久后又再换一个新方向的剧本,在过去几年间,不断上演,每次侯毅都不吝溢美之词。

但在尝试过十余种业态之后,侯毅口中的“新零售”究竟是被证伪还是进入了2.0也仍有争议。

我从哪里来?

从归属关系来看,盒马无疑脱胎于阿里,但从模式来看,盒马既不彻底来自线上,也不彻底来自线下。

这或许也能在一定程度上解释为什么盒马与阿里之间关系愈发若即若离。

一个微妙的变化发生在2020年4月,阿里将天猫超市事业群升级为同城零售事业群,该事业群后来上升为张勇重点关注的1号项目之一。而本来和同城零售业务强相关的盒马,却没有并入该事业群。

彼时,盒马刚刚宣布启动“双百战略”,计划在年内开100家盒马鲜生会员店和100家盒马mini店,并成立了3R(即烹、即热、即食)事业部。

一年后,阿里全面推行经营责任制,失去无限透支权的盒马自此开始自负盈亏。

盒马曾将自己定义为商业操作系统,其最初的流量打法是典型的互联网爆款逻辑,但伴随着对零售本质的不断探索,盒马逐渐聚焦到了与消费者最直接互动的商品身上,扩张的支点似乎也开始往线下倾斜,而不是线上。

侯毅在2022年就曾提到,盒马鲜生已明确从原来的“线上发展为主,线下发展为辅”,转变成将线下订单占比从30%提升到50%。

而伴随着盒马对线下订单的重视,或许也将日渐偏离阿里曾倚重的轻资产模式。

我要到哪里去?

从昔日明星项目到一度“爹不疼娘不爱”,再到今日宣布独立分拆,盒马的命运一直在摇摆。

在没有外部输血的前提下,盒马能依靠自己的力量实现了来之不易的盈利,不过作为一个已经成立8年的公司,盈利也是应有之义。

面向未来,盒马是否能顺利拿下这张资本“入场券”,又将走向何处。对于一个依然在演化中的“物种”,谁也回答不了这个问题,即便是侯毅自己。

新零售就好似一个漫长的季节,盒马需要不断地去自证,而除了尝试各种排列组合,速度似乎成了走出漫漫长季的*解法。

03 告别路径依赖

其实盒马多年来的跌宕起伏,恰是中国零售业变革的一段投射。

借用首都经济贸易大学教授、中国消费大数据研究院执行院长陈立平的观点:盒马这一代新零售商,更可能是国内整个零售行业中的一种过渡形态。

站在2023这个节点来看,新旧零售的边界正在消失,融合反而成为了主旋律。未来,随着中国零售行业认知与共识逐渐对齐,盒马所面临的挑战和压力并不会减少。

为此,盒马的策略也开始变得越发接近零售本质,比如侯毅提出的打造商品力。

所谓“商品力”,对应着盒马的自有产品,比如盒马日日鲜、盒马工坊、盒马MAX、盒马有机等。其中,盒马又把预制菜作为重点,今年年初,盒马将自有品牌、大进口和预制菜,分别列为一级部门,同时降低了原有生鲜即配产品的比例。

通过创新自有产品,盒马将自身与供应商的关系,塑造成零售界的苹果与富士康。通过寻找代工,盒马与供应商之间的关系变成了共同研发,以商品的差价盈利,而非赚取供应商的渠道费用。

这不仅可以帮助盒马简化供应链流程,减少对外部供应商的依赖。在向上游拓展的过程中,也帮助盒马建立起打造预制菜的供应链优势。

推出沙拉商品5年以来,一条完善的沙拉、凉菜供应链已然成形,为盒马在商品侧的创新发挥提供了支撑力,高毛利的预制菜恰是*的发力点。

通过整合供应链,撬动上游供应商联合生产,如今盒马已经可以做到用平均45天、系列商品最快30天的上新速度。而这种能力也体现在商品的价格上,比如盒马基于全国市场的订单规模,为精酿啤酒供应商制定了商品加工标准及流通标准,一举压缩了精酿啤酒的成本,实现了单瓶300ml盒马精酿9.9元的价格。

这让人不由地想到了京东近期提出的“重回低价”,其背后同样也不再是“伤敌八百自损一千”的旧脚本,其根基是一套运营成本不断降低、运营效率不断提升的强大供应链体系。

其实纵观中国零售的发展过程,从“低价低质”到“质价齐升”,再到如今“高质低价”,这背后是一代又一代零售人前赴后继地实验与试错才得以实现的。

盒马在此过程中做出的贡献有目共睹,但做企业有所为,亦该有所不为。君不见许多在上市前大举扩张的企业,在上市之后,利润与现金流却跟不上,形成了没有价值的“伪增长”。

如今已然走到分水岭的盒马,需要比独立之前更关注自己的目标、方向,以保持稳健的毛利增长和各业态同步的盈利能力。

尤其在未来登录资本市场之后,市场在意的,将不仅仅是盒马的奔跑速度,还有经营的健康程度。