这段时间,白酒股犹如坐上了过山车,起起落落,从未平静过。尤其是山西汾酒,在一众酒企中显得格外悲惨,自5月初到6月末,山西汾酒的股价持续跌落,有媒体统计过,如果从去年7月1日山西汾酒盘中高点333元计算,公司的总市值一度从3800多亿缩水至2612亿,总市值蒸发超千亿。

说实话,山西汾酒在国内白酒市场中一直是个不尴不尬的存在。汾酒背后本身所代表的清香型并不算是国内白酒消费主流,相比入口柔和的清香型,浓香型、酱香型似乎更符合国人对于酒水的口感要求。

根据相关行业资料,就目前的市场占比来看,浓香型依旧占比过半,而酱香型近年来极受追捧,大有赶超浓香成为市场老大之势,相比之下,清香型的市场占比却在逐渐萎缩。三酉资本数据显示,2017年,清香型收入占白酒市场比例为13%,到2022年,占比降至12%,同时,清香型白酒收入仅比六年前增加了约14亿元。

山西汾酒,早已成为清香型赛道“全村的希望”,至于这份希望何去何从,谁也不确定。

01 汾酒能撑起清香型的“未来”吗?

在浓香跟酱香面前,清香的存在感向来可有可无,从某种角度来讲,山西汾酒在白酒市场的走向就意味着整个清香型赛道的生存与发展。这些年,山西汾酒的表现的确没让人失望,2023年*季度,公司总营收126.82亿,同比增长20.44%。

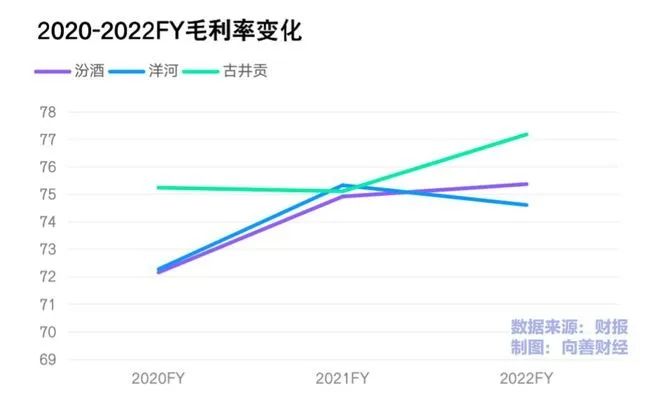

整体来看,山西汾酒近三年的毛利率十分稳定,分别为72.15%、74.91%、75.36%。在浓香型跟酱香型的步步紧逼下,清香型的处境尤为艰难,以河南这种白酒消费大省为例,2021年,河南酱香型白酒市场占比超过40%。

据《2022年河南酒类流通市场报告》显示,TOP30品牌销售额占整体市场销售额的80%,其中浓香型品牌占比40.98%、酱香型品牌占比40.21%、清香型品牌只占比7.71%。这种消费环境下,清香型白酒企业也少之又少。

据悉,在河南统计的TOP30品牌中,清香型白酒企业只有5家。似乎,清香型白酒把市场的大部分希望都寄托在了山西汾酒身上,可汾酒真能凭借一己之力撑起清香型的未来吗?不稳定的股价背后或许藏着答案。

这其中,不得不提山西汾酒一直备受诟病的产能利用率。山西汾酒2022年报发现,公司去年实际产能约17.6万千升,设计产能为20.7万千升,产能利用率只有85.02%。在此之前,甚至有传言说山西汾酒产能利用率不足70%。

这种现象间接所引发的后果就是库存问题。招商证券曾在4月3日研报指出,汾酒当前库存较去年同期有所抬升,全国面库存水平在15-20%,结合存货来看,2023年一季度,山西汾酒的存货同比增加了19.30%,达到90.5亿。对比洋河,洋河存货增加相对较少,仅为3%。

此外,尽管山西汾酒整体的营收在增长,但细细对比去年,不难发现,企业的业绩增速实际上是在放缓。以2022年为例,当年山西汾酒实现营收262.14亿元,同比增长31.26%;实现净利润80.96亿元,同比增长52.36%。

可2021年,山西汾酒的营收为199.71亿元,同比增长42.75%;净利润53.14亿元,同比增长72.56%,远远高于2022年的31.26%与52.36%。更关键的是,2023年,业绩增速放缓的局面也还没扭转过来。

今年*季度,山西汾酒实现营收126.82亿元,同比增长只有20.44%;净利润48.19亿元,同比增长是29.89%。之所以出现增长缓慢的问题,一方面是整个消费市场无甚活力,另一方面,山西汾酒选择了一条与其他酒企几乎背道而驰的路。

公开资料显示,从去年上半年开始,汾酒就在悄悄压缩销售费用。在洋河、泸州老窖都在增加营销费用支出,五粮液的宣传费用高达42.13亿元,同比增长超18%的情况下,2022年上半年,汾酒销售费用19.39亿元,同比下降4.42%,销售费用率降至12.64%,同比减少4.1%。

同时,汾酒广告及宣传费用支出为13.06亿元,较去年同期的14.61亿元,下降10.6%。比起大张旗鼓,汾酒俨然更想“低调”求生。

02 迷失在高端之路上?

跟茅台等一众头部酒企不同,即便是杏花村的名头在国内白酒文化中曾高调流传成代名词般的存在,但汾酒从90年代起,选择的便是平价民酒路线。不仅是山西汾酒,在偌大的清香型白酒市场,遍地都是平民酒企。

例如牛栏山、红星、衡水老白干、江小白、天佑德、黄鹤楼、宝丰、津酒、石花、蒙古王、金门高粱……然而,在白酒行业,中高端市场才是各大酒企盈利核心,根据相关资料,山西汾酒在李秋喜时代,渐渐开始重拾高端业务。

以青花系列为例,这个系列的产品端以次高端青花20为基准线,档次向上提升有青花30,至于高端酒方面,则推出了青花40和*的青花50。据悉,山西汾酒把青花30升级成复兴版,力图将其打造成和飞天茅台、五粮液普五、泸州老窖“国窖1573”一样的高端酒和百亿大单品。

可惜,这个计划就目前看来似乎并未成功。在山西汾酒的营收数据中,青花系列仍然只有此高端的青花20可圈可点,据山西证券研报显示,2022年,青花20延续高增长,预计增速超50%,主打山西省内市场的青花25表现则更突出,预计增速80%+。

另外,还有研究表示,在青花系列的百亿市场规模中,青花20贡献超60%的市场份额。除了青花系列,山西汾酒旗下另外一个颇为重要的系列“玻汾”占总营收的比例也不低,但玻汾迎合的却是中低端市场。

据平安证券预估,玻汾的销售额约占山西汾酒总营收的30%左右。早在2021年,玻汾销售额就达到60亿元,招商证券预计,玻汾年复合增长率约15%,预计到2025年收入将过百亿。一句话概述,山西汾酒的高端化进程缓慢又拖沓。

这也可以理解,毕竟比起茅台、五粮液,山西汾酒的“醒悟”多少有些迟。更何况,除了茅台这些早就站稳高端市场脚跟的企业,赶在汾酒前面的竞跑者多如牛毛。诸如青花郎、梦之蓝M9、古井贡酒年份原浆26、红西凤、君品习酒……

这其中,泸州老窖的国窖1573已经在千元价格带站稳,洋河梦之蓝定位多元化,M1、M3、M6、M9所占据的市场赛道庞大又复杂。当然,山西汾酒冲刺高端背后还牵扯到一个问题,目前,大曲清香并没有形成类似赤水河酱香集群、宜宾浓香产区。

山西汾酒更像是孤身替整个清香型白酒市场单打独斗,而形单影只的路上,迷失方向似乎是它逃不开的宿命。

03 口感价值在升华?

有意思的是,尽管清香型白酒在国内与其他香型尚没有分庭抗礼的能力,但在年轻群体中,清香型白酒特有的柔和口感,让其一度“秒杀”浓香与酱香。据《中国白酒消费洞察白皮书》数据显示,汾酒的年轻消费者饮用数量在清香型白酒品牌中占比高达30%,仅次于牛栏山和江小白。

而后者也都是清香型的典型代表。

好在,汾酒的潮流意识在慢慢醒悟,在茅台的冰激凌刷屏社交圈之际,汾酒跨界合作丹麦酒心巧克力品牌,推出青花30汾酒酒心巧克力。在一众传统酒企中,年轻创意早就是心照不宣的市场秘密。

于是,IP盲盒手办、梦犸酒馆、文创雪糕、白酒+冰激凌、巧克力、奶茶,各种白酒衍生产品铺天盖地。同样的玩法,同样的套路,虽然企业兴致勃勃,但真正泛起水花的似乎除了茅台一支难求的冰激凌,剩下的也寥寥无几。

既然是口感所带来的优势,汾酒与整个清香型市场不止受宠于年轻市场,白酒渗透程度极低的海外,也一样如鱼得水。以汾酒为例,21世纪经济报数据显示,尽管大部分上市白酒企业并未披露国际收入,但披露的8家酒企中去年国外/境外收入超过亿元的只有贵州茅台、泸州老窖两家。但根据山西汾酒的出口贸易公司的相关交易额推断,这家的国际收入也至少是数亿元规模。

因为汾酒旗下的汾酒国贸公司负责出口业务,去年底汾酒国贸公司应收帐款就超过2.5亿元。无独有偶,美酒招商网数据显示,2021年,山西汾酒在年报披露的其他应收款明细中,公司有1000多万的出口退税余额,说明公司来自国外的销售收入也不少。山西汾酒意外在国外市场实现了与茅台肩并肩的梦想。

汾酒的海外化进程一向积极,据悉,去年一年,山西汾酒全球全年共开展315场品鉴会,其中马来西亚75场,新加坡138场。但还是老问题,汾酒好不容易在海外披荆斩棘,崭露头角,在品牌认知上,远远不如茅台与五粮液。

在英国Brand Finance发布的2023全球品牌价值500强榜中,茅台、五粮液分别位列全球烈酒品牌*、第二位。海外的高端白酒市场也基本只认茅台一家,据悉,飞天茅台在国际上的流通售价不菲,荷兰售价约1700元/瓶,法国售价约1500元/瓶、澳大利亚售价约1900元/瓶、韩国售价约1800元/瓶。

更何况,白酒在国际烈酒市场的接受度还没完全打开,一个被经常引用的说法是,联合国教科文组织的研究显示,国际市场对白酒的认知度仅有0.7%,公开数据显示,2022年,我国烈酒进口22.8亿美元、白酒出口7.16亿美元,贸易逆差为15.64亿美元。2022年中国白酒出口量占总产量的比重仅为0.24%,出口额占白酒销售总收入的比重仅为0.72%。

但不管怎么样,汾酒的口感价值在升华,从前的劣势也慢慢在向优转化,这是一个良好的信号。