俗话说,姜是老的辣。说的是老年人有经验,办事稳重老练。

俗话也说,长江后浪推前浪。说的是经过历练的新人新事胜过旧人旧事。

这两句话看似矛盾,实则充满哲理,老而弥坚的老手与初生牛犊的新人之间的竞争,向来是市井坊间津津乐道的话题,对应着变化的商业市场,总能找到与之匹配的案例。

从厨电行业上演的新旧势力之争中,我们能看到,传统厨电的“前浪”依靠着自己的坚韧,将新生势力的“后浪”死死压在身后,我们也能看到,新生势力不甘就范,“我命由我不由天”的抗争。

1、业绩承压下,传统厨电尽显韧性

厨电行业整体下行早已不是什么秘密,GfK中怡康测算数据显示,2019~2022年油烟机复合增长率为-3.0%,2022年市场规模在350亿元左右,同比下降8.4%;燃气灶三年复合增长率为-1.5%,2022年市场规模在230亿元左右,同比下降6.0%。

厨电的诸多品类中,唯独集成灶逆市而行。

该品类2019~2022年的复合增长率为23.5%,2022年市场规模在305亿元左右,同比增速比起去年虽有放缓,但依然保持了两位数增长(14.3%)。

也正是凭借集成灶,以浙江美大、火星人、亿田智能等为代表的厨电新生势力对传统厨电企业带来了极大的冲击。

可是2022年经疫情的反复冲击,叠加经济下行周期与地产持续低迷等诸多不利因素影响,以集成灶为主销产品的厨电新生势力们也顶不住了,相反,传统厨电企业反而表现出更强的韧性。

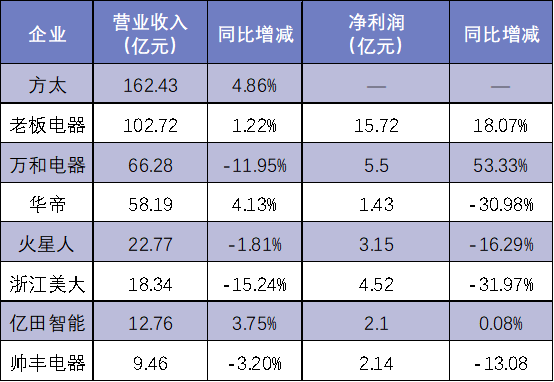

从各公司2022年年报可以很清楚的看到其中的端倪。

传统厨电企业方太和老板电器的营收在百亿级别,去年分别拿下为162.43亿和102.72亿;华帝和万和处于第二梯队,去年营收分别为66.28亿和58.19亿。

值得注意的是,老板电器去年取得了营收利润的双增(方太未公布利润数据),净利润达到15.72亿元,同比增长18.07%;万和的营收虽然同比有所减少,但却以5.5亿元的净利润,实现了53.33%的同比增长。

反观火星人、浙江美大、亿田智能和帅丰电器这四家以集成灶为主要方向的厨电新生势力,除亿田智能取得营收和利润的微增之外,其他三家的这两项数据均为负增长。

主要厨电企业2022年经营数据 数据来源:官方/财报

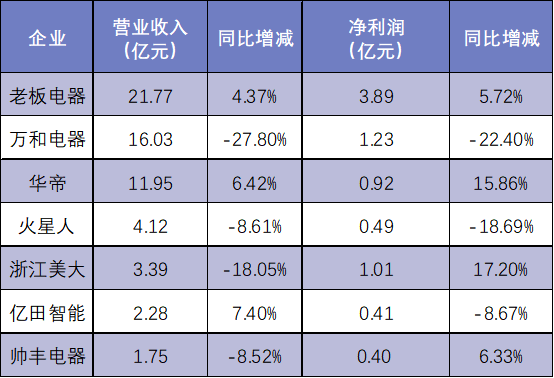

进入2023年,整体局势并没有发生太大变化。奥维云网数据显示,2023年一季度厨热(烟、灶、消、洗、嵌、集、电热、燃热)市场规模270亿元,同比下滑2.3%。

反映到厨电企业的财报上,下滑更为明显。

今年*季度,7家厨电上市企业中,超半数营收、利润双下滑。在这其中,传统厨电企业老板电器与华帝股份,在低迷的市场环境中仍然实现了营收与净利润的增长,实属不易。

主要厨电企业2023年*季度经营数据 数据来源:财报

2、地产是表面,渠道是根基与本质

厨电是一个高度依赖地产的行业,特别是集成灶产品,由于安装需要与装修配合,通常与新房销售关联紧密,浙江美大投资者调研信息就曾披露,2021年公司集成灶产品的95%收入来自新房装修,剩余的5%来自旧厨房改造。

从表面上看,地产行业长期以来的低迷给了厨电企业最为沉重的迎面一击,国家统计局数据显示,2022年1-10月商品房销售面积不到11.12万平方米,同比下降22.3%,与1-9月份基本持平,其中住宅销售面积下降25.5%。

奥维云网报告也认为,“新房的长短中期看均不理想,家电增长重心将转至存量房。”

可是顺着这条逻辑再思考深入一些,同样的市场环境下,传统厨电企业为何能顶住压力,甚至还实现了逆市增长,如果从自身来挖掘原因的话,新生势力们在渠道上的短板就显现出来了。

由于历史原因,初代集成灶诞生时没有强制性产品标准和市场监督,当时科技部去浙江美大调研时给出的是“科技超前,法律滞后”的评价,因而集成灶一开始对准的是监管薄弱的五环外市场,在很长一段时间内都被行业归类为“边缘产品”。

直到2010年嵊州厨具协会发布《集成灶产品行业联盟标准》,以及两年后*国标的出台,集成灶行业的发展才逐渐走向正规,依托着之前积累的基本盘,厨电新势力们采用“农村包围城市”的市场打法,在广袤的三四线市场快速生长。

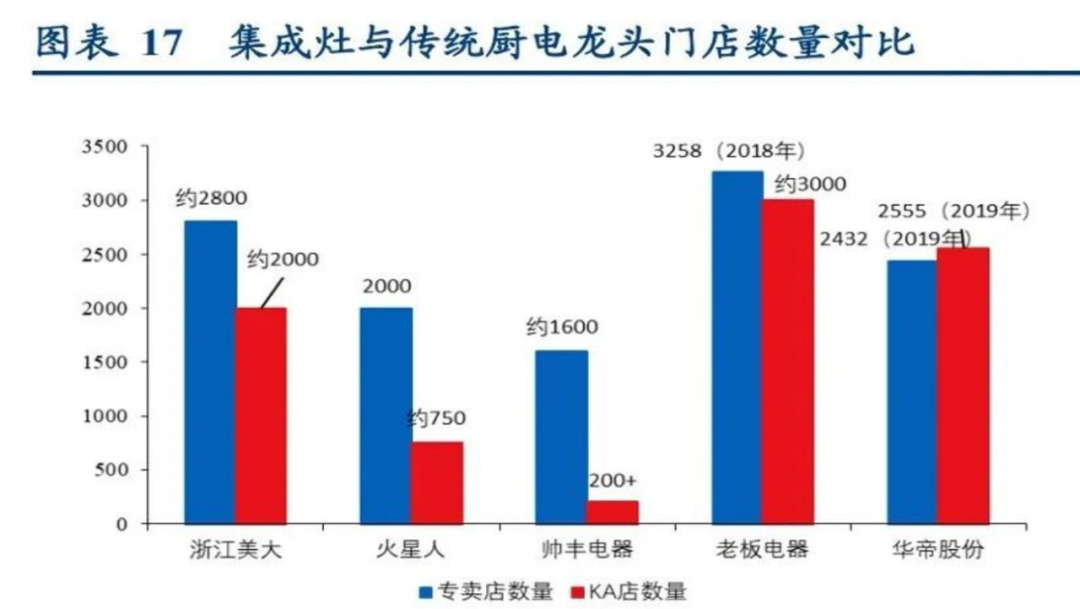

新生势力与传统厨电企业在渠道上*的不同是各个渠道间的布局与发力的不均衡。

追寻着厨电流量的变迁历程,2000年代国美、苏宁为代表的KA渠道是无可争议的主流;2012年起,电商渠道快速增长;2018年起精装修渠道占比快速提升。

厨电新生势力普遍采用直接对接市县级经销商的直营模式,在苏宁、国美这样的KA渠道上渗透很低,远不如传统厨电企业的根基深厚。

华创证券调研报告显示,截至去年年底,浙江美大、火星人、帅丰电器这三家厨电新生势力的KA门店数量分别为约2000家、750家和200家,与传统厨电企业老板电器约3000家和华帝的2555家KA门店数量相比,有不小的差距。

图源:华创证券

电商渠道上,火星人比较强势,奥维云网数据显示,火星人集成灶线上零售额占比达到24.9%,市占率提升1.4%,*第二名11.2%。

可是受限于客户的认知度,行业线上渠道的整体份额并不大,奥维云网做过统计,2022年1-9月,集成灶线上、线下销量占比分别为23%、77%,销额占比分别为18%、82%。

至于工程渠道,集成灶新生势力的渗透很低,几乎为零。

作为对比,我们来看看老板电器的渠道布局,除了保持着线下KA渠道的*之外,2012-2017年电商高速发展时期,电商渠道营收从2012年10%上升到2017年31%;2018年起精装修渠道抬头后,精装修营收从2017年8%上升到2020年25%。

很明显,当销售终端需求萎缩时,渠道上游的截留就非常重要了,传统厨电企业正是通过在渠道上的均衡立体布局,大大增强了自身的抗风险能力。

3、渠道之外,新生势力还有哪些牌?

厨电新生势力们肯定不愿就此躺平,可除了要补足渠道的短板之外,还有哪些牌可打呢。

我们先看看传统厨电企业是如何构建自己的第二增长曲线的。

老板电器2022年能保持正向增长,产品品类的丰富功不可没。

老板电器去年集中发布了新一代高性能集成灶、超薄油烟机、大容量蒸烤炸一体机、洗消一体机、创造者套系冰箱等产品,从单一品类向烹饪全链路渗透,实现了厨房电器的全品类全。

老板电器的各个单品中,嵌入式一体机线上零售额占比达到14.6%,线下零售额占比30.9%,位居市场*;洗碗机方面,2022年洗碗机全行业规模增速为2.9%,而老板洗碗机规模增速高达22.95%;集成灶方面,老板电器大腔蒸烤集成灶仅用时4个月便拿下了同品类双线*。

因集成灶品类而起,也困于集成灶品类中,以致产品布局过于单一,厨电新势力们显然也注意到了这一点。

火星人去年正式提出“将水洗品类打造成第二增长曲线”的战略方向,并推出D70、D50、D30、D31等矩阵式集成洗碗机新品。

进入到2023年,火星人又接连发布D70S、D75两款集成灶洗碗机新品。根据火星人2022财报显示,水洗类产品营业收入1.27亿元,占公司营业收入5.6%,产品方向的转型已经显现出一定的效果。

除此之外,火星人去年还在研发上加注,全年投入了1个多亿,与2021年相比,增加了44.12%,用来探索厨电产品的智能化和数字化创新。

在集成灶产品的基础上,火星人推出了一套MCOOK智慧厨房系统,将智能交互、智能烹饪和智能生态三个领域进行了融合,从而实现了产品智能到场景智能的升级。

亿田智能则狠抓产品创新,在行业内首创风机下置技术,并基于此推出行业首台蒸烤独立集成灶,在一定程度上使得蒸烤独立结构的突破成为可能。

此外,亿田发布的智能烹饪管家S9在一定程度上推动了无人烹饪的智能化升级,也将中国厨房向“无人”时代推进了一步。

具体到产品销售上,亿田D2ZK(蒸烤一体款)为2022年1—5月线上畅销机型销量冠军,占到亿田线上总销量的七成以上,S8A(蒸烤独立款)位列线下畅销机型探花,同样占到亿田线下总销量的七成以上。

以上数据说明,当前市场的主流产品是蒸烤类集成灶,而亿田通过产品创新,赶上了这趟市场风向切换的顺风车,亿田智能去年业绩能够保持微增,由技术创新所形成的产品力优势起到了非常关键的作用。

一个显而易见的趋势,随着各家企业智能化、数字化转型的深入,整个行业也将被带动起来,而此时,渠道和产品是基础能力,企业若要撬动更大的业绩增长点,行业内卷的方向将向研发和创新能力的方向发展。

在这方面,新生势力与传统厨电企业站在同一起跑线上,谁也不知道前面到底是美好的未来还是深不见底的万丈深渊。