终于不再坐以待毙。

不出大家所料,美团成为了所有互联网大厂中,率先迎来复苏的那一个。

疫情的阴霾散去,以餐饮、娱乐、酒店为代表的接触性消费在过去几个月强势反弹,受益于此的美团也迎来不错的一季度表现。单季度收入596.2亿元,同比增长26.7%,经调整后的净利润54.9亿元,大幅扭亏为盈,去年同期这一数字为亏损35.7亿元。

相对于线下实体,互联网具备更强的复苏敏捷性;相对于地产、出口等领域,日常消费有较强的反弹韧性,而旅游、本地消费则显示超预期反弹的迹象,这些都在美团身上体现的淋漓尽致。

王兴在财报会上透露,一季度美团到店酒旅的GTV增速超过了50%,3月这一数字更是达到了100%,由此带来的本季度佣金收入增速超过了34.2%,一举将美团Q1核心本地商业的利润带到历史新高的94亿元,同比大涨超100%。

利润增长背后,竞争加剧对美团的影响却在随处显现——继拒绝披露餐饮外卖收入和GTV、调整收入分项后,本季度美团对年度活跃商家、用户数以及年交易笔数也不再披露。

尽管前两项数据的表现都达到了管理层预期(前者同比增速超过30%,后者2月份接近历史*水平),但竞争敏感度的升级,还是使得美团越发谨慎。

亏损大户的新业务在本季度大幅扭亏,实现 157 亿元收入(30%的增速)的同时,经营亏损却同比大幅缩减40%至 50 亿元,这直接让美团扭亏为盈。

但良好的业绩,并未提振美团的二级市场表现。年初至今,美团股价跌幅近30%,是除京东和B站外,恒生科技指数中表现最差的权重股。排除汇率和地缘因素带来的不确定性,竞争加剧是投资人对美团*的担心。

客观来说,一季度美团的业绩表现更多来自于疫情复苏,他能多大程度上在竞争中体现出确定性,可能是挽救投资者信心的关键,而这一切可能要到三季度才能看的更加清楚。

01 利润释放,不全来自于复苏

94亿的利润,创造了美团核心本地商业的*单季表现,这得益于两方面——疫情复苏以及持续性的降本。

复苏的直接体现是佣金收入的强势反弹。一季度,美团在此项上录得了158.2亿收入,同比大幅增长32.4%,环比也增长8.3%,显著高于市场预期的142亿。

佣金收入的反弹更多来自于到店酒旅的复苏。

Q1,美团餐饮外卖和闪购的即配总单量达42.7亿单,同比增长14.9%,基本符合预期,因为外卖业务的佣金收入被单量锚定,其增长是比较有限的。但一季度居民恢复出行自由后,旅游、到店餐饮、娱乐的修复却相当可观,财报披露,春节期间的美团酒店的间夜预定量增长高达50%,修复尤为出色。

天量利润释放的另一头,可能来自于配送成本的下降,不过美团同样选择了拒绝披露。这使得外界难以推断出配送毛利率的变化,以及它多大程度上影响了核心本地商业的利润表现。

去年4个季度,美团在此项上的成本分别为178亿、178亿、200亿和222亿,也是除销售成本外,美团*的成本开支。据内部人士透露,Q1美团在骑手成本上的确做了把控,这使得履约毛利润得到改善。

形式上,美团会向商家收取配送费,再将收入分配给骑手。过去几个季度这两项数据的增速差距普遍在5个点以内,但在本季度其差距在拉开,合理猜测美团对骑手的补贴有下降的趋势。此外,一季度美团销售成本占比也同比下降10.6%,环比下降5.6%,66.2%的营收占比创造了过去11个季度的*。

去年Q4表现出色的配送收入,本季度稍许让人失望,169亿元的收入同比增速仅有18.8%(环比下滑了15%),显著少于市场预期的183亿。

疫情管控解除,单量需求下降,都使得美团从去年Q4的运力紧缺中缓和过来,这也导致了配送价格明显下降。若按照1P单量占比(2/3)不变,粗略估算美团一季度单均配送价格环比减少了3%。要知道过往几个季度,公司配送收入增速普遍*单量增速10%以上,而本季却不到4%。

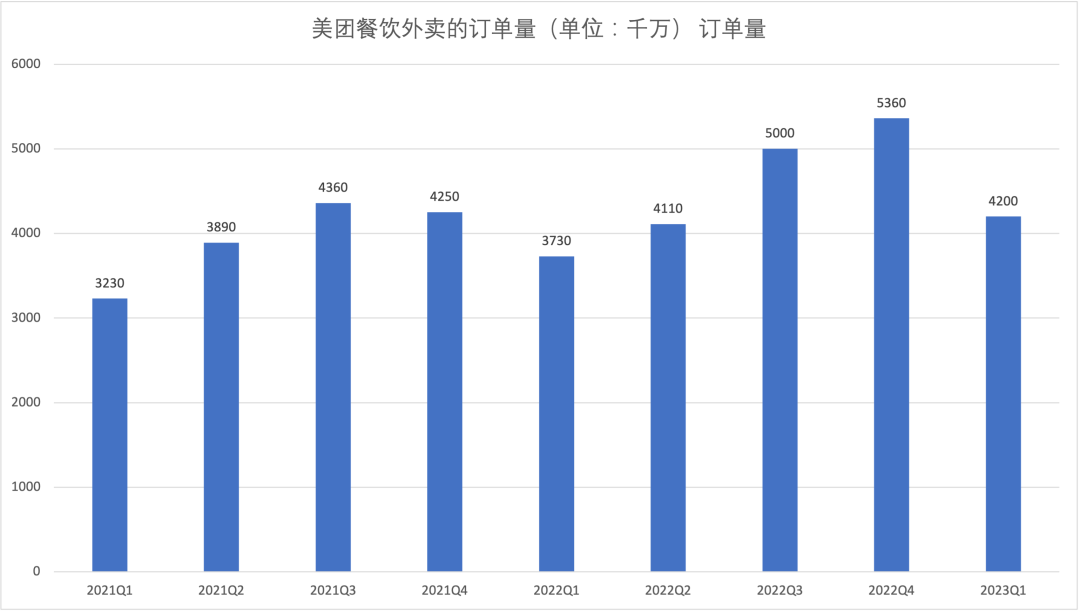

外卖订单增速的放缓也成为既定事实。本季度外卖+闪购总订单量42.67亿,平均每天的订单量为4742万单,抛除闪购,餐饮外卖日均单量约为4205万,同比增长12.6%,较去年Q3下滑15.4%。不过因为一季度为淡季,伴随夏季到来,美团的订单增速或许有望上扬。

美团餐饮外卖订单量 数据来源:长桥投研、美团财报

这里重点提一下广告营销收入,本季度美团在此项上录得77.5亿元,同比增长10.7%,环比几乎持平。虽然相比上季度的负增长有显著改善,但广告与佣金性收入的增速gap相比上季度还扩大了,从18.5%拉到了22%。

去年Q4我们就隐约担心,与抖音本地生活竞争的加剧,会抢走了商家在美团的广告预算,本季度也再次印证了这一点。而且,虽然Q1美团的营销费用率同比和环比有所下降,但其开支还是超过了市场预期,也侧面证明,为了应对竞争对手,美团加大了对与商家和用户的补贴力度。

02 不再消极防御

从3月开始,此前动作迟缓的美团终于对抖音展开了反击。外卖直播项目——“神抢手”、升级后的“神券节”以及专门针对抖音的“特价团购”业务都在二季度密集上线。

以“神抢手”为例,这个被美团高级副总裁、到家事业群总裁王莆中高度重视的项目,自3月初在深圳上线以来,如今已开始在北京、上海等多个区域密集测试,并固定出现在美团外卖商家页的最顶端。

“每天都播,直播时长通常在10-12个小时,就是想把直播场景做起来”,一位内部人士透露,“为此内部拿出了数十亿的预算”。

“神抢手”目前采用官方直播的方式,除了连锁品牌外,还售卖本地餐饮商家的折扣券。在美团App搜索“外卖直播”,也能看到各地美团分站的直播间,以及少量品牌店播直播间。

它与升级后的“神券节”(每月18号固定直播,面向全量用户)共同组成了现在美团的直播矩阵,其负责人为同一个人——美团杭州外卖事业部及外卖用户增长负责人周默,直接向王莆中汇报。

据管理层透露,活动上线以来,美团的活跃用户数同比增长了 70%,参与活动商家 GTV 每周增长超过 30%。不过目前,“神抢手”在美团app还没有固定的一级入口,“内部还在测试不同区域的表现,何时全量上线,以及成为一级入口,都还没有明确的时间表”,上述内部人士告诉36氪。

内容化一直是美团过去几年努力的方向,从大众点评加大视频内容的投入,到不断内测短视频业务,再到如今亲自下场做直播,抖音的冲击终于体现在了美团的行动上。

这一点在最近上线的“特价团购”业务上体现的更加明显。

这一瞄准抖音低价团购套餐的业务,“按月申请预算,预算倾斜单城市抖音覆盖的Top50品牌,目标就是同品牌做到比抖音更低的价格”,一位知情人士表示。

3月中旬,美团在全国发起了第二轮价格战,直指抖音。“美团管辖的直营城市,如武汉、成都,所有一级代理商的负责人、客户经理都可以无条件和美团总部申请费用”,为此,美团还会拿出广告位,或用减免佣金的方式,换取商家的低价。

美团内部人透露,这轮补贴不会只补贴1-2个月,最少会做3-6个月,“但也要看ROI的产出,会根据动态不断的调整。现在只是刚开始,如果持续做下去,肯定会对抖音有影响。”

抖音对此也做过调研,”如果美团价格更低,是不太会有人在抖音进行消费的”,一名抖音员工告诉36氪,“美团是目的消费、抖音是兴趣消费,(美团)抓住了打击抖音最致命的方法,就是价格战。”

不过在补贴上,美团也略有侧重——到综>到餐>酒旅,逻辑很好理解——抖音的高曝光度恰好切中了到综商家的广告需求,对美团影响更大,因此美团对这一品类的补贴力度也更大。

据36氪了解,上线的1个多月,“特价团购”已经在部分城市夺走抖音的市场份额,一位美团中层也透露,“美团到店事业部今年对收入和利润不做太多要求,主要抓商户数量、交易额以及下沉市场,目标是2023年GTV实现60%增长。”

在组织架构上,美团餐饮在3月份也成立了“中客运营部”——这个更像中台的部门,将原有的CKA和头部的SMB(中小客户)全部纳入直营BD管理,并将“和竞品比值”纳入销售考核,占50%左右的权重。

越来越多的动作证明,美团已不再像去年一样坐以待毙,而是以更加主动的姿态来迎接抖音这个强大的对手。

管理层透露,进入二季度,美团酒旅的GTV增速达到了200%,不过这更多来自去年疫情的低基数。目前本地生活仍有足够的增量空间来同时满足美团和抖音的增长,但本季度美团的财报还不足以消减市场对竞争加剧的担忧,它需要在接下来几个季度给出市场更强的确定性。