胰腺癌,被称为“癌中之 王”。苹果公司创始人乔布斯、诺奖得主斯坦曼、男高音歌唱家帕瓦罗蒂、香港艺人沈殿霞等人,均因此失去了生命。

胰腺癌起病隐匿、进展迅速,往往一确诊便已至晚期,部分患者在确诊后的生存期甚至仅有几个月。而类器官(Organoids)的应用,或可让“癌王”患者的命运迎来转机。

类器官,指利用成体干细胞或多能干细胞进行体外三维(3D)培养,形成的具有一定空间结构的组织类似物。类器官大小通常在百纳米至毫米级别,尽管不是真正意义上的人体器官,但能在结构和功能上模拟真实器官,因而被称为“微型器官”。

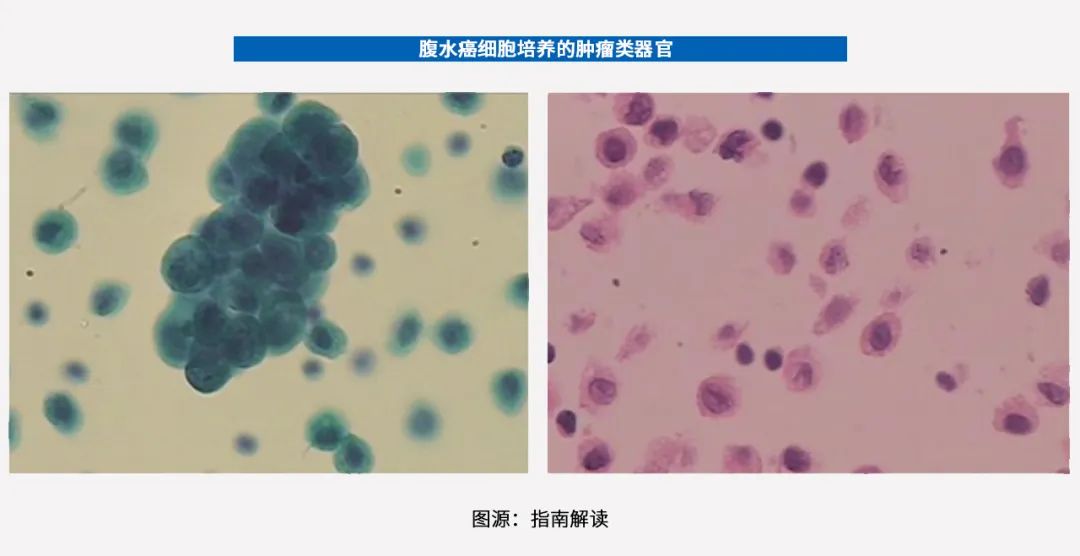

肿瘤信息平台《指南解读》分享过一个胰腺癌病例:一名75岁男性患者,确诊胰腺粘液腺癌。由于癌细胞已转移,患者无法通过手术进行根治,唯有期待药物治疗延长生命、提高生活质量。

为了尽快找到合适的药物,临床医生抽取了患者的腹水(腹腔积液)进行肿瘤类器官培养及药敏检测。

结果显示,在所有备选的药物治疗方案中,曲美替尼+羟基氯喹的联合方案,对该患者肿瘤类器官中的癌细胞抑制率最高。因此,临床医生将该患者的治疗方案改为口服曲美替尼+羟基氯喹。

第 一疗程治疗结束后,患者的B超检查显示,腹水明显被控制住,且胰腺肿瘤边缘皱缩;服药6周后,患者的食欲和精神状态也有极大恢复,身体增重3kg,还自行爬了山。对于曾经疼痛不止、极度消瘦、卧床不起的患者而言,这堪称“奇迹”。

包括药敏检测在内的精准医疗,是类器官当前较为成熟的应用领域之一。此外,类器官对于新药研发、基因编辑、器官移植,以及感染生物学、毒理学研究,甚至公共卫生安全和军事领域也有应用价值。

作为世界前沿的生物技术,类器官已得到国际学术界的认可。2013年,类器官被《Science》评选为十大科技进展;2017年,类器官被《Nature Methods》评为生命科学领域年度技术;2021年,基于类器官的恶性肿瘤疾病模型,被列为中国“十四五”国家重点研发计划中首批启动重点专项任务。

在产业界,整个类器官行业尚处于起步阶段。数据显示,2019年全球类器官市场规模约为7亿美元,预计到2027年达到34亿美元,年均复合增长率约为22%。

九鼎投资在调研中了解到,在中国类器官行业,相关公司集中成立于2018-2021年,目前的融资阶段大部分在天使轮至Pre-A轮。即便是龙头公司,年营收体量也仍在千万级别。

在国外,类器官已成为大药企争相布局的领域。

自2015年开始,强生、默克、辉瑞、赛诺菲等纷纷在新药研发中引入类器官技术;艾伯维、默克、诺华等联合成立了非营利性组织Innovationand Quality Consortium(创新与质量联盟),旨在推动类器官芯片的标准化应用。

就在2023年5月,罗氏还宣布成立了人类生物学研究所(Institute of Human Biology,IHB),致力于研究类器官等人类模型系统。

目前,类器官比较快的商业化应用,是2C端的临床级个性化药敏检测和2B端的新药研发。但九鼎投资判断,类器官作为从生物医药行业新崛起的细分赛道,有广泛的应用场景,行业发展空间较大。

当然,对于任一新兴行业而言,机会始终与风险并存。

01、比猴子更好用的试药替身

安全性评价是药物开发的重要环节,而临床前安全性评价,是防止有毒药物进入临床试验的必要条件。长期以来,动物试验是临床前安全性评价的重要手段。

这个认知普遍始于1938年,美国总统罗斯福签署了《联邦食品、药品和化妆品法案》,规定所有药物上市前都需要提供安全性证据。新药在进行人体临床试验前,必须先进行动物试验。

随着现代医学的发展,对非人灵长类动物(猴类)试验,被认为最接近于人体试验。

不过,动物试验面临着争议,如有的动物在试验中承受高度痛苦,有悖于人道主义;动物试验还有潜在安全问题,如试验完成后的动物可能流入市场,造成病毒、细菌的传播和疫情爆发。

1959年,有动物学家和微生物学家提出,以3R原则来解决动物试验的上述问题,即取代(replacement)、优化(refinement)和减少(reduction)。

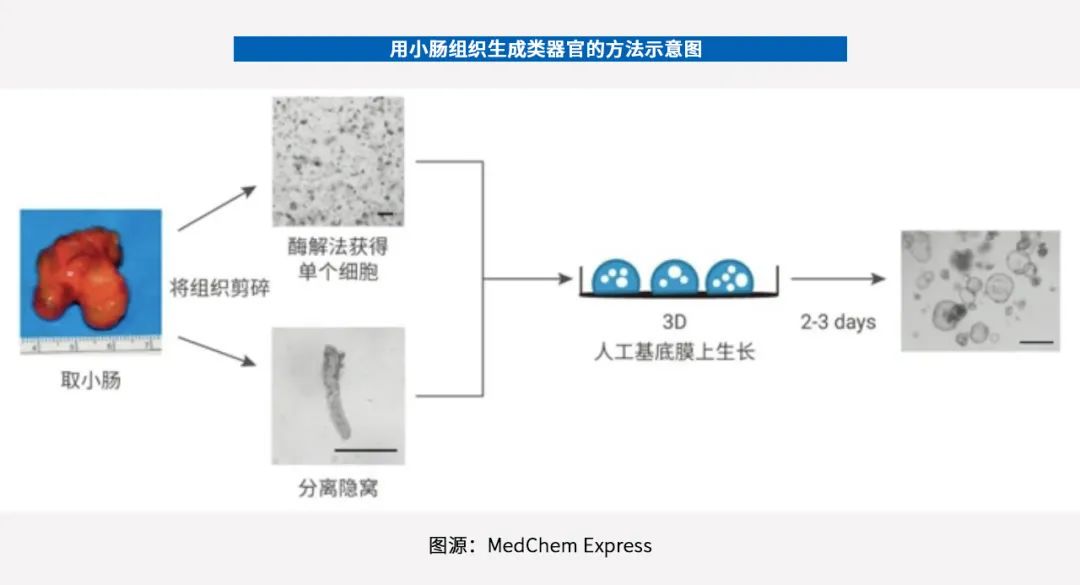

更早的100多年前,人们开始尝试动物组织的体外培养。随着细胞培养研究的深入,1980年代出现了原代组织体外培养的3D类器官模型,奠定了类器官研究的基础。2009年,由荷兰科学家Hans Clevers团队构建的首 这曾导致国内外市场“一猴难求个可长期培养及传代的肠类器官诞生。

目前,多种脏器类器官已被成功构建,包括小肠、胃、结肠、肺、膀胱、大脑、肝脏、胰腺、肾脏、卵巢、食道、心脏等,既包括正常器官组织类器官,也有相应肿瘤组织类器官。

九鼎投资了解到,相比于动物,将类器官用于药物试验还有多个优势:培养周期更短、价格更便宜、试验数据与临床数据更为接近等。

一方面,动物试验对动物年龄有特定要求(猴类通常需要经过三年生长后才能用于试验),育种周期漫长,且产出率低。另一方面,近年几乎所有的商业航空公司都拒绝运送此类动物。

这曾导致国内外市场“一猴难求”,试验猴的单价随之一路飙升。以使用量最 大的食蟹猴为例,其单价从2017年的不及7000元,涨至2022年的超18万元,涨幅逾20倍。部分业内公司猴子的等待排期长达6个月。

在新药研发上,据业内人士透露,在不用猴子且不包含化合物生成的条件下,从靶点发现到申报临床,国内CRO(医药研发外包公司)的报价在5000万元左右;如果用猴子试验,价格会更贵;如果用类器官来完成这一过程,价格可省到2500万元左右。

至于试验数据,某类器官企业CEO透露,该企业曾对122个已批准上市药物在肝模型上测试肝毒性评级。结果显示,与临床数据相比,肝模型类器官的阳性预测率可达到85%以上,比非人灵长类动物模型高出30个百分点。

在药敏检测上,据九鼎投资调研,目前单人进行类器官药敏检测的价格在2万元左右,行业普遍的服务周期是14天,包含全流程:取样、运输、培养、验证、检测、分析、报告。

类器官培养是类器官技术服务流程的核心环节,其经典路线是,将分离出的干细胞培养在3D支架(如基质胶)上,铺在培养皿或培养孔板中,并添加包括FGF(成纤维细胞生长因子)、EGF(表皮细胞生长因子)等在内的各类生长因子,以促进类器官形成。

类器官的特点还包括:能传代(常指增殖细胞群的再分开,将细胞从一个培养容器转移到另一个培养容器)、能冻存、能复苏、能进行基因编辑、遗传信息稳定等。

能传代的类器官,多为未分化的类器官,基于不同的组织和培养方案,可传代20~30次。类器官在传代2-3次之后,可在液氮中冻存。为了达到最 佳的效果,一般选择类器官成熟(传代7-10次)后再进行冻存。

02、风口下的困境和挑战

或许是意识到动物试验的可替代性越来越强,以及看到相关技术的潜力,美国FDA(食品药品监督管理局)现代化法案2.0横空出世。

FDA现代化法案2.0是对《联邦食品、药品和化妆品法》和《公共卫生服务法》的修正案,该法案授权使用动物试验的某些替代品(如基于细胞的测定、微生理系统、生物打印或计算机模型),来证明药物的安全性和有效性。

2022年9月,美国参议院无异议一致同意通过FDA现代化法案2.0。同年12月,该法案并作为《综合拨款法案》的一部分,由总统拜登签署成为法律。

而2022年6月美国众议院通过的法案版本——《2022年食品和药品修正案(H.R.7667 - Food and Drug Amendments of 2022)》,首次将器官芯片和微生理系统作为独立的药物非临床试验评估体系,和基于细胞的测定、计算机建模以及动物模型等视为同等重要的研究手段。

器官芯片,是基于微流控芯片上构建人体器官生理微系统,可理解为:在人体外,通过U盘大小的芯片构建的人体组织器官简版。器官芯片一般由三部分组成:从人体或动物获得的细胞;用于形成体外模型的骨架材料;用于模拟体内器官生长环境的生物反应器。

科学家采用动物或人的细胞进行培养后,组装成器官芯片。它不仅能试验药物的有效性和安全性,还可用于研究真实器官功能障碍和发病机制。

以肝芯片为例,所有摄入人体的食物和药物都要经过肝脏分解后再排泄,药物导致的损伤或有效性会体现在肝脏中。因此,当一种试验性药物通过人体肝脏芯片损伤细胞时,芯片会发出毒性警告。

器官芯片与类器官有一定相似性,但是另一条独立发展的技术路线。

类器官偏向生物学,其优势在于高仿真性,具有与人体器官高度相似的组织学特征和功能,但在可控性、可重复性上有局限。

器官芯片偏向于生物医学工程,在建模的可控性和标准化上具有优势,可通过共培养技术实现更复杂模型的构建;但由单一种类细胞构建的器官芯片模型,在生物学的仿生程度上不够。

类器官芯片,被认为整合了上述两种技术路线的优势。

2022年8月,FDA批准了全球首 个完全基于类器官芯片研究获得临床前数据的新药进入临床试验。这项新药实验由赛诺菲和类器官芯片公司Hesperos合作进行,用于治疗两种罕 见的自身免疫性脱髓鞘神经疾病。此前,由于缺乏理想的动物模型,业界无法针对这些疾病开展研究。

在FDA现代化法案2.0具备法律效应前后,这一消息以燎原之势,传导到了资本市场和产业界。

2023年1月,美国器官芯片及配套设备研发公司Emulate宣布了IPO条款,预计市值约为1.25亿美元。此前,该公司已完成多轮融资,总融资额近2.25亿美元,是器官芯片细分领域中融资最多的公司。

2022年下半年至今,中国亦有多家类器官相关公司完成了新融资。

类器官相关技术能快速成为风口,还有来自中国的推动力。例如,2022年6月,多位临床专家共同编写的《类器官药物敏感性检测指导肿瘤精准治疗临床应用专家共识》发布,进一步推动了类器官在肿瘤精准治疗领域的应用。

九鼎投资观察到,处在一个新兴行业,中国类器官相关企业也面临着困境和挑战,包括:

1、上游耗材受到限制。目前,类器官产品的耗材(如基质胶、维持类器官生态和分化所需的生长因子、细胞培养板等)大都处于进口垄断的状态。企业若能实现耗材的进口替代,成本有望大幅下降。

2、市场教育和推广需要持续进行。尽管越来越多医生、研发人员等接受并认可类器官相关技术,但与能否转化为商业订单没有必然联系。目前由于业内在产品端没有统一的标准,企业的市场推广很难。

3、人才相对匮乏。九鼎投资粗略估算,目前开展类器官相关业务的公司约20家。按每家3~5名核心研发人员计,整个行业的核心研发人员不到百名。而且,行业正处于前期的市场教育和开拓阶段,核心人员流动性比较大。

4、由于类器官行业监管尚不健全,企业的商业模式主要以LDT(Laboratory Developed Test,实验室自建检测)为主。在LDT模式下,类器官产品拿不了证,进医院难度大,更无从谈纳入医保报销范围。

03、新兴细分赛道,如何把握机会?

类器官公司主要有四种业务模式——科研合作、器官芯片销售、体外诊断和新药研发。后两者在中国目前是主流,但开展模式并不相同。

在体外诊断业务上,类器官公司分为LDT和IVD(In Vitro Diagnostic products,体外诊断产品)两种模式,区别在于:LDT更偏服务,IVD更偏产品;LDT服务无需监管部门审批,IVD产品须经监管部门审批;LDT面向不具备检测能力的医院、药企、第三方检测机构等,IVD则面向具备检测能力的医疗机构。

九鼎投资了解到,目前类器官体外诊断业务还达不到IVD产品层面,只能以LDT的形式来提供服务。未来,随着行业监管健全,企业的LDT服务逐渐标准化,积累了临床有效性的数据指标,用于产品的注册报批、获证,可变为IVD产品。

作为体外试药工具,类器官可与NGS(Next Generation Sequencing,下一代测序,又称高通量测序或二代测序)实现互补,即从细胞和基因两个层面来判断药物是否适合患者。

利用类器官,科研人员可在培养器上进行多种药物或不同浓度药物的筛查,实现多个试验同时开展。

在新药研发业务上,类器官公司更像临床前CRO。对于这类合作,药企主要关注类器官的稳定性和异质性、类器官库丰富程度,是否有需要的疾病模型等。

除了NGS,类器官和AI药物开发亦具有协同性,将大大加速新药研发的进度。

目前,在类器官底层技术上,美国比中国领 先。在类器官行业发展上,中国比美国快。美国类器官公司多服务于大药企的新药研发,中国公司的业务模式更丰富。

九鼎投资访谈得知,美国类器官LDT业务发展得比较慢,主要有三点原因:一,美国对病人样本及信息的保护严格。二,美国对这类检测服务机构的资质要求严格。三,这类收费服务受制于美国医疗保险公司是否将其纳入报销范围,若没有纳入报销范围,普通民众难以承受其价格。

就中国的类器官公司而言,未来的竞争将围绕以下层面开展:

1、类器官相关底层技术的成熟度

类器官相关底层技术,涉及样本取样、保存运输、类器官培养、药敏检测等过程中的质控。

据九鼎投资调研,评价类器官质量的指标包括:细胞形态、数量、直径、培养天数等;评价类器官培养成功的标准则是:类器官与其来源组织在病理学和遗传学上保持高度一致,并可在体外稳定增殖和传代。按企业标准来看,目前业内类器官培养的成功率普遍在80%以上。

从投资角度看,拥有领 先技术水平的公司更受青睐。

2、类器官库的丰富程度与合规性

对于企业来说,细胞样本获取和建库的门槛很高。尤其在新药研发领域,客户更关注类器官样本库的丰富程度。九鼎投资了解到,目前类器官公司的样本库普遍不大,样本数从几百到上千不等。

和细胞库类似,类器官样本库根据资质不同,有国家级、医院级、企业级等区别。大多数公司的样本库建设,依据自有流程和质量标准,由于采样技术、运输方式、保存环境等差异,存在样本质量不佳(如细胞活性不够)的问题。

九鼎投资调研得知,当下药企与类器官公司合作,更多为了验证内部研发流程,对类器官样本库的合规性要求不严苛。但类器官样本库要想在临床中应用,需要中检院(中国食品药品检定研究院)复核。

我们期待,未来关于类器官样本库的行业质量标准能出现。从长期来看,经合规验证的高质量样本库,将成为决定行业竞争格局的高权重因素。

3、商业应用场景覆盖率

当前,类器官主要应用场景为体外诊断(尤其是肿瘤临床药敏检测)和新药研发。

九鼎投资判断,两类企业优势较大:一是原有LDT模式下开展NGS或NIPT (无创产前检测)肿瘤早筛等企业,二是开展临床CRO服务的企业。他们一般直接掌握临床终端(即三甲医院和主流肿瘤科医生)资源,桥接类器官业务顺理成章。

未来,随着类器官在感染生物学领域、器官再生与移植等领域扩展应用,商业应用场景覆盖越多的企业,在未来更具竞争优势。

19268起

融资事件

7525.03亿元

融资总金额

9632家

企业

3011家

涉及机构

779起

上市事件

6.74万亿元

A股总市值