豪门已“老”。

回顾海外大药厂的成立时间,大部分的都是百年老店。比如,被称之为宇宙大药厂的辉瑞,在1849年成立;默沙东稍加年轻,但也已超过100岁。

这些大药厂,历经百年不倒,并且越做越大,缔造一个个重磅炸弹,最终跻身全球*药企行列,走过的每一步都足以为人称道。

不过,当人们讨论豪门的时候,也避免不了讨论风险。百年老店所积累的财富、经验、资源等,是其他中小药企不可比拟的,但并不意味着豪门就可以豁免一切风险。

实际上,每隔一段时间,这些“百年老店”都难以避免遇到专利悬崖的挑战。

已经超过150岁的辉瑞,便在当下这个节点,因为核心管线即将遭遇专利悬崖,面临增长危机。

顺流、逆流,终究要向前游。豪门更是如此,最终决定一家企业成败的是进化,而不是历史。

01 新冠业务风光背后

过去两年,对于辉瑞来说,最风光的莫过于抓住了新冠风口:疫苗和口服药。

2022年,疫苗和口服药总共为辉瑞贡献了567亿美元收入,使其收入一举超过千亿美元(1003亿美元)大关。

新冠业务给辉瑞带来了很多钱,但钱并不是*的,尤其是在创新药世界。翻看辉瑞的财报,剔除新冠类业务,整个制药业务板块增长不到3%。

“经常性”业务低增长背后,是辉瑞尴尬的处境:宇宙大药厂老了。

目前,辉瑞只有肺炎疫苗和抗凝药物Eliquis等少数管线,依然保持20%以上的增速,而大部分管线因为竞争格局等问题,处于下滑及下滑的边缘。

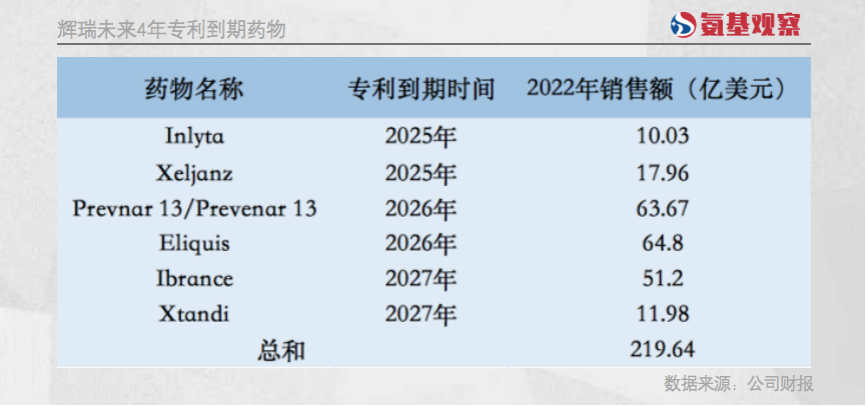

即便不看现有产品的销售情况,仅从专利悬崖角度,辉瑞的无奈同样暴露无遗。如下图所示,在未来4年,辉瑞有6款药物专利到期,均为支柱管线。其中就包括上文提及的,为数不多保持超20%增速的肺炎疫苗和抗凝药物Eliquis。

2022年,上述6款药物总收入规模达到219亿美元。剔除新冠业务之后,辉瑞其它药物收入规模为436亿美元。这意味着,未来四年占辉瑞总收入比重超50%的药物,将面临专利悬崖。

很显然,虽然被称之为宇宙大药厂,但辉瑞的业绩增长压力在Bigpharma中是*的。至于新冠业务,可以确定的是*的日子已经过去了。

根据辉瑞预计,2023年新冠疫苗Comirnaty的预计收入135亿美元,较2022年的实际收入下降64%;新冠口服药Paxlovid约为80亿美元,较2022年的实际收入下降58%。

不管怎么说,依靠新冠业务拉动辉瑞这架马车已经不够现实。对于辉瑞来说,需要更明确的业绩增长点。据辉瑞CEO透露,辉瑞将寻求收购II/ III期候选药物,计划在2025-2027年间进入市场。

3月13日,辉瑞宣布428亿美元收购Seagen,以此获得3款已上市的ADC药物,及10多款处于不同研发阶段的ADC新药。

新一轮“买买买”,已经开始了。

02 买买买背后

对于大药厂来说,“买买买”是常规操作。

有太多成功的例子告诉大药厂,没有什么增长烦恼,是收购一家Biotech解决不了的。如果有,那就多收购几家。

大药厂也的确有这样的底气,最核心的原因在于它们不差钱。对于大药厂来说,由于重磅炸弹药物的积累,通常手握巨额现金,尤其是辉瑞这样吃尽新冠红利的药企。就像辉瑞CEO所说,“坦率地说,如果我们愿意,我们有能力进行任何交易”。

去年5月,为了在偏头痛占据有利身位,辉瑞豪掷116亿美元,“捡漏”收购了Biohaven。注意,是现金。

现金之外,大药厂还有足够的融资底气去完成更大额的收购。比如收购Seagen的资金来源,除了账上现金,辉瑞还预计通过310亿美元的新长期债务以及短期融资的方案,为交易提供大量资金。

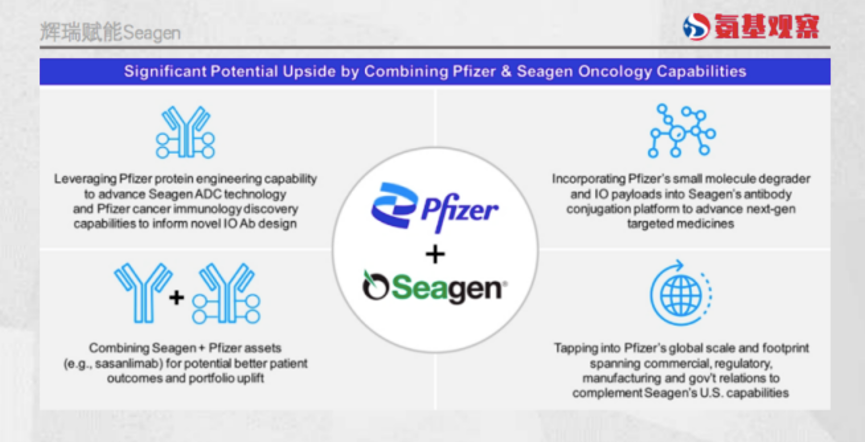

有实力完成并购只是开端,大药厂之所以乐衷买买买,还在于其认为能够与被并购方形成显著的协同效应。在收购Seagen的过程中,辉瑞便表示,自己有能力在多个环节对其进行赋能。

比如,辉瑞认为,Seagen的能力圈只限于美国,而自己拥有全球的布局,涵盖商业化,政府关系、制造等诸多环节,能放大其管线价值。

正是在这一预期之下,辉瑞认为,随着未来与Seagen合作的推进,有望在2030年达成100亿美金收入的目标,最终弥补专利悬崖带来的部分损失。

当然,对于大药厂来说,买买买是扩充管线最简单的动作,但也是最难完成的预期。毕竟,谁都不能保证,1+1真的能够大于2。

03 药企的周期之痛

哪怕辉瑞的新冠战绩将彪炳史册,但它仍逃不脱宿命。

专利到期是一个药品完整生命周期中的关键节点,也是所有药企必然会面对的挑战。医药企业的周期决定,重磅峰值有多高、专利悬崖就有多深。

药品的专利药到期后,由于没有研发投入,仿制药价发起的骨折式价格战,原研药厂无力招架,会在很短的时间内失去部分市场份额。

对于大药厂来说,如果是销售占比很大的明星药品遭遇专利悬崖,又没有新产品能够衔接,收入会迅速下滑;

即便有新产品衔接,但一些巨头由于此前大单品过于亮眼,在老明星产品进入衰退阶段后,往往只能进入“填坑”阶段。

因此,药企生来就要学会奔跑,与时间赛跑。即使规模再大的药企,也必须不停的研发、并购,避免自己堕入专利悬崖陷阱。如何达成这一目标,无疑是所有药企需要考虑的事情。

就国内来说,虽然目前尚未到专利悬崖阶段,但因为竞争格局的*恶化、医保降价等因素的存在,也让国内药企提前适应了这一变化。

最为典型的就是依靠PD-1起家的四小龙,因为竞争格局的恶化,当前部分企业面临管线“断档”的压力。

面对药企周期之痛,拿出更强、更好的药物,才能在充满惊涛骇浪的医药江湖活得更久、更好。如何保证自己长期跑赢时间,将是药企永恒的话题。