01 重生与幻灭

“全球面板格局进行了调整,未来面板业的周期波动将会明显减弱。”

受益于电视、平板等下游需求的强劲增长,全球液晶面板价格自2020年下半年开始触底回升。2020年全年,TCL科技扣非净利润取得了超过100倍的增长。2021年3月,TCL科技市值创出1702亿元的历史新高。

然而,TCL科技业绩的大幅增长似乎并没有打消二级市场投资者对面板需求周期性变化的担忧。2021年8月,在TCL科技公布半年报之际,公司市值已经跌破1300亿元。

为了打消外界对公司业绩持续性的质疑,TCL科技创始人李东生在TCL科技半年报业绩会议上认为,未来面板行业周期性波动会明显减弱,“波动对TCL华星的影响相对于同行,我们认为是比较小的,未来我们希望这种影响通过我们内部积极的应对,能够尽量再降低”。

作为TCL的创始人,李东生本人曾写下《鹰之重生》系列反思文章。当年,巨资收购汤姆逊与阿尔卡特之后,TCL陷入巨额亏损的泥潭,国际化战略遭遇挫折。通过深刻的检讨与反思之后,TCL集团重新走出低谷期,李东生本人的企业家形象也得到了很大的修复。

2018年年底,TCL集团将TCL电子、TCL通讯、TCL家电等业务悉数剥离,仅仅留下液晶面板业务,并更名为TCL科技。2020年7月,TCL科技斥资109.74亿元摘牌收购中环集团100%股权。

自此,TCL科技由一家传统的家电企业变身为半导体显示与半导体光伏双轮驱动的“科技公司”。2021年,TCL科技净利润历史上首次突破百亿大关,“鹰之重生”的神话再次上演。

但事实证明,面板行业的周期性风险仍大幅超出了李东生以及大多数观察人士的预期。刚刚过去的2022年,在终端消费需求疲软、行业低价竞争加剧等背景下,面板行业持续下行,尤其是大尺寸的液晶电视面板价格已经跌破现金成本价格,行业陷入大面积亏损。

在此背景下,TCL科技旗下华星光电从大赚106.5亿元变为巨亏83.5亿元,过山车式的业绩波动充分诠释了周期性的魔力和宿命。而面对史无前例的面板寒冬,重生的TCL科技又一次陷入了迷茫期。

02 创纪录亏损

3月30日晚间,TCL科技公布了2022年年度报告。财报显示,2022年,TCL科技实现营业收入1665.5亿元,同比增长1.8%,归母净利润为2.6亿元,同比下滑97.40%,扣非净利润-26.98亿元,同比下滑128.57%,这也是TCL科技十年来首次出现经营性亏损。

TCL科技在年报中表示,2022年半导体显示经历最严峻的全球产业寒冬,受地缘冲突、通货膨胀等多重影响,主要市场显示终端需求大幅下滑,大尺寸面板产品价格大幅下降,面板行业经营陷入亏损。

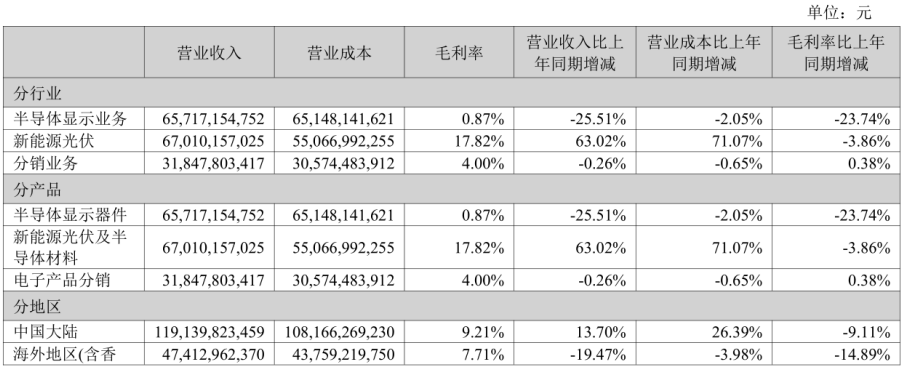

从营收构成上看,TCL科技主营业务共分为半导体显示业务、新能源光伏、分销业务及其他四大业务板块。其中,半导体显示(液晶面板)与新能源光伏(TCL中环)为公司两个核心业务板块,合计收入占比近80%,同时也是公司主要利润来源。

面板业务成为TCL科技亏损的重要原因。自2021年下半年以来,面板行业就进入到下行周期,2022年全年仍在底部徘徊。根据WitsView调研数据,2022年,55寸LCD电视面板价格由117美元下跌至83美元,全年跌幅接近30%;而在2021年6月,55寸LCD电视面板价曾高达227美元,*跌幅已经超过60%。

受主要显示产品价格下滑影响,2022年,TCL科技半导体显示业务实现营业收入657.2 亿元,同比下降25.5%,销售毛利率仅为0.87%,较上年同期下滑23.74个百分点。其中,面板业务核心子公司华星光电实现营业收入562.56亿元,净亏损高达83.5亿元。

另一面板巨头京东方年报数据显示,2022年全年,京东方共实现营收1784.14亿元,同比下跌19.28%,归母净利润为75.51亿元,同比下跌70.91%。毛利率方面,京东方显示器件业务毛利率为7.97%,较上年同期下滑近20个百分点。

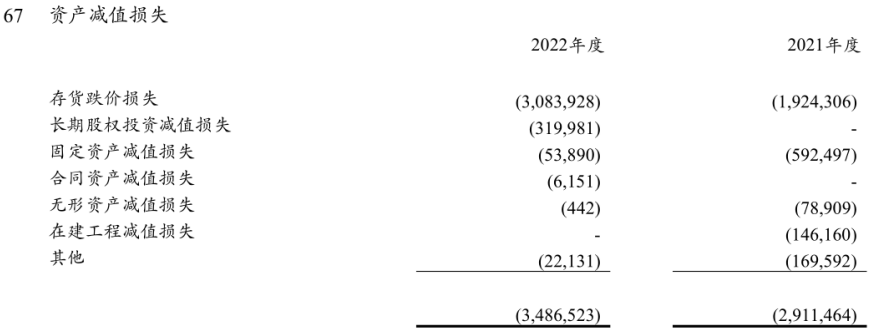

除了毛利率的大幅下滑之外,存货跌价损失也是面板企业大幅亏损的一个重要原因。年报显示,2022年全年,TCL科技共计提资产减值准备34.97亿元,其中存货跌价损失超过30亿元。

此外,踩雷日系面板生产企业JOLED也给TCL科技带来超过4亿元的损失。

3月27日,据多家日本媒体报道,JOLED公司宣布向东京地方法院申请启动“民事再生”的破产重整程序。2020年,TCL华星曾向JOLED投资300亿日元(约20亿元人民币),并获得后者超10%股权。

公开资料显示,JOLED成立于2015年,系索尼公司和松下公司的OLED显示器开发部门整合而成,主要从事OLED显示器及其零件、材料、制造设备和相关产品的研究、开发、生产和销售。

在OLED生产方式上,印刷与蒸镀是两大主流技术路线。据悉,日本JOLED曾首创了印刷式的OLED生产工艺,它能将发光材料像打印机一样进行涂布。李东生曾公开表示,只有韩国三星、日本JOLED和TCL华星对印刷显示技术有深入研究。

据年报披露,截至2022年末,TCL科技对JOLED计提减值准备3.19亿元,当期按权益法确认的投资亏损为4.21亿元。

有业内人士认为,此次JOLED宣告破产,似乎也预示着印刷技术路线将在竞争中败下阵来,这对于寄希望通过印刷工艺实现“弯道超车”的TCL科技来说,实际损失远不止所计提的账面投资亏损金额。

03 光伏救场

相比面板业务的大幅亏损,TCL科技新能源光伏业务表现尚可。2022年全年,TCL中环实现营业收入670.1亿元,同比增长63.0%,实现净利润70.7亿元,同比增长59.5%。

TCL中环前身为光伏单晶硅片“双雄”之一的中环股份。2020年,中环股份控股股东中环集团混合所有制改革落地,TCL科技子公司TCL科技(天津)成功拿下中环集团100%股权,成为了TCL中环的*大股东。

此后,TCL科技又对TCL中环进行多次增持。截至2022年年末,TCL科技(天津)共持有TCL中环8.85亿股,持股比例27.37%,为公司控股股东;TCL科技持股约7803万股,占比2.41%;李东生本人持股217.50万股,并担任公司董事长。

截至2022年年末,TCL中环单晶总产能提升至140GW,2023年末预计产能进一步提升至180GW。届时,TCL中环单晶总产能预计将超过隆基绿能成为全球*。

随着光伏平价上网时代的来临,借助硅片大型化、薄片化来提高硅料使用率、降低单瓦成本已经成为行业共识。截至目前,TCL中环在大尺寸、薄片化、N型硅片等方面均具有*优势,N型G12硅片全球市场占有率*。

2019年,中环股份在业内率先推出具有颠覆性意义的210mm硅片(G12),能够显著提高单片组件功率,降低BOS成本,一举奠定了其大尺寸硅片领域的竞争优势。年报数据显示,2022年全年,中环光伏硅片销量为106.47亿片,同比增长29.64%,其中硅片外销市场市占率全球*。

值得一提的是,TCL科技最初收购中环集团所持有的中环股份(7.67亿股)的交易价格为109.7亿元。截至4月7日收盘,TCL中环市值约为1586亿元,TCL科技所收购股份对应的市值约为376亿元。

但从二级市场来看,TCL科技似乎并没有因为对TCL中环的成功投资而获得投资者认可。截至4月7日收盘,TCL科技市值为790亿元,相比历史高点缩水近1000亿元。

面板价格的超预期下滑应该是投资者不断抛售TCL科技股票的一个主要原因。但从另外一个角度计算,目前TCL科技对TCL中环的持股比例约为29.8%,对应市值约为473亿元。那么,TCL科技除去TCL中环之后的总市值仅为317亿元(790亿元-473亿元)。

也就是说,若除去对TCL中环的持股,目前TCL科技面板业务对应的估值仅为300亿元左右,这一估值水平是否被低估?

04 拐点来临?

实际上,自去年第四季度以来,由于面板价格已经跌破部分企业的现金成本价,面板厂商也开启了十年以来首次大规模和全世代线的减产来应对。随着行业库存的持续回落,面板价格已经有触底回升的迹象,而TCL科技以及京东方股价是否被低估的问题已经成为二级市场投资者一个关注的焦点。

根据CINNO数据,去年9月,全球面板厂稼动率(产线实际生产数量与*生产数量的比值)一度跌至60%以下的低点。但随着中外面板厂商开始大规模减产,面板价格自2022年10月份出现小幅反弹。

需求方面也有转暖迹象。随着原有的库存量被消化,各大液晶电视品牌商逐渐恢复面板采购数量。根据公开报道,三星VD已上调其2022年第四季度TV面板采购计划,从原计划的850万台增加至950-1000万台。

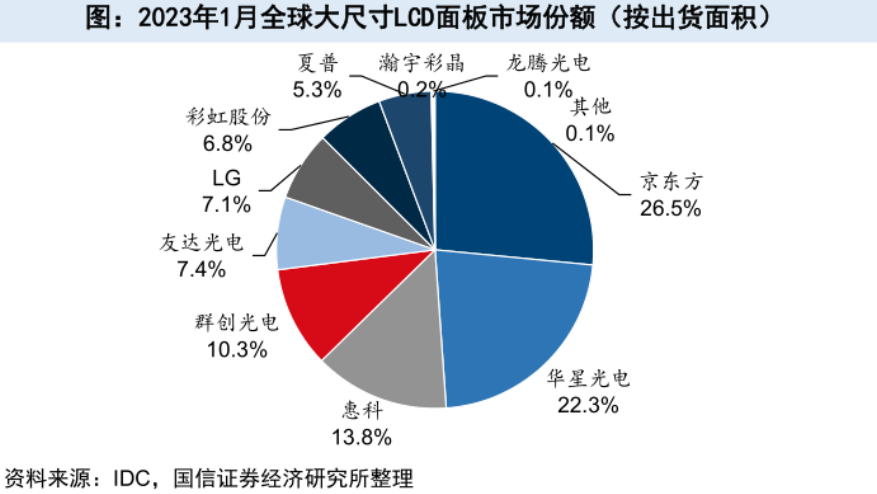

另一方面,随着日韩面板产能的继续退出,全球面板产能继续向中国集中。最新数据显示,2022年,京东方、TCL华星等五家大陆企业电视面板出货量全球份额达到68.5%的新高,其中,京东方、TCL华星两家市占率超过40%。

一般来说,产能的出清以及市场集中度的进一步提升,龙头企业对行业的供需调节作用会显著增强。因此,业内人士普遍认为,面板行业周期性有望减弱,京东方、TCL科技有望长期受益。

在面板价格预期回暖的背景下,TCL科技、京东方股价在最近均迎来一波反弹。数据显示,2023年至今,京东方股价涨幅超过30%,TCL科技涨幅超过20%。

事实上,面板价格的回暖在上市公司毛利率表现上也得到一定程度的应验。年报数据显示,2022年第四季度,京东方销售毛利率为5.9%,环比第三季度(2.62%)提升了3.28个百分点。但从TCL科技数据来看,去年第四季度其综合毛利率为7.65%,仍低于三季度毛利率(8.49%)。

从*值来看,无论是京东方还是TCL科技面板业务毛利率仅为个位数,这说明面板行业的复苏仍比较微弱。

另外,本轮面板价格的持续下行让外界对其行业的重资产、强周期的认识进一步提升,液晶面板的商业模式开始受到越来越多的质疑。

事实上,显示面板是典型的资金和技术高度密集产业,一条高世代生产线动辄数百亿元投资。据悉,TCL华星广州t9项目投资金额高达350亿元。这其中,既要产生大量的固定资产折扣,又要背负高额的融资成本。

由于持续的高额投入,近几年TCL科技的财务费用一直居高不下。财报显示,2020-2022年,TCL科技财务费用分别为23.57亿元、37.28亿元、34.23亿元,沉重的利息费用支出也是其利润端承压的一个重要原因。

整体来看,从分部估值角度分析,目前二级市场对TCL科技面板业务估值仅为317亿元,应该是存在一定程度的低估。另一方面,行业的重资产、高投入、强周期等特性也决定了液晶面板本身并不是一个好的商业模式。即便是进入到中国企业定价的阶段,行业“靠天吃饭”的局面并没有根本性改变。

5年前,由于家电业务盈利困难且估值较低,李东生曾将其从上市公司剥离,转而聚焦于华星光电的面板业务。从如今来看,业绩波动巨大的华星光电,显然也不是李东生所希望的好生意。