回顾芯片产业发展历程,在上世纪60年代起步初期,行业厂商均采用的是IDM运营模式,即芯片设计、制造、封测都由自己完成。

经过多年的发展,随着以台积电为代表的Foundry的兴起,给产业模式带来了新的冲击。过去20年,“Fabless+Foundry”模式成为半导体行业发展的主要推手。

根据IC insights数据统计,在1999-2020年间,相对于IDM厂商,全球前50 Fabless厂商的总营收增速更快、年平均增速达13.0%。Fabless厂商在其细分行业的市场占有率和话语权随之稳步提升。

图源:IC insights

而作为IDM模式中流砥柱的模拟芯片市场,也正在迎来新的波动。

不同于数字芯片对先进工艺制程和分析处理能力的持续追求,模拟芯片重在安全而精确地实现单一功能,更追求产品稳定性。

由于模拟芯片影响着信号处理、信号转换和电力调节等基础性性能,在电子终端中,可将模拟芯片比作下层基础而将数字芯片比作上层建筑,即:数字芯片决定着终端设备的高端化程度,而模拟芯片影响着终端设备的基础性能和数字芯片功能实现的稳定度。

因此,在生产模式上,模拟芯片与数字芯片有很大不同,相较于以Fabless+Foundry模式见长的数字芯片厂商,IDM是模拟芯片厂商比较倾向的模式,以TI、ADI、瑞萨电子和安森美半导体等为代表的全球前十的模拟厂商均采用IDM模式。

IDM模式中,模拟厂商可以针对产品需求来调试自身的工艺,让设计和工艺的结合度更紧密。此外,IDM公司还可以同步开展产品设计和工艺研发工作,研发设计部门和制造部门快速沟通,缩短开发时间。

而如今,随着IDM运营模式下成本的大幅提升和第三方代工厂的崛起,模拟芯片行业的“树林”里分出了两条路。

01 模拟厂商路线之争:IDM VS Fablite

TI坚守IDM大本营,大力扩产12英寸晶圆厂

"人生就像滚雪球,重要的是找到湿雪和很长的坡道",这句广为流传的巴菲特名言被奉为财富积累的圭臬和要义,许多企业都在探寻增长的"长坡厚雪"。

在半导体领域,如果从过去十年乃至更长的时间跨度来看,TI的雪球无疑极为成功,这种成功源于其战略的前瞻性。

作为当前全球市占率*的模拟IDM,模拟芯片业务已占据TI半导体总收入的近80%,并且从其管理层多次发言来看,模拟芯片将在未来的很长时间里,继续成为TI的主要路线,甚至还将与嵌入式处理器一起扩大收入占比。

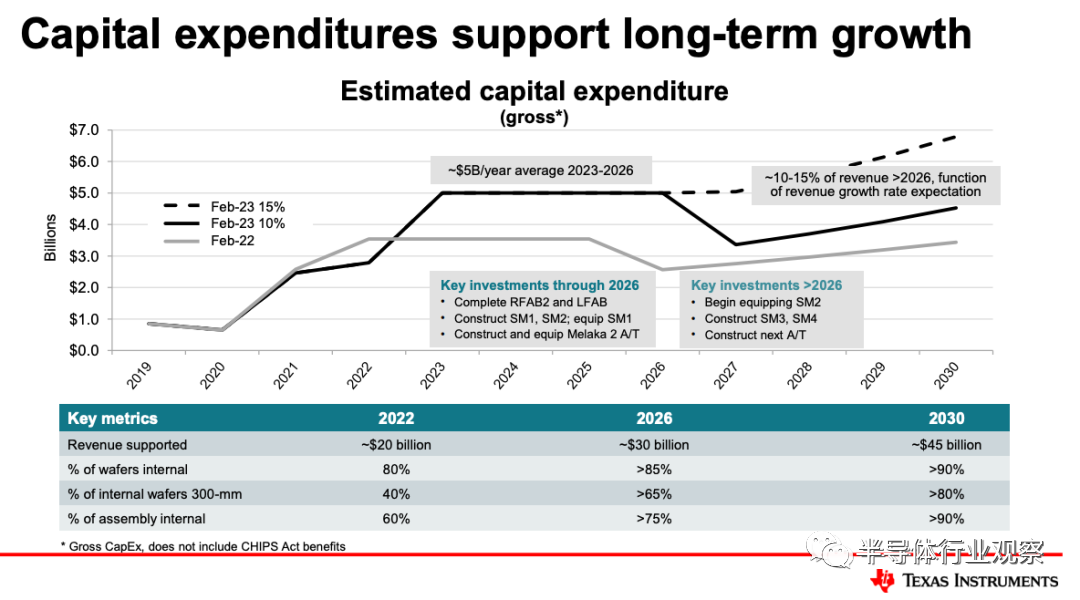

根据规划来看,TI计划到2030年将内部制造芯片带来的收入从2020年占总营收的80%增加到2030年的90%以上。TI还希望内部封装芯片的比例能从2020年的60%提升到2030年的90%以上,使其能够更好地控制供应链。

同时,2022年TI内部生产的芯片中,只有40%是由300mm(12英寸)晶圆厂生产,但计划到2030年把这个比例提高到80%以上。

可以简单理解为,TI未来将遵循IDM模式,持续加大自身产能占比,且加速向300mm晶圆制造转移。

IDM模式的优势在于,能够整合内部技术优势、积累工艺经验;协同设计与制造,实现产品快速迭代;IDM能降低成本,享有更高的产品附加值等等。

而对于12英寸产线,TI表示,在向300mm晶圆迁移之后能够带来40%的成本节约,与此同时,公司还将把毛利提升到68%。这也解释了为什么TI如此积极地投入到这个转型中去。再加上,TI在过去几年里一直在砍掉分销商,通过直营的方式进行芯片销售,这势必将进一步提升其产品利润率的控制。

而为了实现这样的目标,TI不断加大资本支出计划。面对半导体行业周期,与大多数行业公司不同,TI没有计划减少资本支出或减缓新工厂的建设。

2月16日,TI宣布将投资110亿美元在美国犹他州的莱希建造第二座300mm晶圆制造厂,预计将于2023年下半年开始建造,最早将于2026年投产。据悉,该工厂紧邻德州仪器位于该地区的现有12英寸晶圆制造厂LFAB,建成后这两个工厂将合并为一个晶圆制造厂进行运营。

2022年12月,TI LFAB厂已开始生产模拟和嵌入式产品。犹他州李海晶圆厂源自2021年7月德州仪器9亿美元对美光12英寸晶圆厂的收购。

2022年9月,TI位于美国德州理查森的最新12英寸晶圆厂开始了初步投产,连续几个月扩大规模,以满足电子产品未来增长的半导体需求。RFAB2与RFAB1相连,是德州仪器新增的六家12英寸晶圆制造厂之一。RFAB1在2009年投产,当时是世界上*家12英寸模拟晶圆厂。

2022年5月,TI位于德克萨斯州谢尔曼的全新12英寸半导体晶圆制造基地已经正式破土动工,该制造基地总投资300亿美元,首座工厂预计于2025年开始投产。

实际上,早在2009年TI就从奇梦达手中买下300mm生产线,打造了业内*家12英寸模拟晶圆厂RFB1。谋划多年的TI,已在300mm晶圆厂领域建立极高的护城河,目前已有2座300mm晶圆厂稳定量产,到2030年这个数字将达到8座。

综合来看,TI持续加强自行生产规模,与许多其他IDM企业越来越依赖委外代工形成鲜明对比。

在过去10年内,TI的利润率一直保持上升态势。按照TI的说法,创造高利润率与他们用12英寸晶圆厂生产模拟芯片、降低成本有关。

高毛利是模拟芯片厂商保持竞争力的一个重要因素,而迈向12英寸则是他们保障高毛利,盈利未来的方式之一。

在进行了这一系列的操作以后,TI未来不但能够在产品供应和供应链控制上掌握了主动权,在产品定价上更将游刃有余。考虑到模拟芯片制程的长寿命和TI的高毛利,加上美国芯片法案带来的资助,TI正在往更高的一个层级迈进。

02 一众模拟IDM大厂转向Fablite

与TI相比,随着产业发展的变化,ADI、安森美、瑞萨电子等模拟大厂选择将相当大的一部分产能外包给代工厂,由传统的模拟IDM逐渐走向了Fablite模式。

Fablite模式是指IDM+Fabless的综合,是一种轻晶圆模式,即IDM企业将部分制造业务转由协力厂商代工,自身则保留一部份制造业务。

Fablite模型由IDM演化而来,是企业降低投资风险的一种策略。

实际上,早在10年前,Fablite模式已经被提出。据IC Insights调查显示,在2014年之前的5年里,全球有72家晶圆厂被关闭,其中8英寸和6英寸晶圆厂高达65%,12英寸晶圆厂占11%。这意味着全球半导体行业不愿意承受巨大的产能压力,正在走向Fablite或Fabless。

当时欧洲的模拟芯片企业先知先觉,比如恩智浦、ST和英飞凌等,都较早开始实施Fablite策略。比如2015年恩智浦收购飞思卡尔后,就很少再展开其他大的收购,更多时候是不断剥离一些业务。ST和英飞凌等也都执行Fablite策略,出于利润*化的考虑将部分产能委外代工。

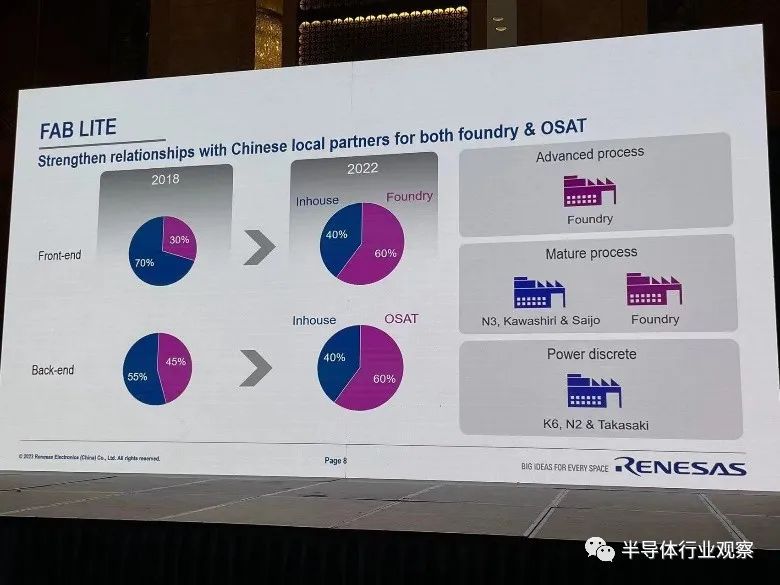

日本在过去几年间陆续关停了大量晶圆厂。去年瑞萨电子宣布,2022年将关闭位于日本山口县的6英寸晶圆制造厂,将部分能转移到其它8英寸厂,部分产品停产。实际上2020年时,瑞萨就已经宣布关闭其位于高知县的6英寸晶圆厂。

瑞萨高管Sailesh Chittipeddi表示,虽然公司依然坚持芯片自主制造计划,但先进工艺节点会选择外包给台积电等代工厂。他说:“从长远来看,更先进的节点我们将不得不依赖第三方,对于任何比成熟工艺的40纳米更高级的芯片,我们都必须依赖代工合作伙伴。”

即使在经历了2021年全球芯片产能短缺问题后,瑞萨电子也表示,即使日本政府推动振兴本土半导体制造业,仍会选择将先进的工艺节点外包给台积电等代工厂,专注于成本控制。

近日,瑞萨电子在媒体沟通会上强调了其一直坚持的Fablite策略,增加了前端和后端流程的外包占比。截至2022年,瑞萨电子自产比例不到一半,前后端工艺均为40%。

瑞萨电子总裁兼首席执行官Hidetoshi Shibata表示,“瑞萨将继续投资自己的工厂,但总体而言,将提高代工/OSAT 外包的比例。尤其是前端工艺,我们会让自己工厂和代工厂的定位更容易理解。” 例如,先进的工艺使用代工厂。对于更成熟的工艺将使用自己工厂和代工厂的“混合模式”。

安森美近期也在转变策略,由传统IDM模式向更加灵活的Fablite模式转型。近年来,安森美已经卖掉了其位于美国缅因州南波特兰、比利时Oudenaarde、爱达荷州波卡特洛的200mm晶圆厂,以及位于日本的新泻工厂。

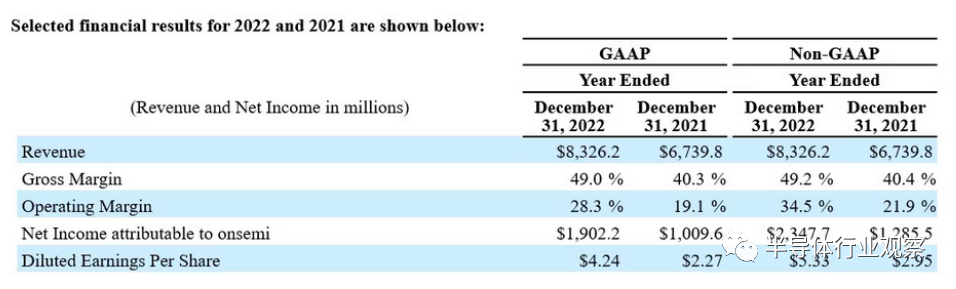

同时,安森美逐渐退出小规模晶圆厂,将重心转向300mm晶圆的产能,并提高通用封装后端厂的灵活性,进一步加大该部分的外部产能,其外部产能从2021年的34%增加到现在的约45%。

这种转型再叠加公司其他的战略调整,让安森美过去几年获得了不错的业绩表现。2022财年,安森美收入同比增长24%至创纪录的83亿美元,毛利率亦创新高。

安森美总裁Hassane EI-Khoury表示,之所以选择这样的模式,主要是因为传统的大规模扩张产能的方式,有时与得到的回报率并不匹配,所以安森美倾向采取更加灵活的制造路线和策略。未来将维持这样的制造路线和策略,并退出规模不足的晶圆厂。

几年前,ADI也开启了Fablite模式,只保留了部分的6英寸和8英寸工厂,而收购的Maxim也是同样选择和代工厂合作,自己工厂开始出售和减产,300mm晶圆则是与代工厂共同开发工艺的模式。

可见,除了TI之外,传统意义上的模拟IDM半导体公司几乎都向着Fablite转变,从纯粹IDM到Fablite的模式,可以说是半导体产业发展过程中的一条进化路线。从产业发展的大维度上看,产业分工将更加精细、高效,而Fablite与IDM企业做代工只是大象转身的一个侧面。

03 国产模拟厂商的出路

作为全球最主要的模拟芯片消费市场,中国模拟芯片市场空间广阔,成长性见长。

据Frost&Sullivan统计,2021年中国市场规模约2731亿元,预计2025年中国模拟芯片市场规模将增长至3340亿元,年复合增长率约为6%,增速高于全球模拟芯片市场整体增速。

数据来源:Frost&Sullivan

与庞大的市场需求相比,国内模拟IC厂商由于规模较小和资金方面的压力,当前以Fabless模式为主。

有业内人士向笔者表示,国内多数模拟厂商采用Fabless模式,这是由企业的发展阶段所决定的。芯片制造环节为重资产模式,对前期资本积累要求较高,但目前国内多数模拟厂商产品线单一,订单量小,抗风险能力弱,经不起市场波动。假如国内设计企业自建产线,以目前体量,极易陷入小马拉大车的窘境。因此,多数体量不足的公司均采用Fabless模式,与Foundry公司保持密切合作以尽量保持良好产能供给。

但Fabless也有优势,比如迭代速度快、可以选择具有技术多元化、产品多元化、客户群体多元的优势的代工厂合作,而且可以减少资金压力和内部管理问题等。此外,Fabless和Foundry利益高度一致,深度合作没有顾虑。而IDM和Fabless往往是竞争对手,二者的合作必然会有冲突。

向Fablite模式发展

Fabless使厂商可专注于设计,为中小规模厂商的起步方式。但随着芯片产能紧缺情况的恶化,以及地缘政治因素下对于产能可控的考虑,国内越来越多的Fabless模拟厂商也开始逐步自建晶圆或封测产线,向Fablite模式发展,以达到防微杜渐的作用。

例如,国内*的图像传感器格科威,目前正在通过募集资金建设部分晶圆BSI生产线和晶圆制造试点线,从Fabless向Fablite运营模式转型。建成后,部分BSI图像传感器产品的生产将由直接采购BSI晶圆变为先采购标准CIS逻辑电路晶圆,再独立进行晶圆键合、晶圆减薄等BSI晶圆的特殊加工工序。同时,格科微还引进了华虹半导体、粤芯半导体、中芯国际等国内晶圆代工厂投资,进行有选择的代工与设计。

除格科微之外,目前国内也有不少模拟厂商在探索Fab-Lite经营模式,如卓胜微开始自建滤波器产;思瑞浦开始自建测试中心;圣邦微电子对外成立了全资子公司来建立测试项目;开元通讯以自有工艺与国内*的8英寸MEMS大型代工厂进行量产合作。

国产模拟厂商由Fabless模式向Fablite转型有许多好处:首先是性价比更高;再者,Fablite模式可以更好地控制产品的质量和可靠性,产品开发周期更可控;此外,对代工厂的依赖降低,产能分配等待问题不再受影响;Fablite一般专注于比较成熟或者比较老的节点,模拟芯片一般采用成熟的节点。而且模拟芯片产品生命周期长,相对于先进技术节点需要更少的资金运行;可以更好的应对市场变化,比如汽车芯片短缺,低成本的方法消除内部生产需求不足等。

Fablite模式让设计与制造工艺更紧密结合,有利于公司做出差异化产品。因此,Fablite将成为规模相对较小但对产能和关键生产环节有所控制的模拟芯片企业的发展趋势。

03 向虚拟IDM和IDM模式演进

另一方面,模拟厂商从Fabless直接进入IDM模式跨度过大,虚拟IDM(Virtual IDM)助力设计与工艺结合兼顾资本投入,Fabless公司转入时风险相对较低,或为良好的过渡模式。

虚拟IDM是半导体生态链的一种设计制造模式,是综合成本、资源、技术、市场等因素对半导体产业的影响而提出来的一种模式。与传统IDM相比,少了晶圆代工的环节,与Fabless相比,多了封装测试和市场客户的环节。

虚拟IDM模式结合自有工艺平台协助Foundry公司生产,也可在产线中安装自有设备、并提供人员支持,公司通常拥有工艺专利或封测厂等内部资源。这让虚拟IDM有能力拓展高端产品,与相对低毛利的Fabless厂商实现差异化竞争。代表厂商如芯源系统、矽力杰等。此外,尚未上市的广州粤芯半导体同样实行虚拟IDM为营运策略,为用户提供多样化的模拟芯片需求。

然而,面对TI的战略和规划,不但让跟在其后的竞争对手煞费苦心,也让国内那些在过去希望通过低售价来替换TI获取市场的做法也许会在未来几年行不通。

同时,又由于模拟芯片量少样多的特性Foundry成本优势被弱化,因此长期来看IDM模式或许可协助国产模拟厂商构筑壁垒。

具体到中国的IDM公司们,目前国内的IDM中多处于自给自足的状态,暂未实现向Fablite的转变。华润微、士兰微等IDM公司也持续丰富模拟电路产品线。

由于标准化程度越高、销售量越大的产品对单位成本优化的敏感性越强,国产模拟芯片的IDM化将率先开始于标准化程度较高、销售量较大的料号。例如,士兰微率先实现AC-DC产品的IDM化,以在通用类产品实现成本优势。

综上,就模拟芯片而言,IDM模式会更具成本和技术优势,国内已有模拟芯片厂商开始向IDM模式发展。但从另一方面来看,IDM灵活性太低,产能小了不够用,建多了又会造成巨大浪费,遇到淡季仅仅养产线就是巨大负担。尤其国产芯片的市场波动较大,国内IDM的腾挪空间较小,就显得弹性更加不足。这也是国产IDM模拟厂商需要谨慎对待的一大挑战。

环顾市场现状和发展趋势,国内模拟IC厂商正处于快速成长阶段,模拟IC国产化率进一步提升的内部和外部条件均趋于成熟。

整体而言,笔者认为在模拟芯片领域IDM优势明显,或为国产模拟厂商的必经之路;但在短期内,Fabless模式可帮助规模较小的公司专注设计、更灵活切入高成长赛道,也有自身优势。同时,国内代工厂制程和工艺满足要求,技术日臻成熟,可以与Fabless模拟厂商进行协同;而虚拟IDM和Fablite模式兼顾设计、工艺的结合与前期资本投入,是较好的过渡模式。

在当前国产替代机遇和新兴技术带动下,国内模拟IC厂商迎来了内部和外部的双重历史机遇,在产品、技术、客户、市场份额等方面有望加速突破,推动模拟芯片国产化进程。

04 写在最后

据美国半导体工业协会(SIA)发布的数据显示,2022年全球芯片销售中,模拟芯片销售额同比增长了7.5%,达到890亿美元,是所有芯片种类中销售额增幅*的品类。模拟芯片在一波又一波风潮中,持续保持增长,未来前景广阔。

无论是模拟芯片厂商对制造产线的不断收购,还是IDM向Fablite模式的精简,以及Fabless到晶圆生产线的新建,都说明了制造对于芯片的重要性。在大宗产品领域,垂直整合仍然具有很大的竞争意义。同时,采用灵活、合适的制造分销模式也是模拟芯片企业保证竞争力必须综合考虑的问题。

归根结底,选择哪种经营模式不能一概而论,模拟厂商需要根据行业属性、企业自身优劣、市场环境以及战略规划等多方面因素进行评估,选择一个适合自身发展的模式才是*的。