百年大行瑞信(Credit Suisse)被仓促安排了一场包办婚姻。瑞士政府在周末进行了一场最后一分钟救援,瑞银(UBS),瑞士另一家更稳健的老字号银行,被迫以30亿瑞郎的价格接盘这个老对手。

但这场救援,没能安抚住市场,反而引发了全球金融市场的恐慌。瑞信股价周一开盘暴跌72%。蝴蝶的翅膀余波,也扇到了大陆另一边。港股周一大跌,恒生指数收盘跌2.65%,恒生科技指数跌2.75%。

因为这场并购案中,藏着另一个更大的问题。借用罗翔最有名的金句之一,一次犯罪不过污染了水流,而一次不公正的司法却污染了水源。

这场并购案没有经过两家银行双方股东的表决通过,而是由监管部门一锤定音。瑞士当局还威胁到,瑞信如果不接受瑞银的收购,将考虑把瑞信国有化。

更严重的是,瑞士政府为了减小UBS并购的负担,将瑞信面值约160亿瑞郎(约合172亿美元)的Additional Tier 1(AT1)债券完全减记,清零。而与此同时,瑞信的原股东们则可以拿到对应的UBS股份。这破坏了金融市场一直以来的规则,那就是债权偿付优先级应高于股权。

规则,是维持市场秩序、建筑信心的东西。瑞士政府主动打破规则,这开了一个很坏的先例。尽管欧洲监管机构周一紧急声明,此后市场规矩不会改变,AT1优先级仍高于股权。但已经有了一个特例,市场怎么会记吃不记打。

信心的崩塌,多难修复,我们深有体会。

这会酝酿出多大的次生灾害呢?

瑞信问题的核心是什么?

距离美国硅谷银行SVB被接管,仅仅过去9天,“信心”危机也在大洋彼岸的瑞士信贷引爆了。

瑞信在全球金融体系中的重要性,远远大于SVB。据2008年金融危机后制定的国际银行规则,瑞信被归类为30家全球系统重要性银行(G-SIBs),与中国农业银行处于G-SIBs同一档次,需要适用1%的附加资本要求。

如果说两者的危机有任何相似之处,那就是吸纳资金的能力出现了问题,失去了造血能力。

SVB是因为它的客户集中在创投企业,客户融资困难,都要提钱维持公司运营,导致SVB存款净流出;而瑞信则更多是由于自身的“恶名昭彰”,客户们不再信任瑞信。

距离最近的几起丑闻,包括2021年对冲基金Archegos世纪大爆仓,瑞信成为了*的买单者,承受了47亿美元(约300亿人民币)的巨额亏损。该银行委托外部律师撰写的一份报告称,瑞信在各个层面对风险视而不见,“该业务侧重于*化短期利润,未能控制甚至助长了Archegos贪婪的冒险行为。”

2022年,洗钱门让瑞信的声誉进一步下跌。据媒体和国际反贪腐组织“有组织犯罪和腐败报道项目”(OCCRP)的调查,瑞信为罪犯、多国腐败官员和毒品走私犯开设账户,涉及的隐匿财富超过1000亿瑞郎(约合6881亿元人民币)。

据瑞士信贷披露,受一系列丑闻和遗留问题等影响,其2022年底的“现金存款提款、到期定期存款不再续期和净资产流出水平大大高于同年第三季度的水平。”2022年四季度瑞士信贷的存款等开始明显流出,仅四季度存款便流出1380亿瑞士法郎。

而据WSJ的报道,瑞信的一系列问题,都可以追溯到2008年金融危机。在当时,瑞信的表现优于很多对手,包括当时需要政府救助的UBS。在全球银行变得保守,转向更稳定的业务线过程中,瑞信这个金融危机的赢家,却从未摆脱对风险的偏好。

从早年员工篡改客户签名进行交易,瑞信为了其收益而无视其行为;到集团CEO与财富管理子公司CEO在晚宴上拳头相向,后者出走瑞银、挖角瑞信,引发瑞信对竞对高管的跟踪监控丑闻;再到近几年的巨额投资亏损,诉讼赔偿(2020年至2022年期间支付了40亿美元的和解金和赔偿金)……

瑞信在风险上跳舞的故事本可以继续下去,因为问题爆发前,其一级资本充足率超过14%,远高于监管要求的7%左右。

而且欧洲银行业在整体健康程度上比美国同行要好——据Autonomous Research数据,欧洲银行业平均流动性覆盖率为165%,远高于美国银行业的118%;据穆迪(Moody's),欧洲银行持有的债券比例40%比美国银行(80%)要少,因此不那么容易受到利率波动的影响。

但瑞信危机依然爆发了。SVB爆雷后,瑞信财报的“实质性弱点”在这个节骨眼上揭露,随后又爆出沙特大股东不会继续注资的消息。多年的救火已经耗尽了投资者和客户的信心,挤兑发生了。

瑞士当局打破了什么禁忌?

尽管金融业在瑞士GDP的占比多年来有所下降,但仍有10%左右。银行体系的稳健,对瑞士当局是至关重要的命题。

经历大量资金外流和连续亏损之后,瑞信的资产规模仍超过1万亿瑞士法郎,相当于1.1万亿美元,或7.5万亿元人民币。而全世界GDP超过1万亿美元的国家仅有17个。瑞信正是“大而不能倒”本人。

因此瑞士当局有太强烈的驱动力,去促成瑞士*大行对第二大行的并购。

但是,这场包办婚姻是无视了双方银行意愿的行政行为。银行拖拖拉拉晚于官方好几个小时发布公告,多少可以看出,被撮合方的不情愿。紧急达成的并购案中,双方银行股东被排除在了游戏之外,没有被通知,遑论投票表决。股东权益被蔑视了。

其次,在瑞士当局提供的方案中,官方将提供1000亿元流动性援助贷款、90亿元损失兜底担保,以及引发市场大范围恐慌的一条——瑞信158亿瑞郎(172亿美元)的AT1债券将被完全减记。

这意味着,在股东仍能享受到(较周五市值打了4折)股本价值时,债权人的权益反而先被清零了。债权优先于股权的市场原则,被颠覆了。

兴业银行金融市场业务首席债券策略师徐寒飞评论称,“巧取豪夺”已经无法形容SW Govt(瑞士当局)了。

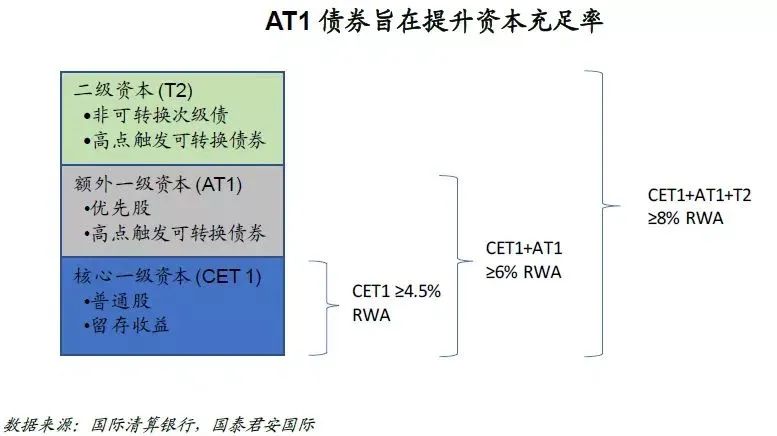

AT1——这是金融危机后,欧洲银行为了满足监管指标,吸纳市场资金,构建资金安全垫,而设计发行的一种高票息、高风险债券。在银行资本充足率低于某个水平时,AT1可以被转换为股权或注销,从而让银行的资本充足率得到提高,避免风险扩散。在瑞信减记事件前,这种债券很流行,欧洲AT1市场有2750亿美元的规模。

在大部分情形下,AT1的优先级高于股权。一家银行倒闭,正常的偿付优先级是存款、一般债务、次级债务、股权。股东们,理应是*承受损失的人。

比如周一欧盟监管机构表示,他们将继续确保股东在债权人之前承担损失,只有在普通股权工具充分使用后,才需要减记AT1资产。这与瑞信所做的刚好相反。

瑞士的情形非常特殊。瑞信的AT1发行条款中规定,重组时,瑞士金融监管机构FINMA没有义务遵循任何传统的优先顺序。

因此,尽管违反常规,违反一般市场原则,但瑞信的行为是合法合规的。徒留那些以一般市场原则做投资的AT1持有人,被创得怀疑人生。

但这就像一个潘多拉的盒子,一旦打破(共识)规则的行为出现,那么市场的信心、风险定价,很难恢复到从前。瑞士当局快刀斩乱麻地解决了眼前的危机,却给欧洲银行债券市场,甚至整个金融市场埋下了长久的隐患。

在信心危机到处蔓延的今天,首先遭受冲击的就是欧洲银行,这会让银行吸储、融资更难。

而要知道,瑞信危机引爆的原因就在于它的资金流失。“新债王”Gundlach最新的推文在暗示危机在欧洲银行的传递:自全球金融危机以来,法国兴业银行股票走势与瑞信非常相似。

彭博宏观策略师Simon White则发现,五年期信用违约互换(CDS)市场上,投资者将关注风险审视目光投向了德意志银行,其单日波动*。

在国泰君安国际首席经济学家周浩看来,瑞信AT1事件带来的实际影响可能会超越这一事件本身……即使银行本身的资产质量不出现直接的恶化,金融风险仍然可能通过某种意义的“减值”甚至“清零”被直接传导至更广泛的金融体系内……这样出乎意料的减值却可能带来更大范围的“信任危机”。而当我们去寻求所有金融的本质时,我们会发现“信用”是现代金融体系的基石,没有之一。

而这正是目前最缺失的东西。SVB,瑞信,一次次囚徒困境的博弈中,利益各方都选择了最有利于自身利益的行动,最终导致了最坏的整体利益结果。原本资质不至于破产的银行,迅速因信心丧失导向破产,进一步加剧了信心的坍塌。如果把上一轮金融危机简化为金融衍生品杠杆坍塌传染,那么“负反馈”的信心扮演着这一轮风波的传递介质,让漩涡不断扩大。

易方达董事长詹余引在近日一次公开分享中也提到,瑞信、硅谷银行这一切,都是在很短时间发生。所有相关方,包括监管、客户、投资者,几乎没有时间去仔细研究或应对,信息传播速度非常快,这是和以前非常大的不同。现在做很多决策,不是基于因果逻辑关系,更多是基于一种相关性的概率判断,这会带来很多问题,加速一致预期的形成。

中国会受到多大伤害?

经过周一的恐慌大跌后,港股在周二恢复了平静。瑞信爆雷给中国市场带来的影响,似乎已经雨过风清。

一大批中国的富豪客户,也早嗅到了风险的气味,在去年的瑞信客户出逃潮中,把存款转移了出来。据腾讯新闻《潜望》,有富豪(家族办公室)一次性提走9亿美金的,有一次性提走5亿美金的。

曾经深度参与中国互联网公司赴海外上市的瑞信,也在瑞幸造假丑闻之后,中概股寒冬之际,与中国创投公司IPO渐行渐远。

在各个层面上,瑞信与中国市场已经有了脱钩趋势。

而单个风险事件过后,会不会迎来系统性的风险,也是已经10日“未眠”的市场参与者们密切关注着的动向。

回想当年“雷曼兄弟”倒闭,MBS(房产抵押贷款证券)作为抵押品,广泛运用在各种金融交易中,MBS信用崩盘传染性极强。全球范围的金融危机,也引发了中国经济的共振。

这一次不管是SVB还是瑞信,背后都未出现某种特定资产的崩盘,离当时的危机模式还很远。但有意思的是,中国的银行业在这一波全球银行风险中,置身事外了。

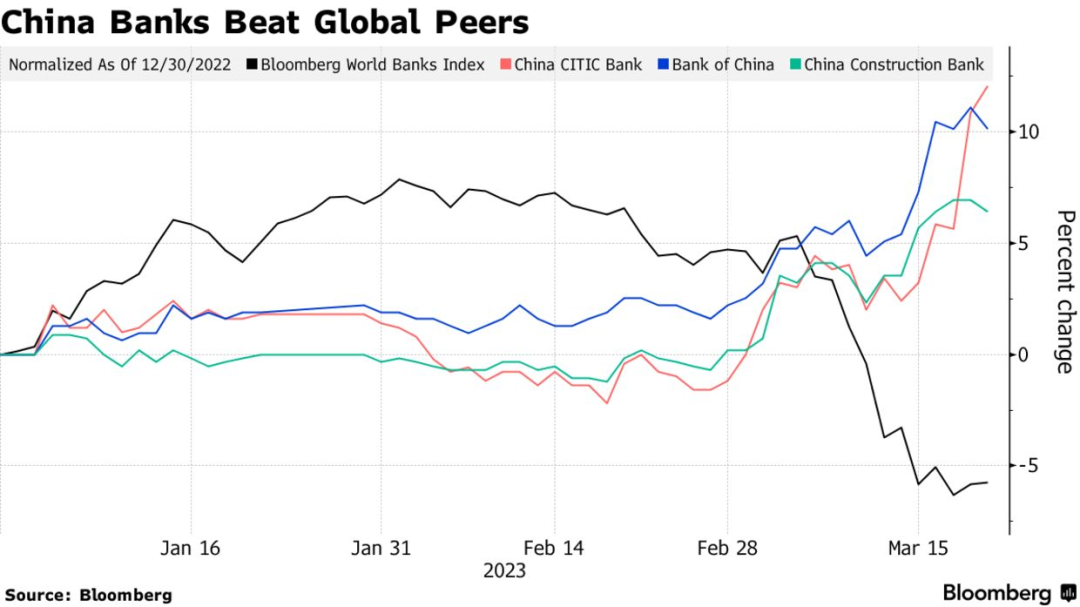

据彭博世界银行指数追踪的 166 家上市银行数据,过去一个月表现*的 10 家银行中有八家来自中国。大型国有银行的股票表现突出,中信银行以 11% 的涨幅领跑上海股市,中国银行以 6.2% 的涨幅紧随其后。

在彭博看来,两者的表现差异,是内地股市与全球市场脱钩的最新迹象。自去年10 月以来,沪深 300 指数与标准普尔 500 指数之间的相关性一直为负。

在风波的发酵过程中,美联储仍处加息进程中,中国货币环境进一步与美元逆周期——央行上周五意外下调存款准备金率。

据兴业银行金融市场业务首席债券策略师徐寒飞预测,美联储货币政策转向的时间点大幅提前,预计2023年上半年将出现“停止加息”甚至“小幅降息”可能。人民币及人民币资产可能会成为新的避险资产之一。

最近几天,瑞士央行、英格兰银行、欧洲央行和美联储都承诺将采取一切必要措施平息恐慌。因此目前预测危机将如何发展、发展到什么程度,都为时尚早。

如果被市场挑战的美联储最终宣布暂缓加息,那么利率这一风险将得到缓解。而已经被崩得越来越紧的信心危机,或许也将有所缓解。