PD-1之后,最火热的赛道,必然属于ADC赛道。

DS-8201的横空出世,一次又一次刷新了人们对于HER2 ADC药物,乃至整个ADC赛道的期待。

2月24日,阿斯利康/*三共的HER2 ADC药物DS-8201在国内获批上市,意味着国内这一市场新时代的到来。不过,机会不只属于DS-8201。

ADC药物由抗体、连接子、毒素等诸多零件构成,每一个零件都有创新空间,因此药企可以通过差异化设计,实现共生共存。

目前来看,国内选手或能凭借各自ADC技术实力、差异化的适应症开发策略、商业化策略,与DS-8201一起,将国内HER2 ADC赛道推向一个新高度,正如PD-1市场一样。

接下来,HER2靶点的竞争格局究竟会如何演变?让我们拭目以待。

01 共生共存

DS-8201进入中国,其他国产HER2 ADC还有得玩吗?答案是肯定的。核心逻辑在于两点。

其一,ADC药物注定是一个错位争锋的市场。

一款成功的创新药,需要在“安全性、耐受性、疗效、可负担性、可及性”五个维度,做到相对的平衡。在生物技术大航海时代,任何一款ADC药物,都很难做到全面*。

例如,虽然DS-8201疗效出色,但是间质性肺炎这一安全性问题将会影响患者的预后。

虽然经过良好的预后管理影响并不大,但*的难点也在于预后管理,对医护人员要求较高存在一定挑战。市场认为,间质性肺炎对DS-8201适应症的前推、联合疗法的开发,都会带来额外挑战。

但其它ADC药物或许不会存在这一问题。因为ADC药物的毒性,主要与偶联物的稳定性和有效载荷的靶外效应有关。目前来看,已上市的荣昌生物RC48,在临床中并未观察到相应的间质性肺炎副作用。

安全性等问题,主要由技术实力影响;而可负担性、可及性等问题,则由药企的商业化实力和策略决定。

不同药企的商业化实力和需要权衡的因素不同,也会有所差异。比如,荣昌生物RC48的胃癌、尿路上皮癌两个适应症,上市后迅速进入医保,大大降低了患者的可负担性;尿路上皮癌因为出色的数据和安全性,被CSCO指南全线推荐,从而加速医生群体对药物的认识,降低处方难度,增加了可及性。

就目前来说,定价策略将是影响DS-8201可负担性的一个关键因素。其美国售价为2478.94美元/100mg,而罗氏的TDM-1在国内经历3次调价降至3580元/100mg。

国内如何定价取决于DS-8201的定位,若DS-8201定位如K药一样,主打自费市场,那么国内药企的机遇将会更大。

其二,国内ADC药企也有能力与DS-8201错位争锋。过去两年,国产ADC大出海足以说明,国内药企实力并不弱。

例如,去年12月份,默沙东与科伦药业就7款ADC药物达成的百亿美元合作,在此之前,科伦药业已经将Trop2 ADC药物SKB264,及Claudin 18.2 ADC新药 SKB315授权给默沙东。多次合作,足以说明默沙东对科伦药业的ADC有较高期待。

国产HER2 ADC的实力同样不容小觑。恒瑞医药、正大天晴、康宁杰瑞等药企都在基于自己的理解,升级HER2 ADC药物;荣昌生物的RC48更是被ADC领域元老Seagen引进,首付款高达2亿美金,里程碑款也高达24亿美金。

被验证过的技术实力,让国内药企与DS-8201错位争锋成为可能。

实际上,这也说明一点,国内ADC药物的商业化预期,不会局限在国内市场。达成合作后,市场便期待在默沙东的运作下,科伦药业能够获得更丰厚的里程碑款;若Seagen与辉瑞的联姻之路最终成行,那么,在辉瑞的助力下,荣昌生物RC48的国际化临床与商业化天花板也会显著提高。

总的来看,DS-8201在国内上市,对整个赛道来说利大于弊。DS-8201是一个强大的对手不假,但通过错位竞争,国产ADC有望同DS-8201形成合力,推动国内HER2 ADC市场持续向前发展,迈入一个新时代。

02 适应症之争

当然,在HER2 ADC大时代,谁是真正的希望之星,需要通过具体适应症的竞争格局,来具体分析。

存在HER2扩增或产物异常表达的肿瘤类型,除了乳腺癌,还包括胃癌、肺癌及尿路上皮癌等。

DS-8201虽强势,但在不同适应症中,由于研发进度、临床数据差异等因素,不同HER2 ADC药物的竞争优势也会不尽相同。

1)乳腺癌

HER2靶向药市场,*的莫过于乳腺癌。全球范围内,乳腺癌都是高发癌种。其中,大约15%的乳腺癌患者被确诊为HER2阳性,因此,这是兵家必争之地。

要想在乳腺癌领域脱颖而出极度考验技术和策略,因为乳腺癌领域大有“文章”可做。

首先,拿HER2阳性乳腺癌来说,因为患者分类非常复杂,若根据时间和空间、表型和基因、肿瘤微环境差异等多个维度细分,类型会极其多样。按照精准医疗的治疗思路,应该尽可能选择更细分的子集,为患者提供个性化的诊疗效果*。

不过,目前瞄准这一方向的国内药企并不多,仅荣昌生物的RC48开展了HER2阳性肝转移乳腺癌的适应症,目前进入3期临床阶段。

其次,乳腺癌市场*的需求并非来自HER2阳性患者,而是HER2低表达患者群体。大约85%的乳腺癌患者为HER2阴性群体,阴性群体中45%-55%患者为HER2低表达患者。

当然,更大的临床需求未被满足,说明该市场研发难度不低,因此被称之为乳腺癌领域的“圣杯”。

HER2 ADC乳腺癌市场的竞争焦点,将会是谁能拿下这一“圣杯”。目前,国内市场真正把HER2低表达乳腺癌适应症研发推到III期注册性临床试验的,仅有DS-8201和RC48。早期的研究结果显示,两者在HER2低表达乳腺癌的ORR相类似。

2)胃癌

乳腺癌之外,胃癌是HER2靶点*的适应症。由于饮食习惯等问题,胃癌是国内高发癌种之一,HER2阳性率约为12%-13%。

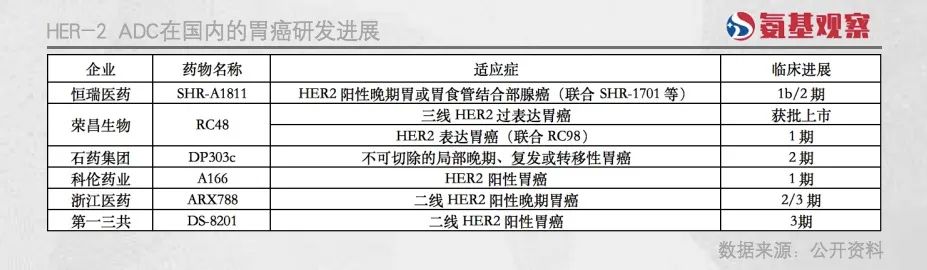

目前,围绕胃癌领域展开布局的HER2 ADC药物也不在少数。如下图所示,荣昌生物的RC48已经获批上市,DS-8201、ARX788则处于2/3期临床阶段。

就胃癌领域,HER2 ADC药物脱颖而出的关键在于两点:针对高表达群体效果如何,以及针对低表达患者又是否有同样的效果。

因为HER2阳性的胃癌患者中,大约22%的患者有较高的HER2表达,约24%的胃癌患者则有较低的HER2表达。

未来,谁能做到更多的覆盖,更好的效果,那么也将在胃癌领域占据高地。

3)尿路上皮癌

尿路上皮癌,也是HER2靶点的重要适应症之一。

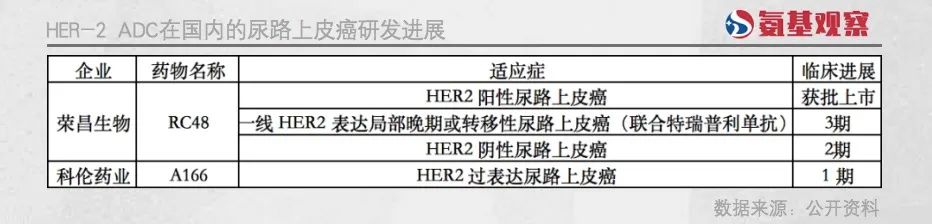

HER2在尿路上皮癌患者中的表达水平为48%过度表达和约20%的低表达,因此该适应症的适用人群规模不小。并且,这一市场有效疗法有限,存在严重未被满足的临床需求。

不过,由于尿路上皮癌向来是研发黑洞,对创新药的要求较高,国内布局该领域的药企并不多,目前进展较快的为荣昌生物。

如何在尿路上皮癌领域占据核心领域,我们可以通过RC48的布局来窥探一番。

首先,需要满足高表达群体的临床需求。目前,针对HER2过表达局部晚期或转移性尿路上皮癌(UC),RC48单药疗法已在国内获批上市。

根据荣昌生物在2022年ASCO大会上公布的数据,RC48针对该群体的整体ORR为50.5%,中位生存期14.2个月,且还有延长的趋势,是目前所有对尿路上皮癌治疗数据*的ADC药物之一。

其次,需要逐步渗透低表达群体。目前,RC48针对该患者群体的临床已推进到2期阶段,临床数据显示,疾病控制率为94.7%,中位生存期高达16.4个月,证实了RC48对HER2阴性晚期尿路上皮癌患者的疗效。

最后,更要借联合疗法突围。一直以来,联合疗法都是创新药拉开效果差距的关键,ADC领域也是如此。根据RC48的布局来看,其更出色的疗效来自与PD-1抗体联合治疗,一线治疗的ORR超过了70%,中位PFS达到9.2个月,在HER2 IHC 3+患者亚组中ORR更是达到100%。而在2022年ASCO GU大会上,DS-8201公布的联合O药在尿路上皮癌的临床数据,ORR只有36.7%,并且23.5%的患者发生了间质性肺炎的反应。

值得注意的是,荣昌生物还在国内率先启动RC48的MIBC新辅助研究和NMIBC腔内灌注研究,RC48有望成为尿路上皮癌全程管理药物。

4)更多适应症的突围

就国内临床来看,乳腺癌、胃癌、尿路上皮癌是HER2 ADC药物的核心战场,但未来的战场*不会局限在这些领域。

当前,DS-8201在国内推进到3期临床的适应症,还包括一线HER2突变的非小细胞肺癌适应症;RC48也布局了胆道癌、黑色素瘤、非小细胞癌、膀胱癌等癌种。

随着这些临床试验的推进,谁能解锁更多适应症,也将进一步占领HER2 ADC药物的竞争高地。

对于创新药企业来说,本质是往无人区探索,只有在更多临床未满足的领域完成突围,才创造更大的价值,收获更高的回报。

03 总结

2022年,DS-8201的全球销售额已经超过12亿美金,较2021年增长了近2倍。这基本预示着,HER2 ADC药物正处于爆发前夕。

如何在这一蓝海市场占据一席之地?根据现有药企的突围方向来看,首先,需要在更多适应症领域完成突围;其次,则是在这些适应症领域深耕,从高表达往低表达患者渗透。

毫无疑问,这场HER2 ADC药物的适应症之争将愈演愈烈,也会日益精彩。

当然,由于不同药企的ADC技术存在差距,不同药物的表现也必然会导致药企综合实力的差距。谁能拿到更多市场,一切还要靠实力说话。