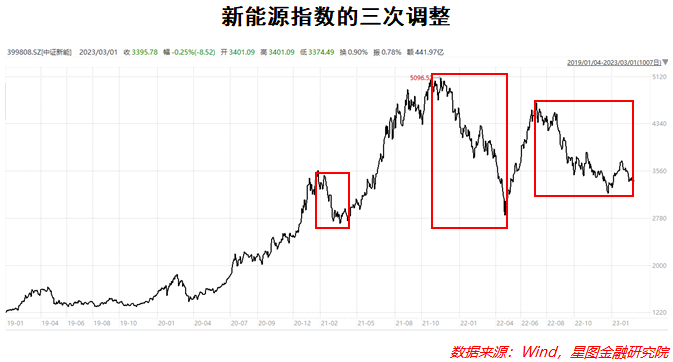

在过去的半年多时间里,市场对新能源的投资者显得格外的不友好。中证新能源指数(399808)在2022年7月冲到高点之后,一路下跌至今,时间已经超过9个月。如果回顾2019年至今的新能源行情,新能源赛道曾有过两轮比较明显的调整 ,*次是2021年1月至4月的抱团股崩塌,中证新能指数在不到3个月的时间内下跌了超过25%。第二次则是2021年11月末至2022年4月末的成长股估值调整,中证新能指数在5个月的时间内下跌了近40%,投资者同样损失惨重。而从2022年 7月至今的下跌,虽然下跌幅度还未达到前两次,但历时9个月的下跌,已经让很多投资者失去了耐心。

我们多次总结复盘了2022年7月至今的下跌原因,包括新能源车国补的退出、上游原材料价格暴涨带来的下游需求下降,以及2022年高基数下行业增速的下滑。在经过了九个多月的下跌,这些利空因素已经反映到股价预期中的情况下,新能源的配置价值已经非常凸显。

以当下新能源的行情来看,市场对于新能源是比较悲观的。这种悲观预期主要有几个方面:

一是新能源车需求被提前透支。2022年是新能源车爆发的一年,新能源车的销量达到680万辆,月度渗透率达到历史最高点,最高超过30%,全年渗透率达到25.6%,提前三年完成国家《新能源汽车产业发展规划(2021-2035年)》提出的到2025年达到20%的目标,成为了全球*的新能源制造中心。然而,这种一定程度上依靠“新能源车购置补贴”而带来的需求,在“国补”退出后,能有多大程度的延续,一直是市场所担心的。

二是行业增速达到顶点,未来增速下滑。对于一个尚在成长期的行业而言,增速的阶段性到顶,也就一定程度上意味着估值的顶点,未来成长的想象空间在下降。同时,在2022年高基数的影响下,2023年行业的增速可能面临一个断崖式的下跌。

三是国际市场竞争的加剧,特别是美国《通胀削减法案》的实施,中国目前在新能源车、光伏等领域占据全球市场*、技术*的主导地位,新能源车、光伏等产品均占据全球较大市场份额。而美国通过《通胀削减法案》的实施,一定程度上是对中国新能源产业的竞争和限制。

站在当前的市场看全年的行情,在这些利空因素已经尽数反映在新能源的股价中,依旧高速的增长极低的估值,使得当下配置新能源的价值得到凸显。

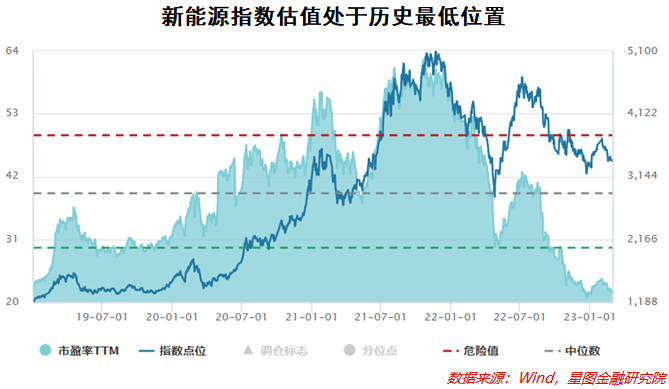

首先还是来看估值,作为一个成长性的赛道,新能源的估值曾长期在高位徘徊,2022年前中证新能指数PETTM长期保持在50x-60x之间,而截止2023年2月28日,中证新能指数PETTM仅为21.7x,估值在过去三年、过去五年的历史分位点,分别仅有1.37%和1.73%。

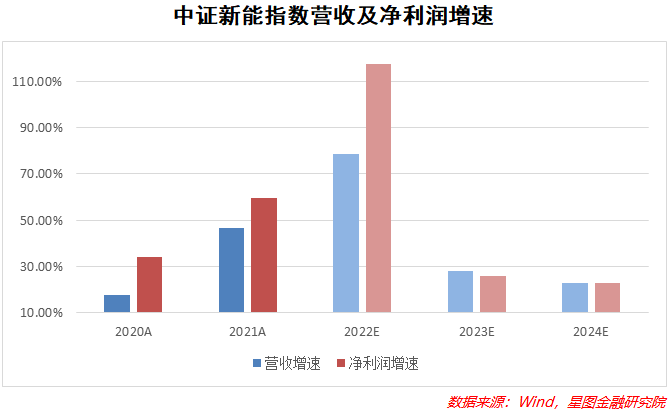

其次是行业的增长,虽然在高基数、新能源车国补退出、外需减弱等因素的影响下,2023年新能源的增速会有下滑,但从*水平上,增速仍然会保持在较高的水平上。以中证新能源指数整体来看,2022年中证新能净利润增速将达到113%,市场一致预期显示2023年仍然有望实现近30%的增长。以此预期水平下的估值和盈利来看,2022和2023年的中证新能源指数的PEG仅为0.33和0.26,毫无疑问具有很高的性价比。

最后是行业的需求。以2023年全年新能源(光伏、风电、储能、新能源车)下游的需求来看,新能源车的需求增速下滑是确定性事件,行业的看点在于新能源车的智能化,以及新能源车海外需求的变量。

光伏在一季度走出了超出市场预期的行情。一般而言一季度是光伏装机淡季,但2023年呈现出“淡季不淡”的行情,硅料价格也出乎意料的出现反弹行情。但在硅料供给产能大幅度释放的情况下,全年硅料价格的下降也将是大概率事件,上游价格的下降将一定程度上刺激下游装机量的提升。随着产业链各环节普遍扩产以及紧缺环节的供需扭转,光伏产业链价格有望显著下行,从而提升电站开发投资内部收益率,尤其是对内部收益率敏感的大型地面电站有望迎来放量阶段。

而对于国际的竞争,虽然美国、欧洲、印度等国家或地区纷纷出台各类政策以刺激光伏市场需求,但在光伏的平价时代,成本优势成为核心竞争力。中国光伏凭借成本优势及健全的产业链,已成为全球最主要的光伏出口国家。因此,市场扩张带来的份额增长,将远大于竞争带来的市场份额损失。短期内很难对中国的市场份额产生强替代。

行业的边际*增量可能在于储能的需求。从锂电的下游需求看,近年来从消费电子向动力电池快速转变,在全球新能源快速发展的情况下,当前储能电池的需求在快速增长。

因此,在以上因素的影响下,新能源仍然存在较大可能的超预期增长和业绩。综合其估值和行业供求来看,新能源仍然是当前值得抄底的赛道。