中国农历春节期间,是海外跨国制药巨头最为热闹的一段时间。这场财报季持续有小半个月,共有十多家制药巨头交出了过去一年的成绩和对未来的期许。

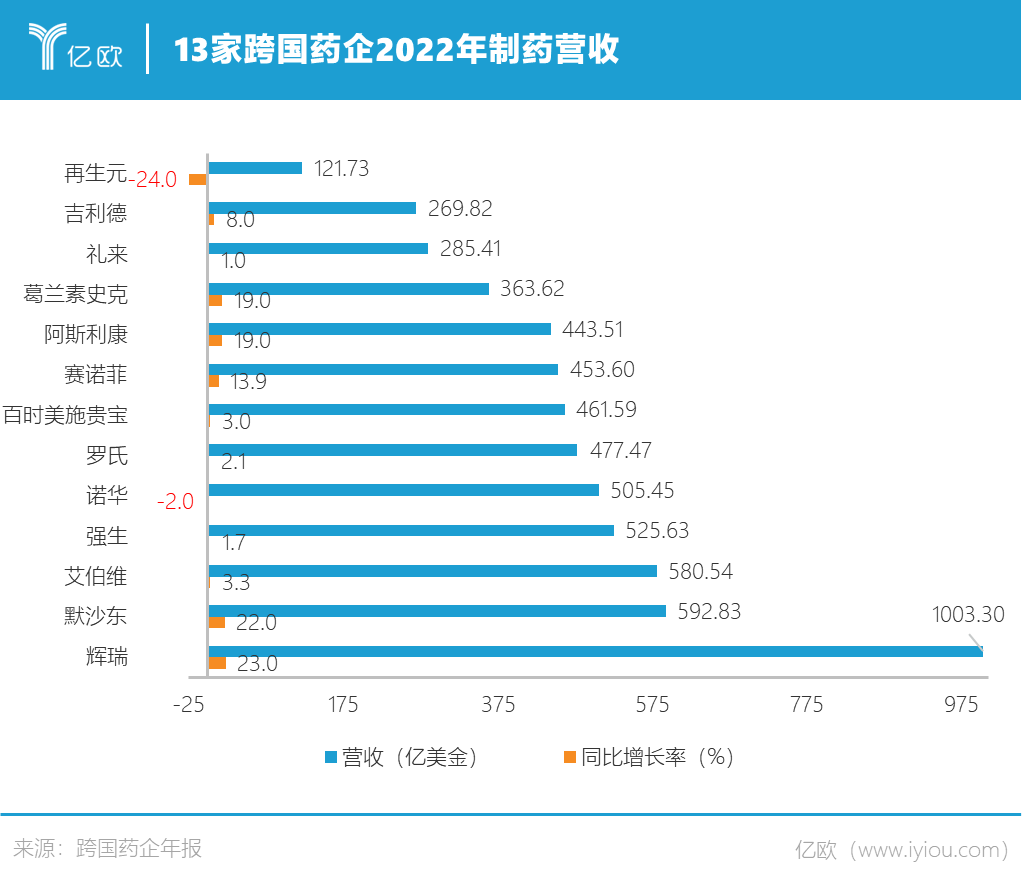

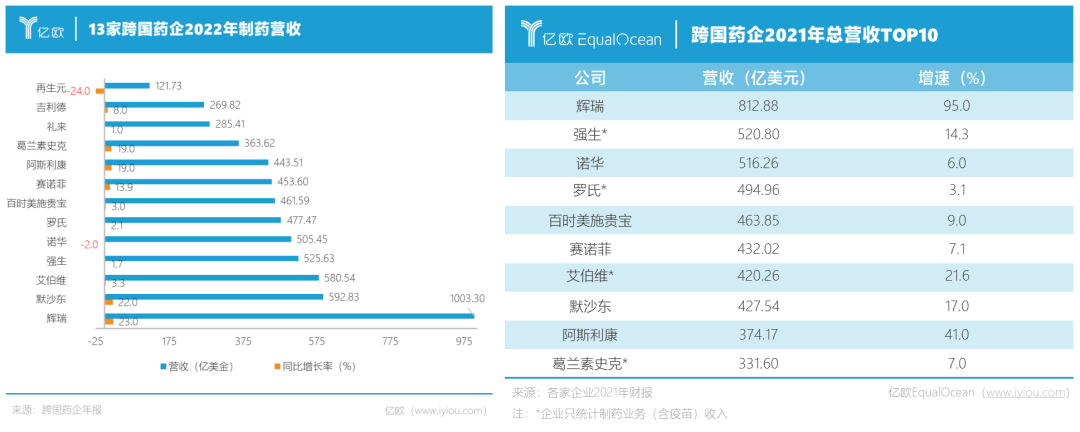

在亿欧大健康关注的13家制药巨头里,经过一年洗礼,全球制药格局又出现了新一轮演化。

强者恒强,辉瑞再度凭借新冠产品坐上全球营收*的宝座,甚至冲破千亿门槛,成为全球*年收入超千亿美元的制药企业。但欣喜过后,不难发现辉瑞这一成绩,有一半都来自新冠产品。一旦失去这部分营收,很难想象辉瑞是否承受得了如此打击。

辉瑞急需新的后备力量,增长乏力的礼来、强生、罗氏同样也需要,诺华和再生元更不用说,过去一年它们的营收都出现了下滑。

能支撑起营收的,无非是重磅炸弹。过去一年,共有三款新冠药物霸榜全球畅销药物*名单。如果不计这三款,艾伯维的修美乐依旧是当之无愧的全球“药王”,蝉联十年。尽管默沙东的K药追赶迅猛,还是以3亿美元之差惜败。BMS的O药则依旧挤不进全球*。

不过,K药的市场拓展在去年也不算顺利,连跪了三次在前列腺癌这一适应症上,而曾经的超级重磅炸弹Revlimid(来那度胺)也跌出了百亿美金行列。

浮沉起落乃人生常态,2023年,还能有制药巨头向着千亿俱乐部挺进吗?我们又可以有怎样的期待?

01

谁在与新冠产品一较高下?

随着各家财报发出,毫无悬念,辉瑞的新冠疫苗Comirnaty和新冠口服药Paxlovid再度创造药品销售史上的神话,短短两三年就实现了别人努力几十年的梦想。

从辉瑞财报来看,仅两者的销售额就达到567.39亿美元。如果将这块业务剥离成立一家制药企业,那么它的营收已位列全球制药巨头第四,仅次于艾伯维。

其中,2022年最畅销药品的Comirnaty是这部分营收的主要贡献者,去年销售额达到378.06亿美元。Paxlovid则在过去一年快速渗透市场,从2021年的0.75亿美金一跃飞升至全球第四,销售额直逼200亿美元。

也是在这一年,Moderna的新冠疫苗Spikevax以5亿美金之差的微弱劣势被挤出了全球前三,跌至第五。

不过,并非所有的新冠产品都能飞升百亿俱乐部。作为*获批的新冠口服药,默沙东的Lagevrio也不敌后来者Paxlovid,但勉强还争取到了56.84亿美元的收入。阿斯利康的新冠疫苗Vaxzevria就没这么幸运了——因初期合同到期和过饱和疫苗市场的冲击,它只实现15.75亿美元的收入,业绩直接腰斩。

辉瑞或许也看到了它的新冠产品难逃此劫,已经下调了2023年新冠相关产品的收入预期——Comirnaty收入预计为135亿美元,Paxlovid约80亿美元。与2022年的峰值相比,反差之大令人咋舌。

要说药品领域真正的*,还得是修美乐。如果不计新冠产品,这已经是它第十个年头蝉联“全球药王”。2022年,修美乐实现超200亿美金的销售额。当年雅培以69亿美元购进该药确实不亏。随着雅培拆分制药业务,这款王牌产品归到了艾伯维名下。

2013年艾伯维挂牌上市时,还是业内一家小而美的公司。而如今,它已经位列制药巨头前列。修美乐功不可没。有数据显示,2013年艾伯维市值为180亿美元,但当年修美乐的销售额就超过了100亿美元。

不过,随着阿达木单抗生物类似药进入美国市场,“药王”也会迟暮。另外,K药取代之心业已显露。此次,它以3亿美元之差,遗憾未能拿下“药王”。但到明年,不难预料“药王”之位将换人。

对于艾伯维而言,好在它自免领域的另外两款产品——IL-23单抗Skyrizi(瑞莎珠单抗)和口服JAK1抑制剂Rinvoq(乌帕替尼)的销售额都同比增长50%以上,迅速补位不成问题。

很快将成下一代“药王”的K药,上市已经有8年,但它的增长率依旧高达20%。这得益于它8年来不断拓展适应症和加速市场渗透。只是,2022年它多少有些“背”,在前列腺癌适应症连跪了三次。

老对手O药的命运也颇为相似。2022年,它实现销售收入82.5亿美元。其增长率同样保持在两位数,也同样在多项临床研究中受挫。只是它还是再次败给K药,依旧无缘*榜单。不得不感慨,O药和K药是有些宿命在的。

K药的后来居上一直为业界津津乐道。而阿斯利康/*三共的ADC药物Enhertu(DS-8201)也在走上这样一条道路。2022年,该产品销售额同比增长181%至6.02亿美元。

要知道,Enhertu上市时便引发ADC药物界一阵轰动,其数据之惊艳,似乎“堵死”了后来者的路。眼下,虽然*用于实体瘤的ADC药物——罗氏的Kadcyla仍走在最前头,销售额为22.5亿美金,但其7%的增长幅度已经有所放缓。或许在不久后,Enhertu就会直接赶超。而对于后来者而言,如何超过Enhertu,又是十分头疼的。

在*榜单中,有表现优异的,自然也有地位垂危的。BMS的血液肿瘤药Revlimid(来那度胺)就以99.78亿美元跌出了百亿美元俱乐部。BMS对这款产品的期待已经大幅降低,预计2023年销售额将下滑到65亿美元。

无独有偶,它的另一款王牌产品在去年衰退更为明显——Abraxane(白蛋白紫杉醇)销售额从2020年开始就一路下滑,2022年的销售额同比减少31%至8.11亿美元,已经连10亿美元都够不着。

02

营收三梯队,谁更需要重磅炸弹?

是否有重磅炸弹,直接关系到当年的总营收表现。

靠着两款位列全球前三的新冠产品,辉瑞2022年的营收再创新高。去年,我们还在说它朝着千亿营收俱乐部挺近,今年已经双脚都在里头了。2022年,辉瑞依旧是制药巨头营收*名,为1003.3亿美元,并与第二名默沙东拉开了近乎一个阿斯利康的距离。

对于其他制药巨头来说,它们之间的差距都不大。艾伯维和默沙东则因过去两年的快速增长,一跃位列亚季军。

如果从增长幅度来看,过去一年,这些制药巨头无形中大致被划分成三个梯队:

增长迅猛的有辉瑞和默沙东;

增长幅度小,略显发力的礼来、强生、罗氏等;

增长出现倒退的:诺华、再生元。

辉瑞和默沙东2022年的涨幅都超22%。这个数字背后,新冠产品贡献了不小的力量。以致于辉瑞在预期新一年新冠产品营收会大幅下滑时,已经开始提前布局。毕竟,除了这两款药物,辉瑞尚无一款新药可以挤进全球前十。一旦失去这两大支柱,全球制药霸主也将不复往日辉煌。

因此,从去年开始,辉瑞利用新冠产品挣到的钱大肆收购,其中就包括116亿美元收购Biohaven,获得其已上市的偏头痛新药Nurtec(瑞美吉泮),该药在2022年贡献了2.13亿美元收入,潜力无限。

事实上,资金雄厚的辉瑞在去年出手相当频繁——AI制药、体内基因编辑等前沿技术没落下,还盯着偏头痛这种市场空间巨大的领域。不得不说,这波抓住机遇然后借势发展,辉瑞是有些运气和智慧在身上的。

默沙东的大幅增长,同样受到了新冠口服药的影响。只不过,即便扣除该药,它的同比增长也有12%。再看过去五年,默沙东收入的上涨势头颇为优异,2021年的同比增长也有17%,但去年的表现无疑最亮眼。

默沙东拥有超级重磅炸弹K药这一支柱,辉瑞也有新冠产品保底。但对于后两个梯队而言,它们都更需新的重磅炸弹来带动增长。

强生是*家发财报的跨国药企。虽然其总体收入不错,但增长已经略显乏力。2022年,强生全年实现总收入949.43亿美元,同比增长1.3%;其中制药业务收入525.63亿美元,同比增长1.7%。

而如果时间线拉得长一点,过去5年,它的营收复合增速仅为4.4%。疲软的强生也不得不在去年开始谋求新的发展出路。眼下,它要在2023年完成消费者健康业务的剥离,以求轻装上阵。减负的同时,它也一直在“买买买”。只是,内生力或许是更为关键的因素。

礼来相较于前年,增长幅度也只有1%。因为几个增幅为负的产品都扯了后腿,即便是增幅达84%的CDK4/6抑制剂Verzenio和大涨67%的Retevmo,都没能带动它总营收的增长。

命运相似的还有罗氏,这家研发投入多年位居榜首的制药巨头,全年营收增幅也仅有2%,如果考虑汇率变动,只有1%。更悲催的是,罗氏还预计2023年的销售收入将呈低个位数百分比减少,这很难不让人联想罗氏是否碰到瓶颈。

诺华和再生元,则是13家里少有出现负增长的企业。诺华全年营收超500亿美元,同比下滑了2%,净利润同比下滑了71%。业内有声音认为,这是由于诺华在去年进行人员和组织架构调整。

相较于诺华,再生元的滑坡更为惨烈。2022年,它全年营收过百亿,同比下滑了24%,主要原因是新冠中和抗体REGEN-COV的销售额萎缩。

GSK的表现则被视为是转型效果初现。在剥离OTC和保健品业务后,GSK的四大产品线都出现明显增长,尤其是新布局的抗肿瘤药产品线表现优异,去年同比增长23%至7.25亿美元。

不过从单品来看,GSK还是缺乏超级重磅炸弹的支撑,其销售最高的药品销售额仅为36.36亿美元,为水痘疫苗Shingrix,其余都在30亿美元以下,且20至30亿美元区间的产品数少。换句话说,中间力量并不足。

03

阿斯利康还能制霸中国区多久?

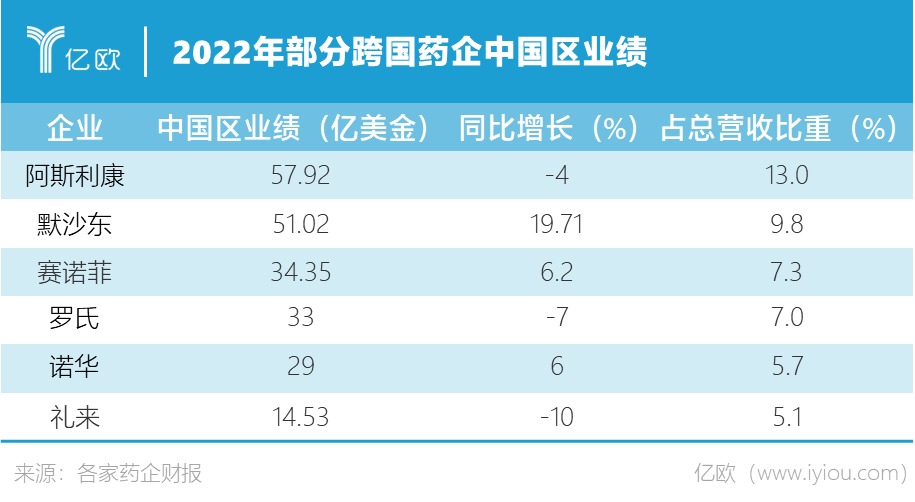

每年的财报季,中国区的业绩同样是大家关心的话题。

2022年,阿斯利康的中国区营收以57.92亿美金还是在一众制药巨头里位列*。然而,从增幅来看,这一结果却并不乐观。这一年,阿斯利康在中国市场的营收首次出现了下滑。事实上,2021年4%的增速就已敲醒警钟。

从其在中国市场的表现来看,很大原因是其产品两面受敌:一个是竞品,另一个则是集采。而这两个危机,也同样发生在降幅明显的罗氏和礼来身上。

2022年罗氏中国区业绩的下滑幅度为第二大,达到-7%,仅次于礼来的-10%。罗氏主要是美罗华、赫赛汀和安维汀等王牌产品遭遇生物类似药挤占市场。礼来则坦言受到了胰岛素集采的影响,尤其是脯胰岛素(Humalog)进入集采。

此前,礼来曾以74%的降幅,拿下了预混胰岛素类似物采购组的*中标价。但这一波操作很明显——量是上去了,销售额没上去。

如果说上述三家的表现带来的是“惊吓”,那能够惊艳所有人,还得是默沙东。2021年它的中国区业绩增幅达到60%,2022年增幅虽大幅下降,但依旧在这六家里遥遥*。可以预料的是,默沙东有望在今年超越阿斯利康,成为中国区业绩的新霸主。

赛诺菲和诺华的表现则相对稳定。诺华一方面有共有7个产品及新适应证进入2022年版国家医保药品目录,另一方面,司库奇尤单抗被寄予未来增长点的厚望。

赛诺菲的甘精胰岛素虽然因为集采销售额有所下滑,但好在有氯吡格雷,其销量额12.4%的增幅还是弥补了一些损失。此外,赛诺菲也在2022年再次进行人事调整,由施旺接替贺恩霆担任赛诺菲大中华区总裁,这是赛诺菲入华后首位本土总裁,可见对中国市场的决心。

04

2023年的期待

2022年,全球制药企业已经有*家冲到了千亿美金营收俱乐部。但要想在新的一年保持这一成绩已经很难。

眼下,这些有新冠产品线的制药巨头都降低了新一年的预期。辉瑞将2023年收入指引确定为670亿美元至710亿美元;非COVID-19业务收入预计同比增长7%-9%。默沙东也预计,2023年Lagevrio的销售额将大幅度下降至10亿美元左右。新冠之外,默沙东正在挖掘Lagevrio用于RSV感染的预防或治疗,相关临床试验II期将于2023年3月完成。

不过,辉瑞对此是乐观的。其CEO就曾表示“*的日子还在后面”。没有新冠产品的大力扶持后,辉瑞表示接下来的18个月内将陆续推出约20款新产品,并预计在2025年非COVID-19业务实现520亿美元的收入。

默沙东透露到2030年代中期,拥有全新机制的肿瘤药可能将为其兑现超过百亿美元的收入。而对于今年,其预计全年营收将在572亿美元至587亿美元。相较于2022年的592亿美金会有所下滑。

礼来则表示将在未来一年里,推出四款针对*挑战性疾病的新药。其预计2023年实现303至308亿美元的营收,相较于2022年有不小的增长。

阿斯利康、BMS和赛诺菲预计今年全年收入会实现低个位数的增长。其中,BMS透露数据预计为2%,到2025至2030年期间,则会出现业绩大爆发。

制药巨头除了公布业绩预期外,有的还宣布进行人事调整。遇到瓶颈的罗氏就宣布要更换新的制药业务CEO——将由罗氏制药全球产品战略主管Teresa Graham接替Bill Anderson。明年财报季,此番调整是否奏效,便可见分晓。