苹果交出了一份“令人失望”的财报,营收出现自2019年来的首次下降。

究其原因,主要还是主力业务iPhone在“拖后腿”,较上年同期下降了8%。

而对于科技圈时下轰轰烈烈的裁员,苹果至今为止独善其身。

这一次,库克也在电话会议上作出了回应:

对于苹果来说,裁员是最后手段。

iPhone业务下跌,库克:都赖疫情

具体来看,苹果2023财年*财季(对应2022年Q4季度):

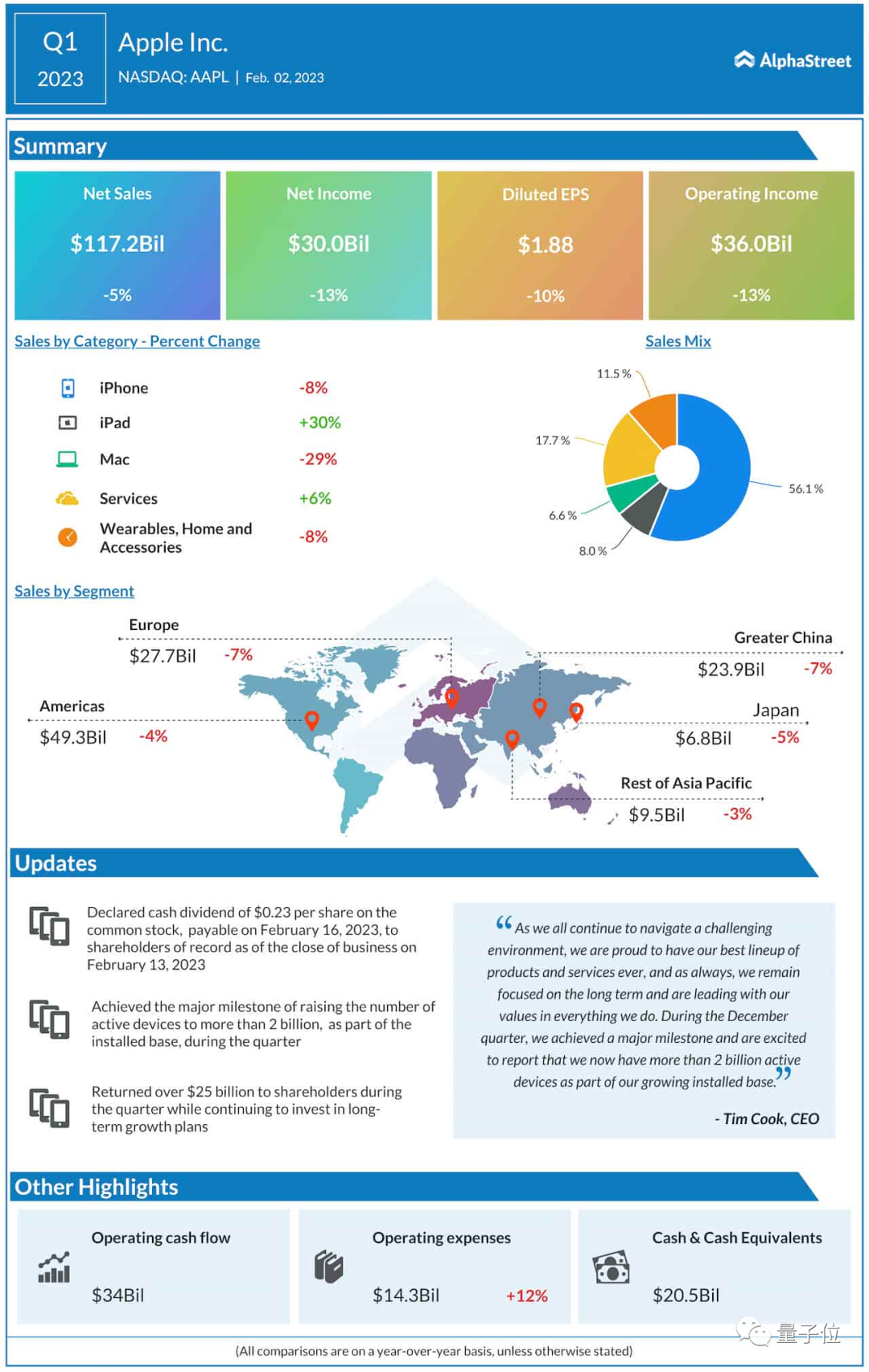

总净销售额为1171.54亿美元,较上年同期的1239.45亿美元下降5%;

净利润为299.98亿美元,较上年同期的346.30亿美元下降13%。

创下四年来的首次季度营收下降,库克分析了三个原因,其中一个就是疫情。

而因为疫情,最首当其冲的就是iPhone业务。

据财报数据,苹果*财季iPhone净销售额为657.75亿美元。

而在去年同期,这一数字为716.28亿美元,下降了8%。

——别小看这8%,iPhone业务每年都占据苹果总销售额一半以上。

具体如库克所说:

主要是iPhone 14 Pro和iPhone 14 Pro Max的供应量因为疫情大受影响,远低于他们的计划,发货时间也超出预期。而这种情况一直持续到了12月份。

十月生产受阻,十一月就宣告iPhone 14 Pro产量中断警告,这对于苹果来说,是相当罕见的情况。

因此,库克也表示:

如果没有受到供应链限制的问题,iPhone业务其实是该增长的。

好在目前,生产秩序已经有序恢复。

而有分析师估计,用户对iPhone的需求将持续到今年3月。

但有一些声音却对这一说法表示起了担忧:

尽管供应链问题基本解决了,但由于外部整体环境的影响,人们对iPhone和其他苹果产品的需求其实是在放缓的。

由此也就有观点认为,苹果3月份的iPhone业绩能回升到何种程度,也很难说。

事实上,据International Data数据统计,2022年10月到12月,全球智能手机的出货量就已经出现了有史以来*的季度下降:下降18%至约3亿部。

而苹果在其中还算跌的最少的,跌了15%。

大中华区营收下降7%,但超预期

其他数据方面:

除了iPhone,苹果2023财年*财季的Mac和“可穿戴设备/家居产品/配件“业务也下滑了:

分别下跌29%和8%,都不及预期。

iPad业务则表现不错,增长了30%,达到94亿美元。

被库克看好的“潜力股”业务:服务(App Store、Apple TV+等),其销售额在本季度则增长了6%,达到208亿美元。

但从下面的饼图也能看出来,iPhone销售额*占据了苹果所有业务的56.1%,iPad和服务分别只占8%和17.7%,即使增长得再多,还是补不了iPhone的“大窟窿”。

另外,区域销售数据也有看点:

美洲、欧洲、亚太区等全部出现了不同程度的营收业绩下滑。

而作为第三大收入区域的大中华区则下降得最多(和欧洲区“名列*”):营收239.05亿美元,与去年同期的257.83亿美元相比,下降7%。

不过,大中华区的销售额还是超出了分析师预期的218亿美元。

库克也在采访中表示,按照固定汇率计算,大中华区的业绩实际应该是增长的。

同时,他也认为,中国在疫情政策调整后,1月份的业绩会比12月变化大一些。因为光是12月份中国苹果零售店的客流量相比11月就出现了明显的变化。

“裁员是最后手段”

眼看苹果也交出了一份不太让人满意的财报,裁员也会成为他们将采取的动作吗?

正如大家所知,Meta、谷歌和微软等一系列大厂都已经裁过一轮了,但苹果一直都没有动静。

当然,主要也是疫情期间其他公司都疯狂扩招的时候,苹果相对比较淡定,没有扩增太多(比如Meta亚马孙几乎都翻了一番,苹果三年仅多了20%)。

不过库克也说了:

公司目前其实在进行非常严格的成本管理手段。

而对于裁员:

那是迫不得已的手段,不可能永远不会出现,只是希望尽可能希望先用其他方式来解决。

也就是说,苹果裁员不是没可能,但那是最后手段。

而据分析师观察和分析,苹果目前已经放慢了公司部分部门的招聘速度,可能会通过自然离职和不填补离职员工空位的方式来“裁员”。

最后,对于下一个财季,也就是今年1-3月,可以期待的是苹果将要发布的全新硬件产品MR头显。但由于价格较高,分析师认为一开始应该不会很“卖座”。

另外,在新的财季,据华尔街日报最新消息,苹果也要开始积极寻找在中国以外的新代工厂了。

参考链接:

[1]https://www.apple.com/newsroom/2023/02/apple-reports-first-quarter-results/

[2]https://news.alphastreet.com/aapl-earnings-highlights-of-apples-q1-2023-financial-results/

[3]https://www.wsj.com/articles/apple-aapl-q1-earnings-report-2023-11675281851?mod=djemalertNEWS