运动品牌的增长“高潮”已过?

去年,跳操、飞盘、滑雪、露营等小众运动频频出圈。北京冬奥会带来了“谷爱凌女孩”运动范,刘畊宏爆火的现象级运动大V掀起了居家运动潮......

今年,杭州亚运会即将到来,而全民运动对健康生活的向往,在国家对体育事业的一系列政策鼓励下持续升温。

然而,运动服饰品牌的业绩并没有与“运动热潮”一般出彩,甚至出现了下滑与增长乏力。

近期安踏发布第四季度财报,还有李宁在2022年半年报中的表现,都不尽人意。海外品牌lululemon则上调了第四季度的收入预期,下调了毛利预期。

这些“受挫”的运动品牌,与火爆的运动热,呈两幅迥乎不同的画风。造成这种现象的原因,或许能从其财报与今年表现中窥得一二。

01

安踏的DTC转型“学费”昂贵

回顾2021年年报,安踏集团收入同比增长38.9%,达到493.3亿元。其中,安踏主品牌涨幅52.5%,单品牌年营收达人民币240.12亿元。

然而,到了2022年第四季度,安踏品牌产品的零售金额与2021年同期相比约减少7%-8%。FILA品牌产品的零售金额与2021年同期相比约减少10%-20%。这是FILA中国业务被安踏集团收购以来,年度收入首次出现下滑。

所有其他品牌产品的零售金额与2021年同期相比取得10%-20%的增长。

针对四季度业绩下滑,安踏表示主要受2022年疫情影响。其品牌为贯彻落实中国大陆的疫情防控政策和措施,在各地政府的指引和要求下,暂停营运若干实体店铺。因此,集团线下零售业务受阻。

而安踏作为老牌国货,已深耕线下渠道二十余年。安踏在2022年半年报中表示,目前主品牌安踏在全球的门店数量达6660家,安踏儿童店门店数量为2563家;FILA在中国大陆、香港、澳门以及新加坡的门店总数(含FILAKIDs和FILA Fusion)达2021家;迪桑特及可隆则分别有一百余家。

为持续优化线下门店,抵御FILA下滑带来的负面影响,从2020年起,安踏开始进行DTC转型,该模式核心在于将经销商门店转变为直营门店。到2022年上半年,来自DTC的收入为66.4亿元,同比增长79.3%。

与此同时,安踏也表示,集团的DTC模式下,虽然让旗下品牌贡献了更多营收,但集团的零售业务相关开支也有所增加。集团已执行严格的成本控制措施,但不足以完全抵消疫情对DTC模式和直营业务的销售于2022年的影响。也就是说,安踏DTC转型仍有进一步降本增效的空间。

除了DTC模式,排在第二位的电子商务为安踏贡献了45.7亿元的营收,这份成绩同比增长26.6%,占总营收的34.2%。因此,安踏在第四季度报中,集团策略性拓展电子商贸平台(线上渠道)以推动线上销售,抵销了部份实体店铺暂停营运的影响。

而安踏传统的批发及经销渠道收入占比为16.1%,仅有21.5亿元,同比下降34.1%。

渠道上的改革,成效与阻碍并存。再看安踏在产品上的创新,也是如此。

安踏主品牌和FILA都占据了集团营收的半壁江山。2022年上半年,FILA营收107.77亿元,同比下滑0.5%。其占安踏总营收比为41.5%,而安踏主品牌营收占比51.5%。

对于FILA增速下滑,安踏的解释与第四季度相似:疫情之下,线下业态不景气,尤其是一二线城市接连封城,上半年FILA闭店率一度高达30%,导致其增速由正转负。

并且,在2022年上半年,受一二线城市疫情防控和DTC渠道转型影响,安踏库存微增7%至81.92亿元,存货周转天数增至145天,同比增加28天。

为刺激消费,缓解库存压力,FILA加大了品牌折扣力度,却拖垮了毛利,外加产品创新升级以及原材料价格上涨,最终导致FILA毛利同比下滑22.8%至73.95亿元。

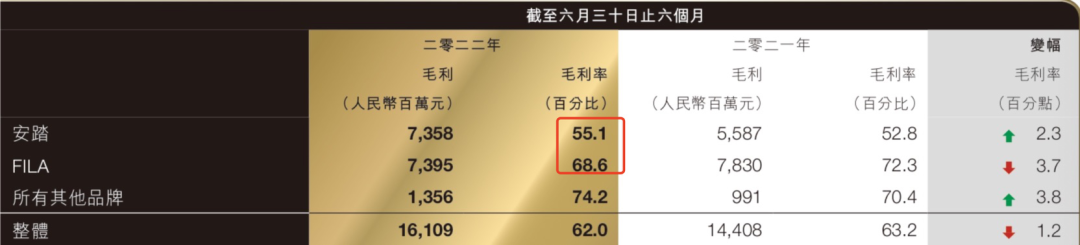

毛利虽下降,但FILA拥有的68.6%的毛利率仍高于自主品牌安踏的55.1%。所以,尽管安踏主品牌和其他品牌毛利率均有所上升,仍难挽回集团整体毛利率的下滑的事实。

除了安踏、FILA,安踏培养的“后起之秀”迪桑特、氪隆体育等品牌占比仅7%左右,无法担负起增长的重任。

在渠道建设和品牌势能积累上,安踏难免焦虑。

02

运动品牌正陷入新一轮“库存危机”

与安踏类似,同为国潮的李宁,以及正在奋力追赶的特步、361度、匹克等品牌,在疫情的背景下,成绩与安踏有异曲同工之处。

在营收层面,李宁也呈下降趋势。2021年,李宁体育用品有限公司年营收首次突破两百亿,达225.72亿元,同比大涨56.1%。到了2022年半年报中,李宁营业仅为124.09亿元,同比上涨21.7%。但净利率和毛利率都出现下滑。

对于毛利下滑的境况,李宁表示原因为宏观经济环境变化太快。业绩下滑的部分原因在于减少批发销售、应收账款及库存的拨备、推行变革计划及渠道复兴计划的相关成本以及其他重组性成本。

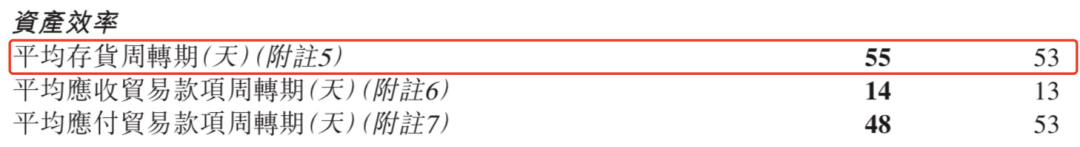

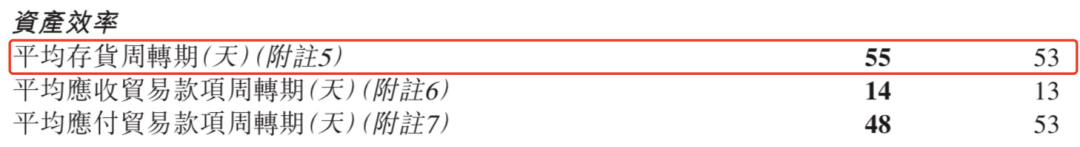

库存,确实是各大运动品牌的“痛处”。李宁在2022年上半年的存货虽降至8.41亿元,同比下降近26%,但仍维持在高位。而李宁在2022年上半年的存货周转天数为55天,略有增加,但在业内表现尚可。

为了缓解库存压力,李宁持续推出多款特卖产品,甚至新品一上市就大打折扣。除了通过打折、推出特卖商品、特价场等多种渠道外,李宁还与唯品会、京东、天猫等电商平台合作,进行尾货甩卖。“新款七五折”、“满100减30”布满了线下门店。尽管男鞋、女鞋、男装、女装等产品的折扣令消费者震惊,但李宁的线下门店中仍然门可罗雀。

之所以出现大量库存,是因为国内运动服装市场供过于求。各大品牌借助线上线下平台打折、促销,能让产品销量快速提升,但这也让品牌的毛利、净利下滑。这一现象,仍在众多品牌中上演。

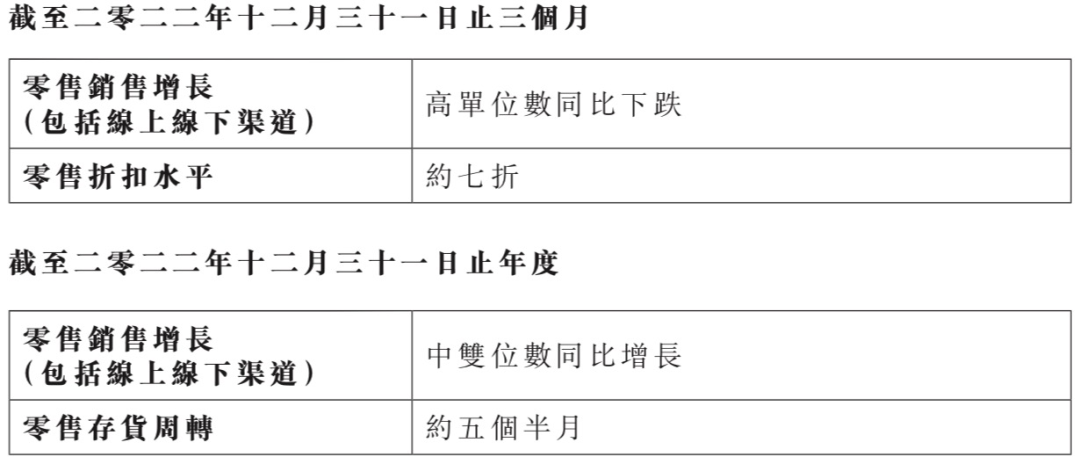

比如特步,其在2022年上半年的存货周转天数为106天,上升27天,创下2008年上市以来新高。到了2022年第四季度,特步主品牌线上和线下渠道零售销售额同比下跌7%-8%,零售折扣水平约为7折,零售存货周转时长约5个半月。激增的库存周转天数和下滑的销售额,让特步的股价出现下滑。

承压之下,特步预计提升主品牌产品力,进一步发展儿童业务,以及加速新品牌从0到1的进程。其希望随着疫情好转,供应链恢复,逐渐拉动收入增长,改善库存水平。

另一国产运动品牌361度,在2014年决定出海,并逐步精简销售层级后,库存压力有所缓解,存货周转天数由2019年的120天下降至2021年的87天。361度也在近期发布了2022年第四季度营运概要。在该季度,361度主品牌同比去年持平,童装品牌呈现低单位数增长。

总体来看,李宁、安踏、特步、361度的增长、库存压力相似。他们都采取优化供应链、提升线下体验、打折促销等措施。根据相关数据体现,六大运动品牌今年上半年累计关店2249家,日均关店12家,存货仅降8%。据公开资料显示,今年上半年,仅李宁一家,净关闭门店数就为410家。

传统运动品牌的卷,不仅从市值规模、门店数目、线上销量上体现,再细分赛道的布局,与寻求“第二增长”曲线,会是新战场。

03

从细分“窄门”,寻找新出路

当前的国内运动市场,愈发有细分趋势。

像今年因冬奥会而火爆的滑雪项目,进口滑雪装备万元入门,让不少想尝试滑雪的消费者望而却步。国产滑雪品牌配齐只需两千元左右,把国内消费者的入门门槛降低。

不可否认地说,对于高端玩家,在硬核装备的选择上,伯顿(Burton)、Capita等国际品牌则更受欢迎。雪板、头盔等装备,欧美品牌在设计、安全性及知名度等方面可能会更有优势,

不过,公开数据显示中国贴牌代工支撑了全球超过90%的滑雪装备需求。而且对于大多数初级玩家来说,体验不出太多差别。因此,在滑雪这一细分赛道,国内的南恩、Nobaday等国产新锐品牌,集体进入“十大Z时代喜爱冰雪品牌榜单”。

资本市场也注意到这条小众赛道。自媒体起家推出“零夏”和“Nobaday”两大滑雪品牌后,于2021年先后完成了两笔融资;2021年2月4日,滑雪垂直领域互联网服务商去滑雪(GOSKI)宣布获得2000万元人民币的A+轮融资,去滑雪的负责人表示公司将把关注点放在原创滑雪装备上。

同样火爆的露营赛道,从帐篷、天幕到炊具、睡袋、桌椅,一套设备下来基本也要过万。而露营的高端市场已经被Snow Peak、Black Diamond、Nordis等海外品牌占据。国产的牧高笛、挪客重心在海外,是众多高端品牌的代工,国内市场尚未打开。倘若他们能成功推出露营新锐品牌,则会为国内露营市场带来新的格局。

以上的滑雪、露营赛道,安踏、李宁皆有涉足,但尚浅。去年4月,中国李宁携手电音 raver 顶流 Club—ONE THIRD,打造舞池露营先锋派对。安踏也相应推出露营羽绒服、卫衣等产品,只是销量平平。

对内,李宁、安踏等品牌或许要考虑细分赛道的竞争力。反之,海外品牌耐克、阿迪,仍是虎视眈眈。

耐克发布的2023财年第二季度财报显示,本季度耐克实现营收133.15亿美元,同比增长27%,其中耐克大中华区营收17.88亿美元,同比增长6%。

大中华地区营收增长,离不开耐克在会员权益、互动体验等方面的迭代。其让会员可以自定义3D虚拟人物形象、虚拟形象直播、趣味游戏体验等一系列互动体验。这些营销举措都促进了耐克重塑品牌形象。

另外,耐克在清理库存方面取得了巨大的进展,本季度大中华区库存水平已恢复正常,实现双位数下降。

耐克、阿迪或许还在国内有一席之地,新锐品牌来势汹汹,内忧外患之际,当前的鞋服江湖还会如何变换,对李宁、安踏来说,机遇与挑战并存。