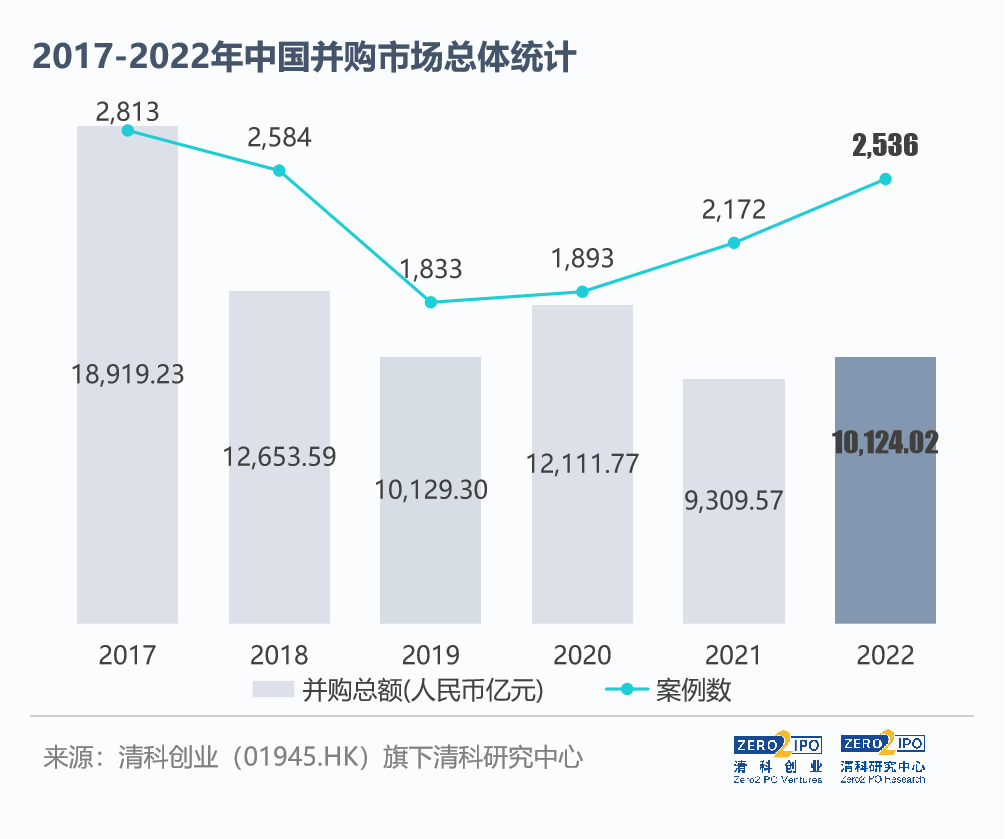

市场总况:并购市场受疫情影响明显,数量规模小幅增长

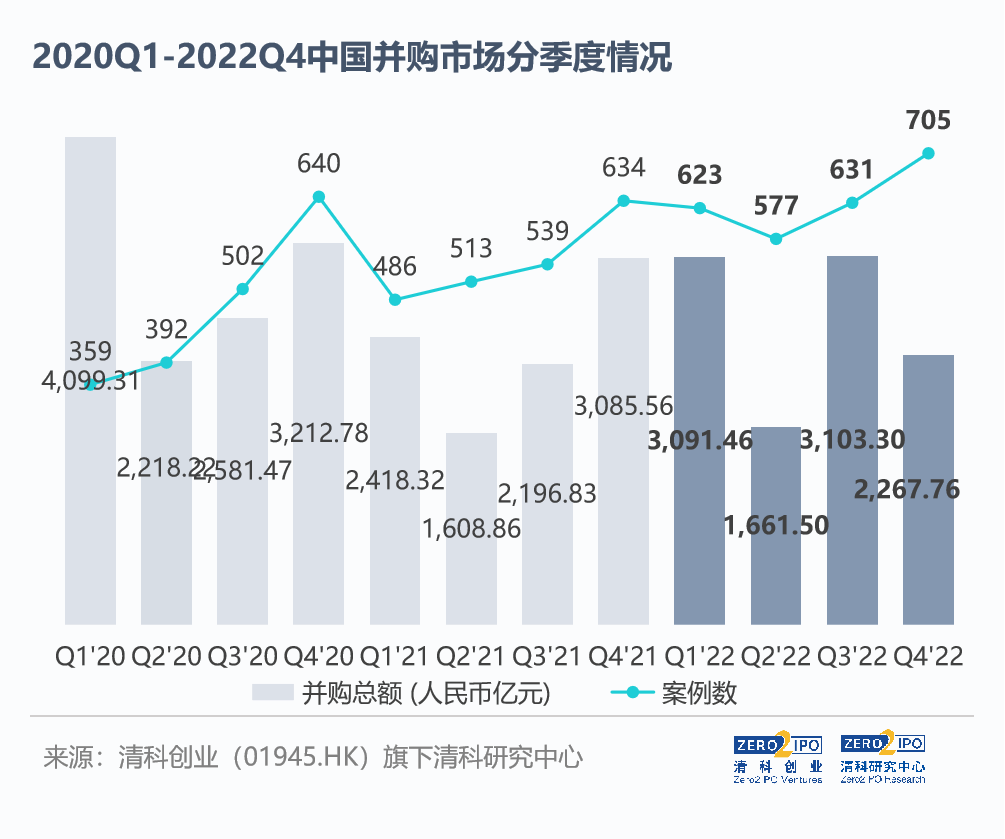

2022年,中国并购市场中交易数量和规模均有所扩张,根据清科创业(01945.HK)旗下清科研究中心数据,全年共成交2,536起,同比上升16.8%;披露交易金额10,124.02亿元,同比上升8.7%。分季度来看,前三季度成交数量与规模基本符合季度趋势,其中*、三季度处于近年高位,但第四季度的成交规模低于预期,季度内共成交705起,同比增长11.2%,披露交易金额2,267.76亿元,同比下降26.5%。第四季度并购规模收缩一方面由于受到疫情防控政策调整影响,100亿元以上的并购交易数量较少,另一方面,季度内并购交易中披露金额交易的数量占比偏低,拉低了整体规模。

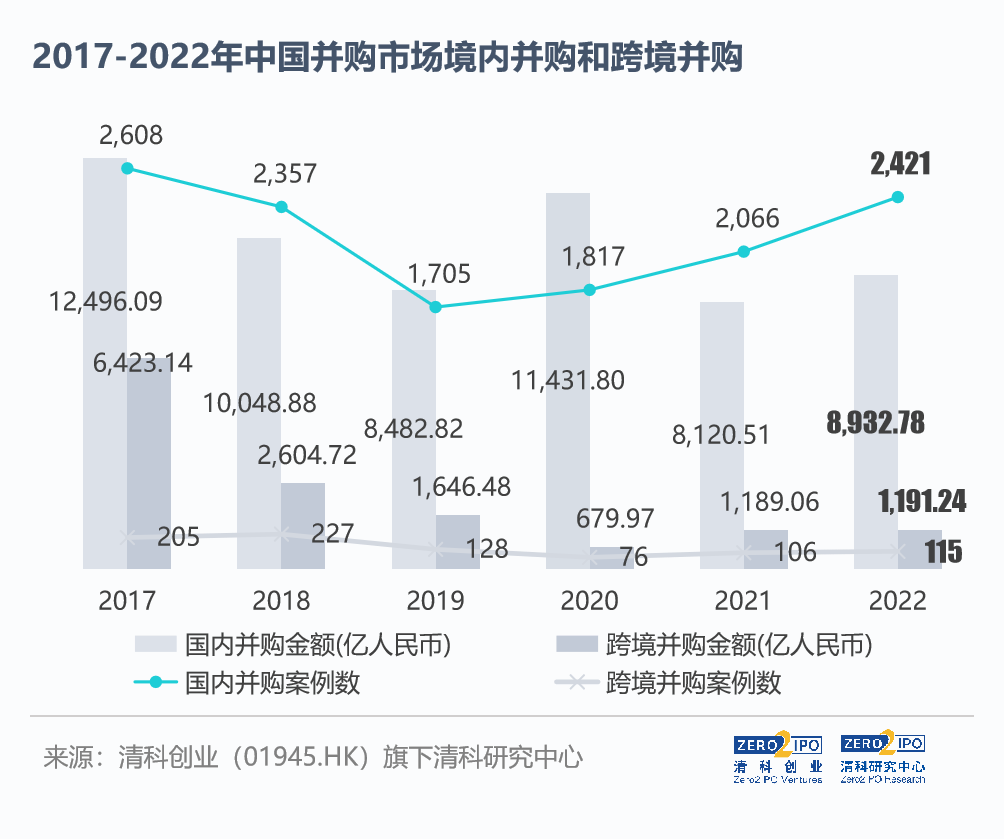

境内外分布:中企境外并购受阻,外资并购力度不减

从境内外分布来看,2022年跨境并购数量和规模同比变化较小,仅有小幅增加,并购市场扩张主要来自境内并购。根据清科研究中心数据,2022共发生2,421起境内并购交易,同比上升17.2%;披露交易金额8,932.78亿元,同比上升10.0%。境内大额案例以产业或企业内部整合为主,如智广芯参与紫光集团重组,徐工机械整体上市,海南航空重组等,均为超过200亿元的大型交易。跨境并购方面,2022全年共有115笔跨境交易完成,同比上升8.5%;披露交易规模1,191.24亿元,同比基本持平。跨境并购分并购方向来看,中企境外并购贡献下降,受到美元持续升值和国际贸易冲突影响,2022年各三季度中企境外并购成交规模每季度均同比下降30%以上,全年累计下降37.6%。外资并购中企则有同比大幅增加,一定程度抵消了境外并购乏力对并购市场影响。

行业方面,外资并购较为青睐的行业包括生物技术/医疗健康,汽车,金融,化工原料及加工等行业;中企境外并购则多以能源及矿产,金融,半导体及电子设备,化工原料及加工为目标。综合来看,外资对中国境内企业布局主要以产业和消费升级为主线,中企境外投资以获取实物或技术资源为主要诉求。

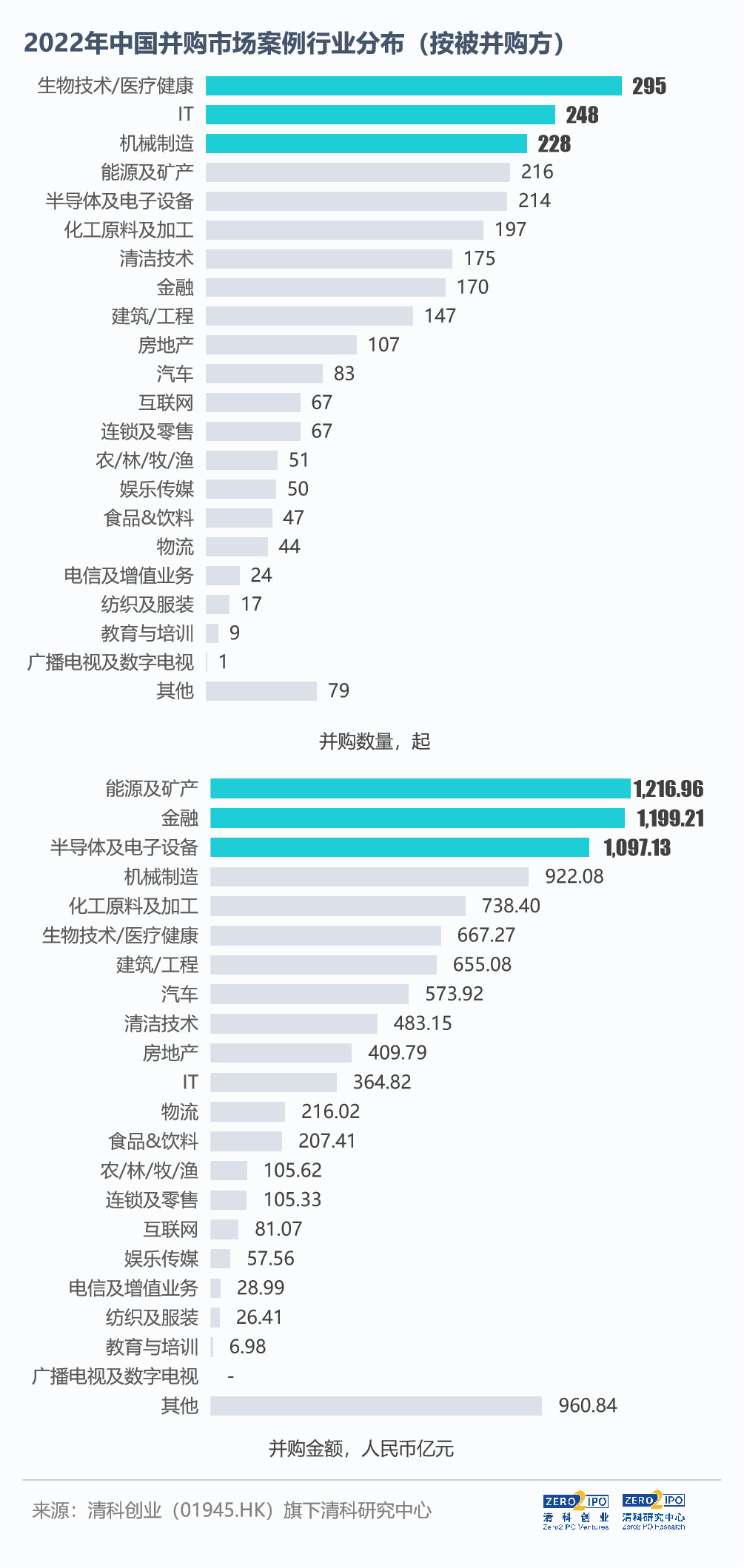

行业分布:科创行业仍是热点,产业整合成并购市场趋势

2022年中国并购市场中被并购方行业仍向与产业升级、发展转型相关的科创领域集中,热门行业包括生物技术/医疗健康、IT、机械制造、能源及矿产、半导体及电子设备等,而交易规模方面,并购资金除投向科创行业外,也有较多投向交通运输、旅游等近年较为低迷的行业。

科创类行业中,生物技术/医疗健康行业(295起,13.0%;667.27亿元,0.8%)既是随着经济发展居民需求将逐渐提高的消费领域行业,也是方兴未艾的科创领域行业,在该行业投资与并购热情已持续多年,除医药和医疗设备等热门赛道外,医疗服务也有较大规模并购交易。该领域典型案例包括和睦家以133.30亿元实现私有化,字节跳动以100亿元收购美中宜和,华润三九收购昆药集团,沃比医疗收购德国神经介入器械企业Phenox GmbH等。从并购发起方和交易目的来看,一方面市场较为看好健康消费的前景,部分投资机构和产业资本正积极介入,另一方面短期内医药市场竞争激烈,行业内现有企业正持续开展水平整合以应对市场挑战。IT行业(250起,29.5%;364.82亿元,42.8%)并购交易数量和规模均大幅增长,大额并购标的多与信息技术服务创新产业相关,如主营互联网数据中心的润泽科技借壳上市,飞利浦收购智慧医院方案提供商创业慧康等。机械制造(228起,19.4%;922.08亿元,143.5%)领域既有大型国企混改案例,如徐工机械整体上市,广西柳工混改等,也有民营企业拓展业务的尝试,如格力电器收购盾安环境,美的集团进一步收购库卡集团等,行业整体的并购目的仍然是产业升级和资源整合。能源及矿产(216起,44.0%;1,216.96亿元,74.4%)行业主要受碳中和主题带动,并购标的中一方面作为新能源上游的锂矿、石英矿和硅矿等标的较多,另一方面新能源运营类项目占据相当比重,龙源电力、中国电力、农银资本等均对新能源运营公司开展了较大规模并购。半导体及电子设备(214起,8.1%;1,097.13亿元,-1.3%)行业是过去几年股权投资市场和二级市场中的热门行业,但大量资金的涌入也不可避免地造成局部过热,目前全球半导体需求阶段性减弱,行业进入调整期,过往投资产生的大量半导体设计和制造资源也面临整合。智广芯整体收购紫光集团、锡产微芯收购安谱隆,华鹏飞收购Future Tech等,都是在当前行业背景下通过收购来组合资源配置,准备下一阶段发展的典型案例。

科创领域之外,交通运输、旅游等近三年来受疫情影响较为低迷的行业也有较大并购规模,一方面,这是少数大额案例和国企改革带动的结果,如海南方大收购海航集团,上海机场收购上海虹桥等;另一方面,并购的发起方多为同业或相关行业产业资本,在行业低迷期兼并市场,整合资源以备未来发展也是行业内企业的必然选择。

值得注意的是,综合并购数量和规模行业分布,具有重资产特征的企业相比成长性较高的技术型企业较容易达成大额并购交易。例如,汽车、物流、能源及矿产、半导体及电子设备等行业平均并购金额均在6亿元以上;而生物技术/医疗健康、IT等行业平均并购金额则在2亿元左右。一方面,对重资产企业的估值往往基于其实物资产,对技术型企业估值则主要依据其成长性,而在当前经济背景下,前者更容易根据企业拥有的机器、设备等给出较高交易对价。另一方面,重资产企业多已经过长期发展而处于成熟期,这也抬高了并购相关企业的交易金额。

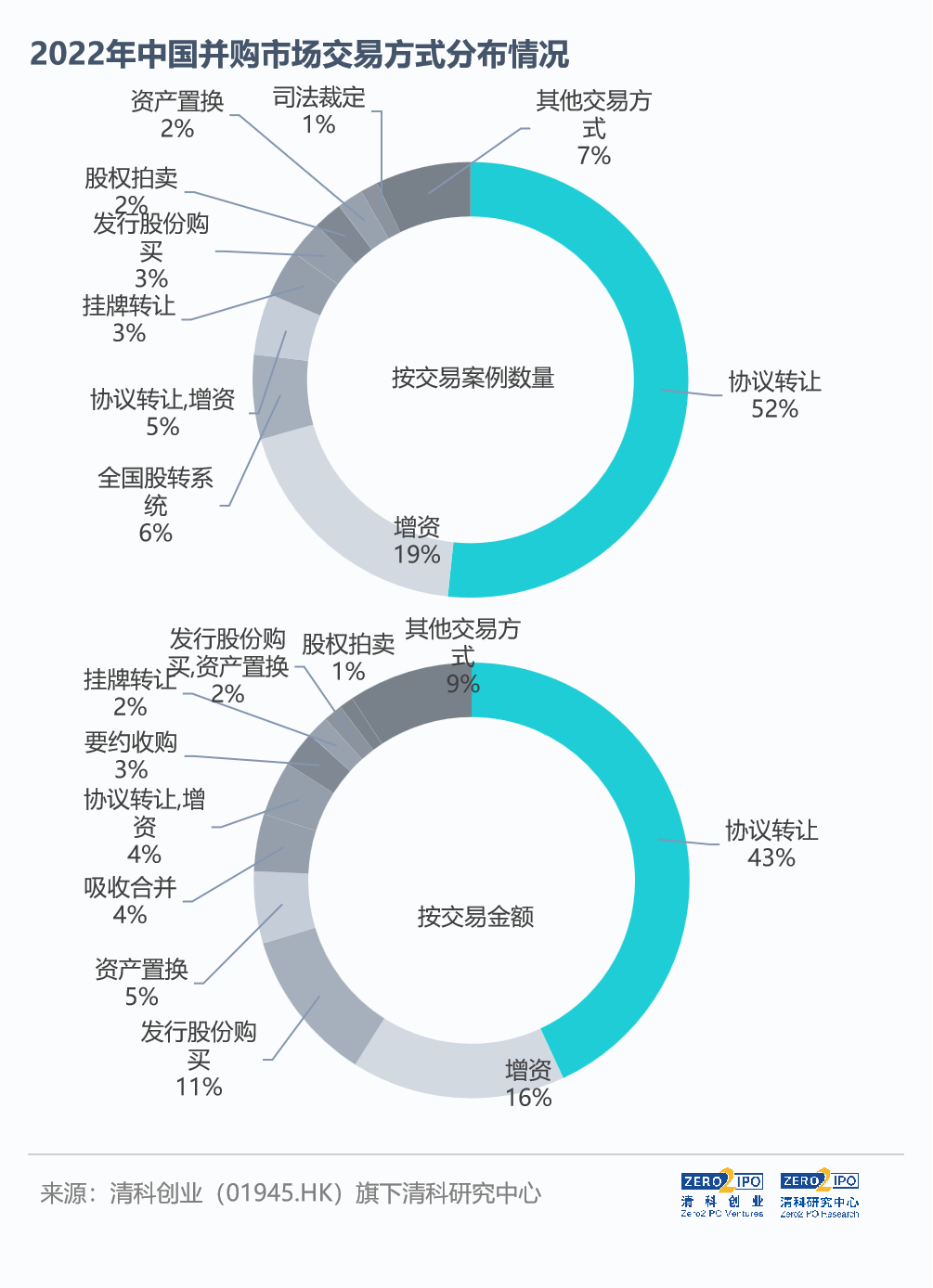

交易方式:并购方流动性较好,交易以协议转让和增资为主

2022年,协议转让和增资依然是最为主要的并购交易方式,值得注意的是由于近年政策端对并购重组持鼓励态度,上市公司融资渠道较为便利,加之最近A股市场整体估值较低,年内“A并A”交易频发,但发行股份购买在数量和规模上比重并未显著增加。从并购方角度,反映市场中多数并购方流动性较好,能够以大额现金支持业务拓展和资源整合;也反映出被并购方最为需要的仍然是流动性支持。

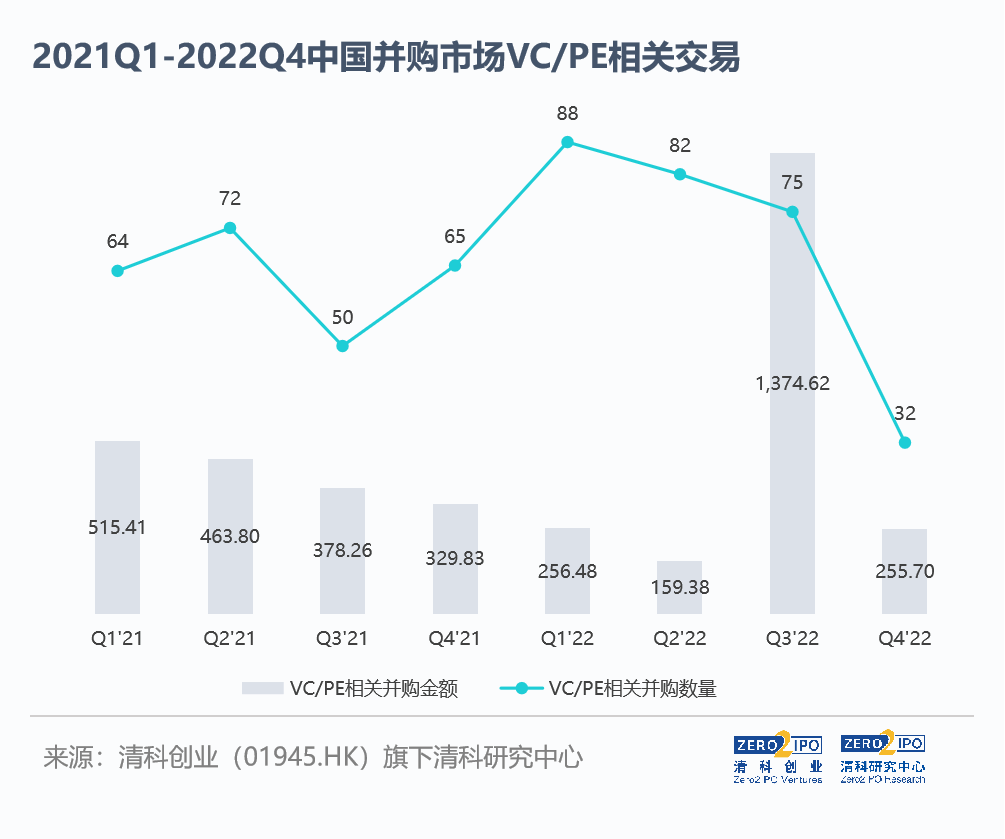

VC/PE相关:VC/PE参与并购数量提升,并购退出仍有广阔空间

2022年,VC/PE参与的并购交易数量相比2021年有所上升,并扭转了交易规模持续下降的趋势。VC/PE参与的*一起并购交易为智广芯整体收购紫光集团,但由VC/PE机构发起的大型并购交易仍较少,现有VC/PE参与交易主要以并购退出为主。从行业发展周期来看,行业发展一定时期后,规模较小的企业生存和发展压力加大,会出现行业集中度提升并伴随龙头企业对同业的兼并与收购,叠加短期内IPO溢价降低,企业被并购意愿可能增强,未来VC/PE机构以并购方式退出的占比有望继续提升。

整体来看,疫情防控政策调整短期内对于并购市场仍产生一定影响,但并未改变以同业整合和产业升级为主要导向的并购市场发展趋势。近年,越来越多的行业发展逐渐进入调整与整合阶段,市场中同业并购占比始终保持在较高水平。2023年,随着全球经济增长放缓,并购市场中供需两端均有较强的并购意愿,中国并购市场有望迎来持续扩张。

更多内容:https://free.pedata.cn/1440998437408859.html