黑石集团,新世纪华尔街*,坐拥近万亿美元资产,全球*的私募股权基金和资产管理公司。它在全球金融江湖呼风唤雨,不可一世。

黑石的老板是史蒂芬.斯瓦茨曼,土生土长的犹太裔美国人。他给自己起了一个好听的中文名——苏世民。在中国,他名声大噪,是因为2020年斥资610亿元接盘潘石屹SOHO中国全部资产。

疫情几年间,苏世民做了一个大胆的决定,趁着泛滥低廉的美元大肆扩张房地产业务。2021年,黑石不动产管理规模一举超过私募股权传统业务,成为集团*大核心资产板块。2022年,不动产业务募集了335亿美元,远超过私募股权225亿美元的募集规模。

一切美妙,原本以为可以继续。但音乐突然戛然而止,似乎也早已命中注定。

01、挤兑风波

12月1日,黑石给客户致信称,房地产收益信托基金(BRIET)12月只有占净资产规模0.3%的额度可供投资者赎回资金。而该基金赎回规则是每个月不超过净资产规模的2%,单个季度累计不超过净资产的5%。

这一举措吓坏了股票市场的投资者。当夜,股价一度闪崩12%,收盘仍大跌逾7%。最近16个交易日,黑石狂泻28%。现价较历史高峰也已经大幅暴跌44%,蒸发市值450亿美元。

黑石经历了一波挤兑,紧急出此下策。今年10月,投资者赎回资金申请高达18亿美元,占到公司净资产规模的2.7%。虽然额度超标,但仍然100%履约。到了11月,更多投资者要求赎回,黑石遭遇困境,仅仅受理了43%的申请,总计13亿美元。基金投资者愈发恐慌,12月赎回卖盘蜂拥而入。黑石招架不住,出现了流动性危机征兆,赎回额比例从2%骤降至0.3%。

黑石自己也承认手里可以直接动用的流动性资金并不多,仅仅93亿美元。如果有需要,就得卖出手里握有的90亿美元的债券。

为了应对挤兑危机,黑石方面开始行动卖出不动产。12月2日,该公司宣布,拟作价12.7亿美元将美高梅大酒店和曼德勒海湾度假村的49.9%股份卖给VICI,后者也持有这两个拉斯维加斯知名地标的剩余股权,收购后将全资拥有这两个地标房产。

如果投资者继续大规模撤资,黑石恐怕将面临恒大一样的遭遇。要知道,黑石房地产收益信托基金规模高达1250亿美元,投资领域均是流动性极差的不动产,包括公寓楼、工业办公园区、赌场、物流设施等等。

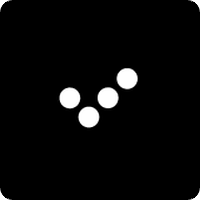

而从2017年成立以来,BRIET基金有辉煌的战绩——年化收益率高达13%,同时分红收益率为4.4%。如此亮眼、如此稳定的业绩表现,为何投资者会大规模挤兑呢?

在我看来,聪明投资者高位套现,落袋为安是一个尚佳决策。据黑石统计,今年以来,BRIET基金回报率高达9.3%,而同期公开交易的REIT指数下跌逾3%。另外,房地产信托基金同行Vangard旗下房地产ETF(VQN)今年总回报率为-13%。

BRIET基金不在交易所交易,其不动产定价与评估都是黑石自己说了算,存在资产净值评估过高的风险。参照同行而言,BRIET基金表现确实太过于乐观了。对于投资者而言,今年盈利还不错,资产价格还被高估,不套现不离场,还等什么呢?

当然,这并不是卖出基金的*核心理由。更为重要的是,在全球主流央行疯狂加息的大背景下,全球房地产市场将迎来严峻考验,房价下跌无法避免。

黑石遭遇的流动性危机,才刚刚拉开序幕。

02、楼市冰封

新冠疫情期间,欧美央行开展了超大规模的货币宽松政策。廉价的货币被疯狂的印刷机不断印刷出来,涌向各类金融资产以及实体领域,造就了史无前例的资产泡沫以及40年以来最高的全球大通胀。

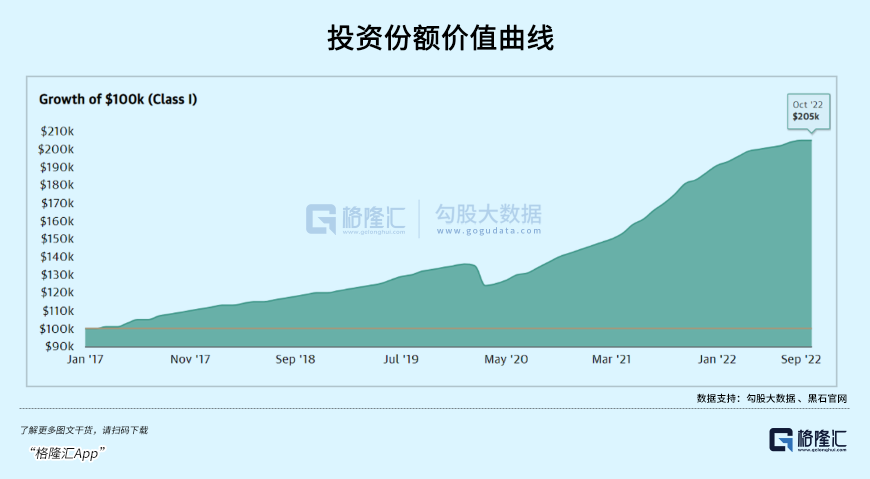

房地产自然也会享受资本泡沫浴。据经合组织数据显示,34个成员国的平均房价较2019年上涨35%。其中在2020年3月至2022年6月,美国房价惊人上涨42%。

泡沫狂欢,终究不可持续。通胀来势汹汹,美联储带领全球央行开始暴力加息。一年加7次,加息幅度可能会高达450个基点(12月预计50BP),叠加大幅缩表,货币紧转弯程度创40年最快。

利率反转大规模上涨,冰冻了美国房地产市场。

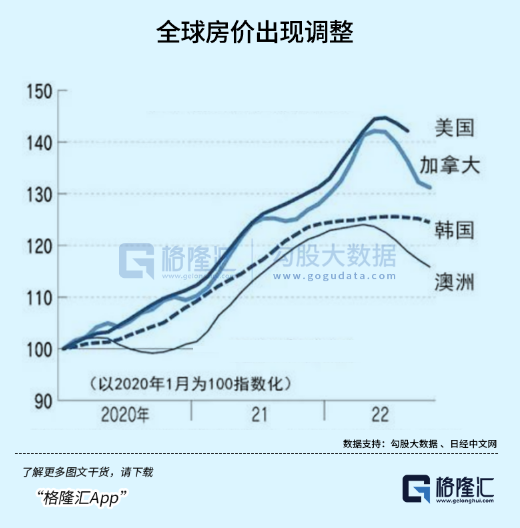

今年10月,美国购房者信心指数快速滑落至39,创下1980年代以来*水平。房屋建筑商也一样,信心不足,几个月之内被腰斩。11月,NAHB房地产指数仅仅只有33,接近2020年5月新冠封锁时的*点,低于2007年2月的水平。要知道,NAHB指数是美国房屋销售以及整体支出的一个*指标。指数高于50,表明房地产市场在扩张,低于50表明在收缩。

美国10月成屋销售总数年化录得443万户,创2011年12月以来的新低,环比下降5.9%,为连续9个月下滑,创有史以来最长连跌纪录,连跌周期甚至已超过2008年次贷危机时期。

另据国际房地产公司RE/MAX调查了美国53个都会区,10月全美房屋销售总量环比下降了13.5%,同比下降了30.7%。报告还指出,待售房屋比一年前增加了36.8%,房屋上市后平均要35天才能售出。

地产买卖双方信心严重不足,成交量快速冷却,亦是房价即将开始出现拐点下跌的重要信号。

今年9月,美国20个大城市房价综合指数同比上涨10.4%,较前值13.1%下降2.7个百分点。环比来看,其中旧金山和西雅图房价跌幅*,均跌2.9%,拉斯维加斯下滑2.4%,凤凰城跌幅为2.2%。

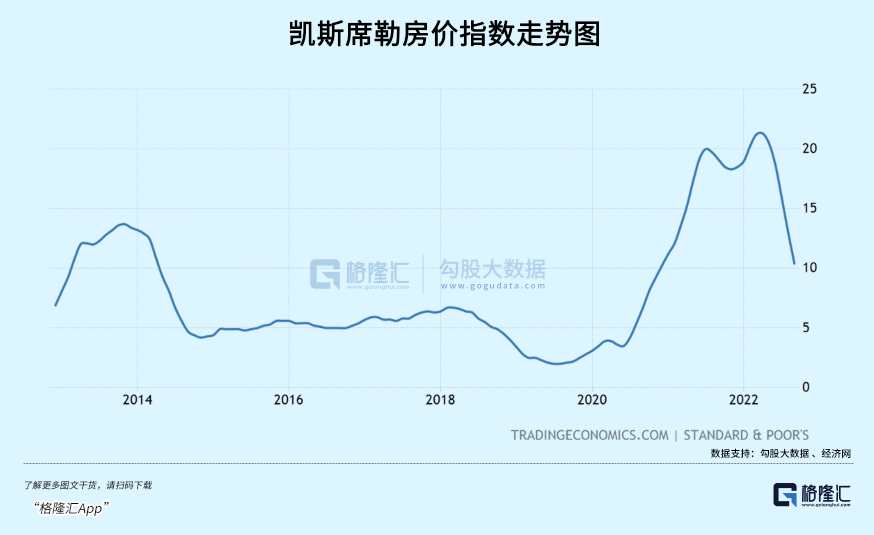

美国房价见顶下跌,录得乐观跌幅将会是绝大概率事件。据毕马威首席经济学家Diane Swonk预测,2023年美国的房价或将下跌15%。摩根士丹利则认为,美国房价调整才刚刚开始,凯斯-席勒全美房价指数将于2023年同比下跌4%,2022年6月至2024年底,美国房价将由峰值下滑约10%。

为什么会跌这么多?

今年,30年期按揭贷款利率从年初的2.98%一路上扬至7.1%,创下2002年的新高。目前利率仍高达6.49%。这对于投资客以及刚需购房人群均会是重大打击。在高通胀的压力下,明年美联储还将维持高利率水平较长时间,对房地产的巨大压力不会锐减。

2023年,美国经济可能的深度衰退,也将重创房地产市场。

目前,美国经济前瞻性指标制造业PMI、服务业PMI均已经持续数月滑落至50荣枯线以内。原油市场也正在真真切切反应全球经济(包括美国)需求放缓的现实逻辑。目前,WTI原油期货价格仅为74美元,再度创下年内新低。

金融指标上,2年期与10年期国债收益率近日倒挂幅度高达80个基点,创下1981年来*的幅度。该指标往往被视为美国经济衰退的相对准确的*信号。1988年以来,倒挂现象大致发生了4次,也都引发了后来的经济衰退与危机。

从各种数据以及逻辑推演来看,美国经济将会在明年一季度开始迎来快速下滑。其实,我们从美国硅谷、华尔街的裁员潮也能端倪一二。巨擘集团们正为强化避险措施,同时也说明2023年的美国经济可能会比预期差。

美国房地产市场会愈加冰封,将给黑石带来更大的冲击与麻烦。毕竟BRIET基金超过70%的资产投资于美国的西部和南部。

03、尾声

海外楼市泡沫一个一个破裂。

在新西兰,10月房价比今年1月峰值时下跌11%。在瑞典,9月房价也比3月时的峰值回落11%。在加拿大方面,9月份全国房价环比下跌3.1%,是自1999年有可追溯数据以来的*单月跌幅。在韩国,10月全国公寓价格环比下跌1.20%,这是自2003年11月数据统计以来的*月度跌幅,首尔公寓价格环比下跌1.24%,降幅超过整体,连续第9个月下跌。

牛津研究院最新一份报告预测,加拿大房价可能下挫30%,新西兰房价或下滑20%,澳州房价可能下降多达20%。这是2007-2008年最令人担忧的楼市前景。

雪崩之下,没有一片雪花是无辜的。当然,也包括在疫情期间大势扩张地产业务的黑石集团。苏世民已经年过7旬,经历八次大危机而不倒。希望这一次重大流动性危机也能惊险过关。