背靠全球*的披萨公司,达美乐中国即将冲击港交所。

继今年3月招股书失效后,达势股份近日再次更新了招股书。作为全球*披萨公司达美乐的中国特许经销商,达势股份坚定的上市之心,或与疫情下艰难求生有关。

今年8月份,达美乐的意大利特许经销商申请了破产,原因是疫情之下,公司现金已然耗尽。达势股份面对的情况也不容乐观。

最近三年多,进入中国市场25年的达美乐已经亏掉了10.22亿元。

餐饮业的大环境也正在改变。

自从2020年,西贝老总贾国龙喊出西贝账上的现金撑不过三个月后,餐饮行业开始集体反思。

“过去,餐饮行业对资本市场并不关注,一家较为火爆的店,年收入上百万,对于餐饮老板来说也够了。”一位餐饮行业投资人表示,“他们普遍对规模化、资本化没有兴趣。”

随着海底捞的上市,张勇晋级新加坡首富,情况开始改变。

“这在餐饮行业确实引发了不小的震动,很多餐饮同行们开始跃跃欲试,希望能在资本市场分一杯羹。”上述投资人直言。

除了达美乐,七欣天、乡村基、杨国福、捞王、绿茶、老乡鸡都开始试水资本市场。

中国餐饮项目,要集体闯关二级市场了。

01、外来的披萨

能喂饱中国食客吗?

2000年前后,披萨在中国市场还算一个高端饮食。当时,必胜客强势占领中国市场,一批白领精英坐在必胜客的玻璃橱窗后,尝鲜海外来的味道——这是新中产的滋味。

披萨的香甜,加之海外饮食文化的入侵,不仅火了必胜客,也让披萨这个品类在中国市场彻底崛起。

1997年,达美乐也进入中国市场。此后,其开始收购美乐比萨在北京、天津、上海、江苏、浙江的特许经营权,又在2017年将经营区域扩大至整个内地以及香港、澳门地区。

但由于必胜客先入为主,以单一品类打天下的达美乐想要反超,难度不小。

图片来源:浙商证券

浙商证券研报显示,目前国内披萨市场份额占比*的品牌仍是百胜中国旗下的必胜客。从2017年开始,达美乐奋起直追,到如今,其门店数量与市场份额,仍与必胜客相去甚远。

资料显示,中国披萨市场高度集中,按2021年收益计算,前五名品牌共占据了51.6%的市场份额。其中,排在*的是必胜客,一家的市场份额就达37.4%。排在第二的是中国本土连锁餐饮——尊宝比萨,市场份额为6%。

达美乐中国排名第三,2021年该品牌收益为1.6亿元,门店数量为468家,市场份额为4.4%。

为了更好的对抗竞争,达美乐的开店速度也在加快。从2019年到2021年,达美乐的门店数从188家增加至468家,三年复合年增长率为35.53%,并于2022年6月30日前进一步增加至508家。

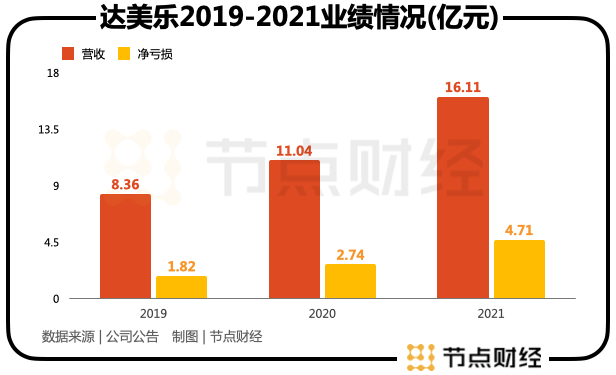

开店也给达美乐带去了巨大的成本压力。2019年至2021年,达美乐中国分别实现营收8.36亿元、11.04亿元、16.11亿元。净亏损分别为1.82亿元、2.74亿元、4.71亿元。

对于持续亏损的原因,达美乐中国于招股书中解释称,主要由于公司将大量初始投资用以推动门店网络的快速增长,而新店初期并不盈利,需要时间提高销售额及收回开店成本。

更值得一提的是,达美乐进入中国后,提出“30分钟内送达”的承诺,为其带去巨大的成本。为此,每一家达美乐门店都配备了专职外送骑手,并通过智能订单调度系统保证准时。

截至今年上半年末,达美乐中国旗下的专职骑手数量达到6500人。此外,公司还有9705名兼职员工,其中包括不少外包骑手。

数据显示,从2019年至2022年上半年,达美乐中国的员工薪酬开支分别为3.36亿元、4.69亿元、7.03亿元、3.37亿元,分别占到公司同期总营收的40.1%、42.5%、43.7%、37.1%。其中,公司聘用外包骑手产生的员工薪酬开支分别为2360万元、3140万元、4630万元及2030万元。

达美乐迫切的上市需求,除了疫情和盈利压力,还有一个重要原因是达美乐中国的特许经营权仅到2027 年的6月份。留给达美乐中国的时间已不到5年。而与达美乐一起焦虑的,还有中国餐饮企业。

02、二级市场,中国餐饮企业跳不过的龙门阵

除了达美乐想要借助资本市场度过艰难时刻,七欣天、乡村基、杨国福、捞王、绿茶、老乡鸡也纷纷开启了上市之路。

这条路,很难走。

据港交所最新披露,餐饮品牌绿茶餐厅的上市申请材料“失效”。这已是绿茶餐厅第三次递表、第二次通过聆讯后招股书再次失效。

老娘舅、乡村基、杨国福、老乡鸡等此前公布拟登陆资本市场的中式餐饮品牌,他们的上市环节多处于“卡壳”阶段,进展缓慢或停滞不前。

作为国内初生代网红餐厅代表,绿茶餐厅的IPO之路可谓一波三折。2021年3月,绿茶餐厅首次递交上市申请,拟在香港主板上市。因财务数据单位错误、“流动负债总额”写成了“流动资产总额”等错误,六个月后该版本的上市申请自动失效。

半年后,绿茶餐厅再次递交上市申请,并在今年3月7日披露了通过上市聆讯的招股书,但申请材料又一次失效。

但到了2022年4月7日招股书再次失效。一天后,绿茶餐厅第三次递交了招股书,并于三天后通过聆讯,没想到时隔6个月会再度失效。

绿茶上市之路不顺,与其不稳定的经营业绩有关。

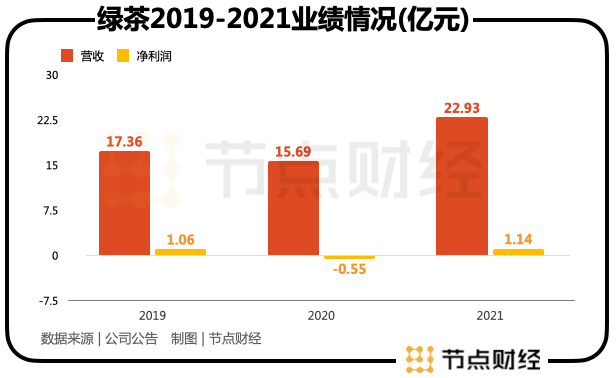

招股书显示,2019年—2021年,绿茶餐厅营收分别为17.36亿元、15.69亿元和22.93亿元;净利润分别为1.06亿元、-5526.2万元和1.14亿元;净利润率分别为6.11%、-3.51%和4.97%。同时段调整后净利润率分别为6.1%、-0.7%和6%,低于8%—10%的行业平均水平。

最说明餐馆火爆程度的指标——翻台率也在下滑。绿茶集团2018年、2019年的翻台率分别为3.48次/天、3.34次/天。而在2020年、2021年,受疫情影响,其翻台率分别为2.62次/天、2.92次/天。

绿茶之外,不少餐饮企业的上市进程均为失效。

今年7月25日,港交所官网显示,由于六个月内未通过聆讯,乡村基的IPO申请状态已转为“失效”。此后的7月30日,乡村基再度提交上市申请。今年9月,杨国福在港交所的上市申请材料也显示“失效”,目前已无法正常查看或下载,IPO进程阻滞。

冲击A股的餐饮企业同样艰难。

距离对赌协议约定的最终期限还剩一个多月,老娘舅算着时间递交了上市材料。2021年,疫情中挣扎一年后,其净利润虽出现回升,仍不及2019年水平。

另一边,同样冲刺A股的老乡鸡情况也不理想。2019-2021年,老乡鸡营收规模由28.59亿元扩张至43.93亿元,2020、2021年分别同比增长20.8%、27.18%,盈利能力方面,2019-2022H1,老乡鸡的毛利率从19.02%持续下滑至16.47%。

由于A股主板审核周期更长、条件更严格,老娘舅、老乡鸡面临的上市难度更大。

此外,这两个项目一个共同点就在于,地域限制较为明显。由于我国地域辽阔,“千里不同风,百里不同俗”,导致中式餐饮的口味众多,中式快餐难以走向全国。老娘舅、老乡鸡和乡村基等中式快餐品牌虽纷纷谋求上市,但区域性均较为明显。

大批餐饮企业纷纷欲求资本一跃,很大程度上是不少餐饮企业经历一波暂停营业与客流下滑的经营滑铁卢下,求资本加持的,就是希望通过资本付出,增加自身抗风险能力,预防资金链断裂、现金流吃紧的情况。

03、资本和餐企的“爱恨情仇”

中国餐饮行业每一次上市潮,都与社会经济环境相关。如果追溯*波上市潮,还要回溯到2008年金融危机前后。当时,包括俏江南一批项目开始融资,谋求上市。

当时以全聚德、小肥羊、湘鄂情等在内的一批老牌餐饮企业先后上市。此后的时光中,小南国等新晋高端餐饮品牌开始奔赴二级市场。

但成功者仍是少数,大部分餐企主动或被动中止IPO,停在了IPO门口,如狗不理、俏江南、金钱豹等。即便今日风光无两的九毛九,上市旅程也颇为坎坷,曾在2年的上市准备后主动终止IPO。

在成功背后,有大量被雪藏的案例。俏江南和张兰,就是一个典型案例。

如今,张兰在直播间卖酸辣粉时,也不忘骂“海外金融流氓”。

为了引入资本,张兰与鼎晖签订了对赌协议,从而拿到了2亿投资,但协议中约定,俏江南需要在2012年完成IPO。此后,俏江南无缘国内IPO,想要冲击港股也一波三折。无奈之下,张兰低价将股份卖给了CVC,也导致她丧失了俏江南的控制权。

与其相似的案例不少,比如,同样被CVC割韭菜的大娘水饺。

餐饮项目对资本有了天然的防备心。

另外,餐饮项目天然的商业模式就是高现金流,如果不进行大规模扩张,对资金的渴求并不强烈。

一个死守小区门口几十年的卤味店,年收入上百万非常正常。反而是在扩张时,第二店的收入普遍没有*家店好,甚至是亏损的。

小富即安,也是餐饮项目创始人普遍的状态。

“餐饮项目本来就对资本化兴趣不大。另外,二级市场对于餐饮企业的准入门槛十分高。”上述投资人介绍。

从资本角度看,港股以机构投资者为主,比如黑石这样的机构,超过10亿美元才能建仓,而餐饮企业早几年利润达到3、5个亿就能进*企业,但却远远达不到资本市场的要求,这也导致了投资人并不关注这个行业。

另一个原因是,中餐很难标准化。中国这样的餐饮大国之所以没有走出“麦当劳”,最主要的原因是中餐很难标准化,可规模化的程度低。

“我们也看过一些餐饮项目,如果非常头部,他们根本不需要投资。将我们拒之门外也是常识。”北京一位专门投向消费的基金合伙人告诉节点财经。“作为市场规模大,企业规模小的低集中度行业,餐饮业一直以高汰换、低标准化著称,资本向来对这类缺乏快速成长性的标的公司避之不及。”

直到疫情到来,这种“互不理睬”的格局悄然改变。

首先是海底捞的成功上市,让更多这一品类的项目看到了登陆资本市场的曙光。

海底捞上市后,总市值一度突破1844亿港元,这一体量,已经超过了太古地产、龙湖集团、恒基地产等地产巨头企业。紧接着,九毛九登陆港股,这家发迹于海口的小面馆,在上市的首日股价暴涨56%,静态市盈率估值已经高达113倍,超过了此前86倍估值的海底捞。

“海底捞和九毛九成功上市,在餐饮行业内引发了极大的震动。”上述投资人表示。

2020年,一场疫情,长时间,大面积关店,让原来号称永不上市的西贝开始筹备上市之路。

贾国龙表示,西贝计划在2026年上市,目前正按照港股要求准备IPO,“因为过往3年疫情影响导致西贝的营收数据不好看,我们想用2023年至2025年的报表。”从“永不上市”到如今的计划上市,贾国龙解释,疫情改变了他的一些认知。“其实餐饮是现金流行业,遇到大灾大难还是很脆弱的。(餐饮企业)能有股权融资的话,资本结构就会变得更好。”

餐饮企业再一次向着资本市场发起冲击。下一个海底捞和九毛九,或许正在路上。