近日,卫龙辣条终于通过了港交所聆听,然而这个消息对其只能说好坏参半。

好消息是,卫龙可能就此终结一波三折的上市路,赶上今年最后一班车登陆资本市场。公开信息显示,卫龙在去年11月和今年五月交表后,就曾两次通过聆听,但因市场整体境况不佳而缩减募资规模和反复延迟上市。

坏消息是,通过卫龙通过聆听后更新的招股书可见,其估值缩水已成定局。

资料显示,递表前融资卫龙辣条网罗了高瓴、腾讯、云锋基金等一线投资机构,估值一度高达600亿元。而聆听后资料显示,上半年卫龙产生了一次性的以股份为基础的大额付款开支。换句话说,截至上半年,卫龙因较Pre-IPO的估值缩水,以近乎无偿地将控股股东的股权转给了前期投资者。

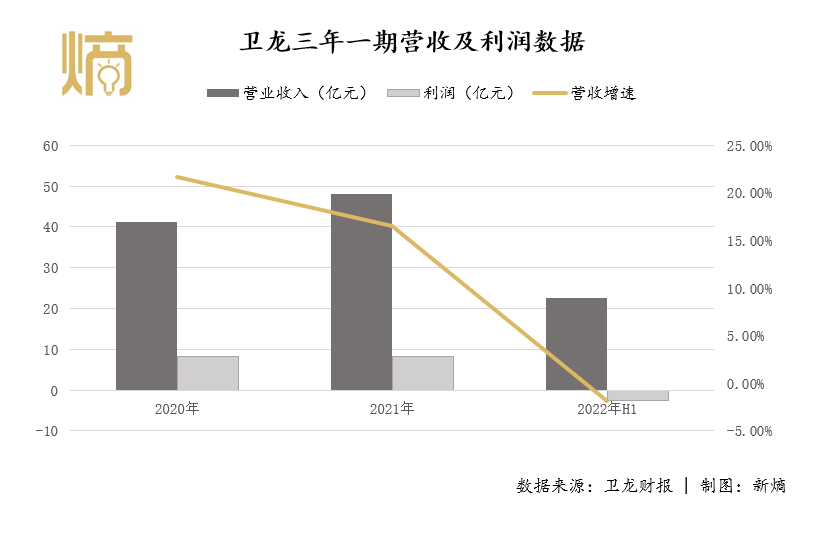

此外,聚焦到公司经营上,卫龙靠辣条卖出48亿的神话近乎见顶,营收增速开始收缩。招股书显示,卫龙两年一期的营收分别为41.20亿元、48亿元及22.61亿元,同比增速分别为21.17%、16.50%及-1.93%。

根据《2022胡润百富》榜显示,创始人刘卫平以280亿身家并列总榜单的第251位,成为河南食品行业第二大富豪,并成功超越万隆家族的93亿身家,成为漯河首富。

吃不起的卫龙辣条

凭借一包包辣条卖出48亿,卫龙是赚钱的,但赚钱的背后也有诸多烦恼。

最令人头疼的是,卫龙的营收增速正在放缓。根据招股书数据,在2019年、2020年、2021年及2022年上半年,卫龙营业收入分别为33.85亿元、41.20亿元、48亿元及22.61亿元,对应的同期利润分别为6.58亿元、8.19亿元、8.27及亏损2.6亿元。

卫龙解释了上半年亏损的原因,主要系产生了一次性的以股份为基础的付款开支,经调整后公司仍然盈利。

对于此次影响盈利的一次性付款,市场有猜测是由于卫龙在Pre-IPO轮融资估值过高,而如今业绩急转直下,眼看着即将上市要出现一二级市场估值倒挂。最后,卫龙以接近无偿地将控股股东的股权转给投资者,以补偿其损失。

但即便如此,急转直下的营收和利润增速却明明白白地昭示着其赚钱能力的下降。

根据数据,卫龙营收的同比增速从2020年的21.71%降低到2021年的16.5%,到了2022年上半年,营收则较上年同期降低1.83%。

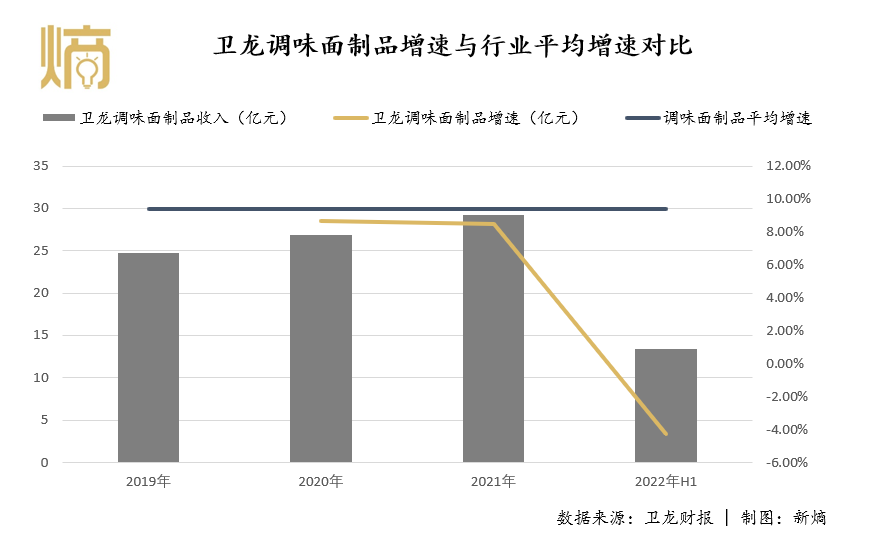

具体到营收结构上,卫龙的营收主要由调味面制品、调味蔬菜制品和豆制品及其他产品三部分组成,其中,调味面制品为卫龙的王牌产品,也就是最受消费者喜爱的卫龙辣条,2021年调味面制品产生的收入占卫龙总营收的60.9%。

然而,号称行业*的卫龙辣条,如今的业绩增速却低于市场平均增速。

根据卫龙招股书数据,在2019年、2020年、2021年及2022年上半年,卫龙调味面制品产生的收入分别为24.75亿元、26.90亿元、29.18亿元及13.41亿元,对应地,2020年、2021年及2022年上半年同比增速分别为8.69%、8.48%及-4.29 %。

而根据弗若斯特沙利文数据,2016年至2021年调味面制品年复合增长率为9.4%,卫龙显然低于这一数据。值得注意的是,急于求成的卫龙选择了涨价促成收入增长。

招股书数据显示,卫龙于2020年及2022年分别进行了提价,结合促销活动后,2019年、2020年、2021年及2022年,卫龙调味面制品每千克平均售价分别为14.3元、15.0元、15.1元及16.4元。除此以外,调味面制品和调味豆制品也全线都进行了一定幅度的涨价。

卫龙调整包装后,如18g包装的魔芋爽,加6g,原先卖1块,现在卖2块;大量砍掉旧款透明包装,转为白色包装,但旧款包装量大且价格便宜,现在白色包装量少但价格却更贵。

至于效果,卫龙在招股书中坦言,“我们因在2022年上半年对主要产品类别采用新包装、生产工艺、配方或规格进行最新产品升级而做出价格调整,致使我们的客户需要一定时间适应该价格调整,所以销量受到了暂时的影响。”

重要的是,涨价后销量收缩的情况下,卫龙的库存周转周期从2019年的60天增加到2022年上半年的72天,而调味面制品的平均保质期也不过120天。也就是说,保质期内,卫龙的产品超过一半时间都是在仓库等待经销商或消费者购买的状态。

因此,有一个问题格外突出,提价对销量的影响真的只是暂时的吗?

被营销“拿捏”的行业老大

玩得一手好营销的卫龙,实际利润正在被营销吞噬。

根据招股书数据,在2019年,2020年、2021年及2022年上半年,卫龙的经销及销售费用分别为2.81亿元、3.71亿元、5.21亿元及2.69亿元,占营收比分别为8.3%、9%、10.85%及11.9%,但是占利润比重更是超过60%。

从市场表现来看,卫龙这两年也确实在认认真真做营销:热门话题蹭了一波又一波,产品包装同样换了一批又一批。话题上,苹果、小米发布新品,卫龙就跟着将官网风格换成正热的苹果风、小米风;包装上,从极富年代感的透明包装、到极简苹果风、再到花样文案风,总能别出心裁。

但营销的效果是否理想呢?一方面,营收数据可以直接说明问题,营收增速低于销售费用增速,可见其广告带货效应并不强;另一方面,为求出圈的卫龙屡屡因擦边球而败掉消费者好感,就在今年3月,卫龙因抖机灵式的低俗包装还被消费者“骂”上热搜。

按照经验,当新品牌没有太成型的品牌故事线和品牌理念时,会花费大量营销费用来打开市场知名度,并促成业绩增长。

根据弗若斯特沙利文数据,在相对分散的中国辣味休闲食品市场,按零售额计,卫龙占据着6.2%的市场份额,是第二大企业的3.9倍,且超过第2至第5名企业的市场份额之和。这看起来,卫龙似乎早已征服消费者心智和味蕾,如此境况下,为何卫龙还会花费如此周章烧钱营销?

整体来看,辣味休闲食品市场9.4%的行业增速,正吸引竞争者跑步入局。公开信息显示,三只松鼠、良品铺子、盐津铺子等休闲食品行业的龙头品牌也先后推出辣条产品。另外,怀旧辣条有贤哥的小小脆、地方特色有鸽鸽豆角干、新品牌有笑辣辣,消费者的选择早已不再局限于南卫龙、北玉峰。

此外,在辣味休闲食品市场整体趋向下沉的趋势下,卫龙的涨价颇有逆势而为的意味。

根据卫龙披露的行业数据,2021年低线城市辣味休闲食品市场占整体市场的63.6%,且预计2021年至2026年将以11%的年复合增长率继续增长,高于行业平均增速的9.6%。由此可见,低线城市将是辣味休闲食品的主战场,在这个对价格相对敏感的消费场景里,卫龙却屡屡涨价,也不难理解其卖不动货而被营销裹挟了。

卫龙不能再傲慢了

以自身产品为豪的卫龙,在产品研发支出上却显得尤其谨慎。2022年上半年,卫龙花在研发上的支出不及营销费用的三十八分之一。

根据招股书,在2019年、2020年、2021年及2022年上半年,卫龙的研发费用分别为57万元、337.6万元、549.7万元及693.4万元,占营收比重分别为0%、0.1%、0.1%及0.3%。

那么目前在产品同质化、消费者口碑下滑的局面下,破局的关键是什么?卫龙的当务之急,或许还应该将精力放在产品本身上。

目前卫龙在品类上,更聚焦于辣条及蔬菜制品,但品类远低于其他品牌。如良品铺子SKU超过1000种,三只松鼠也超过500款。并且卫龙一年只推一到两款新品到市场,产品更加聚焦。

值得注意的是,除了深耕调味面制品市场,辣味蔬菜制品这一赛道同样值得关注。根据弗若斯特沙利文数据,中国辣味休闲蔬菜制品市场预计2026年零售额将达到587亿元,2021年至2026年年复合增长率将为17.2%,高于调味面制品8.9%的未来市场增速,这一市场显然大有可为。

从招股书中可见,卫龙对这一部分也颇为重视:收入上看,调味面制品占卫龙营收比重从2019年的19.6%增长至2022年的36.2%;存货构成上,2021年蔬菜制品一度超过调味面制品,可见其业务倾斜程度。

据市场传言,卫龙在2022年的销售目标是达成100亿元,如今一年接近尾声,根据披露的数据,半年时间卫龙完成的业绩不足目标的四分之一。

如何在相对分散的市场保持龙头地位,如何在坐稳行业*的前提下保持快速增长,将是卫龙接下来最需要思考的问题。