如何“在恰当的时机、适合自己的资本市场上市”,是生物科技公司一种能力的体现。

在国内生物科技行业兴起初期,18A规则的推出,科创板的开闸,再到美股始终大开的怀抱,企业上市无需做任何选择。

但如今,事态完全走向了反方向。

港股发行难度变成地狱模式,科创板审核要求没有变松的趋势,美股市场也因为地缘因素存在众多不确定性,如何IPO成了生物科技企业不得不解决的难题。

对于一家生物科技企业而言,能否成功IPO,可能直接决定了发展趋势,甚至事关生死。影响重大,也让众多企业有着更多考量。

“目前,不少原本打算去港股上市的生物科技企业,准备转道挂牌新三板、然后去北交所,天广实、艾棣维欣都是这样”,大和证券(中国)成长企业融资业务负责人王洋表示,“并且,国内一些头部券商也在大力推动这件事情”。

与此同时,也有原本希望冲刺科创板的企业,考虑走循序渐进的路径,选择在新三板“稳一稳“。

在寒冬之下,如何规划自己的资本路径,成了生物科技企业一道必选题。

/ 01 /

一场有关生存的抉择

能否“在恰当时机、适合自己的资本市场上市”,对于一家生物科技企业来说,影响势必深远。

K司,或许就是一家值得我们思考的一个例子。主打肿瘤早筛的K司,凭借创始人的光线履历,在资本狂热期成为一级市场的明星公司。

2020年12月,已经收获多轮融资的K司,开始筹备科创板上市辅导工作,向IPO发起冲击。

不过,时运不济,K司没有赶上好时候。

因为众多biotech的蜂拥而至,以及包括百奥泰、泽璟制药等先行者们的拉垮表现,让科创板对于创新药企IPO的审核趋势变严。

2021年4月,biotech天广实撤掉科创板IPO的材料,预示着“非硬核”企业登录科创板的难度已经大幅增加。

与此同时,对于K司这类基因检测公司来说,以LDT模式为主的盈利模式是否会被科创板“放行”不得而知。

双重压力之下,K司决定转换上市地点——去港股。2021年年底,K司启动港股上市计划,拟募资2亿美金。

只是,“好运气”依然没有站在K司这边。

大环境的变化,导致港股IPO发行成了难题。而预期不断变差的18A企业,更是首当其冲。在这一背景下,K司的IPO计划再次搁浅。

不过,K司依然没有放弃上市希望。2022年10月,辗转多地的K司,又重新辅导,决定向科创板重新发起冲刺。辗转2年,K司的IPO计划还在原点。

好的一点是,K司来在首次科创板IPO遇阻之后,仍在一级市场完成了近6亿元的融资,延续了“烧钱”年限。

其它生物科技企业,就不一定存在这样的“好运气”。正如上文提到的天广实,科创板IPO失利4个月之后,公司迅速转道港股;而港交所IPO计划再次搁浅,最终希望在新三板挂牌。

2022年9月,天广实在股转系统披露公开转让说明书。根据其公开转让说明书,截至2022年6月末,公司帐上现金余额不足2亿元,处境可想而知。

/ 02 /

港股与科创板的不同难题

天广实的遭遇,折射了生物科技企业在港股、科创板IPO的两大难题:“行不行”和“能不能”。

港股IPO,最核心的问题是“行不行”,即能否发行成功。就当前的环境来说,港股市场IPO发行难度是地狱模式

今年以来,恒生指数的表现大概已经说明一切。2022年1—10月,港股新上市企业61家,融资总金额851亿港币,同比下滑75%。

实际上,今年港股前十大IPO融资总额就达到654.46亿港币,占比达76.85%。也就是说,大部分企业仅仅是为了IPO而IPO,募资弹药极其有限,真实惨烈程度远超预期。

的确如此,曾经的明星板块18A,早已不是港股IPO的主流。今年以来,仅有7家生物科技企业IPO上市,融资总额不过27亿港币。

从趋势来看,生物科技企业IPO募集资金越来越趋于“小额化”。

例如,10月10日上市的健世科技,虽然市值超百亿,但IPO募资总额不过2.2亿港币,且大部分募资额是由关联方参与的基石投资。

“就目前这个环境来说,港股的IPO环境可能很难在短期恢复”。王洋认为,这需要一个比较长的过程。

港股发行不易,科创板并不存在这一问题。今年7月份,凭借三款进度并不*的me too创新药,益方生物以超百亿估值完成20.8亿IPO融资。

益方生物一家公司IPO总额,等于港股今年以来生物科技公司IPO融资总额,这是拥有全球最热衷打新的机构和个人投资者共同创造的奇迹。

但即便如此,今年以来完成科创板IPO的生物科技企业依然不多。这也折射出一点,科创板对于IPO企业有着较高的要求。

“目前来看,后期临床+前景测算较好的项目才能上市”,相关投行人士对氨基君表示。

对于生物科技企业来说,科创板IPO必然是*之地。但在IPO之前,自身体量“能不能”通过注册,无疑是企业需要权衡的一个问题。

/ 03 /

北交所成为选择之一

一直以来,港股和科创板都是国内生物科技公司IPO的主阵地。随着港股和科创板发行均遭遇不同维度的难题,整个生物科技行业无疑充满焦虑。

正如上文提及的天广实那样,在资本寒冬中,如何保持充沛的现金流,是所有生物科技企业需要面对的难题。

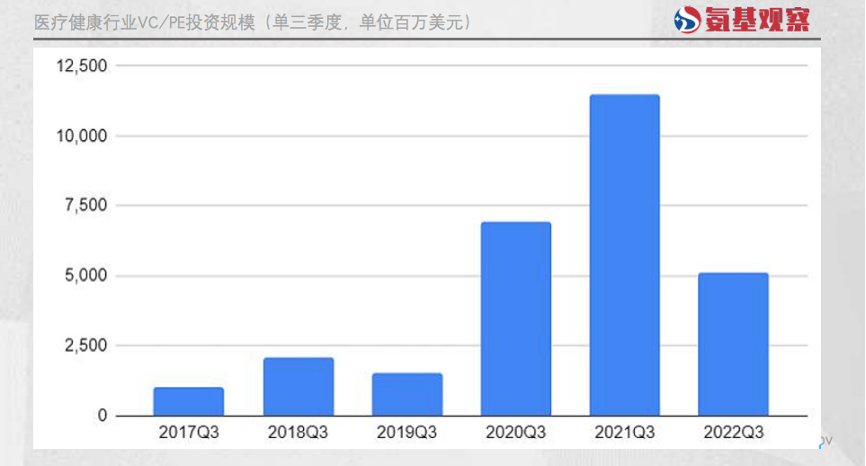

虽然如今的一级市场依然能够提供充足的弹药。2022年第三季度,国内医疗健康行业的一级市场投融资额高达51亿美元,虽然这低于泡沫时期的2021、2020年三季度,但相较于泡沫之前的年份仍然不低。

但总体来说,一级市场的资金正变得越来越挑剔。作为重要的资金来源途径,IPO依然需要考虑。“新三板-北京所路径或许可以试一试”,王洋对此表示。

实际上,挂牌新三板已经成为生物科技企业的重要选择之一。不仅包括从港股转道而来的艾棣维欣、天广实,还包括原本希望登陆科创板但最终选择新三板的企业。

此外,在审查的队列中,还包括唯源立康这样管线处于早期阶段的创新药玩家。

当然,挂牌新三板不是最终目标,北交所才是。根据北交所规定,在新三板挂牌满一年的企业可以申报北交所IPO。

相比于科创板,北交所的审核包容度更高。“在保证合规的情况下,对更为早期的生物科技企业也没有限制”。关于北交所的审核理念,王洋表示。

与此同时,北交所的融资功能并不弱。目前,拟北交所上市的未盈利生物科技企业康乐卫士,拟发行金额超过30亿元。

不过,也并非所有生物科技企业都适合这一途径。“相对来说,更早期、融资轮数更少的企业比较合适”。王洋表示。

核心原因在于,只有挂牌满一年的新三板企业才有资格申请。但挂牌,就意味着企业可以公开交易,对于企业的股价来说可能是一大压力。

“但总的来说,因为相对明确的上市节点和预期,北交所对于部分生物科技公司来说,依然是一个重要选择”,关于生物科技企业是否应该在北交所上市这个问题,王洋如是表示。