许多常春藤大学都有自己的捐赠基金投资策略。它能产生稳定的长期收入,通过多元化和资产配置来保护本金,尽量减少通货膨胀和市场风险的影响。

这种被称为“捐赠基金模式(endowment model)”的策略,是David Swensen担任耶鲁大学首席投资官的时候采用的。他建立了一个多元化的portfolio,能在最小化风险的同时优化收益。

这一类投资可能会包括公开交易的股票和债券,但*的份额一般还是私人市场的资产,比如对冲基金和私募股权。

为了防止市场波动,捐赠基金模式通常会跨越地域、赛道和资产类别,从而在一个市场表现不佳或者暴跌时抑制损失,创造更一致的长期回报。

01、多元且长期的投资策略,让捐赠基金模式跑赢传统

大学捐赠基金的主要资金来源就是捐赠,用来资助大学的研究、教学和公共事业。捐赠基金的目标是通过投资回报,让资金池实现常青增长。与此同时,产生的收入也能解决大学的一部分资金需求。

剑桥大学和牛津大学的捐赠基金管理着约25亿英镑的资产。与美国捐赠基金类似,这两个英国捐赠基金拥有广泛的资产配置,每年不会发生很大变化。

剑桥和牛津的股票配置约为70%,相比之下,大多数美国捐赠基金的股票(公共和私人市场)平均配置就少了很多,约为50%。

在美国,包括哈佛和耶鲁在内,有五大捐赠基金一直表现了良好的业绩,年回报率在大多数年份里都位列美国800多家基金会的前十名。

哈佛捐赠基金规模*,为357亿美元,耶鲁捐赠基金排名第二,为254亿美元,前五大捐赠基金规模为1320亿美元,占805个捐赠基金会资产的26%。这五大基金是多元资产投资的先驱。

前五大捐赠基金的资产配置一直非常稳定,在过去15年中,平均每年仅变化5%。这一年度变化的很大一部分是由于资产类别的价格变动,因为这些投资者的配置标的是稳定的、长期的和有战略的。

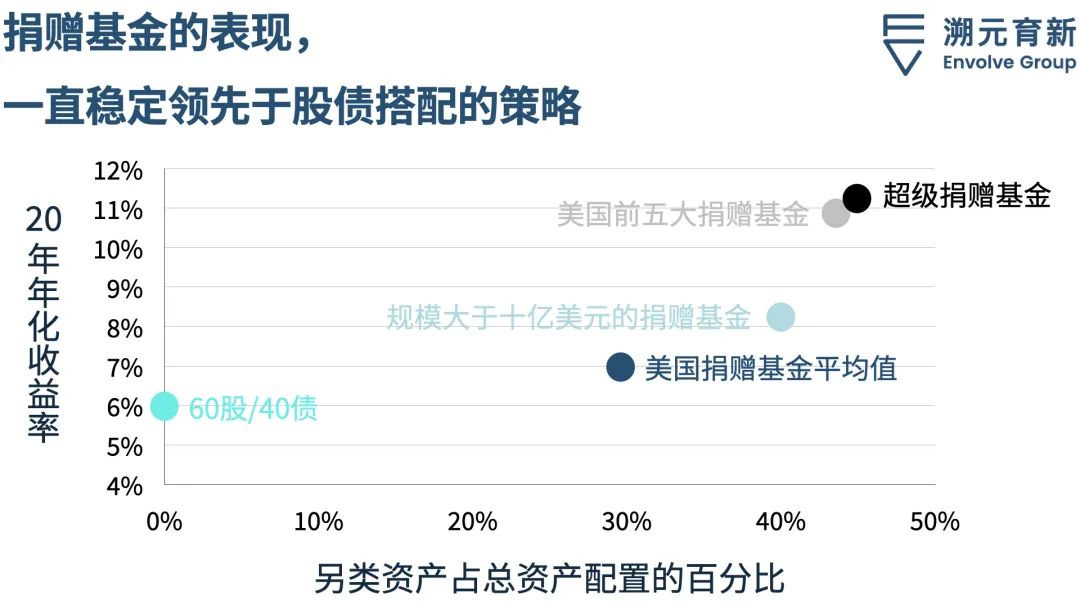

如下图所示,与传统portfolio相比,多元化资产的portfolio提供了更好的风险调整收益。前五大捐赠基金由于自身所构建的多资产投资方法、资产配置战略以及对其他资产类别的巨大敞口,一直取得了强劲的投资回报,波动性适中。

尽管2008年的金融危机对美国捐赠基金的业绩产生了负面影响,但它的长期总收益和风险调整后的收益仍优于传统基金的portfolio。据统计,表现*的几家捐赠基金,每年能产生1.3%-2.8%的阿尔法收益。

此外,60股/40债的模式(60%投资股票,牛市时发挥作用;40%投资债券,为熊市和收益率做准备)经历了20年的利率下降期,这是债券回报的关键驱动因素。未来,债券产生这样高回报的可能性很低。

2018年上半年末,NASDAQ OMX创建了捐赠指数(ENDOW)。借此观测到,捐赠基金模式的长期表现,优于传统的资产配置模式和60股/40债模式。这样的表现由五个概念驱动:

(1)立足于长期:专注于长期目标,在市场低迷时大举买入,而不是在波动时大肆抛售。

(2)关注高回报资产:追求流动性,往往容易在得到的回报并不理想的同时,付出了高昂的代价。为了在政府债券收益率较低的情况下,保持投资本金不受通货膨胀影响,并且确保更好的长期回报,捐赠模式的投资人会投资回报率更高的长期非流动资产。

(3)实现多元化:配置对市场异动有不同反应的资产。

(4)追求非流动性机会:另类资产的定价效率往往比传统证券低,这是一种利用市场效率的机会。

(5)选择靠谱的基金经理:选择具有可靠业绩记录的资产管理公司,可以为portfolio增加价值。

02、 从优秀的捐赠基金模式中,学习配置资产的思路

在过往的很长一段时间里,包括耶鲁大学捐赠基金在内的许多大学捐赠基金主要在做传统投资。比如股票、债券、固定收益证券等等。1985年,耶鲁大学的捐赠基金价值约为10亿美元,而另类资产仅占11%,面临着10%的破坏性支出下降的可能,和21%的购买力受损的可能。

而在David Swensen上任耶鲁大学首席投资官之后,这些情况都发生了转变。在他担任耶鲁大学首席投资官的27年间,所主导的耶鲁模式,让耶鲁捐赠基金规模从26亿美元上升到了194亿美元。

美国捐赠基金资源非常充足,可以接触到*的一批基金经理和私募股权项目,这在很大程度上促成了他们优异的投资业绩。

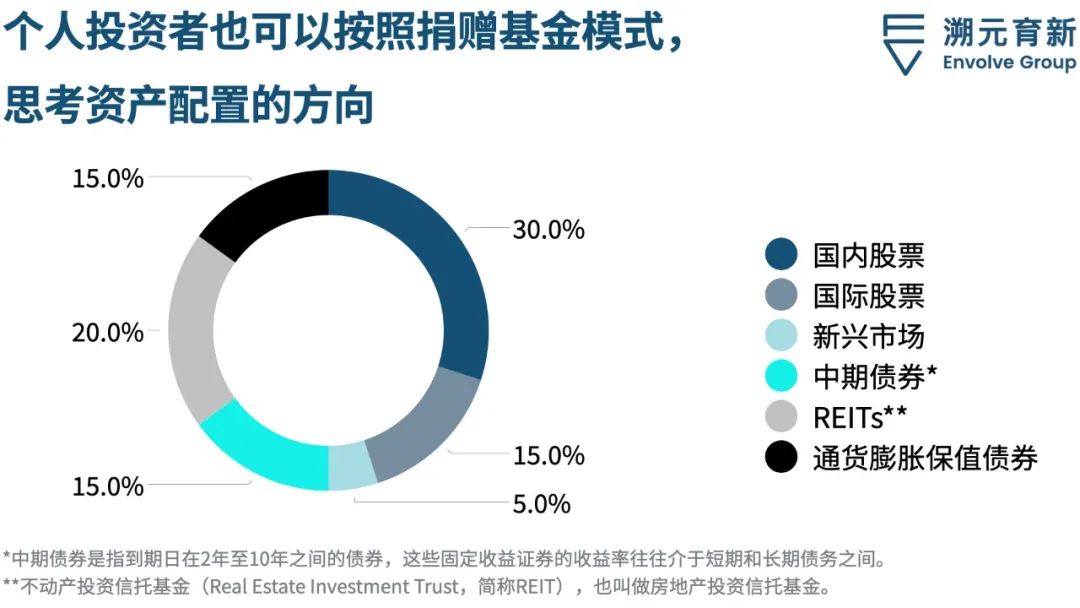

而美国捐赠基金的策略对投资者来说,也有很强的借鉴意义。通过采用类似的资产配置原则,个人投资者也为自己的portfolio获得高水平的风险调整收益。

首先,美国捐赠基金一直取得优异的投资回报,哈佛和耶鲁尤其如此。它们的20年平均年化收益率为11.5%,比传统的60股/40债组合的收益率高5.4%。

其次,美国捐赠基金拥有不同的portfolio,涉及多种资产类别,包括大量另类资产。这种对多元化为想要实现长期投资目标的个人投资者提供了灵感。

最后,美国捐赠基金通常有很长的投资期限和稳定的战略资产配置,资产配置很少依赖市场时机,往往会以较低的交易成本产生回报。我们用一张图来展示近年来美国捐赠基金的资产配置比例。

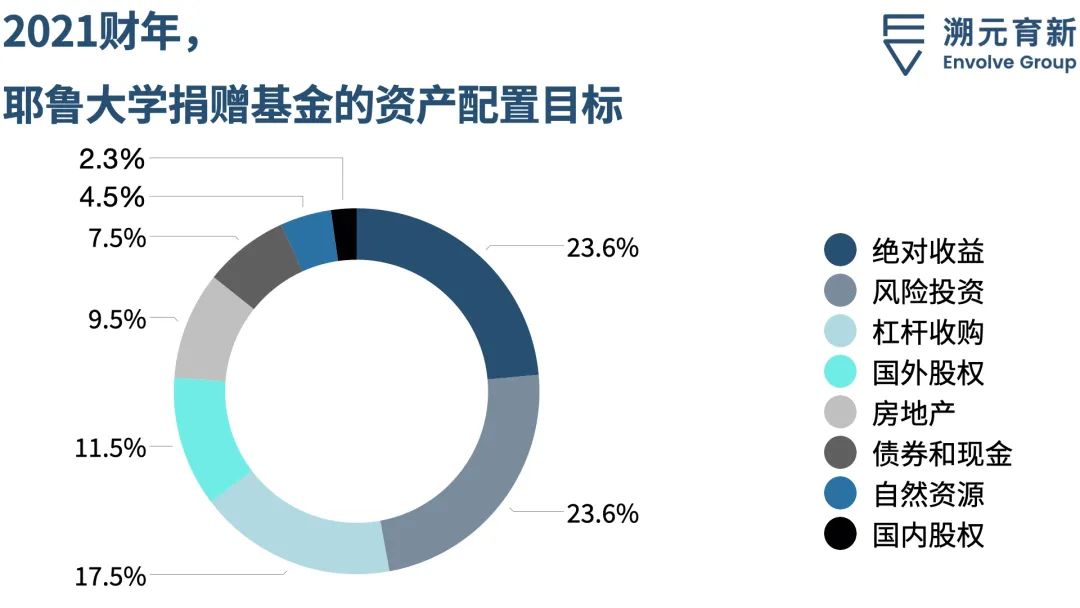

作为美国捐赠基金的翘楚,耶鲁大学的portfolio非常多元,且以股权为导向。对市场不敏感的资产的*配置比例为30%,对非流动性资产的最高配置比例为50%。下图展示了2021年耶鲁大学捐赠基金的资产配置方向。

从数据中我们可以看出,耶鲁捐赠基金会将9.5%的资金用于房地产,来对抗通货膨胀。通过减少对股票和债券的依赖,采用*回报策略,投资者可以构建一个高绩效的portfolio。

*回报是指投资回报所反映的是正数或负数。也就是说,*回报策略的投资回报不依赖于股票或债券的正向上升。无论股票或债券市场可能会在某一年上升或下跌,有*回报的基金经理在牛市或熊市中都会有可以赢利的投资策略。

还可以看出,耶鲁捐赠基金会大量投资于另类投资,国内有价证券占portfolio的比例不到10%。耶鲁捐赠模型有三个主要的指标:

(1)看重私募股权投资。耶鲁捐赠基金只有2.25%分配给了国内股权,11.75%分配给国外股权,因此对公共股权的投资最少。相比之下,耶鲁捐赠基金会在私募股权方面进行了大量投资,最近的报告显示,在上一财年,捐赠基金向私募股权投资了近40%。

(2)控制债券的比例。虽然很多投资人可能主要投资甚至只投资于股票和债券,但耶鲁大学捐赠基金只用7.5%的资金投资债券和现金资产。耶鲁大学的portfolio表明,债券投资更多是为了在现金需求出现不可预测的变化时,提供充足的流动性。

(3)致力于风险投资。捐赠基金拥有很长期的前景,所以能够利用流动性较差、效率较低的市场,比如占其投资23.5%的风险投资。大型机构捐赠基金非常适合长期战略,因为它们通常不需要流动性,而且优先考虑年回报。

想仿效耶鲁捐赠模式建立portfolio模型的个人投资者,可能无法完全按照这样的比例分配资产。然而,这并不意味着散户不能将耶鲁模式的理念运用到自己的portfolio中。David Swensen曾经根据耶鲁模式的相同原则,为个人投资者设计了一个资产配置的portfolio,如下图所示:

虽然大多数投资者无法获得大型捐赠基金的优质资源,但通过这样的资产配置原则,有很大的空间实现风险调整后的回报率,优于更传统的portfolio。

无论是否遵循这样的portfolio模型,投资者都可以使用耶鲁捐赠模型的理念来分散地配置资产。总结来讲,一个稳定增长的portfolio需要具备以下四种品质:

能承受资本市场短期崩坏的压力

精心设计各个资产类别,实现多元化

建立风险投资和私募股权现金流模型,以备不时之需

每年对portfolio结构进行审查,随时发现缺陷