受半年报“变脸”影响,即使Q3实现营收净利双增,仍未扭转前三季度整体颓势。

10月25日盘后,上海家化公布了三季报。前三季度公司实现营收53.54亿元,同比下降8.17%;净利润3.13亿元,同比下降25.51%。其中Q3实现营收16.39亿元,同比增长1.17%;净利润1.56亿元,同比增长15.55%。上海家化认为“公司已开始克服疫情影响,逐步恢复增长。”

半年报公布后不久,上海家化下调了2022年全年业绩目标:将年营收从84亿元下调至75亿元,力争下半年营收实现两位数增长。要实现上述目标,意味着上海家化要在剩下的3个月内完成21.46亿元的营收,增速达到约18.17%,依旧“亚历山大”。钛媒体App注意到,最近10年内,上海家化只在2017年Q4达到这一营收水平。

一句“逐步恢复增长”似乎还不足以打消投资者的疑虑。曾经的日化*股,股价已跌回十年前水平。自2021年6月创下盘中63.08元/股的历史高点后,上海家化股价持续下挫,累计跌幅超50%。面对下线渠道磋磨、线上收入下滑、毛利率最高的护肤品牌全线溃败,既无超头主播加持、又无稳定自播业务支撑的上海家化,能否在这个“双十一”打个漂亮的翻身仗仍是未知数。

事实上,自2011年平安系接手、灵魂人物葛文耀辞任后,上海家化的发展就颇为尴尬。历经3次换帅后,公司利润和股价几乎原地踏步,只有董事长薪酬屡创新高。而随着贝泰妮、珀莱雅等国产美妆的异军突起,缺乏王牌产品、又在渠道转型上落后的上海家化早已掉队。

10年换帅4次,净利润降回原点

2001年,上海家化成功登陆上交所,成了我国日化行业*家上市公司。2011年12月,平安集团以51亿元竞标价,接过了上海家化100%的股权,上海家化也从一家几十年资历的老国企变成了一家崭新的民营企业。

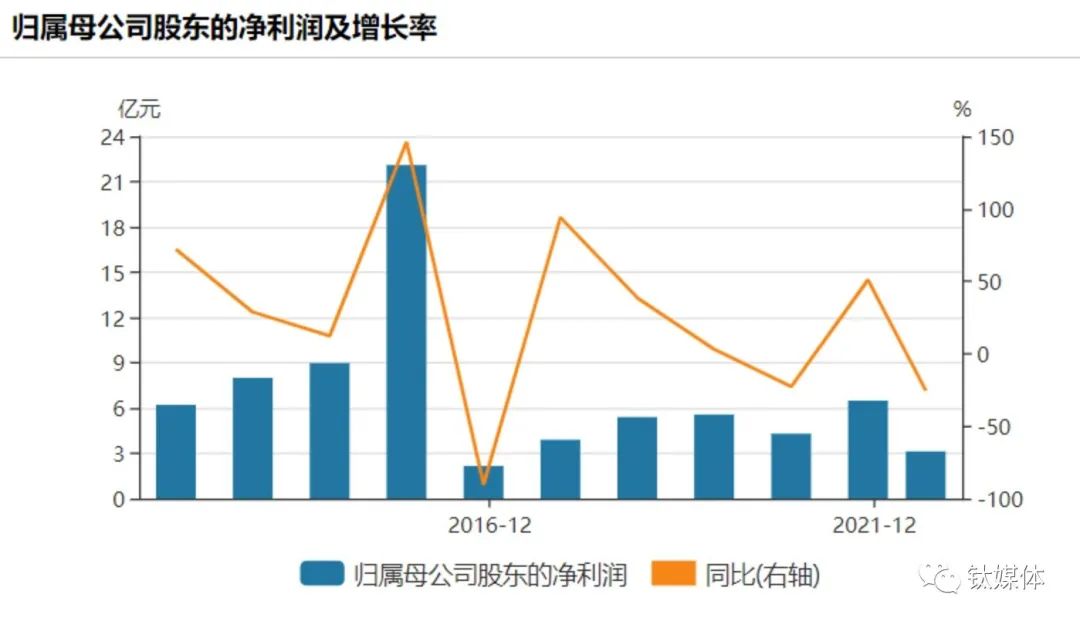

在平安系进场的10余年间,上海家化营收从39.99亿元增长至76.46亿元,但净利润从2012年的6.35亿元到2021年的6.49亿元,几乎毫无长进,股价也跌回十年前水平。

上海家化10年净利润增长情况,来源:Wind

事实上,上海家化近10年来的规模扩大,是以激进的赊销政策换取的。

Wind数据显示,上海家化应收账款余额从2012年4.28亿元上升至2021年11.09亿元,存货从2012年的3.96亿元上升至2021年的8.72亿元。此前10年应收账款和存货规模大多不超过3亿元。此外,公司应收账款周转天数自2012年的36天延长至2021年的51.76天。

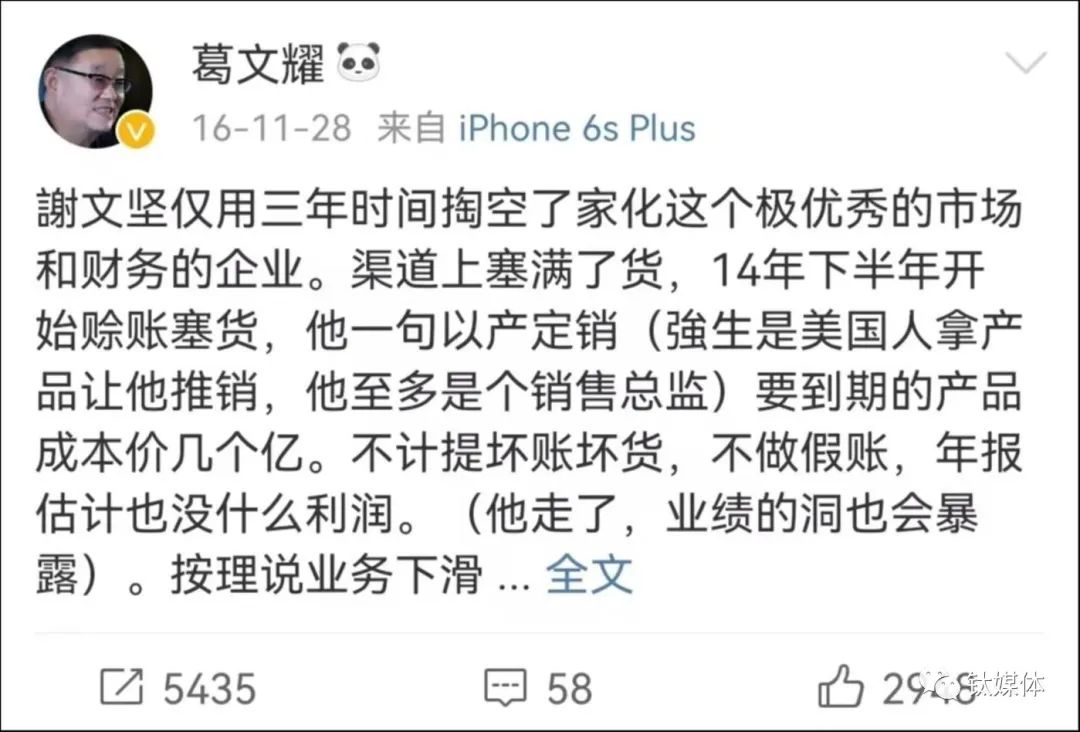

上海家化之父、前任董事长葛文耀曾在微博痛批公司“赊账塞货”、“以产定销”。

来源微博截图

早在平安系入股上海家化的第三年,也就是2013年,葛文耀便黯然离职。此后,上海家化先后经历了谢文坚、张东方、潘秋生三任掌门人,均无法再现葛文耀时代的辉煌。

2013年,平安空降谢文坚担任上海家化董事长。上任之初,谢文坚定下了宏伟目标,称“公司2018年将实现营业收入120亿元、跻身中国市场份额前五位”。但事实是,自谢文坚接手以来,上海家化开始走下坡路。

2015年,上海家化以处置旗下现金奶牛天江药业股权为大家,换来22.1亿元的净利润,但当年公司扣非净利润出现了自2006年以来首次下滑,同比降幅为6%;第二年(2016年),上海家化不仅营收、净利润双降,扣非净利润同比大降74.95%至2.05亿元。此时的上海家化股价已跌至5年以来的历史低位,而此后净利润水平一直处于低位。

2016年11月,在谢文坚匆匆下台后,上海家化迎来了第三位董事长张东方。在其执掌下,上海家化业绩一度扭转,2017年、2018年扣非净利润分别增长61.69%、37.82%。直至2019年,公司扣非净利润同比下滑16.91%。而在此期间,上海家化市值先后被丸美股份、珀莱雅超越。

张东方之后上任的潘秋生曾被寄予厚望。与前两位董事长不同,潘秋生拥有丰富的化妆品行业从业经验:曾就任于欧莱雅中国,并在任职期间主导巴黎欧莱雅和美宝莲的线上化转型。其任下欧莱雅电子商务销售比例由16年的6.5%提升至19年的15.6%,线上渠道运作经验丰富。因此,市场对于潘秋生的到来普遍持乐观态度,上海家化的股价也在他履职一个月左右的时间内,从2020年4月*点的24.29元,上涨至50元附近,几乎回到*时的水平。

然而,经历了2021年短暂业绩回暖后,上海家化业绩再次跌入寒冬。2022年第二季度上海家化净亏损0.42亿元。这也是继2016年后,上海家化再度发生单季亏损情况。

目前,上海家化股价已跌至30元以下,市值不足200亿元。曾经的日化*股,市值已被贝泰妮、珀莱雅狠狠甩开。

可比公司市值情况,来源:Wind

值得注意的是,尽管后三位职业经理人并未给上海家化的业绩带来多大起色,但年薪却一个比一个高。

此前有媒体统计了2021年A股美容护理行业27位董事长的年薪,*的是上海家化潘秋生,年薪达852.7万元(不含期末持股市值),*第二名中顺洁柔董事长刘鹏薪(608.17万元)200多万元。头部公司爱美客董事长简军、贝泰妮董事之郭振宇、华熙生物董事长赵燕的薪酬分别为348万元、300万元、402.7万元。

上海家化董事长薪酬,钛媒体制表

高额薪酬换不来管理层的高光表现。对此,上海家化相关负责人向钛媒体App表示,2021年公司业绩考核指标达成,高管薪酬是其工作业绩的真实反映。

重销售、轻研发,产品竞争力不足

长期增收不增利的背后,是品牌竞争力的下降。在这一点上,百年家化无论是与外资巨头还是国货新秀相比,都略显暗淡。

公开资料显示,上海家化诞生于1898年,是中国历史最悠久的日化企业之一。产品涵盖美容护肤/个人护理/家居护理三大领域,主要品牌包括玉泽、佰草集、典萃、双妹、高夫、美加净、六神、家安、启初、汤美星等。除了六神、佰草集、玉泽等少数品牌外,大部分产品知名度不高。

欧睿咨询数据显示,2020年国内高端化妆品市场主要由国际*品牌占据,排名前三的品牌为欧莱雅、雅诗兰黛和路易威登,市占率分别为18.4%、14.4%和8.8%。上海家化未能在高端市场挤进前十,仅在大众化妆品市场占有2.3%的市场份额,还被百雀羚、珈蓝等国产品牌反超。

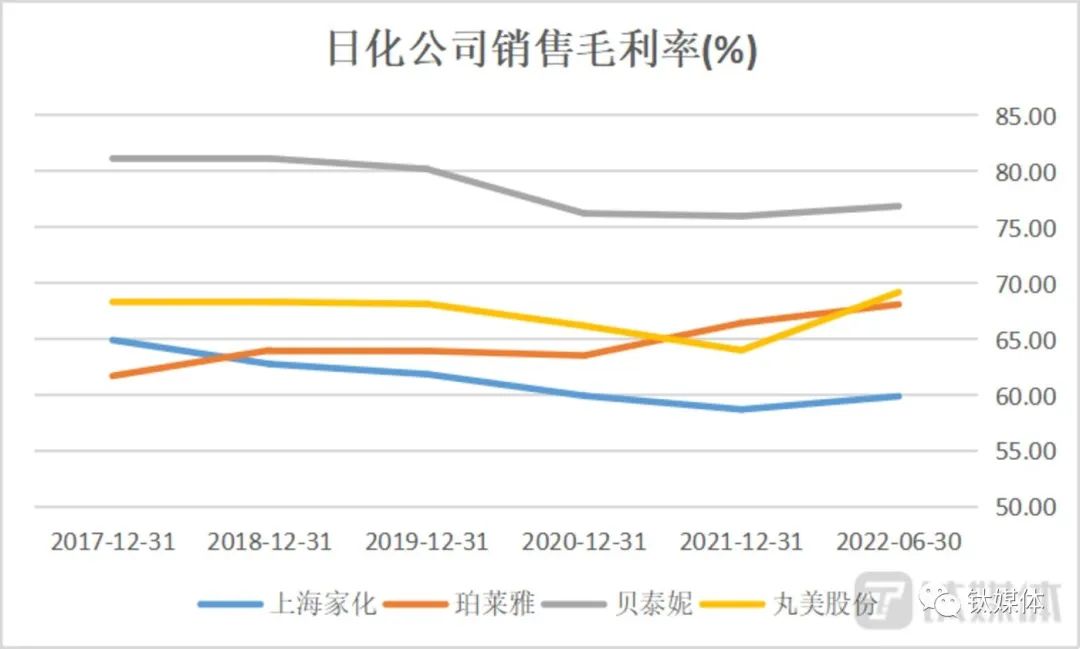

与同在A股上市的丸美股份、贝泰妮、珀莱雅相比,无论是毛利率还是净利率,上海家化都存在不小差距。

自2017年以来,上海家化毛利率持续走低,从64.93%降至2021年末的58.73%,截至2022年6月略微提升至59.91%。不过这一水平在一众日化公司中并不突出。截至2022年6月,贝泰妮毛利率76.9%,比上海家化将近高出17个百分点,而丸美股份和珀莱雅的毛利率也将近70%。

可比公司毛利率水平,钛媒体制表

从净利率水平来看,自2015年达到37.8%的历史*后,上海家化销售净利率一直维持在10%以下水平,与同时期的珀莱雅、贝泰妮和丸美股份相差较大。同时期的贝泰妮销售净利率基本维持在20%左右。

什么原因造成上海家化毛利率下降、市场份额下滑?

“归根结底,还是产品竞争力不行。”一位长期关注日化行业的专家告诉钛媒体App,品牌的核心竞争力还是在研发上,上海家化想要赢得市场,还需要打造有竞争力的王牌产品。

据国盛证券研报数据,2016-2021年国际美妆巨头欧莱雅集团研发费用率持续稳定在3%-4%,研发费用从8.5亿欧元稳定增长至10.3亿欧元,研发人员数量从3800余人增加至约4000人,每年申请专利数增至500+。资生堂研发费用率更高,达到 4%-5%。

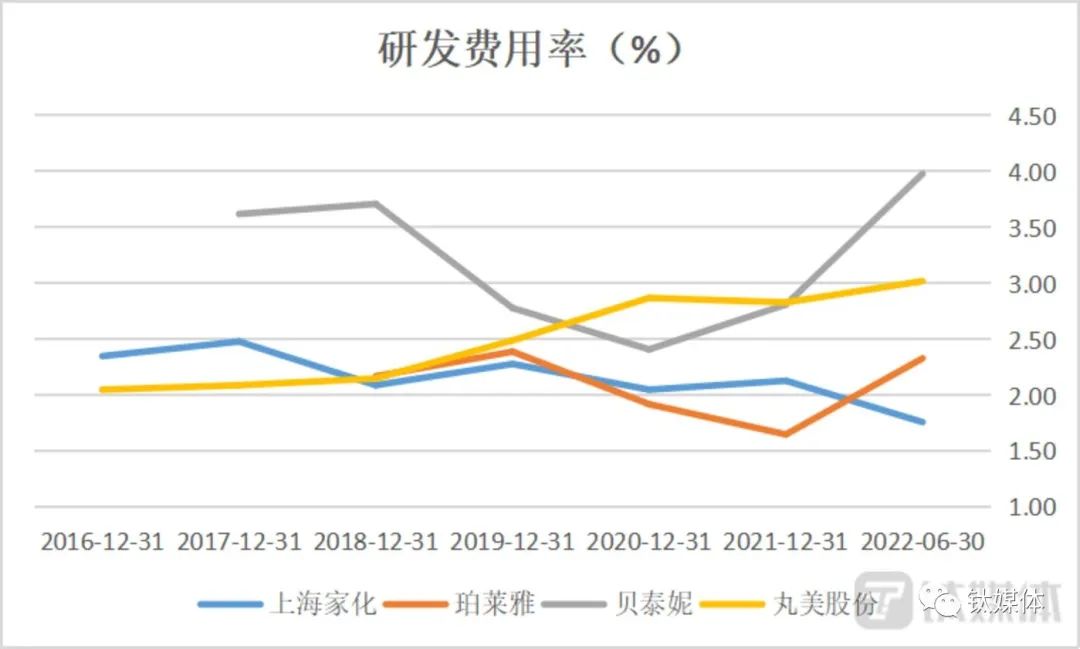

相比之下,上海家化在研发投入方面并不积极。

Wind数据显示,上海家化研发费用率由2012年的2.27%下降至2021年的2.13%。2022年上半年创出1.76%的历史新低。同期,珀莱雅、贝泰妮、丸美股份研发费用率分别为2.33%、3.98%、3.02%。即使在研发费用率普遍较低的国产日化美妆品牌里,上海家化依然垫底。

可比公司研发费用率,钛媒体制表

或许是与第二人掌门谢文坚摒弃“研发+销售”并重的模式、施行“重销售、轻研发”的快销策略有关。钛媒体App注意到,在葛文耀辞任后,上海家化曾遭遇核心骨干的大幅流失。曾主导六神、佰草集、美加净、启初、双妹等多个产品的研发团队都相继离开了家化,其中还包括首席配方师史青、“中国化妆品研发*人”李慧良等人。

与研发投入较低形成鲜明对比的,是高额的营销费用。

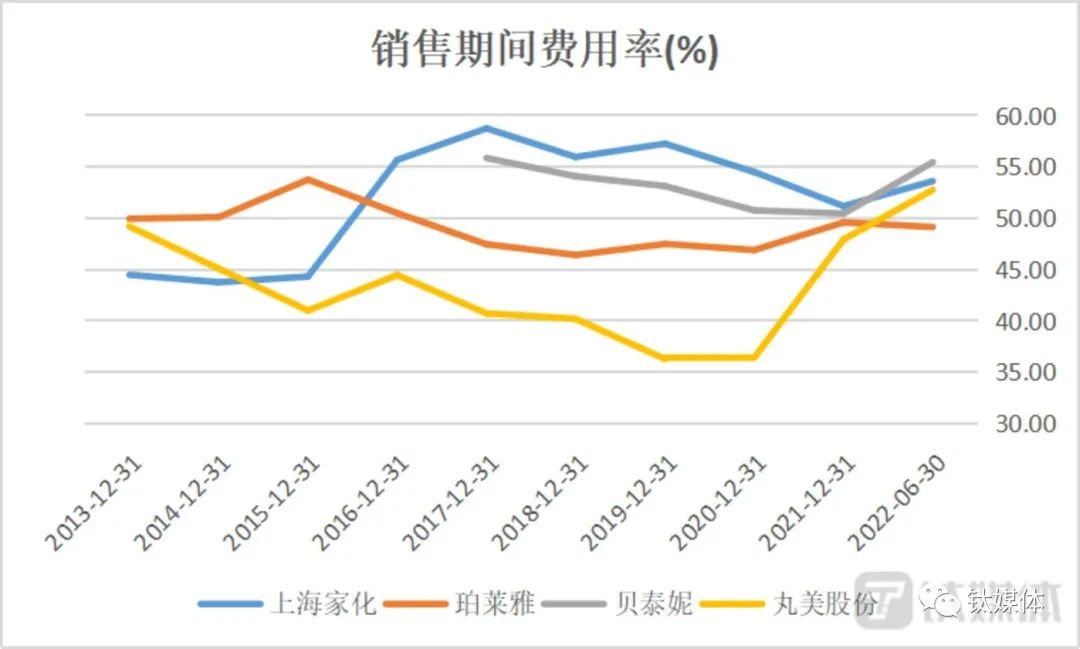

近4年来,上海家化的销售费用一直维持在30亿元左右的水平。2016年,上海家化销售期间费用率55.68%,较上一年大幅增加11个百分点,此后这一指标一直维持在50%以上水平。截至2021年底公司销售期间费用率降至51.18%,与同行公司差距进一步缩小。不过从2022年中报的数据来看,该项指标又有了上升趋势。

可比公司销售费用率,钛媒体制表

“品牌多、渠道多是销售费用率高的一个重要原因。”一位美妆行业分析师对钛媒体App表示,上海家化品牌虽多,但产品竞争力不足。公司传统的线下渠道居多、线上渠道重视程度不够,因此营销方面烧钱会更加厉害。

化妆品市场竞争激烈,失去研发支撑的品牌本就难以打开市场,高额的销售费用又蚕食了利润。长此以往,上海家化必定难以为继。

化妆品公司还是投资公司?

那么,上海家化舍不得投入研发是因为缺钱么?似乎并不是。

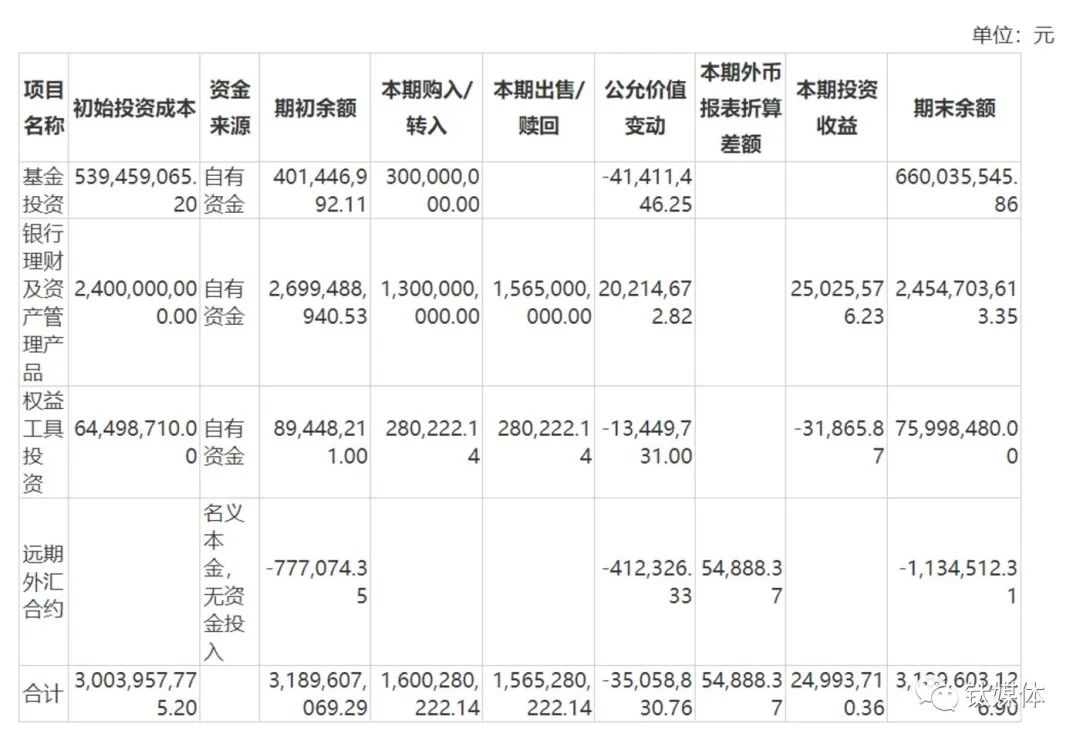

钛媒体App注意到,2021年8月,上海家化拟出资5亿认购平安消费基金,截止2022年6月已经全部出资完毕,仅2022年上半年便实缴3亿元。此前2016-2018年,上海家化也曾完成认购5亿元平安消费和科技基金。

不过近期上海家化的基金投资公允价值连续出现亏损。截至2022年上半年,基金投资公允价值亏损4141万,期末余额为6.6亿元。

除了基金投资外,上海家化还持有大量银行理财及资产管理产品。截至2022年6月,公司银行理财产品及资产管理产品期末余额为24.55亿元,上半年投资收益为2502.56元。

以公允价值计量的金融资产,来源:上海家化2022年中报

截至2022年6月30日,以公允价值计量的金融资产期末余额为31.9亿,占公司总资产的25.76%。看起来,上海家化更像是一家投资理财公司,而非化妆品公司。

该公司公司董秘曾表示,公司拥有良好的现金流,而外延式增长是公司中长期战略的重要组成部分,公司将关注符合公司战略发展方向的赛道中的机会,采用包括但不限于并购和新项目的孵化等形式,赋能主营业务,为股东创造更大的价值。

截至2022年9月30日,上海家化拥有52.21亿元非流动资产,其中商誉资产18.71亿元,占比35.8%。看起来似乎有些体虚。

除了热衷于投资理财外,上海家化对自家员工也比较慷慨。

Wind数据显示,2013年-2021年上海家化管理费用率*为10.35%,最高达到15.47%。这期间,除了2015年略低于珀莱雅外,其余时间段管理费用率均大幅高于其余三家公司。

据悉,上海家化管理费用中占比最高的是工资薪酬(包括工资福利和股份支付)。2022年1-6月上海家化工资薪酬为2.09亿元,占管理费用的比例约为65.5%。

对此,上海家化董秘曾表示:上海家化拥有多品牌、多渠道,除了拥有百货、商超、化妆品专营店等线下渠道外,还在线上渠道多平台布局、精细化运作;作为一家国际化的美妆日化企业,公司销售网络也已从中国拓展至亚洲、欧洲、非洲、北美洲、大洋洲,这些都需要公司承担相应管理费用。此外,公司实施了股权激励计划,产生的激励费用在管理费用中列支金额较大,从而提升了管理费用率。

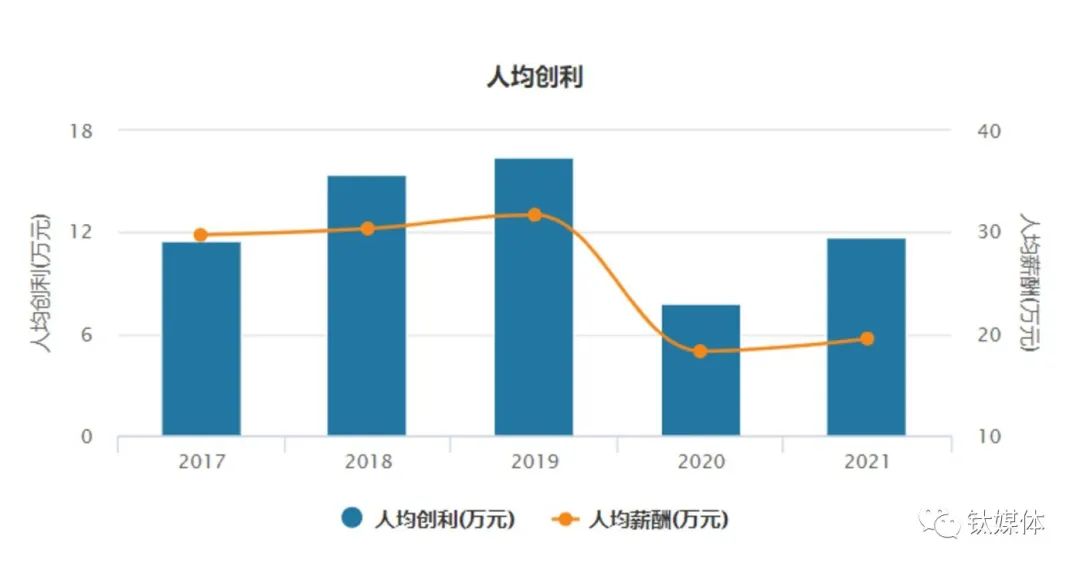

然而,高薪酬并没有给上海家化带来高回报。自2017年开始,上海家化连续5年人均薪酬明显高于人均创利。Wind数据显示,2017年-2021年,上海家化人均薪酬为29.74万元、30.37万元、31.72万元、18.3万元、19.54万元,同期公司人均创利分别为11.53万元、15.42万元、16.41万元、7.82万元、11.75万元。

人均创利VS人均薪酬,来源:Wind

不仅如此,与同行公司相比,上海家化在人力投入回报率(ROP)方面的表现也差强人意。自2015年达到402.83%历史最高水平后,2016年上海家化ROP迅速下降至33.99%,此后ROP水平一直低于100%。三季报显示今年1-9月上海家化ROP为75.29%,而同期贝泰妮ROP为292.68%。

钛媒体App曾就“人均创利低于人均薪酬”、“人力投入回报率表现不及同行”等原因向上海家化方面求证,对方表示:“公司人均收入增长低于净利增速;同时,公司在职员工中超二成是英国员工,其工资水平、消费水平和汇率相对较高,拉高了公司整体的工资福利费用。”

线上后发于人,渠道转型力不从心

上海家化作为老牌企业,线下网点曾高达30万家。但是,十年来化妆品渠道顶流早已天翻地覆,2019年电商渗透率已达25.8%,成为化妆品销售*大渠道。上海家化再过度押注线下已不合时宜。

近几年来,上海家化也着力布局线上。2020年上海家化主动消化库存,关闭462家低单产专柜及门店。2021年,上海家化的存货周转天数由此前的114.52天,下降至99.17天。但与珀莱雅2021年超8成收入来源线上相比,上海家化线上收入仅占3成,线下渠道仍为主要收入来源。

此外,由于线上发力较晚,上海家化似乎心有余而力不足。

2022年上半年,公司营收与净利润双双下降,其中线上渠道收入下滑更严重。数据显示,上海家化上半年的线上营收为12.44亿元,同比减少22.59%;线下营收为24.68亿元,同比减少5%;线上营收占比由上年同期的38.2%降至33.52%,线下营收则由61.7%提升至66.48%。此外,2021年营收占大头的护肤品类上半年收入同比下跌34.84%,由去年末的35.31%降至21.91%。

上海家化将原因归结为疫情和超头主播的缺失。

诚然,由于家化的生产、仓储、物流主要集中在上海周边,受3月上海疫情影响,业绩承压也在所难免。而超头主播缺失,也的确给公司线上渠道收入造成一定影响。

据国金证券研报,上海家化旗下品牌佰草集今年1至2月,天猫旗舰店销售同比下降4%;而主打功效护肤的玉泽今年也在天猫迎来滑铁卢,1至2月玉泽销售额同比去年下降46%,3·8大促期间销售同比大跌40%。

可以对比的是,和玉泽同为功效护肤品牌的薇诺娜1-2月和3.8大促期间的同比增速分别高达39%和41%。

值得一提的是,成立于2003年、于2009年正式上市的玉泽,此前一直默默无闻,直到2019年,与头部主播*深度绑定后,突然逆袭成为上海家化的爆款产品。

有数据显示,玉泽在2019年双11期间销售额同步增长超过150%;2020年年初至618期间,玉泽共合作*28次,玉泽直播gmv占据品牌总gmv的70%。

然而自2020年7月份之后,玉泽不再与*直播间合作,转而投入另一头部主播薇娅的怀抱。当时还曾引发一些消费者的质疑。事件一度闹上热搜。玉泽方声明称,“因条款未达成一致,所以无法确认后续合作”。随着2021年末,薇娅因偷税被禁播,上海家化彻底缺席2022年618。

上海家化曾对外表示,公司线上渠道将继续降低对单一模式的依赖,不断提升自播业务占比和运营能力。然而,其自播业务效果似乎并不理想。不少投资者反映公司官方直播间人气不足,粉丝数量少,视频作品流量低。直播运营人员的专业能力和管理水平令人怀疑。

来源投资者互动平台

钛媒体App曾就官方直播运营进展、效果问题向上海家化方面求证,得到的回复是:“公司抖音自播业务自去年下半年玉泽品牌开始,今年3月新开的高夫直播间也已经挤入行业Top5。9月我们又新开了典萃和启初的自播,目前还处在冷启动期,内容、自播、达播的闭环建设正在逐步完善中。”

*的再度回归,给美妆行业复苏带来极大的想象空间。而缺乏超头主播加持的上海家化,双十一首日预售数据似乎略显平淡。当被问及是否会考虑跟*再度合作,上海家化方面并未给出明确回应,仅表示“公司与行业内的意见*们进行多维度的合作,以后还会继续坚持这样策略。”

除了继续降低对单一模式的依赖,上海家化还提到通过营销创新、精细运营、私域打通来提升效能。

上海家化相关负责人透露,截至2022年6月末,公司私域运营已经积累超130万的用户,近2万个私域沟通群,并于9月正式上线全域CRM系统。不过,如何赋能私域转化,还有待时间来检验。

“相比直播带货,私域运营更能提升复购率,这需要对客户长期服务。但品牌自己做私域,依然存在很多问题。”

头部私域电商平台蜂享家创始人CEO杜暮雨告诉钛媒体App,品牌做私域,首先要理清楚目标。究竟是为了用更低的成本做促销提高GMV,还是把粉丝做主业之外的二次变现,还是增强用户对品牌的粘性?“如果只把私域当成发优惠券做促销的渠道,则价值偏低。”

化妆品行业分析人士普遍认为,聚焦大单品构建研发壁垒,对产品及渠道精简提效,有助于重塑品牌形象;再通过精细化营销可显著增强用户粘性,提升复购率。但从家化的转型动作来看,明显后发于人或者着力点有所偏差。

“公司将持续通过产品创新和营销创新打造品牌竞争力,力争下半年国内营收实现两位数增长,利润端增速快于收入。”尽管已下调全年营收指标,上海家化四季度仍将面临不小的挑战。