寒气逼人,可以说是2022年上半年互联网广告市场的真实写照。

“当前中国市场的广告预算较为低迷,受疫情影响,部分城市实施管控,许多品牌下调了广告预算。”小米集团副总裁林世伟在最新一季电话会议上如此分析道。

无独有偶,2022Q1电话会议上,快手CEO程一笑也表达了对广告业务前景的担忧:“从3月开始,广告收入同比增速放缓,目前暂无明显恢复势头。”

更甚者,直接宣布要抛弃广告业务。今年7月,金山办公CEO章庆元在微博上发声:“我们计划明年彻底关闭广告业务。”

惨淡不仅挂在一众大佬的嘴边,也写进了各家的财报里。

长视频赛道吸金能力不俗的芒果超媒,上半年广告收入下滑30%,热门综艺《浪姐3》开播时仅仅收获了5个赞助,而上一季是15个。

多条腿走路的腾讯也未能幸免,网络广告收入连续3个季度同比下跌,Q2降幅扩大到18%,其中媒体广告同比下降25%,创历史*降幅。

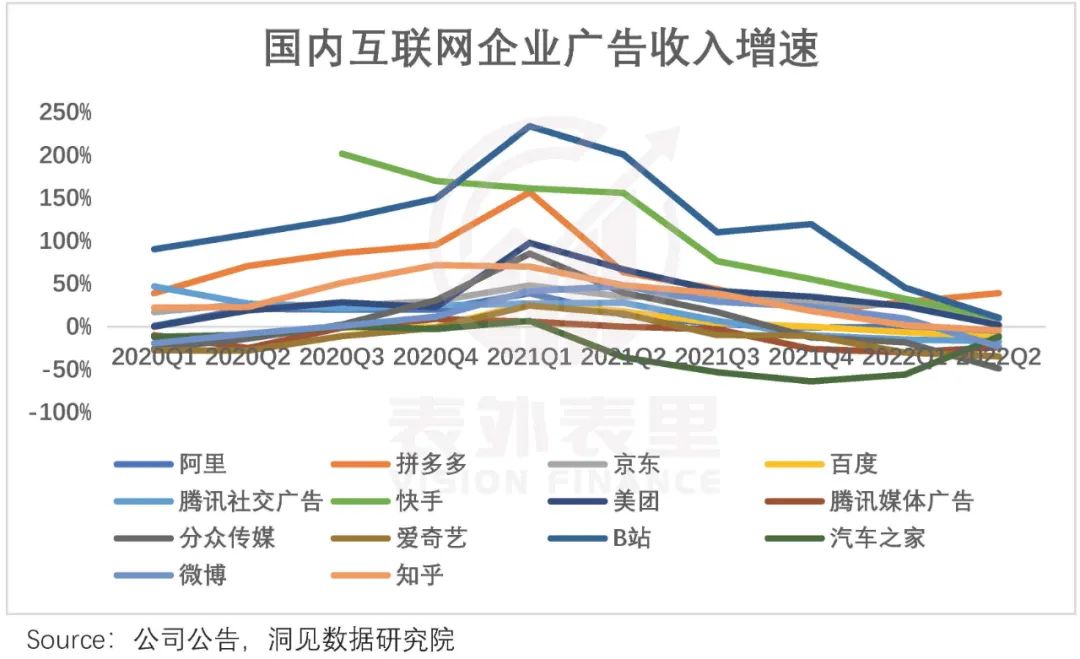

头部尚且如此,其他平台更是瑟瑟发抖。将国内近20家平台的广告业务拉到一起,几乎“无人生还”。

如此“寒气”,市场或多或少已有体会。但“惨”,解释不了广告业的一切。

基于此,表外表里深度复盘了互联网广告行业,发掘了经济下行周期内,各公司呈现分化状态,表现出不同的结构特点、周期韧性和潜在弹性。具体有以下四点发现:

1、下行周期,转化链长的平台被抛弃

2、LTT增长,才是广告增长的北极星指标

3、不同体量用户平台,锚定业务体系迥异

4、短视频化趋势下,广告商业模式趋同

下行周期,转化链长的平台被抛弃

一般而言,用户增长可以拉动广告业务提升,二者之间存在一定的正相关性。

以用户增速yoy为坐标系横轴,2022Q2广告营收yoy为纵轴,得出平台分布情况如下:

备注:1、气泡大小指广告业务规模;2、坐标系原点为均值点;3、假设用户增长和广告业务增长之间为等比例同向变动,可做一条穿过均值点、斜率为45°的趋势线。

结合趋势线看,拼多多、京东、快手、知乎、B站这几家出现了显著的偏离,但有人欢喜有人愁。

右上偏离的拼多多,跑出了较强的广告业务增速;左上偏离的京东和快手,更是反向变动,在用户增长乏力之时,广告收入逆势增长。

相比之下,B站和知乎流量壮大迅速,符合拉新阶段特征,按理说对广告主的吸引力更大,但从斜率看,其广告业务增速还不如送外卖的美团。

这可能意味着,市场的口味变了,在判断平台广告业务时,用户增长的重要性正在下降。

为了寻找转变背后的原因,我们看看各公司的具体业务。

快手作为短视频平台,具有用户时长和转化率高的先天性优势,自然更受广告主欢迎。

拼多多、京东本身就是卖货的,是实现“品效销”闭环的*选手,广告主也很难拒绝。因此,拼多多和京东取得的成绩,并不意外。

2022Q2,拼多多、京东分别超越腾讯和百度,挤进了互联网广告收入第二、第三的位置。

从这一角度来看B站和知乎,就不难理解其为何失速了:在经济下行周期,广告主率先抛弃了转化链条长的内容平台。

当然,企业自身也要“背锅”。

以B站为例,总所周知,市场对其商业化颇多微词,在一众互联网公司都在战略收缩、降本增效的时候,特立独行的B站还在追求用户增长。

陈睿在2022Q2电话会议上表示:“B站核心工作仍是增长,增长包括用户增长和营收增长。”且看起来,并没有修正“4个亿MAU”的目标的打算。

但无论是平台属性问题,还是管理层策略问题,显然都不是决定性因素。毕竟如果有能力考一百分,谁不想站上领奖台?

B站和知乎之所以表现不佳,应该还有其他因素作祟。

LTT增长,才是广告增长的北极星指标

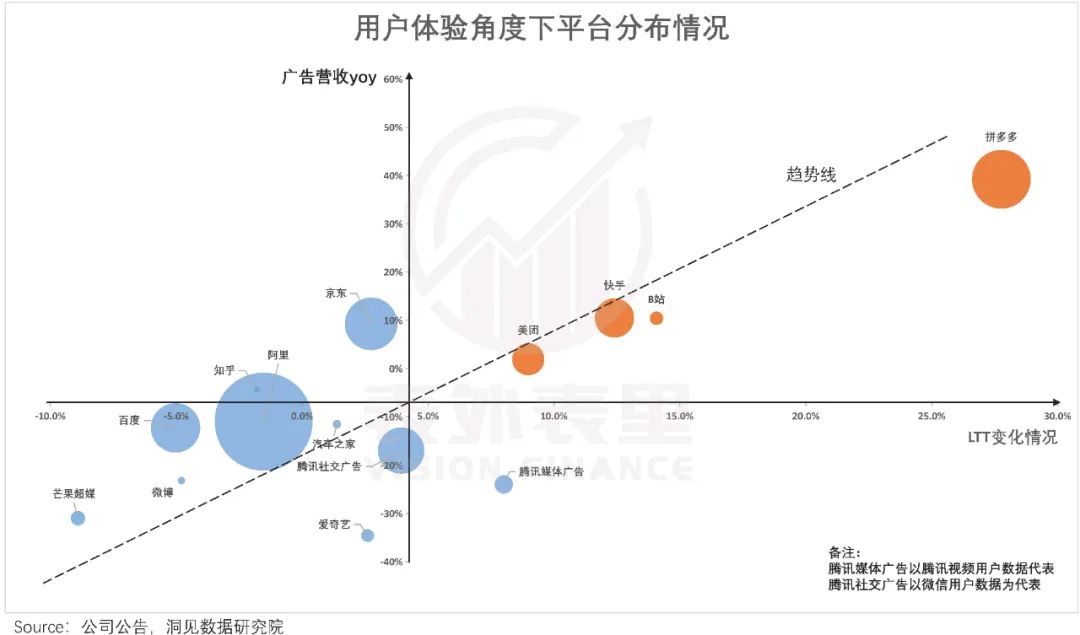

用户体验与平台商业变现之间的平衡,也会影响平台广告收入。

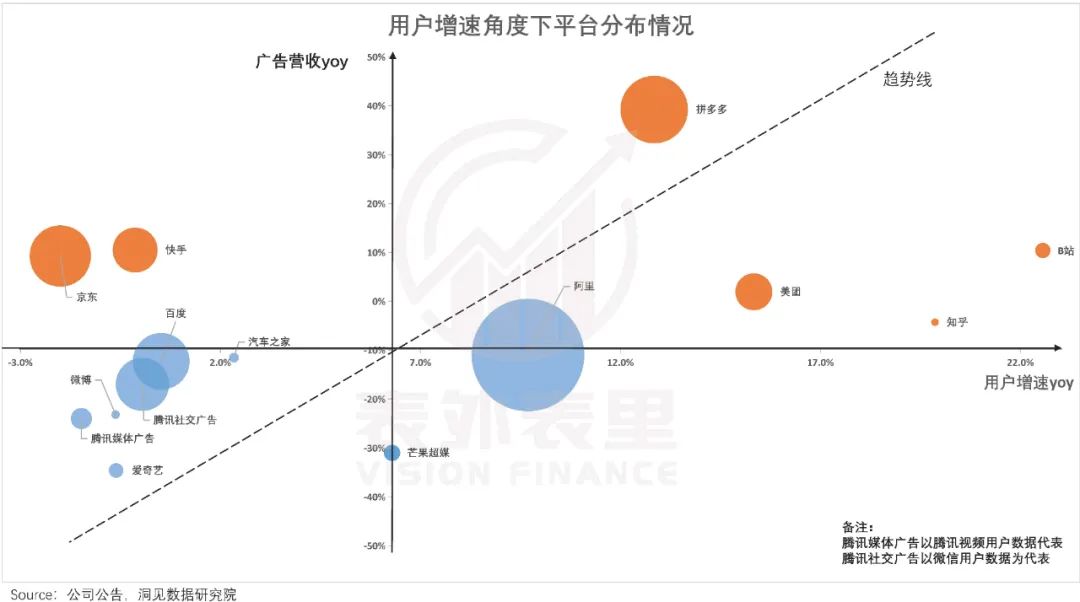

以单用户的全部用户时长(life total time,以下简称LTT)同比变化值为坐标系横轴,2022Q2广告营收yoy为纵轴,得出平台分布情况如下:

备注:1、对用户的使用体验进行量化,由客户终身价值(LTV)=ARPU/流失率,得到LTT=用户使用时长/流失率≈用户使用时长/(1-粘性),因此,以单用户全部用户时长(LTT)的同比变化代表用户体验的提升或减弱;2、气泡大小指广告业务规模;3、坐标系原点为均值点。

如图所示,LTT和广告营收增速呈现高度正相关的关系。也就是说,各平台所呈现出来的广告业绩情况,可以通过LTT这一指标得到很好地量化。

具体逻辑为:用户体验提高,广告留存率随之拔高,广告主投放意愿增强,平台的广告收入也水涨船高。

由此,我们认为,某种程度上,LTT可以作为判断广告业务的*指标。

再看各家公司,除拼多多、B站、快手、美团外,多数互联网公司难以平衡好用户体验与广告变现之间的关系。但不同公司之间,还是出现了分化。

以知乎、B站为例,由上文可知,二者用户增速不相上下,商业化进程本应接近,但知乎广告增速却不如B站。

归根结底,还是知乎急于变现惹的祸:面向大众之后,知乎上软文和各式各样惊悚刺激的虚构故事会内容屡见不鲜,专业性的发言被博眼球、抖机灵的评论排挤,平台内容质量下滑明显,用户吐槽越来越多。

而B站在“恰饭”这件事上相对克制,比如,此前陈睿承诺不会出现片头广告。

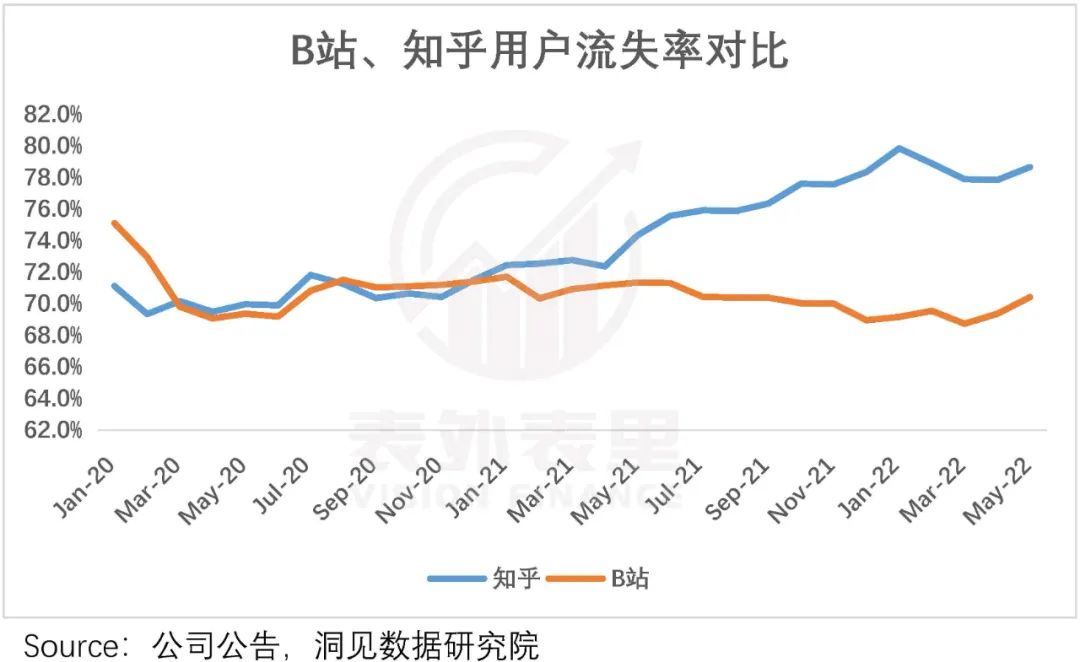

平台不同态度之下,用户开始用脚投票,可以看到,知乎的用户流失率持续上升,而B站相对平稳。

备注:流失率≈(1-DAU/MAU),表示用户体验变化带来的用户流失情况。

如此,就可以回答上文,为什么二者用户增速都很快,但广告营收增速都不行的问题:知乎是把用户骗进来之后,没有好内容留住人;而B站是怕用户被广告劝退,在装矜持。

尽管现阶段B站似乎商业化想象空间更大,但也并非没有隐忧。

一方面,立flag会限制自身商业化的高度;另一方面,后期一旦因为生存需要被迫增加广告位,会极大伤害用户感情,遭到反噬。

而快手、拼多多之所以能实现用户体验和广告业务的同步增长,就在于满足了用户的需求。

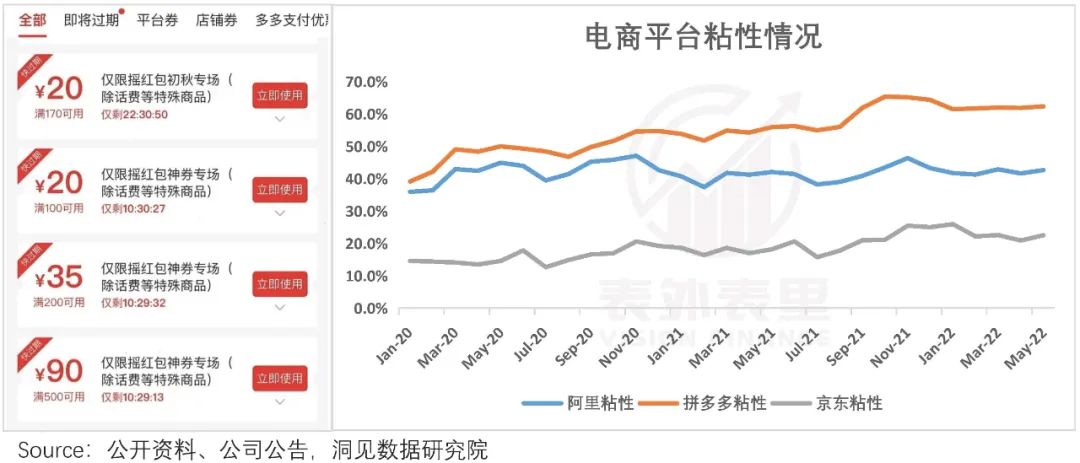

都2022年了,拼多多还在密集推出“砍一刀”“送红包”流量运营活动,依仗的就是五环外用户对优惠券的热爱。

可以看到,在此引诱下,拼多多用户粘性碾压京东、阿里。

快手除了提供老铁们爱看的土味视频,还在持续做内容sku扩充。其2022Q1财报发布后,光大证券预测,快手短剧、体育等垂类内容的发展将促进特定用户人群的留存提升。

可见,在平台商业化进程中,能否把握时和度,让用户乐于接受,是判断其广告业务增长空间的关键因素。

不同用户体量平台,锚定业务体系迥异

流量池的大小,是广告主挑选平台的重要指标。

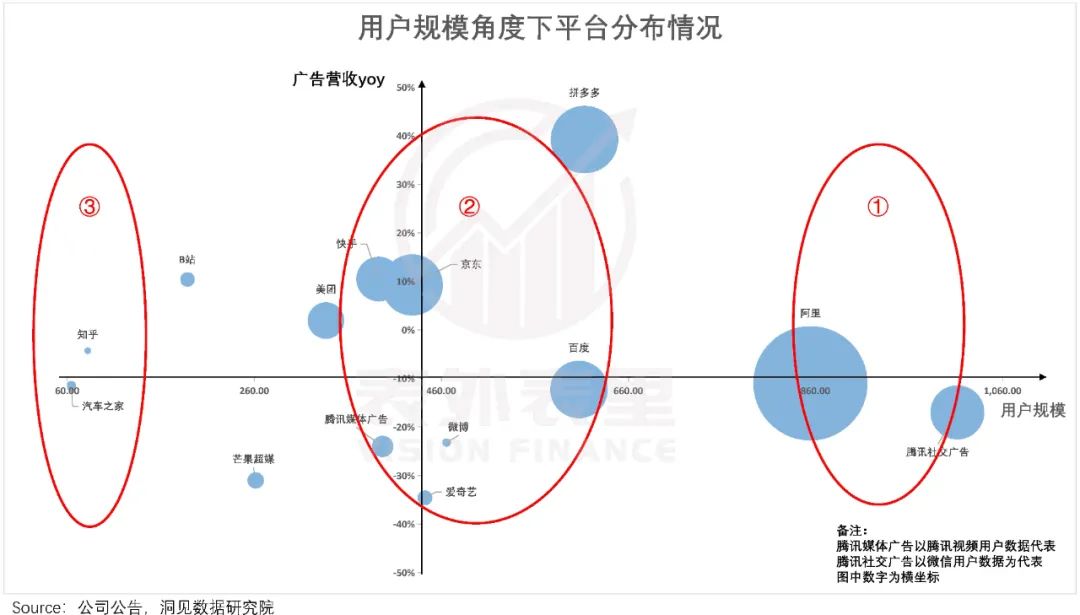

以用户规模MAU为坐标系横轴,2022Q2广告营收yoy为纵轴,得出平台分布情况如下:

备注:1、圆圈大小代表平台广告规模;2、坐标系原点为均值点。

可以看到,用户规模与广告业务增速之间不具备持续性正相关:在平台用户规模还处于增长阶段的时候,用户规模越大,对广告主的吸引力就越大,广告收入随之提高;当用户规模逼近天花板,广告业务和用户规模之间的相关性减弱。

结合图中平台分布可知,大概有三类不同规模的平台:

红圈①内是阿里、腾讯等用户规模较大的成熟型公司,其广告业务规模大,但波动性小,很难再有爆发性增长。因此对这类公司而言,主要看第二增长曲线。

事实确实如此,可以看到,阿里忙于云计算、百度沉迷自动驾驶,二者都在努力摆脱“广告依赖症”。

备注:百度的用户规模虽不在红圈①内,但归为成熟型平台。

拼多多、京东、快手等具有一定用户规模的平台位于红圈②内,它们无法像B站、知乎一样再依靠用户增长来拉动,但广告收入增速依然强劲。

原因上文阐述过,它们的平台属性更有利于广告转化,并且也更注重保护用户体验。

不过,虽同为绩优生,但各家打法不同,增长路径也完全不一样。

我们在一文中论述过,拼多多在打完用户规模、粘性牌后,依靠多多视频激励上的“花活”,榨取单用户的全部用户时长(LTT),让流量增长故事重新动听起来。

相比之下,京东和快手都盯准了品牌扩张。

京东CFO许冉在2021Q3电话会议上强调:Marketplace生态系统改进后,推动了几乎所有类别的第三方商家涌入。

快手程一笑在2022Q2电话会议上表示:今年上半年,月度新入驻商家数量较去年同期增加超90%,今年计划布局100个产业带,上半年已完成超50%,覆盖了十几个行业。

也就是说,它们找到了广告业务增长新的接力棒,撑起了高增速。而微博、爱奇艺等没有找到接力棒的公司,基本都趴着了。

还有红圈③内的用户规模较小的平台—汽车之家、知乎等,囿于平台自身的垂类属性,在用户规模上不具有竞争优势,想要广告业务支棱起来,还得看商业化的反转信号。

比如,面对懂车帝、易车等同行的奋起直追,汽车之家也开始拓展视频、直播、新能源社区等领域内容。

据QM3月数据显示,汽车之家DAU较去年同期增长7.5%;业绩上,也有反弹趋势。

总而言之,在面对用户规模不同的公司时,各自的锚定点都不尽相同,不宜混为一谈。

短视频化趋势下,广告商业模式趋同

平台商业模式,也在左右着广告业务的方向。

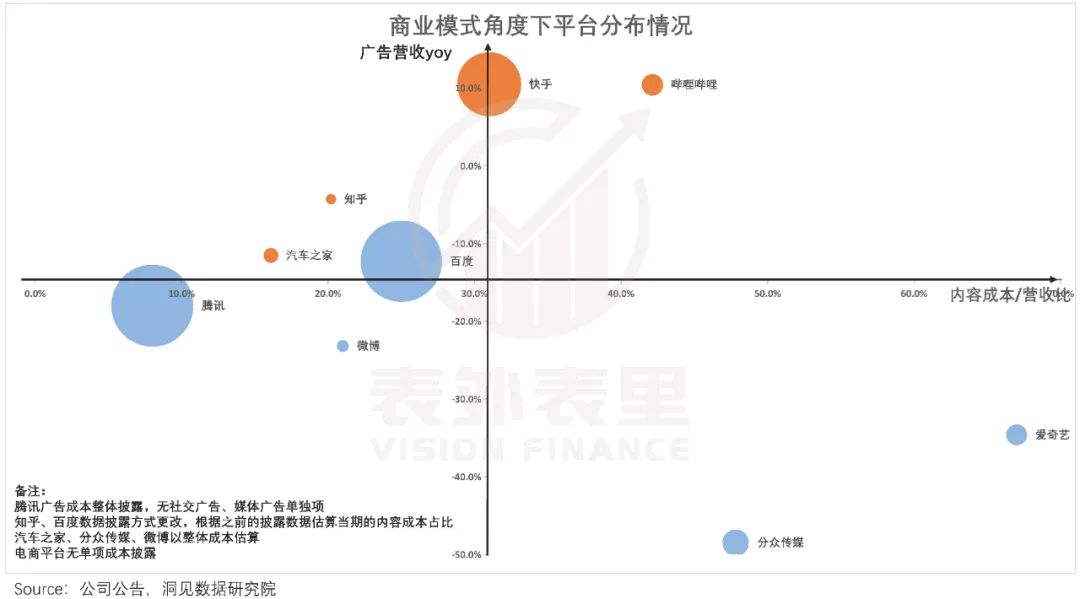

以平台广告业务的成本占营收的比重为坐标系横轴,2022Q2广告营收yoy为纵轴,得出平台分布情况如下:

备注:1、成本/营收指标越大,代表平台商业模式越倾向于重资产模式;2、圆圈大小代表平台广告规模;3、坐标系原点为均值点。

由图可看出,分众传媒、爱奇艺等重资产模式的公司,广告营收较低,属于从娘胎里就带着“硬伤”,弹性较弱。相对而言,腾讯等轻资产模式的公司,业务的韧性更强。

值得注意的是,以UGC起家的B站,正在“爱奇艺化”,目前其内容成本占营收比重已经接近分众传媒。

原因也是老生常谈,近年来B站开始大量购买内容,甚至因为大手笔买版权的“土豪”行为,被用户调侃为“哔哩哔哩矿业公司”。

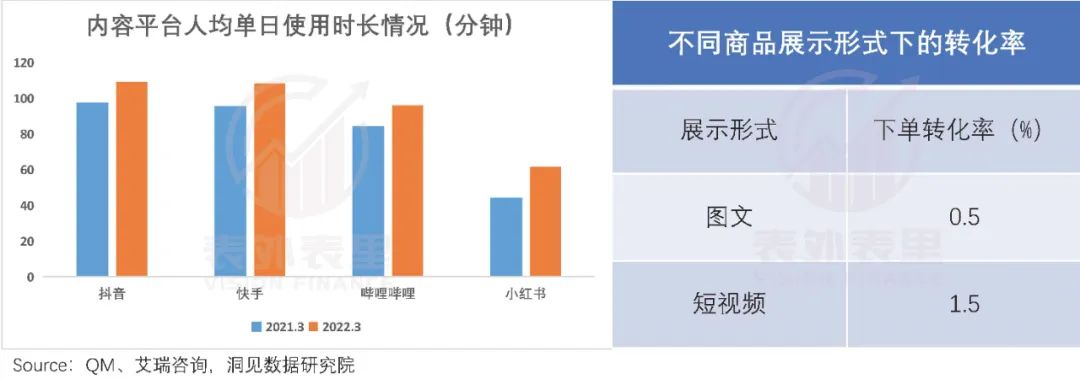

对比之下,快手的商业模式更轻,同时广告收入增速也更好。道理也很简单:短视频内容成本较低,且广告转化率高。

经济不景气之下,广告主不想浪费另外“50%的广告费”,自然更青睐短视频。据QM数据,短视频在2021年媒介行业互联网广告收入中遥遥*,增速达到 31.5%。

基于此,各家互联网平台对短视频的布局开始呈现白热化趋势,生怕落后就挨打。

在2022Q2,B站Story mode播放量增长四倍,占总播放量的比例已接近1/4,并且已开通广告产品。根据广发证券预测,Story Mode可以承接20%的广告加载率,考虑售卖率的情况,目前的实际加载率在13%左右。

三大电商平台里,多多视频用户渗透率从年初的8%提升至当前的25%,日均使用时长为45分钟,超过视频号的35分钟。

马化腾也在最新的电话会上多次cue到视频号:“公司将聚焦于提升业务效率并增加新的收入来源,包括在视频号中推出信息流广告”。

而这必然会导致平台的广告商业模式趋同,进一步加剧竞争。

小结

2022上半年的互联网广告市场,看起来“无人生还”,但实则暗潮汹涌。

行业变了,看问题的眼光也不能再拘泥于过去,用户增速、用户体验、用户规模、平台商业模式等角度,都需要考虑进来,毕竟古语云,“横看成岭侧成峰”。

当然,我们看到的,或许也只是冰山一角。