上世纪末,肯德基、麦当劳来华,带起了国内的快餐热。温州的华怀庆、华怀余两兄弟迅速嗅到了商机,从开鞋厂跨界快餐,下沉城市快餐霸主「华莱士」就此诞生。凭着低价,华莱士迅速打开市场,20年扩店两万家。

如今华怀庆再度创业,瞄准烘焙赛道。在消费赛道投资整体进入冷静期的当下,其主导的连锁烘焙社区店「可斯贝莉Kissbaby」近日获得了数千万人民币B轮融资。

可斯贝莉打法跟华莱士非常类似,定位性价比、主攻下沉二三线城市及社区、采用加盟模式。据36氪,其目前在福建、广东、浙江、江苏约有200家门店。此轮融资后,到今年年底,计划扩张至300家门店,3年内达到1000家门店规模。

事实上,看中烘培这条赛道的不止华莱士。去年一年烘焙赛道的融资达到26起。其中,墨茉点心局在短短一年内便获得来自清流资本、元璟资本、日初资本、番茄资本、源来资本、今日资本的5轮投资,累计融资数亿元,估值达到20-30亿元,单店估值超过1亿元,一年估值翻400倍。

然而到了今年,整个行业都骤然陷入低潮。今年上半年,烘焙赛道的融资事件只有两起,“墨茉点心局裁员”、“虎头军融资搁置”被顶上热搜。而已经上市的烘焙*股克莉丝汀已连亏9年,可颂坊、贝思客、多乐之日等一批老烘焙品牌也被关店笼罩。

被资本重压的烘焙赛道,在急速的新旧更迭中,会走向何方?看上去,这又是一个资本过后一地鸡毛的故事。

营销为主,烘培为辅

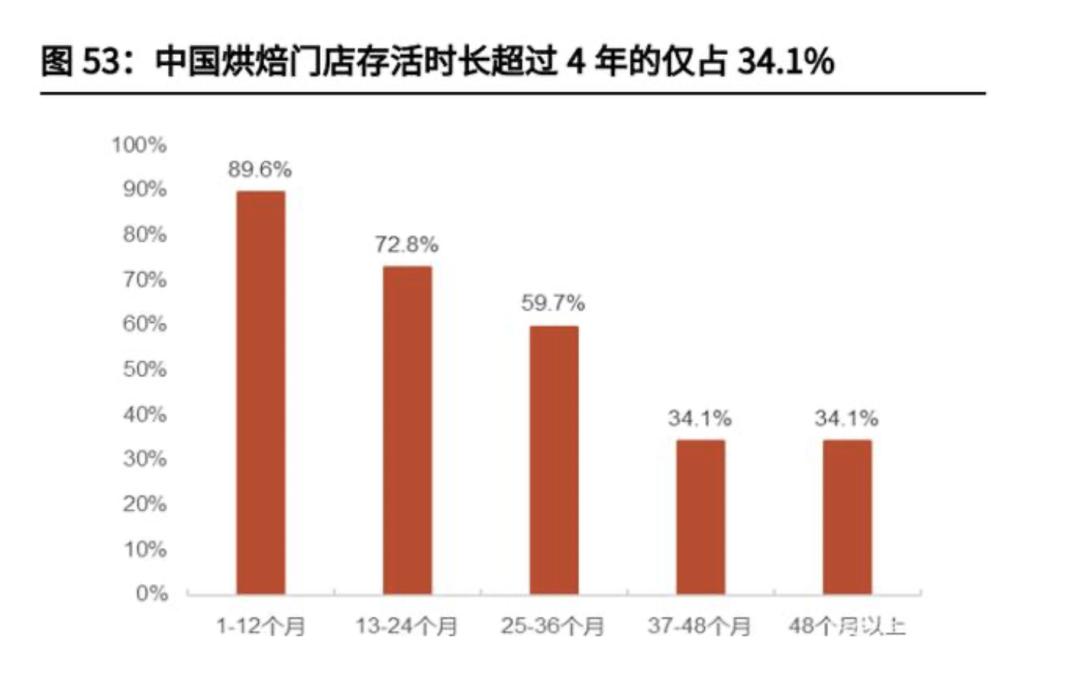

五年一次行业大洗牌,似乎已经成为了烘焙行业的魔咒。光大证券数据显示,中国烘焙门店存活超过四年的仅占34.1%。如今的烘焙市场一批老品牌正挣扎在生死线上,而资本热捧的新烘焙品牌们,能否打破这“五年魔咒”?

图源:光大证券

市场洗牌快,跟烘焙行业本身的特点有着很大关系。中国地域广袤,各地口味的不同导致烘焙赛道比较分散,地域特点明显。且烘焙产品种类繁多,制作过程相较于咖啡、奶茶等品类,更难实现标准化,人力、设备成本高。

在中国市场,烘焙产品的需求量是行业难增长的重要原因。烘焙食品在西方是作为主食存在,而中国长期将烘焙产品视为副食,数千年养成的饮食习惯,非一朝一夕能改。

如今新旧交替,新品牌们若不能打破老品牌们当下面临的桎梏,最终也只会走向消亡。那么新品牌有了哪些创新?

现在市面上的烘焙品牌中,旧品牌大多主打西式糕点,如克莉丝汀、85度C、好利来等,而近两年在国潮崛起的大背景下以及资本热捧下,泸溪河、虎头局等中式糕点品牌开始抢占市场。

我们把新旧品牌的差异拆解成产品、商业模式、选址、营销四个维度来对比:

从产品上看,旧品牌以吐司、可颂等西式甜点为主,新中式则主打桃酥、麻薯等传统糕点。但不论哪种,作为非刚需食品,烘焙产品都很难打透用户心智,并达成复购,这一点是新旧品牌都面临的问题。

随着新品牌们不断扩店,市场占有率提升,缺乏创新力、同质化明显的问题也逐渐暴露出来。以虎头局和墨茉点心局为例,蛋黄酥、芝麻薄脆、桃酥、海苔小贝等都是门店的招牌产品,且售价基本持平。泸溪河和鲍师傅均主打肉松小贝,同类竞争激烈。

各种名字相近的“山寨”品牌也层出不穷,狮头点心局、虤茶点心局、三味酥屋点心局、国潮点心局、酥书点心局等等,各种「点心局」冒头。当年的徹思叔叔就曾因深陷“山寨”困境,并最终黯然离场,鲍师傅也不得不把大量精力投入在打假上,若行业乱象无法遏制,很难良性发展。

在产品的生产模式上,新旧品牌并无大差别,主要分为前店后厂和中央厨房两种模式。

前店后厂即在店铺中既售卖也负责加工,食品都现场制作。烘焙这一品类保质期短,通常只有三四天,因此前店后厂是品牌们最为广泛的生产模式。这种模式在口感上比较有保障,但也面临着租金成本高、品控难、保质期短等问题。

旧品牌中的好利来、新品牌中的爸爸糖、墨茉点心局等都是前店后厂的模式,甚至「每日现烤,点心更好」已经成为了墨茉的slogan。

中央厨房是品牌规模化后的优选,虽然前期设备投入较大,但是烘焙店的成本大头主要在人力和租金上,这种模式的整体成本更低,克莉丝汀、欢牛蛋糕屋等都采用了中央厨房的模式。

产品是品牌生存的基础,商业模式则决定了品牌能走多远,市面上的连锁烘焙品牌都以直营或加盟为主。

直营店在产品、材料以及人工等各项生产流程上更为可控,容易实现标准化管理。

加盟模式低成本、低风险、扩张迅速,但较难管控。以加盟模式闻名的华莱士,就曾多次被曝出卫生和食品安全问题,被点名罚款、约谈整顿已是常事,但直到今天,这一问题都未得到解决。而烘焙食品讲究新鲜,对于材料的要求就更加严格。

目前来看,新旧品牌在模式的选择上并无明显区隔,比如好利来、爸爸糖都是采用加盟模式,虎头局、墨茉点心局等都是直营模式。

有资本从业者认为,产品矩阵较单一的烘焙品牌比较容易把控供应链,更加适合做加盟,而产品矩阵相对多样的烘焙品牌可能更需要强大的现金流来拓展直营店。

而在选址上,我们看到主流的新老品牌大都以商圈为重点区域,将目标客户锁定在年轻人、白领阶层。以虎头局为例,其在北京的门店,大都开在通州万达、合生汇、华贸中心等商圈;墨茉点心局同样是位于朝阳大悦城、合生汇、来福士等商场内。但社区可能才是真正的大本营,根据百炼智能提供的数据,目前中国烘焙门店的选址位于高档社区的门店约占行业总数的87.93%。

不难发现,新旧品牌在产品、商业模式和选址等方面都没有特别大的区别,他们的不同主要体现在营销上。

在传统品牌还停留在门口发传单、做地推,靠图文海报招揽生意时,在小红书、抖音等各个社交平台,无孔不入的KOL、KOC已经成为新品牌们抢占市场的关键。

红餐网曾提到,虎头局入驻抖音后,就曾大量招募达人,依据城市维度,每月定期招募500-800位达人,带动平台2000+达人主动带货。并招募300+达人从0到1自孵化直播达人,每月达人直播固定营收产出已超过了120万元。

然而这样的玩法可复制性过高,却并非核心竞争力,如果老品牌学会了营销玩法呢?好利来近两年就开始在营销上持续发力,推爆款、玩联名等营销玩法丝毫不输,中秋哈利波特的联名礼盒甚至在小红书上成为潮流。

跟这些已经在市场沉淀多年、已经规模化的品牌相比,新品牌的市场空间又在哪里?

新烘焙连锁店VS个体户,谁赢?

不过,即使是好利来这样的明星企业,也没法做到赢家通吃。有赞联合维益发布《2021年烘焙行业发展趋势报告》显示,烘焙行业头部企业难以形成品牌优势,TOP5企业市场份额仅占全行业的10.8%。

聚光灯外,是烘培赛道真正的*——极度分散的“个体户”单体店。

如今新老烘焙品牌同质化严重,那么新品牌要想抢占市场份额,就要从他们手上攫取用户资源。不过连锁品牌和单体店截然不同的运营模式,导致了用户群体的差异,这让新品牌们乘兴而来,败兴而归。

一位青岛的烘焙店店主兰兰向「真探」分享了其店铺的运营情况,店铺成本主要有房租、人力、设备和原料。

跟大多数单体店一样,兰兰的店铺也是前店后厨的模式,由于选址在居民区,160平米的双层空间,每个月租金只需要五千元。面包师、甜品师等八个店员的人力成本加起来大约五万元。原料成本约占营业额的35%。正值中秋节,烘焙行业进入旺季,兰兰店铺的月营业额接近20万,算下来利润率在35%左右。

单体店模式的主要成本都集中在人力、原料和房租上。

这三大成本,也是新品牌们绕不开的,甚至他们面对的挑战更大——核心商业体的高额租金。

CBRE世邦魏理仕发布《2022年*季度北京房地产市场回顾》显示,北京市购物中心首层平均租金为每天每平方米35.9元。以单店面积80平米左右的墨茉点心局为例,月租金就达到8.6万。

相比之下,个体户的店铺选址大都在社区周边,一方面是租金成本低,另一方面也能达成较高的复购率,兰兰的店铺中有50%的用户都会充值会员卡,转为粘性用户。而同质性高的连锁店,难以形成日常的消费价值 。

选址和定位差异直接导致了目标客户的差异,单体烘焙店主打口感,以家庭为购买单位,而新烘焙品牌在食品属性外,则附带更多的社交价值,拍照打卡几乎是新品牌们的标配,甚至虎头局还在店内特意设置了虎头国潮风拍照墙。

可见个体户和连锁店的用户群体,重合度没有想象中多。这也让新烘焙品牌很难"挤垮"个体户。

资本砸出的又一个泡沫

即便如此,资本仍在烘焙赛道掷下重金,期待着通过不断扩店,形成品牌效应,最终来建立起用户心智。不过这样的模式,能否走通仍是个问题,毕竟奈雪的茶的惨例就摆在眼前。

资本出于对规模的追求,推动新店越开越多,一旦资本离场,品牌当下的经营模式是否可以独立经营,并形成良性发展是品牌们要考虑的问题。

成立于2020年的墨茉点心局,2021年连续融资五轮,在融资后,墨茉点心局就开启了边营销边扩张之路。据窄门餐眼的数据显示,墨茉全国门店共69家,湖南省的所有门店有51家。

然而从去年第四季度开始消费赛道融资遇冷,墨茉点心局的融资也止步于此。今年2月,根据《最话》,墨茉点心局月销售额连续下滑,刚开业时一度达到100万,2月的单店月销售额只有30多万,同时,裁员、关店的消息也不断传出。而虎头局也面临同样的窘境,据创业家报道,虎头局单店销售下滑,在长沙大本营是亏钱状态。

一旦「融资-营销/扩店」链路断裂,新品牌的竞争力在哪里?

市面上的新品牌们尽管扩店迅速,但品牌效应还未形成,个体店扎根社区地位难以撼动、老品牌已经建立了成熟的供应链,与此同时,新茶饮正跨界烘焙、零售烘焙也虎视眈眈,在多方夹击下,新品牌还能够挺多久?

在过去很长一段时间,烘焙赛道并不被资本看好,难以实现连锁化、市场份额难突破,一直是行业痛点。随着新消费的浪潮,资本重压餐饮赛道,烘焙也搭上了这趟便车。但是这些问题仍未有解法,如今资本退潮,只留下新烘焙品牌的满地狼藉。

今年以来,各个品牌都放缓了扩店的脚步,而刚刚完成B轮融资的可斯贝莉,仍然决心把钱用在门店扩张上,勇气可嘉。但跟华莱士在品类、目标用户、市场需求都有着巨大差异的可斯贝莉真的能复制「万店神话」吗?