“最贵瑜伽裤”Lululemon,又犯错了。

有顾客近日发现,在电商平台Lululemon的官方旗舰店花1080元买了件衣服,收到货后发现衣服上的吊牌价是950元。

然而,这不影响它“中产女性收割机”的地位,紧随其后的最新财报也证明,“翻车”也没拦住它在中国市场疯狂吸金。

“还是卖得很疯,热门款一到货就被抢光。”Lululemon门店店员范逸表示,Lululemon不是*次犯这种“低级”错误了,但门店销售没感受到负面影响。

Lululemon的确更赚钱了,尤其是在中国市场。

9月1日美股盘后,Lululemon(中文名“露露乐蒙”)公布2022财年第二季度业绩:营收18.68亿美元,同比增长29%;归母净利润为2.90亿美元,折合人民币20亿元,同比增长39%。

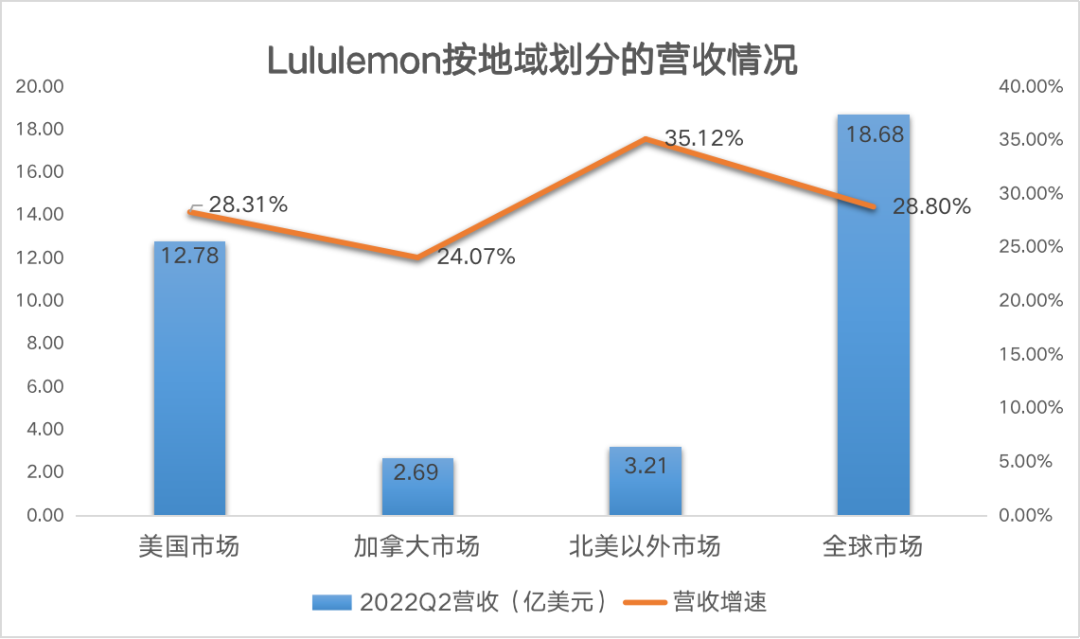

虽然Lululemon至今没有单独公布中国市场的营收情况,财报中一直将中国市场归为“北美之外市场”,但论成长性,这一市场本季度营收3.21亿美元,同比35%的增幅,超过美国市场和加拿大市场。

更直接的依据是,在全球卷入疫情的近两年,走门店直营模式的Lululemon,在多数市场都是谨慎开店,只有中国市场是例外。2021年全球新开53家店,31家在中国。2022年上半年(2022年1月30日-7月31日)全球净增26家店,10家开在中国。

“在这个下行周期里,在耐克、阿迪达斯一个比一个惨的时候,是中国市场的狂热‘拯救’了Lululemon。”一位投过瑜伽服饰品牌的投资人告诉开菠萝财经,中国目前无疑是Lululemon继美国、加拿大之外的全球第三大市场,而且正在向第二迈进。

Lululemon成立于1998年,比阿迪晚了49年、比耐克晚了26年。它靠一条瑜伽裤把市值做到超过400亿美元,只用了22年时间,而阿迪花了68年,耐克花了46年。今年7月,Lululemon的市值超越阿迪成为世界老二,打破了国际运动江湖多年来“耐克*、阿迪第二”的格局。9月1日,Lululemon的收盘价为294.45美元,市值为360亿美元,最新财报公开后,盘后股价一度上涨9.7%。

不过,不止一位受访者认为,Lululemon还没把中国市场“玩明白”,一面将希望放在中国市场,一面还“得罪”中国消费者,重线下、轻线上,产品强、服务差,一波“平替大军”已经虎视眈眈等着瓜分它的份额。

这就值得解读了,加拿大品牌Lululemon今年是怎样在中国市场吸金的?谁在为千元瑜伽裤买单?Lululemon能玩转中国市场吗?

01

“千元瑜伽裤”吸金3亿美元,

全靠中国市场?

中国市场有多重要,看Lululemon的财报就知道。

中国市场所在的“北美之外市场”,营收体量、增速,以及门店规模,都在证明一件事:这里,即将成为Lululemon的全球第二大市场,仅次于美国、超越本土市场加拿大。

先看“北美之外市场”的营收情况。Lululemon2022年第二季度,这一市场的营收为3.21亿美元,折合人民币22亿元,为其贡献了17%的收入,超过加拿大14%的营收占比,美国市场的这一数字为68%。其35%以上的营收增速,更是“吊打”其他市场,在全球市场29%的增速面前,美国市场(28%)和加拿大市场(24%)拖了后腿。

开菠萝财经制图

Lululemon表示,未来的增长将部分取决于在“北美以外市场”的扩张。而“北美之外”超过加拿大市场,从2020年就有苗头。数据显示,2020年至2021年,Lululemon在中国市场的营收年复合增长率超过60%。

此前Lululemon预测,2026年,中国大陆会真正成为Lululemon的全球第二大市场。某高端瑜伽服饰品牌创始人孟宸表示,这一时间可能会提前,原因是Lululemon在中国的门店扩张在加速,品牌影响力被新兴的城市运动放大了。

Lululemon的营收来源主要分为两大部分,自营店和DTC(即“直接面向消费者”,指的是仅包括线上部分),分别占比48%、42%。对于走门店直营路线的Lululemon来说,前者是根基,也是运营的重心。

从新开门店和门店总数来看,Lululemon已经做好了让中国接棒第二大市场的布局。

在疫情反复的2022年上半年(2022年1月30日至2022年7月31日),Lululemon的整体开店策略是“小心为上”,在全球只净增了26家直营店铺。这26家,10家开在中国,7家开在美国,本土加拿大和其他地区绝大多数只新开了零星一两家,或没有门店增加。

截至2022年7月31日,Lululemon拥有的600家门店中,331家位于美国,96家位于中国,65家在加拿大。

Lululemon在中国的野心不止于此,它的目标是,到2026年,门店数量达到220家。也就是说,接下来Lululemon每年要在中国增加近30家门店。

看着Lululemon靠一条瑜伽裤打中国市场,最“酸”的*是品类更综合的“全能”对手,耐克和阿迪。

Lululemon刚进入中国市场不到10年,前两年没什么动作,2015年开通了天猫官方旗舰店;直到2016年,才正式开线下店;2018年,进驻微信商城。直到现在,门店数还不到百家,却备受追捧,而耐克、阿迪一度坐拥万家门店,却接连“失守”。两家最新一季的财报显示,在大中华区,阿迪已经连续5个季度营收负增长,耐克营收下跌两成。

Lululemon是怎样在中国市场捞金的?谁是消费Lululemon的主力军?

02

谁在买Lululemon?

一个呼之欲出的答案是“中产、女性”。

定位高端的Lululemon,一条经典Align瑜伽裤卖850元左右,价格是耐克、阿迪同类型产品的两倍。而且高端的品牌形象立得很稳。范逸表示,“不论是线上渠道还是线下门店,都极少打折”。其天猫旗舰店显示的历史*价折扣率仅为2%,大概只比原价便宜了20元左右。

女性,一直是Lululemon的目标客群。今年二季度的财报显示,女性用品、男性用品带来的营收,分别占比65%、25%。

但只拿下“中产、女性”,还不足以支撑Lululemon的火爆。

孟宸在今年上半年对Lululemon的中国市场做过市场调研,范逸则在线下门店直接感受到了这个加拿大品牌在中国市场走红的过程。他们二人都提到,今年2月,Lululemon先被加拿大运动员在冬奥会开幕式上带火,3月以后,又成为火爆的新城市运动的*受益者。

Lululemon诞生之时,瞄准的是瑜伽运动领域。范逸告诉开菠萝财经,今年以前,来买Lululemon瑜伽裤的女生,多是穿去健身房、瑜伽馆的。但今年春夏,Lululemon的瑜伽裤走到了户外。

“今年4月火爆的‘刘畊宏女孩’现象,给店里带来了一些客流。”不过,让范逸印象最深的,还是“飞盘女孩们”。许多来店里咨询的女生,问的问题是,“打飞盘穿,有推荐的款吗?”后来提问的场景换成了,骑行、桨板、陆冲(陆地冲浪板)、腰旗橄榄球……

范逸平时关注的运动只有瑜伽,“许多小众运动,还是从顾客口中*次听说”,她发现,玩这些小众运动的女生,消费能力不低,为了搭配,会买不同配色的瑜伽裤,也连带着把四五百元一件的运动内衣带火了。

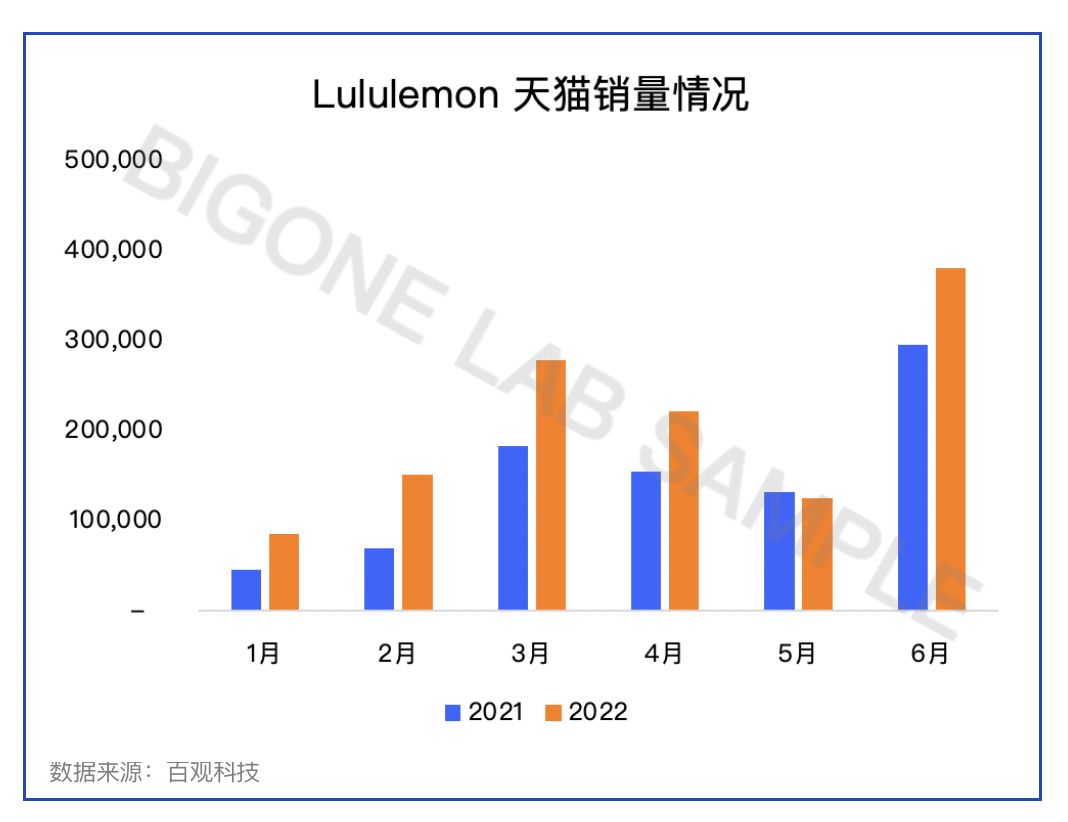

来自百观科技的Lululemon天猫销量调研显示,今年1-6月,每个月都比去年同期有一定增幅。只有5月是例外,这与Lululemon天猫旗舰店参与618大促有关,消费延后到了6月。孟宸分析,3月销量的上涨,以及3-6月高于1-2月,都与天气转暖、潮流运动的兴起有关。

与多位Lululemon的关注者沟通后,孟宸得出的结论是,Lululemon今年上半年的成功在于,赶上了新式潮流运动的崛起。这里面的逻辑是,新运动的优势是能获取新流量,新的注意力又会落在最有存在感的Lululemon身上。

投过瑜伽服饰品牌的投资人薛昊将Lululemon现有的主力人群分成两类,一拨“热爱运动”,有瑜伽爱好者,也有小众潮流运动的玩家,另一拨“不常运动”,特征是愿意为“美”支付更高溢价,或者说,他们将高溢价的产品当作社交货币。

范逸也发现,许多来店里的年轻女性,并不是运动爱好者。她总结自己接触的Lululemon买家,一部分符合Lululemon创始人Chip Wilson描绘的目标客群画像,“24-35岁、未婚未育、受教育程度及年收入较高、喜欢运动及旅行的女性”,但在中国市场已经突破了这个圈层。

“很多人对要玩的运动都还不太了解,就先到店里挑选一条瑜伽裤,穿着场合也不再限于运动场景”,范逸发现,现在在地铁上、办公室里,看到Lululemon也不再稀奇。

03

Lululemon还没把中国市场玩明白

国内瑜伽裤的聚光灯在Lululemon身上,不意味着Lululemon可以稳坐“钓鱼台”。这个外来品牌眼下在中国市场春风得意,但不代表它能把中国市场玩明白。

多位受访者提到一个观点:瑜伽服分两种,Lululemon和“Lululemon平替”。

过去,这句话的重点在“Lululemon”。

“穿Lululemon的人,会‘主动’给这个品牌打广告。”薛昊表示,买一条千元的瑜伽裤,本就是为“美”支付了溢价,而拍照上传到社交平台,已经是他们中很多人的习惯。

瑜伽老师艾米但凡出去上课,都会穿Lululemon,“不管我自己怎么想,至少学员会觉得这个老师专业、有品位。”

为了给自己增加光环,艾米以瑜伽教练的身份申请了Lululemon门店大使。“大使计划”是Lululemon社群运营的法宝,门槛是不同圈子里有影响力的人,目的是通过他们,将品牌和品牌理念“人肉渗透”出去。

Lululemon在北京的线下门店

现在,这句话的重点是“平替”。不只是因为“消费降级”、“平替们”的趁势围攻,还在于Lululemon在中国市场的“懒政”。

从财报显示的毛利率看,Lululemon的确很赚,近四年来的平均毛利率为55%,“远高于行业20%-30%的平均水平”,孟宸说。今年二季度,Lululemon毛利率为56.5%,相比去年同期的58.1%略有下滑,Lululemon解释主要原因是全球供应链中断及空运成本上升。

现在在各大电商平台,成千上万的“Lululemon平替”,等待着被“消费降级”的年轻人加入购物车。对比这些“平替”瑜伽裤的价格,很多“小牌子”不到百元,安踏、李宁这些国产运动品牌也只要100-400元。

今年新城市运动出圈之时,Lululemon被“平替”的趋势也在加深。范逸发现,热爱运动、喜欢穿瑜伽裤的女孩,一般是拥有一两条Lululemon瑜伽裤,和很多条“平替”。

艾米和她接触的瑜伽学员大多如此,大家的心思是,有一条Lululemon“上得厅堂”就行,更多时间是穿“下得厨房”的平价瑜伽裤。“平替”的标准是,怎么穿都不心疼,好穿,服务到位。

而售后服务,是自诩产品力出众的Lululemon,在中国市场长期被吐槽的问题。

在Lululemon门店工作近两年,范逸接收到一些反馈,诸如,在线上官方旗舰店购买的产品,不能在线下退换;缺货严重,怀疑是“饥饿营销”;平台页面销售价高于吊牌价;到现在还没有会员系统……每一次,她只能告诉对方,“电商渠道的问题,我们也无法处理。”

Lululemon在全球市场相对更重视线下门店,中国市场也是如此。“问题在于,其在中国市场的门店低覆盖率,与市场的高增长不匹配”,孟宸表示。

根据极海品牌监测提供的数据,Lululemon五成左右的门店集中在北京、上海、深圳,1/3的门店位于新一线城市,同时七成以上的门店开在购物中心。

所在城市没有Lululemon门店,或是距离门店远的消费者,只能到电商渠道购买。孟宸分析,考虑到我国的高电商渗透率,以及疫情影响下部分消费转移到线上,Lululemon线上服务的短板暴露无遗。

“过去,在中国这个新市场,Lululemon是选择比努力重要,但以中国新品牌的学习能力,‘平替大军’一点点瓜分掉Lululemon的份额,也不是没有可能。”薛昊总结,Lululemon要想把中国市场打造成全球第二大市场,只有“入乡随俗”这一条路。

应受访者要求,范逸、薛昊 、孟宸、艾米为化名。