临近「月饼」节,粽子IPO来了。

投资界——天天IPO获悉,今日(8月31日),浙江五芳斋实业股份有限公司(简称:五芳斋)正式在A股上交所主板挂牌上市,“粽子第一股”由此诞生。此次IPO,五芳斋发行价为34.32元/股,开盘后涨停报49.42元/股,总市值近50亿元。

这是一家拥有百年历史的中华老字号。1921年,浙江兰溪籍商人张锦泉挑着担在嘉兴老城区叫卖“五芳斋粽子”,走街串巷打响了名号。1998年,五芳斋实业在经历两次改制后正式成立。4年后,来自浙江瑞安的50后——厉建平入主五芳斋。2018年,他85后儿子厉昊嘉也加入担任要职。父子俩联手,一年卖出4亿只粽子,如愿拿下一个IPO。

透过五芳斋IPO,消费行业的处境又一次摆在我们眼前。正如还停留在消费圈的投资人所说,现在消费行业也在“脱虚向实”,他们正辗转各个厂房、车间,以深入研究产业链的各个环节,实业味道越来越浓。

公务员辞职卖粽子,做出一个IPO

五芳斋市值50亿

五芳斋的历史源远流长。两千多年前,屈原、伍子胥留下不朽传奇,家国情怀演绎成端午食粽之习俗流传后世。此间,“嘉湖细点”开创的江南点心流派闻名于世,其中尤以粽子为代表,自清末起便盛行于嘉兴民间。

1921年,一家名为“荣记五芳斋”粽子店在嘉兴老城区开张了,浙江兰溪籍商人张锦泉打开了这家老字号的传奇大门。往后的多年里,五芳斋粽子以“糯而不糊,肥而不腻、香糯可口、咸甜适中”的特色,被誉为“粽子大王”。

时间来到1956年,在公私合营下,“荣记”、“合记”、“庆记”三家“五芳斋”及“香味斋”多家粽子品牌合而为一,嘉兴五芳斋粽子店面世,经历了半个世纪的变迁,成立为“嘉兴市五芳斋粽子公司”。又在两次改制后,五芳斋实业于1998年正式成立。

五芳斋得以成为今天家喻户晓的金字招牌,离不开背后的掌门人——厉建平。出生于1956年,厉建平祖籍浙江瑞安,靠着大专学历,他一直从事公安民警相关工作,一直到1995年11月其在体制内的最后职位为嘉兴市公安局副局长。

图片来源于:五芳斋官网

1992年,经商大潮兴起,仕途正顺的厉建平毅然决定下海。辞去公职后,他辗转从事过房地产相关工作,还干过煤炭和石油经营,积累了第一桶金完成了原始资本积累。

有了启动资金,厉建平盘算着办实业才是长久之计,盯上了有着悠久历史的五芳斋。2002年,厉建平出资买下五芳斋60%的股份,入主五芳斋,正式成为这家老字号的掌舵人。

有人质疑,“中华老字号讲究传承,要师出有门,你并非学徒出身,连包粽子都不会,又如何执掌五芳斋?”对此,厉建平曾回应:“五芳斋虽然是老字号,但它已不是传统意义上的老字号作坊。领导一个作坊,跟领导一家现代化的企业集团是两个概念。前者靠师傅传、帮、带,后者需要现代化的企业经营理念和管理体制。”

为了打响品牌,厉建平执掌五芳斋后便设立了独立的研发中心,在建立大米基地和大米生产线的同时,不断改进和创新产品花色。与此同时,他还打破了传统销售思维,将五芳斋粽子卖到了高速公路上,几乎占满了各大服务区站点,电商渠道自然也不落下,销售网络堪称“无孔不入”。

而在新消费品牌不断涌现的今天,老字号们的生存处境受到了巨大的挤压,以粽子为主业的五芳斋亦如是。为了打动Z时代为主的新一代年轻人,五芳斋也花了不少功夫:先是与喜茶、盒马鲜生、王者荣耀、王老吉、乐事、五菱等知名品牌跨界联名,其中也不乏有迪士尼、漫威等大IP。今年,五芳斋更是推出了旗下首位虚拟艺人——五糯糯,并将其带到了直播间,

距离首次递交招股书已经一年有余,漫长的等待后,五芳斋终于如愿上市,缔造了又一个中华老字号IPO。

85后儿子联手:一年卖4亿只粽子

曾签过两次IPO对赌

伴随着五芳斋IPO,掌门人之子也悄悄浮现。

2001-2004年间,五芳斋曾发生过多次股权转让,以厉建平为核心力量的厉氏家族正式登场。近20年发展后,厉建平现持有五芳斋20%的股份,持有相同股份的是五芳斋公司董事兼总审计师——厉昊嘉。二人合计持有五芳斋集团40%的股份,并通过五芳斋集团间接持有五芳斋实业50.06%的股份,为五芳斋集团实际控制人。

厉昊嘉是谁?招股书显示,厉建平与厉昊嘉系父子关系。出生于1985年,厉昊嘉拥有硕士研究生学历,25岁那年在法国开启职业生涯,先是在法国尼克夏会计事务所高级审计师,随后任职中国工商银行巴黎分行会计师、银行报表主管,还在法国安永会计师事务所担任审计部经理。

2018年6月起,厉昊嘉回到父亲身边,任职五芳斋董事。可以说,父子俩联手将五芳斋送上了A股。

粽子第一股并不神秘。众所周知,五芳斋的主要收入来源于粽子,这也是其较为赚钱的业务。在2021年首份招股书中,五芳斋曾提到,其在此前三年自产和委托加工粽子总产量为4.24亿只、4.11亿只、3.63亿只,平均年销4亿只粽子,粽子系列产品的毛利率在46%左右。光粽子,五芳斋就从15.02亿元卖到了16.44亿元,占了公司总营收的半壁江山。

不过,厉建平的野心不只是粽子,他还要打造中式快餐。“粽子是我今天要做的,大米是我明天要做的,米饭、中式快餐是我后天要做的。一环套一环才能把这个目标达到。”他曾直言,“我们不仅要做米业领导品牌,还要做中式快餐的著名品牌。”

现在,五芳斋已形成以粽子为主导,集月饼、汤圆、糕点、 蛋制品、其他米制品等食品为一体的产品群,拥有嘉兴、成都两大生产基地,并建立起覆盖全国的商贸、连锁门店、电商的全渠道营销网络。截至2021年末,公司通过直营、合作经营、加盟、经销等方式共建立了478家门店。

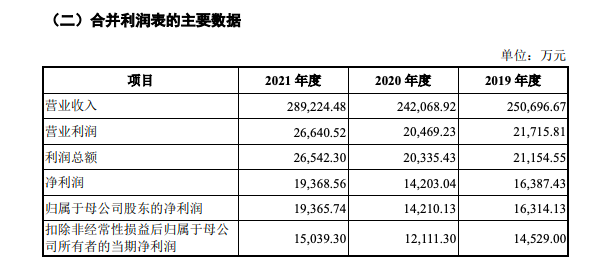

来看具体业绩——招股书显示,2019-2021年,五芳斋的营业收入分别为25.07亿元、24.21亿元和28.92亿元,归母净利润分别为1.63亿元、1.42亿元和1.94亿元。2022年上半年,五芳斋的营业收入和归母净利润分别为18.09亿元和2.42亿元。

实际上,五芳斋IPO之路并不顺畅。早在2019年五芳斋便已经启动了IPO,但一直未能往前推进,期间更是连续三次更换上市辅导机构。直到去年6月端午前,五芳斋才终于完成递交A股IPO招股书。

随着招股书的披露,五芳斋谋划上市背后的两份对赌协议也浮出水面。天眼查显示,在2010年至2016年间,五芳斋曾先后与士兰创投、银杏谷资本、常春藤资本及宁波复聚发生股权融资变更。

而到了2021年2月,五芳斋又分别与股东宁波永戊投资管理合伙企业(有限合伙)(简称:宁波永戊)、宁波复聚股权投资合伙企业(有限合伙)(简称:宁波复聚),签署股份转让协议之补充协议。

协议约定,若五芳斋在2021年12月底或2022年12月底未能实现其在中国A股(主板、中小板、创业板)上市,则宁波复聚、宁波永戊有权要求五芳斋回购其持有的发行人全部股份。到了2021年9月,五芳斋又与上述投资方签订了《终止协议》,终止对赌及特殊权利条款,直到今日完成IPO。

募资规模缩了3成

消费创投正在脱虚向实

透过这个IPO,我们能看到什么?

从估值上看,发行价格为34.32元/股的五芳斋,对应发行市盈率为22.99倍,低于行业近一个月33.47倍的平均静态市盈率以及可比公司27.49倍的平均市盈率,整体估值并不算高。

募资规模上,五芳斋也做了让步。此前招股书显示,五芳斋则计划募资10.56亿元。而最新的文件中提到,本次上市五芳斋拟募资7.62亿元,将用于五芳斋三期智能食品车间建设项目、数字产业智慧园建设项目、研发中心及信息化升级建设项目等。

换言之,为了IPO,五芳斋的募资金额缩减27.84%,近三成。

这也是今年绝大多数消费企业的一种写照——降估值、保守融资、暂缓上市。如,前两年还身处高位的烘焙创始人已经放低姿态求融资、某知名新饮品超级独角兽半年估值少了50亿美元、原打算在今年上半年冲刺港交所的消费独角兽也搁浅了计划。

消费GP的生存境况也不容乐观,募资变得尤其难。好比两天前,零食品牌“来伊份”发布公告表示终止参与对外投资消费产业基金。此前,来伊份曾宣布与其他合伙人共同投资消费产业基金,投资布局于食品饮料、调味品及新零售等消费产业相关领域的企业,基金总规模7000万元,其中来伊份拟作为有限合伙人认缴出资总额为3493万元,占基金49.9%份额。

突然撤资,来伊份给出的理由是——因宏观经济环境的变化及行业竞争态势发生变化。为维护公司及广大股东的利益,经审慎考虑,公司及基金合伙各方一致决定暂不设立该基金,公司终止本次投资。消费GP募资之难不言而喻。

那么,如今这群人在做什么?撇去转行看芯片、新能源等赛道的那拨人不谈,还停留在此的消费投资人已经走向了产业的更深处。

根据多位投消费的VC反馈,如今消费投资已经很妖魔化——目前市场上无论是国资LP,亦或是社会大众,大家对消费的理解还是过于狭隘,大多数人粗浅地将消费与网红品牌挂上了等号,一提到新消费就是花钱买流量。

“消费≠品牌,后者只是其中一个最为火爆的领域,消费行业不只是喜茶、奈雪、三顿半、花西子这样的一个个品牌,行业的细分脉络远远不止如此,背后所涉及到的渠道、供应链、数字化等方方面面都不容忽视。“

如我们所见,站在新消费明星公司背后的供应商们正集体奔赴IPO,为喜茶、奈雪、瑞幸、元气森林们提供原材料的供应链企业的IPO队伍已经浩浩荡荡——不知道新消费品牌赚没赚钱,但供应商肯定赚大发了。有意思的是,这些供应商的背后鲜少能看到主流VC的身影。

没有了前两年的浮躁,一批消费投资人正沉下心地专注在自己的领域,他们来来往往于各个产业链条的厂房,有的甚至跑去消费基因浓厚的县乡学习与调研。不管寒冬与否,消费都是一个不会消失的行业。