自2006年亚马逊推出云服务以来,云计算新时代拉开了大幕。在头雁的带动下,传统IT结构向云构架转变,行业在2020年迎来分水岭,企业在云基础设施服务上的支出已超过企业在数据中心硬件和软件上的支出。

这一年,企业在云基础设施服务上的支出高达1300亿美元,而企业在数据中心硬件和软件上的支出为900亿美元以下,还同比下降了6%。这一数据来自权威调研机构Synergy Research。

大洋彼岸,风云涌动,数字化经济的推动下,中国云服务市场,一场关于云的剧变也拉开了序幕。

从阿里、腾讯、百度、华为等为首的互联网巨头,到联通、移动等通信厂商,再到Ucloud、金山云等独立的第三方云厂商,广阔蓝海让参与者涌入大潮,而通过激烈的价格战、产品战,又加速了市场的快速成长。

云服务商的阵营逐渐扩大,从原本的四朵云阿里云、京东云、腾讯云、华为云逐渐扩大,如今白山云、金山云、火山云、Ucloud、用友为首的云服务商场也奋起直追。

这十朵云为首的云计算厂商各出奇招,纷纷在云计算领域大显神通。如果说,过去两年,通过低价跑马圈地是各大厂商的目标,那么现在,商业化已经成为十朵云的新目标——谁能率先实现规模化盈利,谁就能在这场云计算大战中存活下去,甚至有望成为最出色的那一个。

谁将是最后的获胜者,抑或是幸存者?节点财经有三大猜想。

01、云蓝图:数字经济背后的云力量

云服务的发展,市场的潜力,底座是什么?

繁荣背后总有支撑,对于中国市场而言,云计算背后的强大底座,就是数字经济不可阻挡的发展趋势。

可以说,数字经济时代是农业经济、工业经济之后的一种新的经济社会发展形态,农业经济的基础要素是土地,工业经济的基础要素是机器,而数字经济的基础要素就是大数据。

回顾过去十年,从首提数字化转型概念的2012年算起,中国数字经济规模已从11万亿元增长到45.5万亿元,占GDP比重也从21.6%提升至39.8%。

而“十四五”规划要求,到2025年,数字经济核心产业(数字产业化)增加值占GDP比重从7.8%提到10%。著名经济学家、清华大学公共管理学院前任院长江小涓教授认为,实现这一目标,需要数字经济核心产业增长率要达到GDP增长率的2.2倍。以此作为参照,届时产业数字化占GDP的比重也将提升到40%。

也就是说,到2025年,整体数字经济占GDP的比重将提升至50%,撑起中国经济的半壁江山。

而在数字经济中,云作为一项基础设施,成为搭建数字经济体的金字塔底座。

根据交付模式的不同,云服务可以分为三类:IaaS、PaaS和SaaS。所谓IaaS,指的是“基础设施作为服务”,主要是存储、硬件、服务器和网络等基础设施;所谓PaaS,指的是“平台作为服务”,即会向客户供应更多的资源,满足客户的设计、开发、测试和部署应用程序的需要;而所谓SaaS,则是“软件作为服务”,提供者将成品的软件作为产品来提供给用户,供其使用。

IBM的软件架构师阿尔伯特·巴伦(AlbertBar-ron)曾经打过一个比方:如果把采用云计算的用户比作一家披萨店的店主,那么为了进行披萨的销售,他可以选择是由自己从头到尾自己制作披萨,还是外包一部分工作。如果采用IaaS,就好像披萨店用的是别人的厨房、灶具和煤气,并用这些来生产自己的披萨;如果采用PaaS,就不仅租用厨房、灶具和煤气,还让人做好面饼,自己只要加上馅料,烤制出炉即可售卖;而如果采用SaaS,那就类似从别人那里买来成品的披萨,直接就可以出售。

也就是说,云服务,将成为一切数据的超级底层支撑。这样的基础位置,使得云服务在过去几年快速崛起。

Synergy Research在报告中指出,过去十年中,云服务(IaaS,PaaS和托管私有云)的年均支出增长率为52%。而企业在数据中心的年均支出增长率仅为2%,显示出传统IT结构迈向云构架转变,云计算已成全球的重要基础设施。

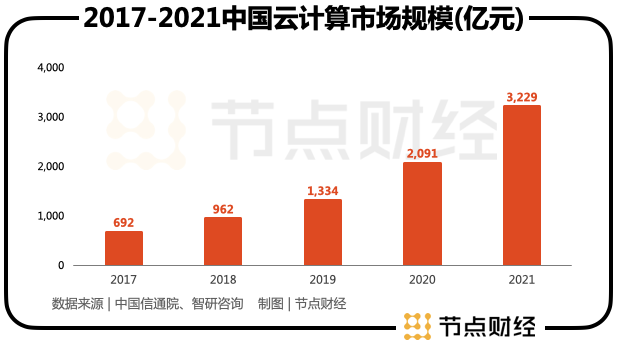

我国作为全球第二大云服务市场,在过去几年中,增速超过全球。智研咨询发布的《2022-2028年中国云计算行业市场竞争态势及发展趋向分析报告》显示,2021年中国云计算总体处于快速发展阶段,市场规模达3229亿元,较2020年增加了1138亿元,同比增长54.42%。

在数字化大趋势下,云技术起到越来越关键的作用。回顾过去的2021年,全国各个城市在推动云能力建设,让底层技术和上层应用变得更灵活、更创新,让城市治理智慧化。

近年来,我国一直推进企业上云,但应用规模普遍不大,渗透率低,数字化服务即云服务采购占比仍然很小,2020年美国云服务规模是中国的11倍;2020年美国硬件采购占比低于20%,而我国占比仍很大。很多政企还是用传统软件采购的方式来用云(如虚拟化等,均不是真正意义上的云),更关注资产而非租用服务来按需付费,造成各行业云的规模增长非常缓慢。

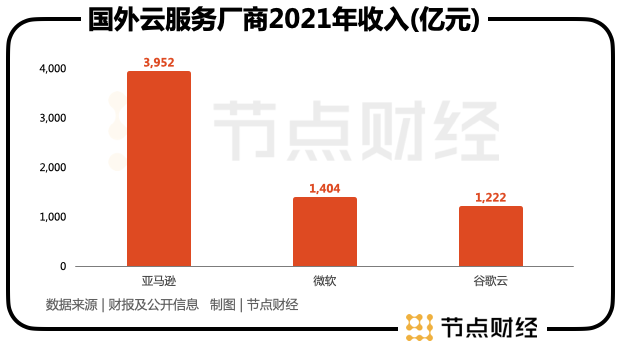

而对比海外市场,云服务进程较为快速。不同于中国企业,海外的toB领域,整体付费意识较强,比如云服务带头大哥亚马逊AWS收入622亿美元(3952亿人民币)、微软Azure收入221亿美元(1404亿)、谷歌云收入达176亿美元(1222亿)、Oracle云服务收入单季度(Q2)高达76亿美元,全年收入预计高达280亿美元(1778亿人民币)。相比之下,中国云服务市场增容的趋势确定,且天花板高。

这样一个广阔市场,引来了各种云服务商纷纷而至。

02、云竞争:云上争端,四朵云到十朵云?

中国云计算的*颗种子,是阿里巴巴。早在2009 年,阿里云成立,让阿里巴巴成为中国最早布局云计算的企业,马云更是放下一句话,“如果我们不做云计算,将来会死掉 。”

有意思的是,一年后的IT *峰会现场,马化腾对于云的态度则完全不同,他在会场表示," 现在看来还为时过早,可能过几百年、一千年之后,到阿凡达那时候确实是有可能。"李彦宏更是直接表示," 云计算这种东西,不客气一点讲,它就是新瓶装旧酒,没什么新意 "。

但事实上,无论嘴上说了什么,但是阿里、腾讯 、百度这三家互联网大厂,有关于云计算的争夺要么明修栈道,要么暗渡陈仓。

Gartner发布的过去一年全球云计算IaaS市场数据看,亚太市场云服务前三名是:阿里云、亚马逊、微软。据悉,阿里云业务年营收破千亿。已经连续6个季度盈利,逐渐成长为阿里的第二个增长动能。

从排名看, 阿里云、华为云、腾讯云已经成为国内三强,占比分别为9.55%、4.61%、2.84%。排位赛竞争越来越激烈。

互联网大厂上云,一个关键原因在于,云计算所带来的看得见的“实惠”。

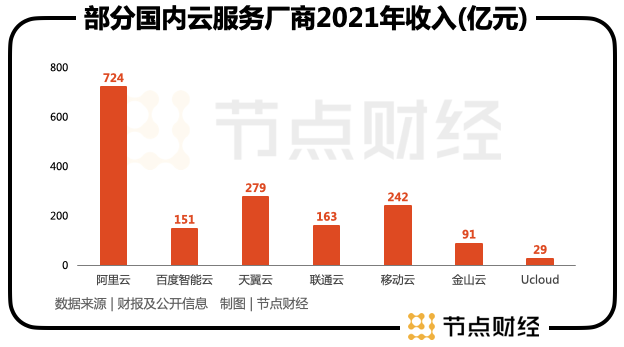

上一财年,阿里云伙伴带来的业务规模已达185亿,四年间增长超7倍。阿里云合作伙伴的业绩规模的增长速度,是阿里云在过去4年复合增长率的两倍。2021年,阿里云收入724亿,虽然在阿里整体营收的占比为9%,尚不足以为阿里贡献太大增长。但是,却已经是阿里第二增长曲线。

不仅仅是阿里云。

根据2021年财报和公开信息显示,百度智能云收入151亿;云在2021年实现销售收入201亿人民币,同比增长34%;腾讯云虽未布2021年收入数据,而其2019年官方公布的收入就已高达170亿元,以30%的增长率算,2021年收入估计在280亿左右。

新的增长动力,这是互联网巨头在愈发不稳定的外界环境下,寻找的新的安全感。

市场广阔,增长动力强劲,让市场上的玩家批量涌入。

当前,云计算市场的格局大致分为三类,其一是阿里、华为、腾讯、百度、京东为首的互联网玩家;其二是以天翼云、移动云、联通云为代表的运营商“三剑客”。其三则是以金山云、UCloud为代表的通过其他角度切入赛道的中立行业玩家。

四朵云到十朵云,这场云争夺越发热闹起来。仅仅从收入看,互联网云计算厂商位居*线。与其不相上下的是运营商代表队的快速崛起。财报显示,过去一年,天翼云收入279亿、移动云收入242亿、联通云收入163亿。

除了头部厂商之外,后起之秀们也开始崛起,包括金山云、Ucloud等云商场通过自身在细分赛道的积累,也开始拾级而上。

虽然阿里云位居*,但是谁也不能预测,未来云市场的格局将何去何从。互联网大厂虽然通过率先布局完成了这场马拉松*阶段的胜利,但是紧随其后的运营商正在快速逼近。此外,传统玩家目前虽然收入上已经落下十倍距离,但是他们的优势在于——独立。不会既当裁判,又当运动员。

不同于亚马逊这类超级玩家,当前中国的云计算领域,热闹非凡,但超级寡头仍然尚未跑出,服务商众多,每一家企业仍有不同的选择。谁是最后的赢家?

尚不明朗。

03、云计划:下一站,拿下政企大客户

虽然阿里云市场排位暂居*,但是今年上半年财报显示,中国电信旗下天翼云收入281亿元,同比增长101%;移动云收入234亿元,同比增长234%;联通云收入187亿元,同比增长143%。

2022年,互联网云厂商的收入增速普遍从去年的50%-60%降至20%以下。以阿里云为例,2022年上半年收入357亿元,同比增长12%。腾讯没有单独公布云业务收入,金融科技及企业服务业务2022年上半年收入850亿元,同比增长仅为5%。

今年5月,IDC咨询数据显示,2021下半年中国公有云IaaS市场份额前五强分别为,阿里云(37.8%)、华为云(11.4%)、腾讯云(10.9%)、中国电信天翼云(10.3%)、亚马逊AWS(6.4%)。天翼云市场份额增长明显,已经与腾讯云接近。

互联网大厂的优势开始放缓,反而是运营商又反超之势,原因是什么?

政府数字化转型正在快速推进。而运营商开始通过对政府项目总包,完成这轮反击。

据财经十一人统计,近一年来,“全国招投标信息”中1亿元以上的政企数字化大单,中国电信获得订单104个、中国移动68个、中国联通34个,阿里云9个、腾讯云9个。电信运营商的拿单量已经远远超过阿里、腾讯等云厂商。

阿里云智能总裁张建锋曾在采访中解释了他们为何看好政企市场。“中国的IT开支,大概不到50%是云上开支,全球55%是云上开支,中国的比例相对来说较低,IT开支还有很大的空间。”他提到,各行各业的数字化转型升级刚刚开始,特别是数字政府,没有把全系统、全环境都替换到云。

互联网运营商开始发力政务。

7月12日,腾讯云与智慧产业事业群(CSIG)宣布成立政企业务线,集中力量巩固To B、To G市场,加快推动区域市场下沉。不难看出,腾讯云已经明确了在政企市场的阵型,摆好与其他云服务商的“掐架”姿态。

今年6月在华为伙伴暨开发者大会2022上,华为云宣布近两三年来其已成立煤矿、政务一网通军团等20个军团。华为云CEO张平安发布15大创新服务,其中包括工业、政务、供热、煤矿、教育5个行业aPaaS服务。

自2021年阿里云杀入政企市场,从组织架构上进行了一次升级迭代:设立18个行业部门,包括数字政府、金融、电信、电力等,设立行业总经理;其次,划分16个区域,每个区域任命一个总经理,负责所在区域的本地化运营。此外,更是挖来了出身华为的蔡英华,试图推进政府资源以及商业化进程。

云服务巨头们纷纷调整重心,将客户目标群从互联网企业转向政企领域。

相比客单价低、续费率低、且付费能力不高的中小企业主,政府以及大国企等客户有更强的上云需求,同时它们还具备足够的付费能力和复购意愿。即便在外界经济环境下行区间,他们也不会轻易裁撤这部分财务费用。这都使得政府及国企客户已经成为云服务商争夺的对象。

过去,因为云服务的基础设施特性,使得云服务商们追求规模效应。一个规律是,规模越大,平均成本就越低。此外,由于云计算技术门槛不高,但有规模门槛,为了提升设施复用率,云计算服务商利用低价来增加市场份额,挤出竞争对手。

这使得云服务商都在压低成本,通过给折扣的方式争夺市场,但难以实现规模化盈利——空有营收,赚钱很难。

但今天,随着云服务走入深水期,不赚钱的买卖难以维系。参与者除了瞄准大客户之外,开始推进商业化和盈利的进程。未来,大打折扣的现象大概率不会出现在政务、国企客户的身上。

只要稍有留意,就会发现无论是阿里云、腾讯云抑或是华为云,都在谈生态。有两个原因,其一,不同于IaaS服务商们所采用的竞争策略主要是所谓的“成本*”策略,通过自行研发硬件来降低设备成本。而相比之下,PaaS和SaaS的差异化程度较高,往往需要根据用户的需要专门设计,因此这两种交付模式对服务商的生态能力和服务的要求都比较高。

其二,是为了贴合政府、国企需要。事实上,政企大客户正在从业务上云迈向深度用云,其定制需求可能会更高,这也意味着云厂商所产生的定制产品成本也会走高,为了更好缓解这样的矛盾,腾讯云们需要更多的合作伙伴和更加开放的生态。

更值得一提的是,以华为云、阿里云为代表的云服务商,已经开始将目光放得更加长远——云出海,已经成为中国云服务商新的视角。

以华为云为例,在出海方面,华为云已经提出了一个完整的解决方案—全球业务Boosting解决方案,在安全合规、应用加速、智能本地化以及企业服务四大领域,提供全球一站式、一致性体验的云服务,帮助合作伙伴快速拓展全球市场,实现业务增长。

据了解,华为海外云服务经营团队超过两千人,覆盖全球五大州,建立了八大运营中心,在40多个国家驻点了本地员工,员工本地化程度超过50%。他们对当地的文化习俗和法律法规都更为了解,以7×24小时本地化支持,助力企业提升整体海外运营能力。

再看阿里云,已经覆盖了70多个国家和地区,全网带宽输出能力达150 Tbps。基于对全球云上业务场景的深耕,阿里云边缘云还在多地建设了数据中心与媒体中心,搭建起覆盖全球的加速网络和调度系统,协助出海企业一站式解决全球内容加速问题。

数字经济持续快速发展至今,已经迭代至数字经济3.0阶段,这一时期,一个典型的特征是去中心化。而这一发展,为云服务的崛起提供了基础。

市场百花齐放,让云服务商已经走到十字路口,从标准化到定制化服务、从互联网小散客户到政企大客户、从折扣抢规模到重视盈利和商业化、从四朵云贴身肉搏到十朵云百花齐放,新一轮角逐已经开始。