想在肉毒素身上看到增长奇迹,医美巨头们恐怕还有很艰难的路要走。

华熙生物“踏空肉毒素市场”的消息正不绝于耳。近日华熙生物公告称,已向韩国公司Medytox发出律师函,要求终止/撤销/解除二者之间围绕肉毒素达成的合作协议。

进一步内容显示,前述合作协议终止后,华熙生物将失去Medytox公司的肉毒素产品在中国大陆地区的*代理权。由于产品质量安全问题,Medytox于中国注册的肉毒素产品注册状态自2019年11月11日起至今一直处于国家药品监督管理局药品审评中心审评审批状态中,至今未完成产品注册手续,导致Medytox无法通过合法方式向合资公司华熙美得妥提供肉毒素产品。

无独有偶,爱美客也盯上了肉毒素。不久前,爱美客力推溢价74倍收购韩国医美公司 HuonsBio,拓宽自己在肉毒素行业的业务覆盖。但事与愿违,日前爱美客公告因前期程序等问题,股东大会暂缓表决Huons Bio的收购案。

肉毒素从进行临床试验到获批一般需3至5年时间,而肉毒毒素产品作为毒麻药品,其审批标准较之玻尿酸更为严格,肉毒素产品的过证时间长达8年以上,而代理产品也需要3至5年才能实现上市。

肉毒素产品质量问题频发,消费者频频投诉,国家重拳出击,也让这笔看起来赚钱的生意不那么好做。

01、引流利器:刚需、粘性强,市场待挖潜

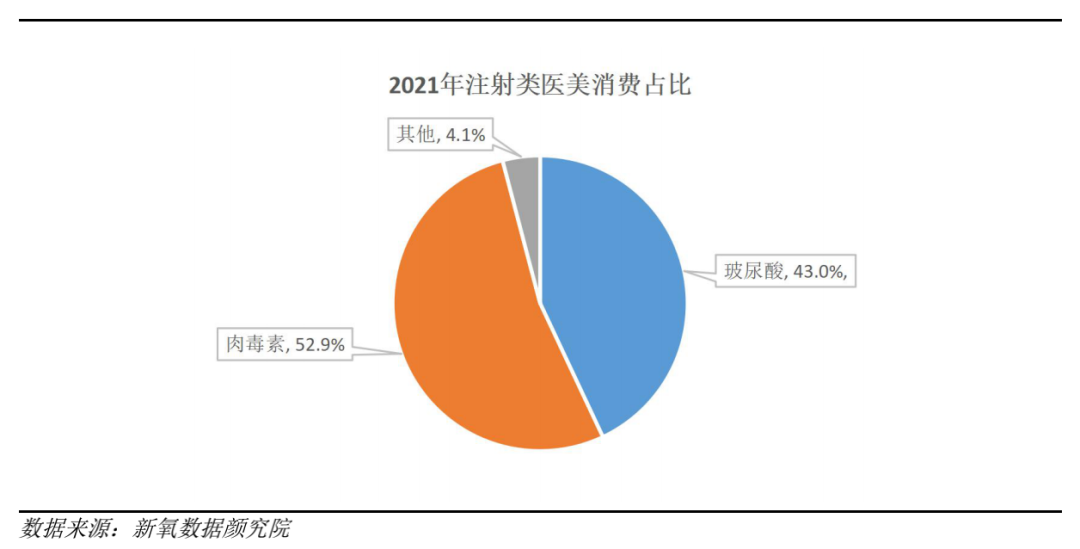

肉毒素是医美机构喜闻乐见的引流利器。在轻医美注射类项目中,肉毒毒素能与玻尿酸平分秋色。

人们常称的肉毒素,一般指注射用A型肉毒毒素。其医美功能主要是瘦脸、塑小腿等,能快速去除眉间纹、鱼尾纹和抬头纹等,有效实现抗衰老目的。

近年来,我国肉毒素市场呈现稳步上升趋势。《2019新氧医美行业白皮书》显示,肉毒毒素注射针占中国注射医美规模的32.67%,同比增加90.56%,增速尤为显著。

而2021年,根据新氧数据颜究院数据显示,以肉毒素注射为主的除皱美容消费,占据注射类医美消费 52.9%的比例,居*位,是轻医美市场最主要的消费品类之一。

市场规模方面,根据弗若斯特沙利文报告,按销售额(出厂价)计,2016-2020年,我国肉毒素产品市场规模由15亿元增至39亿元,年复合增长率为26.9%。根据同一数据来源,预计到2025年和2030年,将分别达到114亿元和296亿元,2025年至2030年的年复合增长率21.1%。

而相较于国外,根据《2021新氧医美行业白皮书》,中国正规肉毒素销售规模仅约为美国的 1/6 人均肉毒素消费水平,较美国、韩国有 5 倍以上差距。未来中国肉毒素市场仍有较大的挖掘潜力。

有行业内人士分析了肉毒素的投资逻辑:*,在欧美市场,跟玻尿酸相比,肉毒素的市场规模更大;第二,肉毒素主要用于去皱纹瘦脸,对于爱美女性来说,这一消费非常“刚性”;第三,肉毒素平均3-4个月需要重新进行注射,消费粘性强,具备不断消费的特点;第四,由于属于可选消费范畴,且消费者对价格不敏感,有利于产品不断涨价。

水大鱼大,医美巨头自然不会放过。2018年9月,爱美客与韩国肉毒素公司Huons Global公司签订了A型肉毒素产品在中国的合作协议,且于2021年6月以34亿元购买了Huons Global公司25.42%股权,肉毒素产品预计于2024年上市。

2020年,华东医药与韩国Jetema公司战略签约,获得后者的A型肉毒素产品在中国的*代理权,预计该产品将于2024年获批上市。

另一家,华熙生物更是早在7年前行动,试图与韩国肉毒素公司Medytox合作,只不过最终押宝失误而夭折。

Medytox此前是韩国*的肉毒素企业之一,旗下拥有Meditoxin等多款肉毒素产品。华熙生物于2015年开始推进与其展开合作,目的在于引进旗下肉毒素产品进入国内并获得*代理权等。

然而,Medytox却在这两年频频“暴雷”。2020年6月,Medytox因在生产过程中使用未经批准的原液、通过材料造假获得流通许可等违规行为,肉毒素产品被撤销批准文号,并被要求回收及销毁;Medytox于中国注册的肉毒素产品注册状态自2019年11月11日起至今,一直为在国家药品监督管理局药品审评中心“审评审批中”,至今未完成产品注册手续。

缘由于此,这才有了文章开篇,华熙生物宣布终止与Medytox合作。虽然多半也有华熙生物“去医美”化的策略使然,但此次夭折的肉毒素计划,并不代表华熙生物就停止了在肉毒素市场尝试,其在公告中表示,不排除与其他肉毒素产品合作。

各巨头入局下,未来肉毒素市场必定是场血雨腥风。

02、推广阻碍:合作标的有限、利润不及玻尿酸

爱美客单一的营收天花板,是其押宝肉毒素的另一重因素。

爱美客招股书披露,公司的营业收入和毛利主要来自于爱芙莱、宝尼达、嗨体等注射类透明质酸钠相关产品的销售,而在报告期内这些产品的销售收入占主营业务收入比例均超过95%。也就是说,爱美客的营收有95%都来自基于玻尿酸的产品。

同时招股书也显示,公司预计,未来该产品的销售额将一直是公司收入的重要来源。只不过,由于产品集中度过高,一旦出现价格波动、产品替代等情况,都将给营收蒙上风险。

多元布局可以分散经营风险,但俨然肉毒素这条路并不好走。另一端,华熙生物如果再入局肉毒素,恐怕已经很难找到合适的对象,即便合作达成,待到产品上市也是几年之后。

国内肉毒素市场份额几乎被保妥适、衡力主导。与玻尿酸相比,肉毒素的技术门槛更高、政策监管更严格。在玻尿酸产品可以遍地开花的时候,肉毒素一直都只有美国的保妥适,和国产的衡力这两款产品。

2020年,国内又新增两款肉毒素产品获批上市——韩国乐提葆和英国吉适,但目前占据的市场份额依然屈指可数。线上交易平台数据显示,今年1-4月,乐提葆和吉适订单量仅占据肉毒素市场5%的份额。此外更重要的是,吉适已由高德美代理,乐提葆由四环医药代理。

而正在审批中的肉毒素产品也不多,据不完全统计有7家,而且主要以韩国为主。其中一家Huons已经与爱美客合作,另一家是刚刚被华熙生物分手的Medytox,而另外两家,韩国Jetema已经与华东医药签约,美国Eirion Therapeutics已经与昊海生科签署相关协议。

合作标的有限之外,在终端市场,肉毒素虽然是引流的利器,但不见得是能带来丰厚利润的好助手。

爱美客招股书显示,公司透明质酸钠注射填充剂产品“宝尼达”的直接材料成本不足14元/支,加上人工费、制造费后成本价为32元/支,出厂价却高达2547元/支。再经过经销商、医美机构的层层加价后,每支“宝尼达”医美诊所的售价要万元以上。

如此,玻尿酸的高毛利可见一斑。根据艾瑞咨询相关数据显示,玻尿酸毛利大于90%,肉毒素毛利则在60%-80%,肉毒素带来的利润可能不及玻尿酸。

此外,随着市场竞争加剧,信息透明,渠道扁平,医美产品均价很快会得到下降,而企业的利润空间也将被压缩。

以玻尿酸为例,在几年前,进口品牌玻尿酸的价格普遍在万元以上,国产品牌也在4000-6000元的区间,如今终端价格维持在2000-3000元,直接“腰斩”。有不少医美行业者判断,玻尿酸产品均价很快会降到千元以内,甚至500元。

数据显示,透明质酸原材料的平均价格已由2017年的每克人民币210元,逐渐降至2021年的每克人民币124元,国内透明质酸的皮肤填充剂的平均出厂价由2018年的每瓶约人民币1557元,降至2021年的每瓶人民币1111元。

根据弗若斯特沙利文报告,由于中国国内竞争者数量增加、透明质酸原材料的技术改进及成本下降,基于透明质酸的皮肤填充剂的平均出厂价在未来预计将继续下降。

有某医美行业人士对子弹财观称,华熙生物生美线产品,因为线上直播等方式,把产品价格打的很低,华熙生物却不控价,产品越卖越便宜,导致利润被大幅压缩。以玻尿酸次抛产品为例,以前机构拿货价一盒150元、可以卖到420元,现在拿货价降到了130元左右,但是销售价格也降到了300元。

在不远的将来,肉毒素市场也逃不过类似增长曲线,华熙生物还会放任不管,爱美客还能笑傲A股市场吗?

03、“钱景”隐忧:消费投诉重灾区、强监管高压区

与发展相伴的是,医美行业已成为消费投诉的重灾区。

“黑医美”事件不断出现,这对爱美客也造成了负面影响。整形医院和医美机构向消费者销售产品,不可避免的出现消费纠纷,存在医疗风险。公开信息显示,爱美客全资子公司北京爱美客曾因医美纠纷被起诉至法院。2012年云南一消费者使用逸美产品后明显看出鼻子歪斜,并且出现不良身体反应,因此消费者将美容院和爱美客诉至法院。

而这也跟爱美客“直销+经销”的销售模式有关。

从招股书看,爱美客以直销为主,经销为辅助,并且经销在这几年中的销售占比不断扩大。虽然在这种模式之下,可以帮助爱美客进一步拓宽市场渠道,形成高效稳定的销售网络,但是也给爱美客带来了更多隐患。

直销模式之下覆盖的客户基本都是些规模较大的医疗机构,分非公立医疗机构和公立医院两类客户。经销模式需要的是覆盖面广泛,这就让爱美客的下游客户逐渐增多、分散。

面对众多的下游客户,爱美客并不能完全排除部分经销商在销售、推广公司产品和部分医疗机构及其执业医师在使用公司产品过程中可能存在的不合规行为。

“在一些非正规场所,不仅药品不正规——大部分药品是走私的假药,打针的人手法也不正规,很容易出问题,风险很大。比如,打肉毒素,过敏概率是百万分之一,需要有经验的医生严格操作。”华中科技大学同济医学院附属协和医院整形外科医生李嘉伦曾在采访中表示。

业务的快速扩张,必然给企业的渠道管控、品质管控提出挑战。华熙生物也不例外。

“华熙生物这几年铺货铺得太快了,以前医美机构要拿货,资质核验很严格,必须要运营达到一定的年限才能拿到货,但现在要求放松了不少。”有资深医美行业人士对子弹财观称。

来自中国整形美容协会数据也显示,2016 年国内经正规渠道销售的注射类医美产品为 400 万-500 万支,但非正规市场的销售量是正规市场的 2-3 倍,市场上玻尿酸、肉毒素类产品70%左右是假货水货。2020 年,我国正规肉毒素销量占34%。

因此,在医美行业持续繁荣的大背景下,消费者想要使用到安全、可靠的肉毒素产品,尤需详加甄别。而无论是市场管控,还是打假,华熙生物、爱美客都还需要加强。

好在国家的强监管之下,不规范的医美企业正不断受到打击。

2021年10月,国家市场监督管理总局向社会公布出10起医美市场典型不正当竞争案件,涉及虚假宣传医生资历、医疗机构资质荣誉,虚假宣传医美产品功效等多种行为类型。紧接着一个月之后,国家市场监管总局网站发布《医疗美容广告执法指南》,明确对九种情形予以重点打击。其中,制造“容貌焦虑”被摆在首位。

今年4月,国家市场监督管理总局召开“2022民生领域案件查办‘铁拳’行动”专题新闻发布会,明确将查处医疗美容领域虚假宣传行为列入2022年民生领域案件查办“铁拳”行动重点之一。就在爱美客冲刺港交所的同时,各省市地区监管局也正如火如荼地落实“铁拳”。

有分析人士指出,“国内医美行业监管趋严自然是造成爱美客股价长期下跌的重要原因之一,但是与其说医美监管是爱美客遭遇的挫折,倒不如说作为医美头部企业的爱美客更欢迎医美行业的合规监管。”

各方因素如达摩克利斯之剑悬在头上,爱美客、华熙生物想要保持长期优势,恐怕还要不断补课。