高喊古法秘术与高科技结合的口号,“网红”便携按摩仪笼络了一大批年轻人,其背后的企业也开始在资本市场崭露头角。

一年前,“国内按摩*股”倍轻松率先实现上市;近日,按摩仪品牌SKG母公司未来穿戴递交招股说明书,拟深交所创业板挂牌上市。

不过就二级市场的反馈来看,投资者对便携按摩仪似乎并不买账。倍轻松上市后,市值一度超过百亿,如今却几近腰斩;SKG的上市冲刺,也伴随着产品同质化、增收不增利、关联交易等争议声。

叠加今年以来小家电市场遇冷,“网红经济”“宅经济”退潮等因素影响,王一博代言的SKG母公司选择在此时寻求上市,还能一路顺风顺水吗?

科技含量:有,但不多

一个小小的按摩仪,科技含量究竟几何?

从研发投入看,SKG也难逃小家电企业“重营销轻研发”的行业规律。其所谓的“秘术”背后的研发费用未过亿元,且远低于销售、管理费用。

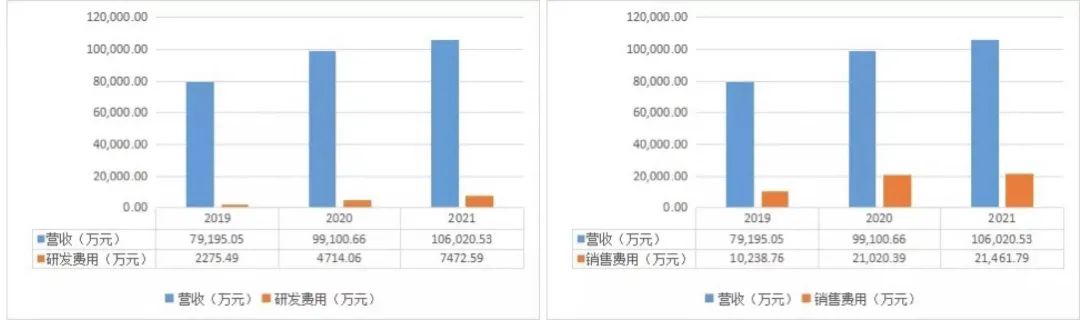

2019年-2021年,未来穿戴的销售费用分别是10,238.76万元、21,020.39万元和21,461.79万元,占营业收入的比例分别是12.93%、21.21%和20.24%。同期,公司研发费用分别为2275.49万元、4714.06万元和7472.59万元,占营业收入的比例分别为2.87%、4.76%和7.05%。

SKG研发费用和销售费用占营收比重

在这场营销烧钱大战中,SKG在2020年与《这就是街舞3》、《乘风破浪的姐姐》等各大综艺合作,2021年请来了流量小生王一博为全球代言人;而行业另一家头部公司倍轻松的代言人则是肖战——和王一博出现在同一部剧里的另一位主演。

追求“爆款”出圈的产品逻辑决定,按摩仪企业从来不缺话题度。为了攻占消费者心智,SKG在官网中将产品的技术原理称为“秘经通技术”,其解释为,是在脉冲电技术上进行研发升级。

弱电流脉冲按摩技术并不神秘,指的是利用系统控制输出低频脉冲电流,刺激人体肌肉作用,进而等效模拟传统按摩的效果。

为业内知名品牌提供代工服务的某代工厂经理成思告诉36氪,脉冲的按摩仪感受跟医院的针灸比较类似。他表示,脉冲原理的便携按摩仪是有技术要求的,但体验的效果更占据主导,“这种本身就是一款体验的产品”。

36氪从代工厂拿到的报价单显示,便携按摩仪产品间的差异主要体现在功能(包含蓝牙、震动、热敷等)和外观上。此外,功能相似的产品会因为模具成本不同而造成价格差异。

鼎翔资本创始合伙人吴琼认为,便携按摩仪器的产品没有特别强的技术代际的研发和支撑,但最终在产品端可能会形成一些基于工业设计、性能等体验上的提升。

研发投入较低、进入门槛不高,便携按摩仪产品普遍保持着较高毛利,今年6月,SKG就曾因“毛利率远超苹果”登上微博热搜。

招股书显示,未来穿戴将倍轻松、科沃斯、石头科技列为同行业可比公司,2019-2021年,未来穿戴综合毛利率55.75%、58.16%及52.31%,高于上述同行业可比公司平均水平。

定价高于SKG的倍轻松也保持高毛利水平,2017年至2020年上半年,倍轻松线下直销模式的毛利率分别为74.89%、76.19%、77.52%和73.53%。

头部企业的成功,吸引了一批跃跃欲试的参与者,不仅有奥佳华、荣泰健康等大型按摩器具龙头,网易严选、小米及其生态链企业也在加速进军按摩仪赛道,就连小型按摩器具代工企业也开始推出自有品牌。

吴琼所在的鼎翔资本看准年轻用户群对按摩的需求,在2021年与小米、奥佳华一起孵化了便携移动按摩品牌“乐范”。

据乐范官网,其产品的适用场景包括生活、出行、办公。按摩产品种类覆盖眼部、腿部、颈部等身体部位。其中,乐范随身魔力按摩贴,运用Tens理疗技术,可贴在肩部、背部、腰部和四肢等任意部位进行按摩。

吴琼认为,目前按摩仪赛道品类拓展空间有限,依靠广告维持销量不一定健康,品类之内的迭代和创新更重要,拓展产品和业务方向将是未来重点。

后疫情时代怎么走?

实际上,这一波按摩仪消费风潮和消费升级密切相关。

国盛证券曾提出大众健康意识提升,消费目的由患病后的医疗型消费向患病前的预防型消费转变。消费主力逐渐转向90、00后群体, 倾向于选择时尚、智能、养生类的产品,符合以上理念的产品成消费必然趋势。

一个常被引用的数据是,2010-2019年中国按摩器具市场规模由49亿元增长至139亿元。从产品结构来看,根据前瞻产业研究院数据,2019年小型按摩器具产品销售额占比约54%。

SKG的发展正式踩中这样的时代红利。未来穿戴的前身实则是一家位于顺德的小家电企业,搭上电商浪潮后顺利转型成按摩仪企业。未来穿戴在招股书中称,2009年开始在京东、唯品会等电商平台进行线上布局,2019-2021年,未来穿戴线上经销渠道带来了超6成的营业收入。

目前,便携式按摩仪行业正处于快速扩张阶段,头部品牌集中度较低,龙头效应并不明显。此外,由于小型按摩器具行业尚未形成完备的国家标准和行业规范,无法对产品质量及产品侵权行为进行严格把关,目前市场仍较为混乱。

针对消费者投诉、举报集中以及质量问题较多的产品,上海市市场监督管理局在2021年曾对京东商城、i百联、东方cj、天猫、苏宁5个网络平台销售的按摩器进行了监督抽查。经检测,有3批次不合格,分别为南极人、佳佰、朗康。在黑猫投诉和媒体公开报道中,SKG产品也曾出现使用后烫伤的情况。

在头部企业砸钱营销的同时,部分中小企业利用价格优势、采取追随战略抢占市场。成思表示,便携按摩仪产品单价从十几元到几百元不等。“有些工厂的产品是只追求低价,没有*,只有更低,自然品质就不可能很好。”

即使同为头部企业,定价策略也大不相同。以颈部按摩仪为例,从平均销售单价(不含税)看,2019年至2021年,未来穿戴可穿戴健康产品平均单价在180-190元区间;而2017年起倍轻松颈部按摩仪价格就高于550元。整体看,未来穿戴主要产品中的最高均价在200元左右,而倍轻松某款产品销售均价一度达到1295.15元。

这背后一个重要原因就是渠道差异。和SKG主打线上不同,2020年以前,线下销售是倍轻松主营收入的主要来源,且线下直销占比较高。倍轻松的线下直销主推高端产品及新品,平均单价一般高于其他销售渠道。

但随着疫情的到来,战火逐渐蔓延至线上,行业焦虑导致营销翻车的情况并不少见。比如,SKG原本并不属于专业的医疗器械,但在产品宣传中却暗示按摩仪能够治疗疾病。

吴琼表示,便携按摩仪本身不是医疗器械,有些企业为了营销噱头而打擦边球,“这不是行业问题,而是某些企业的投机心理”。

尽管行业仍有待规范,但在疫情黑天鹅之前,其市场逻辑一直备受资本认可。如今消费大环境面临更多不确定性,按摩仪这一非刚需面临的挑战也在增加。

生存空间被压缩,“内卷”必不可免,这一点从头部企业销售费用的增加可以窥见一二。数据显示,倍轻松2018-2021年的销售费用分别为1.83亿元、2.87亿元、3.33亿元和4.85亿元,占同期营收比重分别为36.01%、41.28%、40.28%和40.75%。

而未来穿戴面临的质疑声更为严峻,除了“增收不增利”之外,可以发现税收优惠对其利润贡献并不低。据《证券市场红周刊》报道,未来穿戴与实控人控制的公司存在较大规模的关联交易,且对同一关联方既销售又采购。

行业产品同质化严重,前有倍轻松围追,后有低价品牌堵截,未来穿戴的“爆款”营销还能维持多久?在资本对按摩仪赛道估值并不乐观的前提下,本就备受质疑的未来穿戴此时急着上市,究竟是为了什么?

(成思为化名)