根据游戏工委发布的数据,2021年中国自主研发游戏海外市场实际销售收入同比增长16.59%,增长幅度低于前两年;2022年上半年该数据同比增长6.16%,创造了近八年来的增长新低。在大出海形势越来越明显的情况下,这个的成绩确实有点说不太过去。

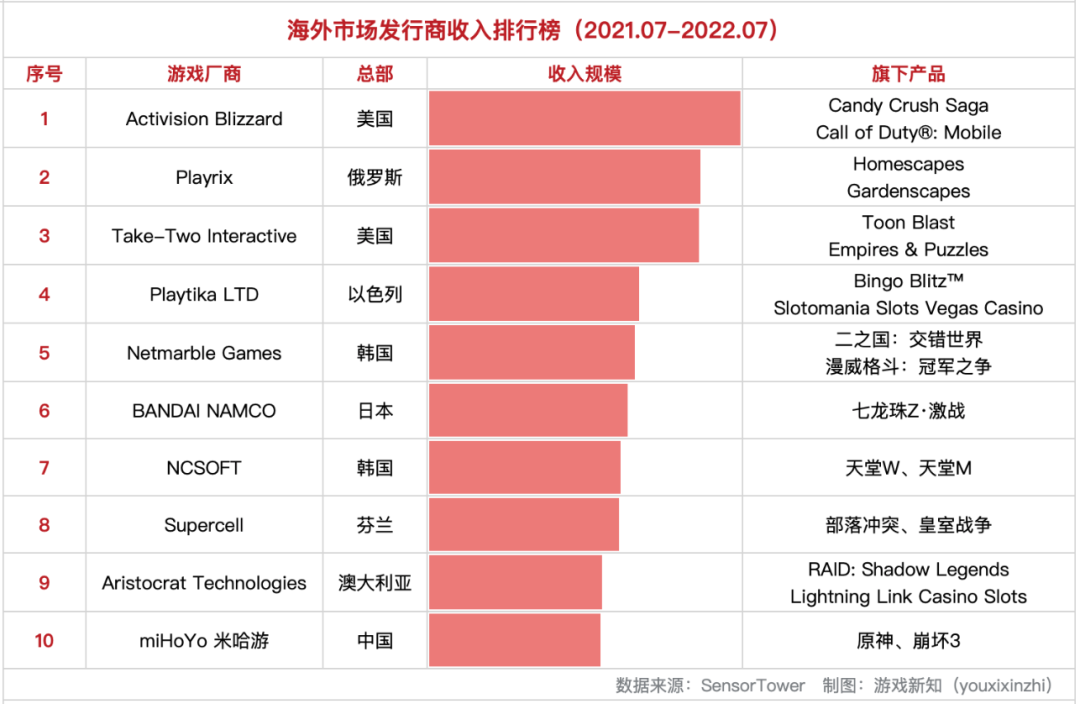

再来看看中国头部手游和厂商在海外(不含中国大陆地区)的表现,SensorTower的数据显示在过去一年(2021年7月28日-2022年7月27日)出海市场前100名的游戏中有25%为中国手游,不过前10的游戏中仅有米哈游的《原神》和腾讯的《PUBG Mobile》占了两个位置,其中还要考虑到IP在《PUBG Mobile》上面助力不少,而IP来自于韩国。出海市场前100名的游戏厂商中,中国厂商占据了27%的席位,但是所占收入仅有20.1%。归其原因是缺席头部,能排进厂商榜TOP20的也仅有米哈游和FunPlus。

这样的结果可能跟我们平时的印象有一些差距,如果再细看下来也不难发现其中的一些问题。

首先在营收大品类SLG、博彩、三消、MMO和运动竞技等品类中,中国的厂商*的优势在SLG上,该品类一直占据着中国自研出海收入35-40%的份额。从早期出海的智明星通、IGG到新晋大佬星合互娱、江娱互动,都是在该品类上突围。

在博彩上,原本做得非常好的北京博乐科技已经被韩国网石收购,Playtika也在迟迟无法并入巨人网络上市公司体系后开始出售。故而目前在博彩领域,中国厂商的成绩并不算突出了。

消除游戏具有普适性,欧洲的King和Playrix非常强势,中国厂商麦吉太文强势崛起,但是和头部的消除厂商比还是需要继续努力。

在卡牌类和体育竞技运动游戏上日本厂商的优势比较明显,在MMO领域是韩国厂商更突出。不过他们的主要收入来源也是本土市场,如《怪物弹珠》《智龙迷城》和《职棒野球魂A》均97%以上的收入来自日本,《天堂W》超过70%的收入由韩国玩家贡献。

日本和韩国大市场的本土厂商比较强劲,而欧美市场和中国手游又存在文化壁垒和IP积淀方面的劣势。

总体来说,中国手游厂商在出海市场还是有一定优势的,但这份优势更多体现在SLG领域和个别拔尖的游戏(《原神》和《PUBG Mobile》)上,还没有到可以大杀四方的程度。更为严重的是,我们所认为的全球游戏大厂并非不关注手游市场,它们走得比我们想象中远得多。

都想吃下手游这块香饽饽

在整个游戏行业态势不太乐观的情况下,海外大厂过去只专注主机领域,如今则不会放过蛋糕越做越大的手游市场。他们都在试图用最短的时间吃下这块香饽饽。

1、主机厂商入局手游

最为简单粗暴的的入局方式,就是通过持续吞并或投资手游工作室,来换取一张通往手游领域的高铁票。近年来手游史上的收购金额不断创新高,单是2022年上半年就发生了两笔震惊游戏界的巨额收购案。

微软以687亿美元收购动视暴雪,创下了游戏行业有史以来*一笔收购案。交易完成后,微软将成为全球收入第三的游戏公司,仅次于腾讯和索尼。大部分人只注意到这一点,却忽略了促成这笔收购还有一个非常重要的原因,就是让微软在几乎没有竞争力的手游领域拿下一个据点。

时间回到2015年,当时动视暴雪为了在手游领域站稳脚跟,花费59亿美元收购手游巨头King。后者凭借一款三消手游《糖果传奇》,十几年牢牢占据海外消除游戏赛道的头部位置。被收购后,动视暴雪取代它的名字出现在App Annie全球发行商收入榜。之后几年它也一直是动视暴雪的营收主力,近一年更是内部*业绩在增长的部门。Q1财报显示,King贡献的利润分别是主机和PC游戏的两倍,活跃用户是后二者相加之和的两倍多。

七年后,同样想在手游领域占据一席之地的微软也看中了King。官宣时,微软CEO就表示过很期待向King的创新团队学习,手游是微软之前未曾涉足的领域,这次交易会为微软的游戏团队增加了一员手游大将。而收购完成后,全球手游发行商收入榜上动视暴雪的名字又将更换为微软。某种程度上,这两位也可以说不是一家人不进一家门。

通过吞掉手游大厂顺利跻身手游发行商TOP之列的还有Take-Two。它以127亿美元买下休闲手游巨头Zynga,当时还引起了一些质疑。部分人士认为,Take-Two溢价64%收购Zynga并不划算。十几年前的Zynga或许值这个价格,当时它凭借月活2.7亿、年营收十几亿美元做到全球第二,而近几年表现则大不如前,年营收二三十亿美元却一直处于亏损状态。

但不可否认的是,Zynga擅长的德州扑克、三消(三消+)以及合成(Merge)等游戏品类,在今天依然有着巨大的*优势,甚至接近垄断地位。有从业者表示,Take-Two想在市面上收购一家手游公司,基本找不到比Zynga更好的选择。收购完成后,今年它的移动业务份额将从12%提升至50%。

相比之下,其他主机大厂的扩张步伐就含蓄多了。

EA把移动业务列为长期投资目标,去年用半年时间完成了两次超过10亿美元的手游收购。先是以24亿美元收购Glu Mobile——拥有超1亿的月活跃用户和接近500人的开发团队,擅长的品类包括体育、休闲模拟和名人主题手游。之后又花14亿美元收购Playdemic,后者旗下一款休闲高尔夫手游《Golf Clash》发布至今五年多,年收入仍有上亿美元。被收购方都在体育手游领域有过成功的产品,与EA的体育游戏品牌EA Sports十分契合。

索尼则买下了二次元手游《Fate/Grand Order》的开发团队Lasengle(从原公司Delight Works剥离出来)。索尼子公司Aniplex自2015年以来一直担任《Fate/Grand Order》发行商,尽管从2018年开始营收就不断下滑,不过近一年也贡献了超过5亿美元的营收。截至2020年这款游戏的全球收入已经突破了40亿美元。开发团队被手握大量二次元顶流IP的索尼纳入麾下也在意料之中。

还有一些业内知名的收购狂魔、影视巨头也对手游领域虎视眈眈。

Stillfront Group在全球各地搜罗专注不同赛道的中小手游研发商,只要是能把某一品类在某个市场做到风生水起的手游公司,都有可能纳入它的收购名单。而它也通过这一系列的收购把市场扩张到了日本、中东、北非、和印度。

流媒体巨头Netflix希望利用手游将用户进一步变现。从去年宣布进军手游产业后,它接连收购了三家手游工作室,其中两家擅长把影视IP改编为手游,一家在打造各类热门品类游戏上有着丰富的经验,正好符合Netflix的需求。

海外大厂不会单纯依赖收购来推动移动业务,它们也在搭建自己的手游团队,为此还疯狂挖手游公司的高管。

索尼计划持续组建手游团队,并主导旗下*方游戏工作室更多参与到手游中。目前索尼已经挖走了EA的移动业务高管、老牌手游公司Kabam的业务发展总裁、Glu的制作人、以及Zynga的产品总监等。

EA移动部门迎来了老将Jeff Karp的回归。这位高管曾在EA工作十年、后来陆续跳槽到手游大厂Zynga和解谜手游厂商Big Fish,他的回归重点就是探索EA如何成为移动领域的*。

还可以观察到海外大厂开始把目光投向F2P模式,且不抗拒与世界上最擅长F2P的中国厂商合作。在一些由全球知名IP改编的F2P手游的团队背后,经常会看到腾讯、网易的身影。

动视与腾讯天美工作室合作推出《使命召唤手游》,上线不到3年全球收入已经突破15亿美元(Sensor Tower数据)。

暴雪与网易合作开发的《暗黑破坏神:不朽》今年6月发布,两个月已经创造了超过1亿美元的流水。

微软与腾讯达成战略合作关系后,旗下《帝国时代》IP交由腾讯天美工作室改编为SLG《重返帝国》。这款游戏今年3月在中国大陆上线,有三个多月的时间保持在iOS游戏畅销榜TOP60,*成绩到过畅销榜第六名。

EA重生工作室与腾讯光子工作室联合开发战术竞技手游《Apex Legends Mobile》 ,上线首日登顶了71个国家和地区的iOS游戏免费榜。据外媒Appmagic报道,本作首月就为EA带来了1160万美元的收入。

EA去年收购了《尘埃5》开发商Codemasters,后者正与网易联手开发赛车手游《*极速(Racing Master)》,游戏已经进入到测试阶段。

宣布开发「免费游戏」的育碧也选择与腾讯合作开发《彩虹六号手游》,据育碧员工介绍,腾讯在整个开发过程中一直都有提供专业知识和建议。另外此前也有业内人士爆料育碧将《刺客信条》IP的手游研发授权给了腾讯。

而据外媒报道,《命运》系列开发商Bungie在与网易合作开发《命运》IP手游。早前索尼宣布以36亿美元收购Bungie,近日完成交易,Bungie现已加入PlayStation大家庭。

2、跨平台是未来趋势

如今海外已有越来越多主机、PC厂商涌入千亿美元的手游赛道,而在跨平台层面它们明显有更大的优势。

海外大厂的一系列相关布局,首先就是可以把丰富的*方IP带到手机平台上。腾讯、网易之所以热衷与众多海外IP合作,自然是看中了它们积淀多年的全球号召力,这点也是中国厂商一直欠缺且一时半会很难赶上的地方。

《英雄联盟》《使命召唤》《PUBG》《暗黑破坏神》IP手游化大获成功,也让坐拥庞大IP库的主机大厂心动不已。

EA正在尝试把高成本的主机、射击游戏移植到手机平台,当前在研产品有《*飞车》IP手游和《战地》IP手游。今年下半年还将推出一款「指环王」IP的中世纪手游《指环王:中土英雄》,该IP在全球有着强大的粉丝基础,EA也寄希望于游戏上线后能帮助公司移动业务实现大增长。

Take-Two将借助Zynga打造热门免费手游的垄断式经验,结合自身在主机领域的研发实力和IP资源,实现跨平台的产品蓝图。它计划三年内独立发行20款手游(不含Zynga),而IP改编手游是重点之一。其中《GTA:三部曲 *版》手游原定于上半年发布,现在延期到2023财年之前。

索尼则提出了2025财年的发展计划,三年内要把新手游的发行量提升到20%以上。早在去年7月,索尼互动娱乐CEO吉姆·莱恩就提到,会通过IP移植把索尼大量的*方IP项目带到手机上,触达「PS之外的数百万游戏玩家」。对索尼来说,未来在游戏市场的竞争中,再不能把自身限制于一个相对狭窄的领域(PS社区)了。

索尼从坚持「Only on PlayStation」到态度有所软化,很大程度是受到微软的刺激。

同为IP大户的微软有着其他厂商难以企及的技术优势。基于多终端共享、云计算能力推出的Xbox跨设备战略,或许能帮助用户摆脱游戏终端的限制,实现多端互通的玩家生态。

在这个战略中,移动、PC玩家被视为新的用户增长点和打破索尼垄断的突破点。

首先是多端共享订阅制——手机、PC和主机用户只要购买了微软的游戏订阅会员(XGP),都能享受到微软的游戏服务。

微软的XGP列表已经更新到上百款游戏,其中不乏知名厂商的爆款佳作:EA的《战地》《模拟人生》、育碧的《刺客信条》《彩虹六号》,拳头旗下PC和移动游戏例如《英雄联盟》《英雄联盟手游》也会在下半年加入XGP。

得益于低付费门槛、支持跨平台以及日益丰富的内容库,微软的游戏服务订阅用户数量已经超过2500万,新增的上百万手机、PC用户甚至带动了Xbox的销量。

微软还在世界多个地区的数据中心部署Xbox硬件,并推出云游戏服务xCloud,允许玩家随时随地使用任何设备传输和访问游戏。*款加入xCloud的免费游戏为Epic旗下风靡全球的《堡垒之夜》,手游版在2018年上线后长期居于畅销榜前列,后来因为Epic试图绕过平台抽成被苹果谷歌下架了,现在则借助xCloud秽土转生,任何拥有微软账户的人可通过Xbox云游戏登陆iPhone或iPad玩到《堡垒之夜》。

鉴于市场上还缺乏一款能够真正定义云游戏的大作,微软又邀请了创意鬼才小岛秀夫制作一款云游戏。小岛秀夫称其为「从未有人经历过或见过」,是他本人一直想创造的游戏。

亚马逊也在布局云游戏领域,早前收购了云游戏平台GameSparks,今年正式推出云游戏服务平台Luna——游戏按品类划分为不同频道,用户可以按月订阅频道,还有一键直播功能,可与亚马逊旗下的Twitch直播平台互通。

归根究底,跨平台战略是想借助IP形成的强大粉丝效应,把全平台用户统统拿下。

次世代的内容战

对于想要打开海外市场的中国厂商来说,知名的全球IP是最简单有力的工具。可惜中国厂商总归还是服务于本土的玩家,在IP方面颇有劣势。另一边,海外大厂为了迎接次世代的内容战,早已开启了一轮又一轮的IP争夺战,并且有越来越明显的强强联手趋势。这也是造成游戏界投资、收购频繁发生的原因之一。

微软历来是财大气粗的代表,过去几年通过收购Mojang、ZeniMax等游戏公司,拥有了《我的世界》《光环》《帝国时代》《上古卷轴》《辐射》等知名IP。收购动视暴雪后,它还将把价值30亿美元的IP如《使命召唤》《暗黑破坏神》《魔兽》《炉石传说》等收入囊中。

值得一提的是,这笔巨额收购正进入到全球多地的反垄断审查中,其中巴西监管机构公开地征询了一些厂商的看法,索尼对此持反对态度。在它看来,《使命召唤》是一个没有对手的IP,包括EA、Take-Two和Epic在内的*开发商,也没有办法创造出一款能对抗《使命召唤》IP的竞品;即便有开发类似产品的预算,也无法与之匹敌,因为《使命召唤》本身已经形成*的粉丝效应,它甚至会对玩家选择哪个主机平台产生很大影响。

Embracer是游戏界的收购狂魔,曾经放言要收购150家游戏公司。2020年至今,Embracer发起了60多起收购,其中不乏拥有知名IP或者已经有成名系列作品的中小厂商。例如3A工作室Gearbox,其研发的*人称射击游戏《无主之地》系列在全球卖出了7000多万套;乌克兰开发商4AGames,旗下《地铁:逃离》销量超过600万套,系列第四作在研发之中;

几个月前,Embracer还花费3亿美元收购了SE三家工作室(水晶动力工作室、、Eidos蒙特利尔工作室、Square Enix蒙特利尔分部),《古墓丽影》《杀出重围》和《神偷》等知名IP以及50多款游戏均被纳入麾下。

Nexon近几年营收和利润的表现大不如前,它把化解「水逆」的希望寄托在IP上。2020年集团批准了一项15亿美元的投资计划,投资范围不限于游戏公司,只要具备开发和维护全球知名IP的能力的企业,都有可能纳入列表。

2021年是Nexon投资和建设的一年,它花了8.74亿美元连续投资了孩之宝、科乐美、世嘉和万代南梦宫,四家都是IP大户,单是IP授权就赚得盆满钵满。第二年又向美国导演罗素兄弟创办的影业公司AGBO注资4亿美元,占股38%,甚至表示如有需要,Nexon还愿意追加最高1亿美元的投资。或许是为接下来的IP改编做准备。

在收购大潮中,时不时会有抢夺同一标的的现象发生。例如EA从Take-Two处截胡,出价12亿美元(超出对手2.3亿美元)收购了Codemasters。后者在赛车游戏领域耕耘了三十多年,与EA、Take-Two(子公司2K Games)的休闲体育游戏业务都有所重合,这就不难理解为何同时看上了Codemasters。

也有相当一部分厂商把「元宇宙」视为争夺次世代主导权的契机。

自2021年市面上涌出大量宣布要搞元宇宙的中国公司,当他们还在宣传自己准备做一款Minecraft的时候,微软、谷歌、索尼、Meta(原Facebook)等海外大厂的元宇宙布局已经进入到技术与内容探索阶段,尽管多数时候它们的元宇宙布局也让吃瓜群众有点摸不着头脑。

总体看来,Epic既懂游戏又懂技术,算是比较靠谱的。近一年多的资本动作几乎全是围绕元宇宙布局,连索尼和乐高母公司Kirkbi也各自投资了10亿美元押注Epic的元宇宙。

按照Epic CEO所描述的,元宇宙就像一个线上游乐园,用户可以在游乐园玩《堡垒之夜》,还可以三两朋友聚在一起试驾新车或观看Netflix的电影。

Epic希望依托于自身虚幻引擎技术,创造更多社交体验和UGC内容(用户生成内容),让游戏成为创作者可以通过其作品获利的平台。

社交是驱动元宇宙的重要因子。关于这方面的探索,Epic先是把自家游戏当做试验田,在用户数接近2.5亿的《堡垒之夜》组织大型线上演唱会、音乐会,表演者以巨大的虚拟人像出现在舞台上,吸引了超千万玩家进入游戏观看。

而后又收购了英国开发商Mediatonic,后者旗下带有「社交」属性的《糖豆人》从2020年走红至今,今年转为免费游戏下架Steam并登录Epic商城,为Epic带来巨大流量。这款游戏也证明了Mediatonic有能力创造出引爆全球的社交体验,恰恰是Epic更为看重的。

就像Roblox的成功很大程度归功于玩家社区强大的创造力,UGC内容对元宇宙的发展也是至关重要。

Epic即将推出的《堡垒之夜》虚幻编辑器,就允许任何用户使用它在游戏中构建内容和代码,并且无需与Epic达成协议;它还会与乐高携手打造一款基于虚幻引擎的儿童版元宇宙游戏,让儿童也成为内容创作者……为了吸引更多开发者,Epic还一步步降低虚幻引擎的使用门槛,产品总收入超过100万美元后才开始收取5%的版权费。

投资巴西游戏开发商Aruiris,后者旗下有一款UGC(用户原创内容)游戏《Wonderbox》,玩法相当于「《我的世界》版解谜游戏」,与Epic「元宇宙」发展方向十分契合。

另外它还收购了艺术平台ArtStation和音乐平台Bandcamp,二者都是为相关从业者提供展示或出售作品的平台,给到创作者的分成比例高于其他平台,因而吸引了大量独立创作者。两笔收购看似风马牛不相及,实则Epic相当于把独立内容创作者都纳入麾下。部分人士认为,这是提前给未来元宇宙大战装填弹药。

结语

这几年中国手游厂商在海外的盘子越做越大,让大家对出海有了不少信心。海外大厂在手游领域的起步或许比较晚,但也一路通过买买买占据一席之地。而当它们把从主机领域积累的研发经验带到手机平台,势必也会带来新一轮的革新。

在不具备本土作战优势的海外市场,中国厂商真的做好准备了吗?